В статье будет идти речь об учете финансов. Для чего он необходим, как осуществляется и оформляется – далее. Финансы организации могут храниться в виде наличности, документов на расчетном или текущем счету.

Порядок их хранения, использования, осуществление операций устанавливается Центральным банком. Важно знать, как вести учет финансов, существуют ли при этом нюансы.

Обращение с деньгами – движение финансов в процессе деятельности. Типы расчетов, которые связаны с движением этих средств, состоят из расчетов наличной и безналичной форм.

Денежные средства – оборотные активы, которые находятся в кассе или на счетах. Необходимы они для осуществления расчетов между поставщиком и подрядчиком.

Поступают средства в организацию от покупателей за определенную услугу или проданную продукцию. Финансы хранятся в кассе организации. Денежные средства могут храниться на предприятии в виде наличности или на счетах.

Порядок и форма расчетов определены в соглашении между сторонами. Банк осуществляет прием и выдачу средств по документам установленного образца – чек (если выдаются наличные со счета), объявление на взнос наличкой (если финансы перечисляются на счет).

Безналичных форм расчетов несколько, организация самостоятельно выбирает для себя подходящий вариант. При расчете используются такие документы как платежки, чеки, аккредитивы.

Факторы роли учета следующие:

- увеличение размера организации и форм ее деятельности;

- нестабильные внешние условия и факторы;

- возможность реорганизации;

- соглашения, контракты.

Первичная документация является основанием для отображения учета движения денежных средств в отчете бухгалтерии. Любая операция, связанная с финансами, должна осуществляться только на основе расчетного документа.

Это распоряжение, оформляемое письменно или в электронном формате. Расчетную документацию необходимо предъявить банку в продолжение 10 дней с момента его оформления.

Предоставить нужно столько экземпляров, сколько планируется участников расчета. Документ обязан подписать руководитель организации, печать также необходима.

Организация для ведения операций с денежными средствами обязана иметь счет. Чтобы его открыть, необходимо подать следующую документацию:

- регистрационное свидетельство предприятия;

- ксерокопия заверенного Устава;

- ксерокопия документа, подтверждающего постановку на учет в налоговую службу;

- справки от фондов внебюджетного типа, что плательщик уплачивает взносы;

- заявление на открытие счета;

- карточка с образцами подписей.

Изучив и проверив документацию, сотрудник банка заключает соглашение и открывает счет.

Способы ведения учета подразделяются на:

- группировку и оценку фактов хозяйственной деятельности организации;

- погашение стоимости актива;

- документооборот;

- инвентаризацию;

- обработку данных и прочее.

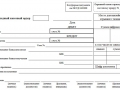

Чтобы хранить и выдавать денежные средства, предприятиям необходима касса. За все совершенные операции отвечает кассир. При поступлении ДС в кассу необходимо оформлять приходной ордер.

В нем указывается, от кого поступили финансы, в каком размере. Также при наличии денежных средств необходим кассовый аппарат.

Он регулирует процесс выдачи продукции при помощи чека. Чтобы вести учет движения денежных средств, используется счет 50 – «касса».

Что это такое

Из всех объектов, которые обеспечивают хозяйственную деятельность организаций, главным является учет денежных средств. ДС – сумма наличности в кассе предприятия, а также на счетах.

Операции, связанные с этим объектом, составляют основу деятельности бухгалтерии. Получение денег, их расход является кассовой операцией.

Благодаря денежным средствам формируется платежеспособность предприятий. К ним относятся – текущий счет, касса, депозит, валютный счет и бумаги ценного характера.

С какой целью проводится

Учет наличных денежных средств выполняет следующие задачи:

| Осуществление контроля |

За правильностью оформления финансовых операций документами |

| Ведение контроля |

По законному осуществлению операций |

| Отображение (полностью и вовремя) |

В бухгалтерском учете осуществленных операций, связанных с деньгами |

| Контроль по сохранности |

И движению средств |

| Инвентаризация финансов |

Анализ ее итогов |

| Своевременное обеспечение организации деньгами |

По первой необходимости |

Действующая нормативная база

Согласно Порядку № 40 ведения кассовых операций, разработанного Центральным банком (22 сентября 2003 года), деньги должны храниться в кассе организации. Этим же документом разработаны правила расходования денежных средств.

В соответствии с Федеральным законом № 29 «О бухгалтерском учете», принятом 2 ноября 2006 года, документы по произведенным с денежными средствами операциям должен подписать руководитель компании и бухгалтер.

Прочие нормативные акты и законы, которыми необходимо руководствоваться:

- Гражданский кодекс – 1 и 2 части.

- Налоговый кодекс.

- ПБУ № 34 от 29 июля 1998 года.

- План счетов бухгалтерского учета.

- Приказ № 14 Центрального банка «Положение о правилах организации денежного обращения».

- Учет операций кассы.

Согласно 140 статье Гражданского кодекса, расчеты между лицами могут осуществляться несколькими путями – наличным или безналичным.

Прочие нормативные акты:

| Гражданский кодекс |

Содержит основания покупки права собственности на денежные средства, оформление соглашений |

| Налоговый кодекс |

Обложение налогами операций по учету ДС |

| Федеральный закон № 173 |

Проведение операций с валютными ДС |

| Методические указания |

Порядок проверки наличия денежных средств |

Нормативные акты, которые регулируют учет ДС, подразделяются на 4 уровня:

| Первый |

Акты, указы Президента Российской Федерации, постановления Департамента, Гражданский кодекс, Федеральные законы |

| Второй |

Стандарта бухгалтерского учета |

| Третий |

Рекомендации, методики, различные письма |

| Четвертый |

Документы по работе внутри предприятия – приказы, распоряжения, графики |

Согласно 23 статье Налогового кодекса, в продолжение 10 дней организация должна оповестить налоговую службу об открытии счета в банке. В противном случае грозит ответственность в виде штрафа.

При расчете с деньгами законодательство установило ограничение, которое превышать нельзя. Если в конце дня в кассе находится денег больше, чем установленный лимит, то сверхлимитные финансы сдаются в банк.

Все расходы и приходы денежных средств необходимо оформлять ордерами.

Финансовый учет денежных средств

Учет бухгалтерии имеет огромное значение для правильного распределения и обращения денежных средств. Отчетность о движении ДС является основной формой финансовой отчетности организации.

На его основании можно проследить приходи уход денежных средств, их распределение.

Особенности учета по международным стандартам

Для учета денежных средств используется Международный стандарт № 7. в нем определены цель и сфера применении средств, преимущества, даются различные определения понятию «денежные средства» и прочие сведения.

Целью стандарта является требование о предоставлении данных об изменениях в денежных средствах. Отчет о движении финансов должен включать в себя данные за определенный промежуток деятельности – период отчета.

Информация должна разбиваться на операционную, инвестиционную и финансовую деятельность. Организация предоставляет данные об учете денежных средств по каждой деятельности.

По операционному типу деятельности поток средств является показателем того, в какой степени совершенные организацией операции обеспечивают приход финансов, необходимых для того, чтобы погасить займы, выдать дивиденды, вложить инвестиции.

Примеры таких операций:

- продажа продукции или оказание услуг;

- гонорары, выручка;

- выплата сотрудникам;

- выплаты по страховке, налогам;

- поступления финансов по соглашению, которое было заключено в коммерческих целях.

Информация о движении средств инвестиционной деятельности дает возможность понять, какие затраты были осуществлены с целью приобрести ресурсы для дальнейшей прибыли.

Это может быть:

- выплаты для покупки активов;

- поступления от продажи основных ресурсов или активов;

- аванс, займ.

Информация, касающаяся движения ДС по финансовой деятельности, играет огромную роль для прогноза требований на расходы в дальнейшем. Это:

- поступления от оборота акций;

- выплаты с целью погасить или приобрести акции организации;

- выплаты по займам.

Согласно Стандарту, организации обязаны предоставлять данные о движении денежных средств. Использовать можно прямой или косвенный метод.

В первом случае раскрывается информация о движении финансов в результате деятельности. При втором учитываются итоги операций, который не носят денежный характер.

Наличие бесплатной программы

Программа разработана для того, чтобы осуществлять управленческий учет в организации. В программе реализуются главные функции учета связей между контрагентами – расчет долгов, приход денежных средств по плану и прочее.

В качестве исходных данных применяется 3 типа таблиц – параметры, справочники, журналы. Отчетность программы является таблицей Excel.

Благодаря открытости таблиц в электронном формате пользователям обеспечена гибкость расчетов. Программу возможно настраивать самостоятельно, журналы и отчеты так же настраиваются. Выбираются конкретные задачи, необходимые пользователю.

В версии 2.6 произошли некоторые изменения:

- старый формат книги не поддерживается;

- внешний вид книг изменен;

- для загрузки курса валют используется новейший алгоритм, формулы имеют индексированный поиск;

- не найденные элементы выделяются красным цветом.

Ведение соответствующей книги (журнал)

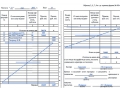

Чтобы осуществлять расчеты наличными, организация должна иметь кассу и вести кассовую книгу. Она должна быть только одна.

Книга учета денежных средств – документ, отображающий выдачу и возврат наличности между главным кассиром и кассирами из других отделений. Форма ее – КО-5.

Она дает возможность организовать контроль по сохранности и использованию ДС. Главным является выверка выписок со счета каждый месяц.

Осуществляется следующим образом:

- Получить в конце месяца отчет о всех поступлениях ДС.

- Внести их в Книгу учета.

Заполняется книга в течение года. На обложке необходимо указать название организации и данные ответственного за ведение журнала лица.

Также вносятся следующие сведения:

- дата осуществленной операции;

- остаток финансов кассе на начало дня;

- сумма наличных, которую выдали кассиру;

- подпись кассира, получившего финансы;

- сумма средств, полученных в течение дня;

- сумма, сданная главному кассиру;

- подпись старшего кассира о получении суммы;

- остаток финансов в конце дня.

По поводу расчетных и кредитных операций

Расчетные операции осуществляются наличным или безналичным расчетом. Такие операции возникают в результате временного разрыва между событием и предоставлением услуг. Оплат за них входит сюда же.

В продолжение этого времени контрагенты в учете должны отобразить размер задолженности – собственной или чужой. То есть, учет одного контрагента отражает задолженность по дебету, другого – по кредиту.

Чтобы отразить долг, для учета используются следующие признаки классификации:

- способ погашения – наличными или нет;

- юридического лица или физического;

- срок – давняя или настоящая задолженность;

- форма расчета.

Субъектами кредитных операций являются банк и клиент. Банк (юридическое лицо) выдает определенную денежную сумму на конкретный срок. Заемщик (клиент банка) обязуется возвратить эти средства в установленный срок.

Элементами кредитной политики являются:

- цель банка;

- создание филиалов – департаменты, отделы, группы;

- выработка инструкций для каждой должности сотрудников;

- разработка методов;

- правила контроля за клиентами, погашением ими займов.

Таким образом, денежные средства подлежат учету. Необходим он для того, чтобы проследить движение финансов, рациональность их использования. ДС могут храниться как в наличном виде, так и в безналичном – на счету в банке.

Для распределения денежных средств необходима касса. Законодательство установило ограничение, которое нельзя превышать. Если в кассе большая сумма денег, то сверхлимитные финансы сдаются в банк.

Виды депозитов коммерческого банка

Виды депозитов коммерческого банка

Одним из самых простых и популярных способов сделать так, чтобы банк платил клиенту, а не наоборот, является использование депозитов и вкладов. Важно помнить, что данные понятия схожи, но не являются равнозначными.

Потому необходимо заранее ознакомиться со всеми нюансами такого продукта, как депозит. Сам факт использования...

Как можно рассчитать депозит

Как можно рассчитать депозит

В статье будет идти речь о депозите. Что он собой представляет, для чего необходим, и как его рассчитать – далее. Банковские вклады в настоящее время весьма популярны, ими пользуется большинство людей.

СодержаниеОбщие сведения

Особенности проведения расчета

Объясняется это тем, что положив одну сумму, через некоторое время...

Как это депозиты в валюте

Как это депозиты в валюте

Желание сохранить свои сбережения актуализирует вопрос о выборе валюты для хранения средств. С помощью валютных вкладов можно сберечь и преумножить свой капитал. Каковы особенности депозитов в валюте?

Любой человек, открывающий депозит, желает получить по нему максимальную прибыль. Потому основополагающим моментом...

Чем отличается депозит от вклада в банке

Чем отличается депозит от вклада в банке

Сегодня основным источником дохода различных банков является кредитование. Но следует помнить, что для получения средств, на которые оформляются кредиты, также необходимые ресурсы.

Обычно в качестве источника денег выступают именно вклады и депозиты, размещенные в банке юридическими, физическими лицами. Важно помнить о...

Какой процент с депозита облагается налогом в 2020 году

Какой процент с депозита облагается налогом в 2020 году

Сегодня практически все без исключения доходы облагают налогом. Касается это также вкладов, депозитов. В Налоговом кодексе РФ имеется отдельный раздел, который освещает подобного рода вопрос.

Данный момент достаточно освещается в законодательных нормах. Стоит заранее ознакомиться со всеми нюансами. Это позволит избежать...

Особенности пополняемого депозита

Особенности пополняемого депозита

Сегодня банковские компании могут предложить своим клиентам достаточно обширный перечень самых разных услуг. К наиболее популярных продуктам сегодня относятся депозиты.

Они представляют собой специализированные услуги, предоставляемые как юридическим, так и физическим лицам. Процедура оформления депозита зависит от...

Что такое разгон депозита

Что такое разгон депозита

В статье будет идти речь о разгоне депозита. Что он собой представляет, с какой целью осуществляется, и какие методы при этом используются – далее.

СодержаниеОсновные сведения

Система для разгона депозита

Любой трейдер мечтает о разгоне депозита. Чтобы это знать, необходимо выбрать действенную стратегию. Что еще необходимо...

Особенности открытия депозита для физических лиц в 2020 году

Особенности открытия депозита для физических лиц в 2020 году

Банковский вклад служит не только надежной гарантией защиты денежных средств от краж, инфляции, но и является хорошим средством дохода.

СодержаниеЧто нужно знать

Как найти выгодный депозит для физических лиц в 2020 году

Поэтому попробуем разобраться, какие особенности открытия депозита для физических лиц в 2020 году.

Что нужно...

Особенности оформления депозита нотариуса

Особенности оформления депозита нотариуса

Нотариус вправе становиться посредником меж должником и кредитором. Для этого он использует специальный депозит. Процедура регламентируется законодательством РФ. Как оформляется нотариальный депозит?

Среди способов обеспечения обязательств одним из самых надежных считается внесение денег на нотариальный...

Что такое страховой депозит при съеме квартиры

Что такое страховой депозит при съеме квартиры

При съеме квартиры нередко приходится вносить страховой депозит — предоплату в размере двухмесячной оплаты. Что это такое и в чем его необходимость? Можно ли снять квартиру без страхового депозита?

Страховой депозит, оплата первого и последнего месяцев, гарантийная сумма, обеспечительный платеж, залог, страховая сумма –...

Что такое субординированные депозиты

Что такое субординированные депозиты

Каждый гражданин имеет возможность разместить средства на хранение в банке – открыть депозит. Рассмотрим, какие правила применяются при осуществлении субординированного вклада.

Выясним, что это такое, как составляется договор, в каких случаях возможно наложение ареста на денежные суммы и т. д.

Если вы желаете, чтобы...

Особенности депозитов в долларах

Особенности депозитов в долларах

Сегодня одной из самых популярных услуг банков является депозит. Подобный продукт имеет множество различного рода особенностей.

В первую очередь это касается именно широких возможностей по сохранению и приумножению имеющихся ресурсов. Помимо своих достоинств депозиты имеют некоторые нюансы и особенности.

Со всеми ними...

Особенности пользования документарным аккредитивом

Особенности пользования документарным аккредитивом

Есть определенные особенности, которые нужно учитывать при пользовании документарным аккредитивом. Разберемся, какие понятия нужно изучить, на какие нормативы ссылаться.

Определим, какие нюансы расчета в такой форме есть во внешней, международной торговле. Каждая компания желает иметь уверенность в том, что ее права,...

Какие существуют виды аккредитивов

Какие существуют виды аккредитивов

Есть несколько видов аккредитивов. Разберемся, какие существуют в международной практике, а какие используются у нас в стране, что они собой представляют и когда открываются.

Если компания пытается установить новые взаимоотношения с контрагентом, есть риск потери денежных сумм при подготовке договора с незнакомой...

Что такое безотзывный аккредитив

Что такое безотзывный аккредитив

Расчеты аккредитивами представляют сторонам сделки гарантии исполнения обязательств. При этом не важны юрисдикция и границы. Из всех видов аккредитивов при оплате торговых операций чаще всего применяется безотзывный аккредитив.

Наиболее удобной и выгодной формой расчетов при бартерных сделках для российских экспортеров...

Что такое банковский аккредитив

Что такое банковский аккредитив

При торговых операциях используются разные способы оплаты. Если участники сделки находятся в разных странах, удобнее использовать аккредитивную схему. Но применять метод удобно и внутри страны. Что же такое банковский аккредитив?

Предпринимательство предполагает наличие определенных рисков в процессе получения прибыли....

Что такое безакцептный аккредитив

Что такое безакцептный аккредитив

Все большее количество различных расчетов осуществляются только лишь на безналичной основе. Потому аккредитив находит себе все большее применение в сфере денежных расчетов между покупателями и продавцами.

Сам по себе аккредитив бывает различных видов – большая часть информации по этому поводу отражается в Гражданском...

Что такое покрытый аккредитив

Что такое покрытый аккредитив

Процедура расчета между юридическими лицами почти всегда осуществляется именно безналичным расчетом. Данная процедура имеет свои особенности, осуществляется в соответствии с законодательными актами.

Почти во всех без исключения случаях используется специальный денежный аккредитив. Он представляет собой платежный...

Что такое авизование аккредитива

Что такое авизование аккредитива

Важным этапом применения аккредитивной формы расчетов признается авизование. Так проверяется подлинность данных, и продавец извещается об открытии аккредитива. Но что именно такое авизование аккредитива?

Авизование открытых аккредитивов должно происходить по строго обозначенным правилам. Тем не менее, российские банки...

Особенности открытия непокрытого аккредитива

Особенности открытия непокрытого аккредитива

В статье будет идти речь об аккредитиве. Что это такое, для чего необходим, каким образом его открыть, и какова его роль – далее.

Основным преимуществом расчета с помощью аккредитива является надежность.

СодержаниеВажные аспекты

Схема непокрытого аккредитива

Банк дает гарантию, что платеж пройдет только после предъявления...

Как оформляется расчет по аккредитиву

Как оформляется расчет по аккредитиву

Сегодня одним из способов осуществления расчетов безналичным расчетом является использование аккредитива. Он представляет собой документально оформленное обязательство по выплате некоторой суммы денег.

При этом стоит помнить о большом количестве самых разных нюансов, с которыми связано использование аккредитива. На...

Виды депозитов коммерческого банка

Виды депозитов коммерческого банка