Что такое КБК в платежке в 2020 году

Предыдущая статья: Сдача отчетности в электронном виде

Следующая статья: Очередность платежа в платежном поручении

Указание в платежных документах действующего КБК является обязательным для всех категорий налогоплательщиков. Иначе платеж может не дойти до адресата. Что в 2020 году понимается под кодом бюджетной классификации в платежке?

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь к консультанту:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Это быстро и БЕСПЛАТНО!

Минфин РФ в 2020 году дважды корректировал значения кодов бюджетной классификации, на основании каких уплачиваются взносы и налоги.

Указание ошибочного КБК ведет к несвоевременному и неправильному поступлению платежей, а значит, влечет за собой наложение штрафов и прочие неприятности. Как обозначается КБК в платежке на 2020 год?

Общие моменты ↑

Под кодовыми значениями бюджетной классификации понимается системное кодирование всех имеющихся бюджетных платежей. То есть всякий бюджетный платеж обладает личным цифровым значением.

Это дозволяет оперативно и точно систематизировать сведения о доходах/расходах бюджетов любого уровня. Причем кодировке подлежат как платежи юридических и физических лиц, так и межбюджетные источники финансирования.

Следует заметить, что КБК периодически меняются. При этом может несколько измениться применяемый ранее код или появиться абсолютно новый КБК.

Когда плательщик указывает неправильный код, платеж не может поступить к получателю. Уплаченная сумма конечно в бюджет поступит, но чтобы ее идентифицировать понадобится получение уточняющих данных от плательщика.

Что касается изменений относительно КБК в 2020 году… С 1.01.2016 планировалось изменение кодов по страховым взносам, выплачиваемым как в пользу сотрудников, так и за личное страхование.

Такое решение утвердил Приказ Минфина РФ №90н. Но перед наступлением 2020 года чиновники решили оставить КБК по страховым взносам в пользу сотрудников без видоизменений, подтвердив это Приказом Минфина №190н.

Изменению подверглись в 2020 году КБК по взносам, выплачиваемым ИП за личное страхование. Причем установлено было два разных кода.

Один КБК соответствует сумме доходов до трехсот тысяч рублей, другой при уплате страховых взносов за ИП при большей сумме доходов. Важно, что новые КБК нужно указывать и при выплате задолженностей за 2013-2015 годы.

Коды для уплаты взносов в ФСС сохранились в прежнем виде. Однако КБК по уплате пени по данным взносам изменились. Изменены коды и на выплату взносов за личное страхование в ФФОМС.

Необходимые термины

КБК понимается как «код бюджетной классификации». Так именуется специальное числовое значение, применяемое для осуществления платежей в пользу налоговой инспекции.

ФНС данный код необходим для внутренней сортировки поступивших платежей в бюджет и отнесения оных на соответствующие налоги.

С помощью кода устанавливается назначение платежа, от кого он поступил, для каких целей могут использоваться полученные средства и кто является непосредственным адресатом.

Например, по указанию кода при уплате транспортного налога можно определить статус плательщика – юрлицо или физлицо. Налоги от физлиц используются при починке существующих дорог и строительстве новых.

А вот юрлица своими налоговыми выплатами оплачивают безопасность транспортной инфраструктуры и усовершенствование экологической ситуации.

В настоящее время практически все виды бюджетных платежей осуществляются с применением КБК. Таким образом происходит автоматизация анализа поступающих налогов и взносов и упрощается формирование бюджета.

Назначение кода

Основополагающим предназначением КБК является систематизация бюджетных платежей. Поступление денег в бюджет происходит в массовом порядке, и отследить все выплаты достаточно сложно.

Поступление средств в государственную казну требует постоянного контроля и детальной отчетности. Это и достигается при помощи КБК.

Посредством кодов отслеживаются все без исключения бюджетные платежи, что помогает контролировать бюджет всех уровней. Финансисты своевременно отслеживают доходы и расходы, что весьма важно при составлении бюджетов.

В целом значение КБК в платежке было задумано как инструмент, облегчающий работу чиновников. Его главным назначением является упорядочение финансовых потоков на государственном уровне.

Но коды оказались полезными и для бизнесменов. Любая организация или ИП регулярно выплачивает множество различных платежей в бюджеты разных уровней.

При помощи КБК учет платежей упорядочивается и при необходимости их легко можно выявить в общей массе. Посредством применения кодировки упрощается сам процесс идентификации платежных поручений.

Что же обозначают цифры кода, каково их назначение? Любой КБК состоит из двадцати цифр. В зависимости от их значения осуществляется расшифровка кода.

КБК включает в себя четыре информационных блока:

| Административный | Первые три цифры кода определяют признак платежа, то есть куда необходимо направить платеж |

| Доходный | Включает в себя следующие десять цифр, поделенные на четыре группы. Первая цифра в данном разделе означает вид доходов. Назначение платежа это следующие две цифры. Далее пять цифр устанавливают соответствие доходов по Российскому бюджетному кодексу (первые две – статья, следующие три – подстатья). Далее последние две цифры, они находят уровень бюджета адресата |

| Программный | Состоит из четырех цифр, именуемых «подпрограммой». Значение зависит от вида платежа |

| Классифицирующий | Включает в себя три последние цифры, которые классифицируют платеж по экономической доходности |

Законные основания

В 2020 году КБК, как и прежде, определены Приказом Минфина РФ №65н от 1.07.2013. Но при этом надлежит учитывать некоторые поправки.

Так положения Приказов Минфина №90н от 8.06.2015 и №190н от 1.12.2015. корректировки изменили коды по страховым взносам.

В 2020 году изменился и порядок заполнения платежных поручений по налоговым платежам. Изменения обусловлены Приказом Минфина №148н от 23.09.2015.

Отныне значение кода при выплате налоговых платежей, страховых взносов, штрафов и пеней в платежном поручении имеет единый вид, длина КБК составляет двадцать знаков, не больше и не меньше.

При этом налогоплательщики не могут указывать в платежке более одного КБК. Помимо глобальных изменение кодов по страховым взносам, появились новые КБК по платежкам, ранее не существовавшим.

Например, учрежден КБК по налогу на имущество для ИП и организаций на УСН и ЕНВД. Для указания правильного КБК целесообразно своевременно получать информацию обо всех изменениях в классификаторах.

Для этого можно использовать таблицу, в которой указаны все существующие коды, и которая регулярно обновляется и дополняется.

Поле КБК в платежном поручении ↑

Необходимость в поле КБК в платежке обусловлена потребностью определения конкретного вида налога. Во избежание ошибок при составлении платежных поручений рекомендуется проверять КБК по специальным таблицам.

При этом следует ориентироваться на деление кода по блокам. Административный блок предполагает пять вариантов номера распределителя бюджета, в частности:

| 182 | ФНС |

| 153 | Таможня |

| 392 | ПФР |

| 393 | Социальное страхование |

| 394 | Медицинское страхование |

Доходный блок поделен на подгруппы и для каждой предусмотрено несколько вариантов:

- группа — вид дохода (четыре цифры)

| 0001 | Доходы |

| 0002 | Перечисления на безвозмездной основе |

| 0003 | Прибыль от предпринимательской деятельности |

- подгруппа (две цифры)

| 01 | Налоги, касающиеся прибыли |

| 02 | Соцотчисления |

| 03 | Налогообложение товаров или услуг |

- статья и подстатья (по две цифры) – определяются классификатором;

- элемент вида дохода (две цифры) – определяет код элемента

| 06 | ПФ |

| 08 | Медстрахование и т.д. |

Программный блок применяется в целях учета пеней и штрафов по конкретному налогу и в зависимости от вида операции меняется его значение.

Например:

| 2000 | Перечисление пени |

| 3000 | Уплата штрафов |

| 1000 | Выплата налога |

Блок классифицирующий предполагает такие возможные варианты как:

| 140 | Принудительное изъятие |

| 110 | Налоговые доходы |

| 130 | Доходы от услуг и т.д. |

При заполнении платежного поручения часто допускается такая ошибка как указание в поле КБК значения «0». Такой документ не может быть классифицирован, а значит, осуществить платеж по нему не представляется возможным.

Также нулевыми не могут быть отдельные подразделы. Например, КБК 182 1 13 01020 01 6000 000 заведомо не верен, поскольку не понятна классификация платежа.

А после рассмотрения КБК 141 1 16280 00 0160 00 140 платежка отправится в УФК России по Краснодарскому краю, для уплаты штрафа за нарушение закона в сфере обеспечения санитарно-эпидемиологического благополучия человека и закона относительно защиты прав потребителей.

Где именно находится в бланке

Нередко проблемы с указанием КБК у плательщиков возникает из-за банального незнания, где указать код. В итоге даже правильный код может указываться в ненадлежащем поле.

Из-за этого платежное поручение может быть признано недействительным, поскольку налоговый инспектор не обязан разыскивать код. Для корректного заполнения платежки указывать КБК необходимо в строго предназначенном для него поле.

Каждое платежное поручение, начиная с 2005 года, имеет специальное поле под номером сто четыре. Именно в поле 104 прописывается код.

В самом начале своего применения КБК состоял из семи цифр, на данный момент из двадцати. Это следует учитывать непременно, особенно если за образец принята старая платежка.

Какой нужно указывать

С 2020 года поменялись только некоторые КБК и их нужно указывать правильно. В целом, значения кодов при уплате налоговых сумм для организаций и ИП на ОСНО и спецрежимах остались прежними.

Переменились коды для предпринимателей, оплачивающих собственное страхование:

| 392 1 02 02140 06 1100 160 | Выплаты с прибыли до трехсот тысяч рублей |

| 392 1 02 02140 06 1200 160 | Прибыль более трехсот тысяч рублей |

| 392 1 02 02103 08 1011 160 | Выплаты в ФФОМС |

Также нужно учитывать изменения кодов относительно выплаты пеней и штрафов. Так при оплате пени в четырнадцатом разряде «1» заменяется на «2», в пятнадцатом разряде «0» сменяется на «1».

Порядок подачи отчетности в налоговую в электронном виде смотрите в статье: сдача отчетности в электронном виде.

Порядок подачи отчетности в налоговую в электронном виде смотрите в статье: сдача отчетности в электронном виде.

Как работают программы для сдачи отчетности в электронном виде СБИС, читайте здесь.

В случае оплаты штрафа в четырнадцатом разряде следует «1» заменить на «3». Относительно выплаты пеней по налогам данная норма действовала еще в 2020 году, а для выплаты пеней по страховым взносам это стало новшеством.

При выплате пеней в ФФОМС, как и раньше, изменяется лишь четырнадцатый разряд – с «1» на «2».

Что делать, если код неверно указан

Платежка с недействительным КБК или при не указании оного будет возвращена банком плательщику незамедлительно. Более проблематично, если в платежке неверно указан КБК.

В этом случае платежное поручение исполняется, как и положено, но выплаченная сумма будет причтена к невыясненным платежам или причислена к иному уровню бюджета. Может платеж поступить и на счет совершенного иного ведомства.

И все же платеж, совершенный по неверному КБК, попадает в Казначейство. Вследствие этого плательщик, указавший неверный реквизит не рассматривается в качестве нарушителя законодательных норм.

При условии, что платеж отправлен своевременно. Иногда администратор платежа в подобных ситуациях может начислить пени и штраф из-за несвоевременного получения налога. Но такие санкции можно оспорить в суде.

Если плательщик вовремя исполнил обязательства свои перед бюджетом, но при этом получает уведомление от администрирующего органа о не поступлении платежа, то потребуется уточнение реквизитов платежа для выяснения оснований ситуации.

Для этого плательщик должен составить заявление в свободной форме. В нем указывается необходимость уточнения реквизитов платежки. Заявление отправляется в орган, куда должен был поступить платеж.

В законодательстве указание неверного КБК не относится к ошибкам, ведущим к неуплате налогов в бюджет. То есть осуществленный платеж даже при неправильном КБК считается уплаченным вовремя.

Однако в НК РФ ситуация относительно ошибок, допущенных в платежном поручении, прописана не особенно четко. Четкого определения обязанностей налогоплательщика и налоговой инспекции в этом случае не дано.

Поэтому плательщикам нередко приходится обосновывать правоту в судебном порядке, оспаривая наложенные штрафы и пени. С одной стороны подача заявления по поводу подтверждения кода это право, но не обязанность плательщика.

С другой стороны, в законе не прописана обязанность налоговиков распределять суммы, поступившие в бюджет с ошибками.

Это приводит к тому, что пока инспекция и казначейство будут разбираться со статусом платежа по ошибочному платежному поручению, на лицевом счете плательщика будут накапливаться пени и недоимки на уплаченную сумму.

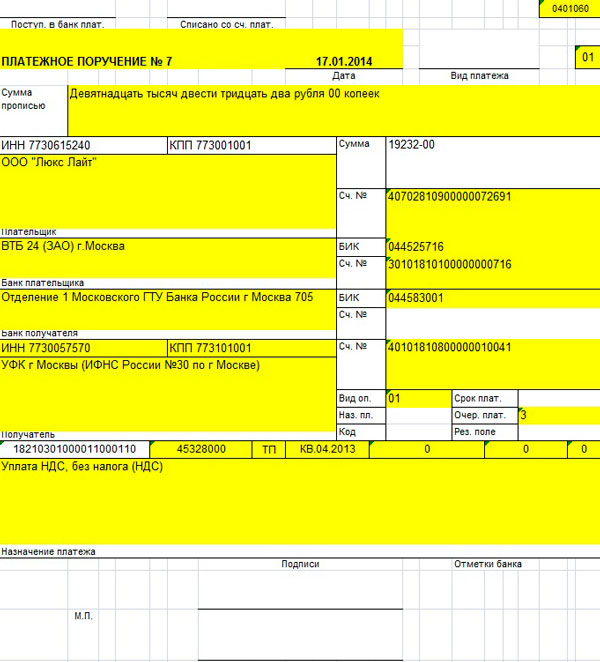

Заполненный образец

При заполнении платежки надобно отнестись к этому с особой внимательностью. Одна неверная цифра или указание значения не в том поле может существенно изменить назначение платежа.

Желательно при заполнении платежки следовать инструкции. Например, можно руководствоваться образцом заполнения платежных документов в 2020 году. Здесь подробно разъясняется предназначение полей.

Составляя платежное поручение НДФЛ, можно скачать бланк поручения. В процессе заполнения можно ориентироваться на образец заполнения платежного поручения по НДФЛ в 2020 году.

При неверном указании КБК желательно знать, как правильно составить заявление на уточнение платежа.

Фото: платежное поручение

Возникающие нюансы ↑

Соблюдение точности при указании кода бюджетной классификации убережет плательщика от претензий налоговиков. Нюансы применения КБК таковы, что чаще всего неправильно указываются коды в платежках подразделений.

Хотя грубого нарушения в этом нет, но платеж переносится в категорию невыясненных. Налоговые органы чаще всего расценивают такую ситуацию как возникновение недоимки и требуют повторной оплаты платежа.

Видео: создание платежного поручения на оплату поставщику

Порой доказать факт уплаты можно только через суд, что влечет определенные затраты. Потому так важно сверять КБК при отправке. И если все код указан неверно, своевременно уточнить платеж.

Особенно важно правильно указать КБК при оплате штрафов, поскольку при не уплате штрафная сумма будет увеличиваться. Например, при опоздании с отчетностью в ПФР нужно указать КБК 392 1 16 20010 06 6000 140.

Как заполнить платежки правильно по кодам можно посмотреть на сайте фонда. При выплате штрафа за нарушение ТК пишется КБК 150 1 16 19000 01 6000 140. Трудовая инспекция является получателем этого платежа.

Штраф по НДС

В 2020 году КБК для выплаты пени и штрафов по НДС не поменялись.

Как и прежде используются следующие значения пеней и штрафов по НДС:

| На продукцию, сбываемую в РФ | При уплате пени пишется182 1 03 01000 01 2100 110, в случае штрафа указывается 182 1 03 01000 01 3000 110 |

| На товарные ценности, импортируемые в РФ из Казахстана и Республики Беларусь | Значение кода при выплате пени 182 1 04 01000 01 2100 110, относительно штрафа пишется 182 1 04 01000 01 3000 110 |

| На товары, привозимые в РФ | Если платится пеня, то писать нужно 153 1 04 01000 01 2100 110, когда оплачивается сумма штрафа прописывается 153 1 04 01000 01 3000 110 |

Выплачивая штраф за несвоевременно отправленную декларацию по НДС нужно указать КБК 182 1 16 03010 01 6000 140.

За детский сад

Оплачивая услуги детского сада, можно воспользоваться специальными онлайн-сервисами, которые сегодня предлагают большинство банков. Например, таким как «Сбербанк Онлайн».

Помимо подключения к подобному сервису и банковской карты плательщик должен располагать значением КБК и ОКТМО. Банк не может располагать подобными данными в отношении каждого субъекта.

Как оформляется налоговая отчетность в электронном виде узнайте из статьи: отчетность в электронном виде.

Как оформляется налоговая отчетность в электронном виде узнайте из статьи: отчетность в электронном виде.

Что это транспортная накладная, читайте здесь.

Как оформляется форма 1-Т товарно-транспортная накладная, смотрите здесь.

Уточнить эти сведения следует у самого адресата платежа. Необходимо обратиться в бухгалтерию ДОУ, для которого предназначается платеж.

Если платеж по НДФЛ

КБК по платежам НДФЛ в 2020 году остались неизменными. Но имеется несколько разных кодов, используемых в зависимости от обстоятельств:

| 182 1 01 02010 01 1000 110 | с заработной платы работников, независимо от их гражданства |

| 182 1 01 02040 01 0000 110 | авансовый платеж иностранца при получении патента |

| 182 1 01 02010 01 1000 110 | с дивидендных выплат в пользу физлица |

| 182 1 01 01040 01 1000 110 | с дивидендов в пользу юрлица |

| 182 1 01 02020 01 1000 110 | с доходов ИП |

| 182 1 01 02010 01 1000 110 | с зарплаты физлица при желании воспользоваться имущественным вычетом через инспекцию |

Указывая КБК в платежном поручении желательно не ошибаться. А в случае самостоятельного обнаружения неверного указания КБК не стоит дожидаться уведомления.

Нужно написать заявление на уточнение платежа в ФНС и приложить к нему платежку с банковской отметкой.

Руководствуясь заявлением, инспекция проведет сверку платежей или вынесет постановление об уточнении платежа на день его фактической оплаты.

Внимание!

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.