В нашей стране такой способ контроля – дело относительно новое, однако стремительно развивающееся.

В статье поговорим об аудите налога на прибыль, его особенностях, целях и задачах, которые он решает, приведем основные методы и этапы данного вида контроля.

Прибыль – результат деятельности предприятия, который облагается специальным налогом.

Данный платеж перечисляют в местный и федеральный бюджет все организации, находящиеся на территории России.

Аудит налога на прибыль – процедура очень ответственная. Ведь благодаря этому платежу формируется львиная доля доходной части бюджета территории.

Аудитор проверяет:

- верность формирования налоговой базы по этому налогу;

- обоснованность использования льгот;

- контролирует состояние расчетов перед бюджетом;

- анализирует методы ведения учета;

- проводит аудит правильности исчисления налога;

- контролирует составление отчетности для налоговой инспекции.

Деятельность аудиторских компаний регулирует Федеральный закон от 30.12.2008г. 307-ФЗ (ред. от 04.03.2014) «Об аудиторской деятельности».

Цели

Назначением аудиторской проверки налога на прибыль является подтверждение правильности расчетов по данному платежу в бюджет, своевременность уплаты, полнота суммы, соответствие нормативам действующего законодательства.

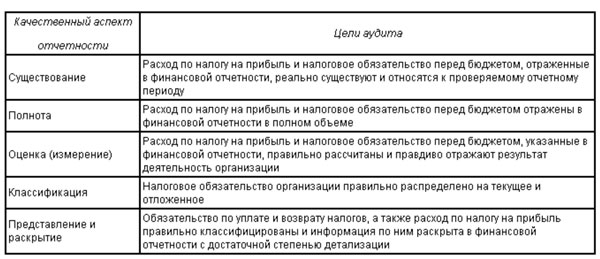

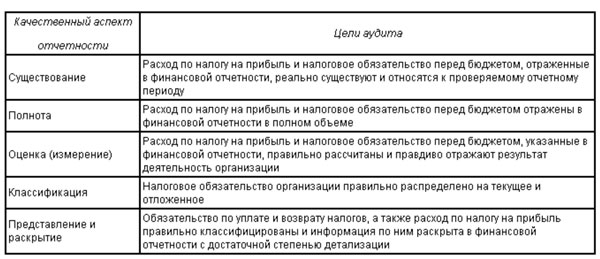

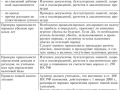

Если рассматривать ели аудита по качественным аспектам:

Фото: цель аудита (по качеству)

Задачи

Аудитор должен провести анализ:

- правильности определения налоговых ставок и налогооблагаемой базы;

- порядка ведения аналитического и синтетического учета расчетов по данному платежу;

- оценки правильности исчисления налоговой базы согласно установленных законом норм;

- отражение в бухгалтерских отчетах сумм отложенных налогов;

- своевременности перечисления платежа в бюджет.

В зависимости от особенностей деятельности предприятия задачи для аудиторской проверки могут быть расширены, дополнены другими пунктами.

Законность

Аудиторскую проверку налога на прибыль регулирует действующие законодательство, а именно закон от 30.12.2008 307-ФЗ.

Уполномоченный федеральный орган исполнительной власти – Министерство финансов РФ выполняет функции регулятора деятельности аудиторов.

Именно эта государственная структура разрабатывает и принимает нормативные правовые акты, стандарты, устанавливает порядок системы аттестации, контролирует соблюдение аудиторами законодательства.

Также при выполнении своих обязанностей аудитор руководствуется нормами гл. 25 НК РФ.

Аспекты при проверке

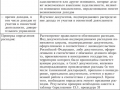

Аудит расчета налога на прибыль включает проверку основных документов предприятия:

Помимо перечисленных пунктов аудитор анализирует регистры бухучета по счету № 68 субсчет «Расчеты по налогу на прибыль».

Все работы аудиторских компаний, связанные с налогом на прибыль, делятся на три обширных этапа. Зная об особенностях каждого из них, бухгалтерия может тщательно подготовить и самостоятельно проверить документы, подпадающие под проверку.

Итак, порядок проведения работ следующий:

- Ознакомительный этап.

- Основной этап.

- Заключительный этап.

На каждом из них специалисты используют определенные методы, которые помогают достигнуть решения всех задач аудита налога на прибыль. Рассмотрим каждый подробно.

Ознакомительный этап

Это первый этап, с которого начинается аудиторская проверка. По его окончании специалист должен выявить степень соответствия действующему законодательству используемого предприятием порядка налогообложения, выявить степень потенциальных налоговых нарушений.

Ознакомительный этап включает следующие процедуры:

- оценку систем налогового и бухучета;

- анализ аудиторских рисков;

- составление бюджета уровня существенности;

- исследование основных факторов, которые оказывают влияние на налоговые показатели;

- изучение задач и полномочий сотрудников, занимающихся начислением и уплатой налога на прибыль;

- оценку организации документооборота, который принят на предприятии.

Таков план аудита на первом этапе – ознакомительном, то есть аудитор разрабатывает стратегию и тактику, определяет объем предстоящей работы.

Специалист собирает и изучает информацию о деятельности аудируемого предприятия, определяет важнейшие области контроля.

Аудитор анализирует нестандартные операции, имевшие место в течение периода, который попал под проверку. Например, изменение способа расчета налога, появление в организации новых услуг.

Основной этап

Название говорит о том, что это важнейший период аудиторской проверки.

На данном этапе аудитор занимается углубленным изучением и контролем тех участков налогового учета, в которых были обнаружены проблемы, несоответствия и неточности, то есть были выявлены недочеты с учетом значения уровня существенности.

Итак, специалист решает следующие задачи:

- проверка налоговой отчетности компании;

- анализ правильности определения налогооблагаемой базы;

- составление прогноза налоговых последствий для предприятия (такая процедура проводится, если выявлено некорректное использование нормативов налогового законодательства).

Остановимся подробно на видах нарушений, которые специалист может обнаружить в ходе проведения аудита налога на прибыль.

Основные ошибки это:

- неправильное формирование базы, которая подлежит налогообложению;

- отнесение в состав расходов, являющихся экономически необоснованными;

- нарушение порядка ведения метода учета, который принят в организации;

- некорректное использование льгот;

- ошибки в начислении налоговых вычетов;

- отсутствие внутренней системы, которая осуществляет контроль над начислением налога на прибыль;

- ошибки в математических исчислениях (арифметические недочеты).

Понятно, что данный этап является самым продолжительным и важным.

От аудитора требуются знания налогового законодательства, умение анализировать разнообразные хозяйственные операции, видеть документы «насквозь».

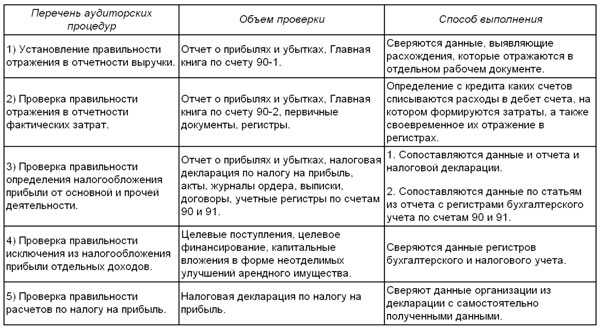

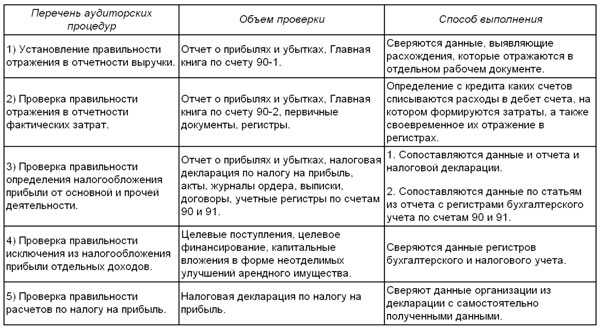

Фото: описание аудиторских процедур (пример)

Заключительный этап

Последний пункт, который включает в себя программа аудита – заключительный этап работы аудиторов.

Проверка подходит к концу, специалист оформляет результаты аудита налога на прибыль. Аудитор составляет пакет документов и передает результат руководству организации.

В своем заключении он указывает выявленные ошибки, нарушения, приводит общий вывод по начислению налога, дает рекомендации и советы.

Аудит налога на прибыль это сложная работа, которую должны выполнять только высококвалифицированные специалисты.

Аудитору в обязательном порядке необходимо обратить внимание на следующие нюансы:

- Учесть и проанализировать все доходы и расходы, уделив особое внимание тем из них, удельный вес которых наибольший.

- Ознакомиться со всеми актами, поступившими от Налоговой инспекции за период, подпадающий под проверку.

- Тщательно проконтролировать правильность определения облагаемого оборота.

- Убедиться что все суммы, учитываемые при расчете налога на прибыль, соответствуют данным бухгалтерского учета.

Грамотный специалист владеет всей информацией, которая связана с аудитом налога на прибыль. Он обязательно учтет все тонкости и нюансы, касающиеся этой процедуры.

Отдельно стоит отметить аудит при УСН, который включает:

- проверку учета основных средств;

- порядка ведения книги доходов и расходов;

- контроль формирования налогооблагаемой базы;

- выявление доходов и расходов, которые не учитываются при исчислении налоговой базы;

- своевременность и полноту начисления и уплаты налога на прибыль.

Пример на организации (ООО)

Рассмотрим пример проведения аудита налога на прибыль в обществе с ограниченной ответственностью «Команда». Эта организация образована в 1999 году.

Уставной капитал составляет 10 000 рублей. Учредителей, которые являются сотрудниками фирмы, 4 человека, у каждого из них равные доли по 25%.

ООО «Команда» осуществляет деятельность, связанную с оптовыми и розничными поставками комплектующих к компьютерному оборудованию.

Розница проводится через торговую точку, опт через оптовый отдел. Работников в организации 30 человек.

Основный вид деятельности – оптовая торговля, доля которой в общем объеме продаж составляет 85% за 2013 год.

Работа ООО «Команда» автоматизирована, есть сайт в сети Интернет, через который организации продвигает свою продукцию. Предприятие активно развивается, предлагая широкий ассортимент, расширяя площади.

Оптовая торговля ООО «Команда» находится на общем режиме налогообложения, розница на уплате единого налога на вмененный доход.

Специалист, который назначен для проведения аудиторской проверки налога на прибыль, на первоначальном этапе изучает и анализирует следующие показатели:

- учетную политику;

- основные методы ведения бухгалтерского и налогового учета;

- способы хранения документации, связанной с деятельностью компании;

- порядок и своевременность отражения в регистрах бухучета хозяйственных операций;

- критические области учета.

В ходе проведения аудита была выполнена проверка соответствия деятельность ООО «Команда» действующему законодательству.

Специалист нарушений не выявил. Затем аудитор изучил специфику работы и принятую систему бухгалтерского учета. Следующий этап – определение внутрихозяйственного риска.

По результатам данной работы аудитор дал заключение о том, что компания не занимается рискованными видами деятельности, не проводит внешнеэкономические операции, осуществляет оптовую и розничную торговлю, не имеет филиалов и дочерних организаций.

Итог – низкий уровень внутрихозяйственного риска, составляющий 50%.

Однако оценивая систему внутреннего контроля, специалист заметил, что в ООО «Команда» никаких средств контроля нет.

Учитывая оценку системы учета и внутреннего контроля, аудитор оценил риск в 80%. Этот показатель обозначает низкую, недостаточную систему внутреннего контроля.

Риск аудита специалист принял за 5%, соответственно риск необнаружения составляет:

5% (50% * 80%) = 12,5%.

Данный показатель относится к низким значениям.

Затем аудитор выборочно проверил первичные документы, которые ООО «Команда» предоставляет своим покупателям. Специалист ошибок не выявил.

Участки «Учет материалов» и «Основных средств» также в порядке. Замечаний нет. Расчет амортизации проведен верно. Все акты сверки с поставщиками подписаны с двух сторон.

Единственное замечание, которое сделал аудитор, касается нарушения в документе ОД 1 д (Приложение № 7).

Как итог, возникли отклонения в стоимости проданных товаров и прямых затрат торговой организации, что связано с разницей в налоговом и бухгалтерском учете.

По начислению и уплате налога на прибыль нарушений выявлено не было. Все операции проводятся своевременно, декларация сдается в электронном виде. Аудит уплаты текущего налога также нарушений не выявил.

В заключении аудитор указал, что выявленная ошибка не привела к занижению базы налога на прибыль, рекомендовал наладить систему внутреннего контроля, дал общие советы по ведению налогового и бухгалтерского учета.

Типичные ошибки в 2014 году

Спорных моментов по начислению и уплате налога на прибыль возникает достаточно много. Чтобы избежать недоразумений, необходимо придерживаться действующего законодательства, соблюдать установленные нормативы и требования.

Специалисту, который проводит начисление и уплату налога на прибыль, следует внимательно изучить ст. 247 НК РФ, ст. 283 НК РФ, ст. 277 НК РФ, а также ст. 295 и ст. 296 НК РФ.

Знание законов позволит избежать ошибок, связанных с налогом на прибыль.

Аудит налога на прибыль банка

Аудиторские проверки банковских организаций – ежегодные обязательные процедуры.

Основная цель – контроль состояния финансово-экономической деятельности кредитных учреждений, получение заключения о ликвидности, доходности банка, оценка степени риска выполняемых операций.

Такую проверку осуществляют аудиторы, имеющие соответствующую лицензию.

Заключение, полученное по результатам контроля, публикуется совместно с годовым отчетом и бухгалтерским балансом.

Специалисты, проводящие банковский аудит, должны знать особенности деятельности банков, уметь анализировать финансовые отчеты, в том числе и документы, отражающие начисление и уплату налога на прибыль.

Аудит банка проводится на основе контракта, который заключается между аудиторской компанией и руководством кредитного учреждения.

В данном документе отражены обязанности и права сторон. На основе проведенного аудита специалисты разрабатывают рекомендации в интересах учредителей банка.

Аудит налога на прибыль решает множество задач. Поэтому предприятиям рекомендовано заключать договора с независимыми аудиторскими фирмами.

Квалифицированные специалисты быстро разберутся с особенностями деятельности, укажут на обнаруженные несоответствия, отметят ошибки, дадут заключение, на основании которого предприятие сможет устранить и наладить налоговый и бухгалтерский учет.

Руководители организаций, которые заказывают аудит, отмечают, что после проведения проверки, чувствуют себя более уверенно и комфортно.

Да, аудиторская проверка налога на прибыль очень важная часть аудита крупных компаний, только так можно определить, не укрывают ли они часть своих доходов, и вовремя это пресечь. У меня свое ООО, но аудит налогов не проводился еще, вряд ли оно заинтересует налоговые органы — оборот не тот.

Предварительную аудиторскую проверку на своём предприятии проводили, примерно, по такому же принципу. Заключали договор с аудиторской фирмой. Всё прошло успешно, предприятие оказалось ликвидным.

Да, аудиторская проверка налога на прибыль очень важная часть аудита крупных компаний, только так можно определить, не укрывают ли они часть своих доходов, и вовремя это пресечь. У меня свое ООО, но аудит налогов не проводился еще, вряд ли оно заинтересует налоговые органы — оборот совсем не тот.