Особенности амортизации лизингового имущества

Вопрос амортизации лизинга является камнем преткновения для многих бухгалтеров. Кто обязан амортизировать такое имущество, как правильно оформить процесс? Каковы особенности амортизации лизинговых объектов?

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь к консультанту:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Это быстро и БЕСПЛАТНО!

Приобретение имущества в лизинг чаще более выгодно, чем покупка оного на заемные средства. Предприятия все чаще пользуются финансовой арендой для получения необходимого оборудования и транспорта.

Но предметы лизинга, как и собственные основные фонды предприятия, должны амортизироваться. Каковы особенности амортизации лизинговых объектов?

Основные моменты ↑

Имущество, выступающее предметом лизинга, может приниматься на учет, как получателем, так и лизингодателем. Объект вводится в надлежащую амортизационную группу стороной, какая учитывает имущество согласно условиям договора.

Лизингополучатель при приеме предмета лизинга на учет устанавливает период полезного применения самостоятельно.

Руководствоваться он может условиями договора, что целесообразно при планируемом возвращении имущества. В этой ситуации стоимость имущества окажется полностью списанной ко времени возврата.

Если предполагается выкуп лизингового имущества, то период полезного применения может учреждаться одинаковым сроку лизинга при соответствии оного планируемому периоду использования.

В иных обстоятельствах, когда предполагается переход права собственности, период полезного применения определяется как для обычного основного средства.

То есть учитываются мощность, производительность и физический износ. Можно ориентироваться на «Классификацию основных средств».

Что это такое

Лизинг по другому называют финансовой арендой. Лизингополучатель:

| Принимает лизинговый объект | В соответствии с условиями, предопределенными договором |

| Уплачивает лизинговые платежи | В пользу лизингодателя в сроки, поставленные договором |

| По завершении времени действия договора | Покупает предмет лизинга в собственность или отдает его лизингодателю |

| Исполняет другие обязательства | Истекающие из договора |

Лизингодатель:

| Закупает обусловленное имущество | Для передачи оного лизингополучателю на конкретный срок на заблаговременно оговоренных условиях |

| Осуществляет обязательства | Определенные договором |

Амортизация на предмет лизинга представляет собой списание стоимости имущества. Если оное амортизируется лизингодателем, то списываться должны все затраты, понесенные при приобретении объекта и доведения его до эксплуатационного состояния.

— Регулярная проверка качества ссылок по более чем 100 показателям и ежедневный пересчет показателей качества проекта.

— Все известные форматы ссылок: арендные ссылки, вечные ссылки, публикации (упоминания, мнения, отзывы, статьи, пресс-релизы).

— SeoHammer покажет, где рост или падение, а также запросы, на которые нужно обратить внимание.

SeoHammer еще предоставляет технологию Буст, она ускоряет продвижение в десятки раз, а первые результаты появляются уже в течение первых 7 дней. Зарегистрироваться и Начать продвижение

Лизингополучатель, если лизинговое имущество значится на его балансе, списывает на амортизационные суммы лизинговые платежи.

Выполняемые функции

Рассматривая функции амортизации лизингового имущества, следует определить, из чего же состоит стоимость лизингового предмета. Любое имущество амортизируется исходя из начальной стоимости.

Для предмета лизинга оная складывается из непосредственной цены объекта при покупке и дополнительных трат лизингодателя. Издержки лизингополучателя в стоимость не включаются.

Лизингополучатель может отнести свои траты в состав затрат по налогу на прибыль, в качестве самостоятельного расхода.

Когда объект договора учитывается лизингодателем необходимо своевременно списать стоимость имущества.

В процессе эксплуатации лизингополучателем объект изнашивается и лизингодателю будет возвращено имущество, утратившее часть своей стоимости.

Потому в отсутствие амортизации в балансе лизингодателя возникнет убыток, поскольку по первоначальной стоимости реализовать объект уже не удастся.

К тому же остаточная стоимость основных средств влияет на объем налогов на имущество. Для лизингополучателя стоимость лизингового предмета состоит из лизинговых платежей.

В случае учета лизингового объекта на балансе получателя, оный может постепенно списать свои расходы на аренду объекта в производственные издержки.

Нормативная база

По ст.625 ГК РФ лизинг это разновидность аренды, что позволяет употреблять относительно договора лизинга общие положения об аренде.

Соответственно ст.665 ГК предмет лизинга на основании договора отдается лизингополучателю во непостоянное обладание и использование за определенную плату.

П.2 ст.259.3 НК РФ устанавливает, что начислением амортизационных сумм занимается сторона, на чьем балансе числится лизинговый объект.

Законодательно установлена возможность применения к предметам лизинга коэффициента ускоренной амортизации не более трех.

Исключение составляют объекты, причисляемые к третьей амортизационной группе, для которых ускоренная амортизация не применяется.

Как посчитать амортизацию лизингового имущества ↑

Кто же обязан начислять амортизацию на предмет лизинга? Тот, у кого объект числится на балансе, а определяется это условиями договора.

Участники сделки вправе выбрать любой из двух возможных вариантов:

— Разгрузит мастера, специалиста или компанию;

— Позволит гибко управлять расписанием и загрузкой;

— Разошлет оповещения о новых услугах или акциях;

— Позволит принять оплату на карту/кошелек/счет;

— Позволит записываться на групповые и персональные посещения;

— Поможет получить от клиента отзывы о визите к вам;

— Включает в себя сервис чаевых.

Для новых пользователей первый месяц бесплатно. Зарегистрироваться в сервисе

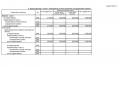

| Объект принимается к учету лизингодателем | Амортизация начисляется им же. При этом остаточная стоимость имущества включается в расчет налога на имущество |

| Имущество зачисляется на баланс лизингополучателя | — |

После того, как стороны решат, на чьем балансе будет учтен объект, они должны определиться с необходимостью применения ускоренной амортизации. В налоговом учете разрешено применять коэффициент ускорения не более трех.

Что касается учета бухгалтерского, то использовать ускоряющий коэффициент можно лишь при применении метода уменьшающегося остатка. При иных способах начисления амортизации применять ускорение запрещено.

При использовании в бухучете метода уменьшаемого остатка и применении в налоговом учете линейного способа с ускоряющим коэффициентом равным трем, налоговые платежи существенно снизятся.

Однако при этом возникает расхождение в учетах. Кроме того ускоряющий коэффициент допускается применять только до завершения договора лизинга. В последующем начислять амортизацию необходимо в обычном порядке.

Применяемые методы

Согласно Приказу Минфина РФ №65н от 3.09.1997, «Об утверждении ПБУ 6/97», исчислять амортизацию возможно одним из следующих способов:

- линейным;

- уменьшаемого остатка;

- списыванием стоимости по сумме чисел лет периода полезного применения;

- списыванием стоимости пропорционально объему продукции.

Лизинговым компаниям более целесообразен к употреблению способ по сумме чисел лет. В данном случае период полезного применения может определяться исходя из различных ограничений использования имущества.

Про основные фонды предприятия и их амортизацию смотрите в статье: амортизация основных фондов.

Про основные фонды предприятия и их амортизацию смотрите в статье: амортизация основных фондов.

Основные проводки по амортизации, читайте здесь.

Например, исходя из длительности аренды. То есть лизингодатель мог бы полностью амортизировать объект за период договора лизинга.

Тем самым самоликвидируются вопросы относительно выкупа недоамортизированного имущества. Но Государственная налоговая служба добавила разъяснения к указанному Приказу.

Их суть такова, что в целях налогообложения исчислять амортизационные суммы следует равномерно от первоначальной стоимости. То есть в налоговом учете применяться должен линейный метод.

Как учесть при возврате

Если лизинговая сделка проходит без осложнений и лизинговые платежи поступают регулярно, а по завершении сделки имущество выкупается, то вопросов относительно отображения амортизации не возникает.

Трудности появляются при возврате недоамортизированного имущества.

Когда предмет лизинга учитывается лизингополучателем и не окончательно амортизированное имущество возвращается по истечении времени договора, исчислять амортизацию продолжит лизингодатель.

При этом начисление производится не от первоначальной стоимости, а от суммы остаточной. При этом в бухучете лизингодателя отображается первоначальная стоимость и износ, уже исчисленный лизингополучателем.

Если недоамортизированный предмет лизинга возвращается лизингодателю с баланса лизингополучателя до окончания периода договора, то, скорее всего, имеет место досрочное расторжение сделки. Законодательно ситуация никак не регламентирована.

Сложность списывания задолженности лизингодателем заключена в том, что дебиторская задолженность формируется из нескольких частей — величины стоимости имущества и суммы дохода лизингодателя.

В подобной ситуации лучше всего ориентироваться на мнение налоговой инспекции. За счет нюансов, возникающих при учете лизинга на балансе лизингополучателя, чаще всего лизинговые компании избирают учет объектов на собственном балансе.

Это позволяет избежать недоразумений со списанием амортизации даже при досрочном возврате.

Какой срок

Соответственно общим положениям, определенным п.4 ст.259 НК, начислять амортизацию необходимо с первого числа месяца вслед за месяцем введения в эксплуатацию.

Но это правило не всегда принимается налоговой инспекцией относительно амортизации лизингового имущества. Нередко налоговики требуют начинать амортизацию по автотранспорту лишь после осуществления госрегистрации.

Однако такое требование абсолютно не имеет правовой основы. Госрегистрация в ГИБДД несет лишь информационный характер, она не регистрирует права собственности.

Потому независимо от каких-либо условий амортизация лизингового имущества на балансе лизингополучателя начисляется от момента введения в эксплуатационное использование.

Важно, что значим именно ввод в эксплуатацию, а не приходование или получение предмета лизинга. Например, сложное оборудование нередко получается в разборном состоянии и до использование требуется длительный его монтаж.

В такой ситуации с амортизационными отчислениями лучше не торопиться. Еще один важный аспект касается не совпадения даты принятия предмета лизинга на баланс с датой начала лизинговых платежей.

По ст.28 ФЗ №164 участники лизинговой сделки вправе определить произвольную дату начисления лизинговых платежей.

Причем таковая может быть как раньше, так и позже введения объекта в эксплуатацию или принятия к учету.

Возникающие нюансы ↑

Кем учитывается лизинговый объект для формирования финансовых результатов не принципиально. Разница, оказывающая влияние на прибыль, с точки зрения бухучета отсутствует.

Относительно учета налогового нужно заметить, что при учете объекта лизингополучателем учет ведется не по сумме приобретения, а по общей суммарности договора финансовой аренды за исключением НДС.

Следовательно, под налогообложение попадают все дополнительные затраты по сделке. Это существенно понижает эффективность сделки. Подобный учет выгоден, когда лизингополучатель обладает некоторыми льготами по налогообложению.

Для лизингополучателя выгода в отображении на собственном балансе предмета лизинга может заключаться в умножении балансовой стоимости.

Так же можно подобным способом представить рост активов, что обычно не связано с целесообразностью экономического характера.

В налоговом учете

При учете объекта лизингодателем может появляться избыток налогооблагаемой базы по налогу на прибыль.

Как пример, платежи могут превосходить амортизационные исчисления или убыток, появляющийся в случае продажи ОС по цене менее остаточной стоимости, не уменьшит налогооблагаемую прибыль.

Во избежание отображения завышенной прибыли лизинговым компаниям выгоднее «растянуть» длительность лизинговой сделки до полной амортизации имущества.

При учитывании имущества лизингополучателем в продолжение всего периода договора в затраты лизингополучателя в целях налогообложения включаются:

- амортизационные исчисления по объекту;

- сумма по платежам.

Когда имущество станет достоянием лизингополучателя, оное отображается как основное средство. В целях налогообложения прибыль уже отображенная в расходах не подлежит вторичному введению в состав затрат.

При этом к расходам не причисляется выкупная стоимость имущества. Оная создает первоначальную стоимость нового ОС. Амортизация лизингового имущества в налоговом учете после выкупа осуществляется от выкупной стоимости.

В бухгалтерском учете

ПБУ 6/01 не предполагает модификации начальной стоимости объекта лизинга при передаче права собственности.

То есть при учитывании лизингового объекта в качестве имущества собственного нет надобности образовывать его первоначальную стоимость заново.

В отличие от учета налогового, в бухучете выбытие предмета лизинга не отображается и значит первоначальная стоимость не изменяется.

Помимо того даже при отображении в налоговом учете лизингового имущества в качестве материалов, в учете бухгалтерском оно продолжает числиться основным средством и по нему продолжается начисление амортизации.

При УСН

Нюансы при лизинговой сделке в случае применения УСН возникают при объекте налогообложения «доходы минус расходы».

Если лизинговый предмет числится у лизингодателя, то в бухучете имущество отображается как собственное основное средство, а амортизация по нему засчитывается обособленно.

В учете налоговом ситуация зависит от последующей судьбы имущества. Если предполагается возвращение по завершении сделки, то предмет лизинга засчитывается как собственное ОС и траты на обретение учитываются равными долями в расходном составе.

Как рассчитать амортизацию линейным способом узнайте из статьи: линейный метод начисления амортизации.

Как рассчитать амортизацию линейным способом узнайте из статьи: линейный метод начисления амортизации.

Каков срок амортизации склада, читайте здесь.

Что такое амортизация, смотрите здесь.

При выкупе объект лизинга это товар. То есть затраты на получение лизингового имущества засчитываются в расходах лишь по завершении сделки после перехода права собственности к лизингополучателю.

Когда лизинговый объект учитывает лизингополучатель, лизингодатель отмечает имущество за балансом.

При этом лизинговое имущество признается основным средством только при включении его в амортизационную группу стороной, какая принимает его к учету.

Это значит, что лизингодатель сможет учесть свои затраты только после возвращения имущества по завершении сделки. При выкупе имущества расходы на приобретение можно учесть лишь как затраты на товар, предназначенный для реализации.

Приобретение в пользование лизингового имущества несомненно выгодно. Однако следует учитывать особенности его амортизации. Иначе существует риск сведения потенциальной выгоды к абсолютному минимуму.

Внимание!

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.