Как определить срок полезного использования основного средства в 2020 году

Предыдущая статья: Продажа основного средства

Следующая статья: Балансовая стоимость основных средств

Как нужно определять срок полезного использования основного средства? На чем стоит остановиться подробнее при расчете показателя и корректировках при эксплуатации объектов в 2020 году?

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь к консультанту:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Это быстро и БЕСПЛАТНО!

Эти вопросы нужно рассмотреть в том случае, если у вас есть оборудование, приспособления, материалы, которые можно причислить к ОС.

Почти каждым юридическим лицом, при ведении предпринимательской деятельности применяются основные средства, цену которых следует погашать начислением амортизаций.

Для определения такого показателя стоит знать не только, какова первичная цена введенного в эксплуатацию имущества, но и какой срок использования, называемый полезным.

Необходимые сведения ↑

Разберемся с понятиями, с которыми придется обязательно столкнуться при установлении срока использования ОС, именуемого полезным. Эти данные помогут новичкам, которые не могут похвастаться опытностью в ведении бухучета.

Что это такое?

Амортизируемые имущественные объекты – имущество, что принадлежит на праве собственности плательщику налогов.

Такие материалы, машины, оборудование применяется для того, чтобы извлечь прибыль, а срок эксплуатации не должен составлять менее 12 месяцев.

Определение такого словосочетания, как основные средства, отражено в п. 1 ст. 257 НК. Это та часть имущественных объектов, что применяются в производственном процессе и при продаже товара, управлении организацией.

Сроком полезного использования объектов основных средств является период, когда предприятие может эксплуатировать ОС и иметь определенный доход. Учитывая время полезной эксплуатации, такие объекты делятся на несколько амортизационных групп.

Зачем это нужно?

Одной из многочисленных задач бухгалтеров является правильное определение промежутка времени, когда ОС будет использоваться в производстве с пользой.

— Регулярная проверка качества ссылок по более чем 100 показателям и ежедневный пересчет показателей качества проекта.

— Все известные форматы ссылок: арендные ссылки, вечные ссылки, публикации (упоминания, мнения, отзывы, статьи, пресс-релизы).

— SeoHammer покажет, где рост или падение, а также запросы, на которые нужно обратить внимание.

SeoHammer еще предоставляет технологию Буст, она ускоряет продвижение в десятки раз, а первые результаты появляются уже в течение первых 7 дней. Зарегистрироваться и Начать продвижение

Ведь в таком случае можно правильно начислить амортизацию. Такие данные необходимы для организации и ведения бухучета, и для ведения налогового учета.

Сроки позволяют установить, в течение какого времени объект может приносить предприятию экономическую выгоду.

В отдельных случаях СПИ могут пересматриваться:

- если объект реконструирован;

- если проведена модернизация;

- при техническом перевооружении.

Если после таких работ срок применения не увеличен, компания должна определить показатели амортизации на оставшийся период.

Действующие нормативы

Главные законодательные документы:

- ПБУ 6/01, что утверждены Приказом Министерства финансов от 30 марта 2001 № 26н.

- Налоговый кодекс РФ.

- ОК 013-94 (согласно Постановлению Госстандарта России от 26.12.1994 № 359 с изменениями от 14 апреля 1998).

Как узнать срок полезного использования основных средств ↑

Ввод ОС в эксплуатацию является документально оформленными действиями. Даже если предприятие еще не использует объект фактически, он уже может изнашиваться и морально устаревать.

А такое имущество уже должно амортизироваться. Только при простое и консервации ОС, его характеристики не будут ухудшаться.

До того, как начинается амортизация имущества, проводится оценивание возможностей его использования. Устанавливается первичная цена, амортизационная группа, срок полезного использования.

Чтобы оформить документально ввод в эксплуатацию, могут использоваться документы в соответствии с ч. 1 ст. 9ФЗ от 6.12.2011 № 402.

В унифицированные бланки добавляют пункт, где отражено:

- число, когда объект принимается в работу на производство;

- первичный стоимостный показатель;

- СПИ;

- методику начисления амортизации.

О том, что объект готов к использованию, свидетельствуют и заключения спецкомиссией.

Предприятие само должно рассчитать срок использования объекта, что является полезным, принимая его к бухучету на момент ввода в применение в соответствии с нормативными актами Российской Федерации.

Но стоит помнить, что порядок расчета показателей для бухучета и налогового учета не одинаковы. Итак, рассмотрим, как рассчитать срок полезного применения основного средства.

Порядок определения показателя

В учете налогового плана такие временные отрезки стоит определять с учетом деления на группы ОС.

Если используется линейный метод расчета амортизационного отчисления, период, когда объекты могут приносить выгоду, предприятие уменьшает на период, в течение которого объект применялся прошлым собственником.

Обязательно отражение таких сроков в документации. Иначе определение времени, в течение которого объект будет использован с пользой, устанавливается, как для нового объекта.

При ведении бухучета срок определение срока осуществляется самой компанией. При этом она должна опираться на критерии, прописанные в п. 20 ПБУ 6/01. Можно (но не обязательно) ориентироваться и на классификацию.

Сервис онлайн-записи на собственном Telegram-ботеПопробуйте сервис онлайн-записи VisitTime на основе вашего собственного Telegram-бота:

— Разгрузит мастера, специалиста или компанию;

— Позволит гибко управлять расписанием и загрузкой;

— Разошлет оповещения о новых услугах или акциях;

— Позволит принять оплату на карту/кошелек/счет;

— Позволит записываться на групповые и персональные посещения;

— Поможет получить от клиента отзывы о визите к вам;

— Включает в себя сервис чаевых.

Для новых пользователей первый месяц бесплатно. Зарегистрироваться в сервисе

При установлении периода применения учитывают:

- какой ожидаемый срок применения согласно производительности и мощности;

- какой предполагаемый износ, что зависит от активности применения, естественных условий и агрессивных сред;

- какие нормативные правовые и иные ограничения применения имущества

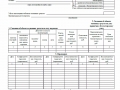

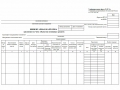

Установленные сроки отражаются в инвентарных карточках по учету основных средств по форме ОС-6 (Постановление от 21 января 2003 № 7).

Учтите – если в бухгалтерском учете устанавливается меньший сроки использования ОС в сравнении с налоговым учетом, возникнут разницы (пункт 3 ПБУ 18/02). Тогда в разделе ОС-6 вписываются дополнительные сведения.

Распределение на группы

Классификацию утверждено Постановлением властей от 1.01.2002 № 1. Выделяют 10 групп амортизации, что имеют такой срок полезного использования:

| Недолговечные виды имущественных объектов | До 2 лет входят в 1 группу |

| Те, что могут использоваться 2-3 года | Во вторую группу |

| 3-5 лет | В третью группу |

| 5-7 | В четвертую |

| 7-10 | В пятую |

| 10-15 | В шестую |

| 15-20 | В седьмую |

| 20-25 | В восьмую |

| 25-30 | В девятую |

| Больше 30 лет | В десятую |

Что делать, если купленный объект не отражен ни в одной группе? Нужно ориентироваться на технические условия или рекомендации производителей.

У каждого ОС имеется описание технического плана, где может стоять период, в течение которого оно может применяться.

Если объект получен в аренду в соответствии с лизинговым соглашением, тогда его включает в амортизационную группу та сторона, у которой ОС будет отражаться в учете (пункт 10 ст. 258 НК).

Бывает, что компания ошибается в выборе группы по амортизации, вводя ОС в эксплуатацию.

Тогда заново пересчитывают базу налога на прибыль. Если уплачен налог сверх нормы, перерасчеты делают за текущие отчетные периоды.

При заниженном показателе налоговой суммы подается уточненная отчетность, доплачивается налоговая сумма и пени (пункт 1 ст. 54, пункт 1 ст. 81 Налогового кодекса).

Все перерасчеты отражаются в бухгалтерских справках.

Бывших в эксплуатации

Если речь идет о новом объекте, срок полезного использования основных средств определяется без каких-либо трудностей.

А вот при выяснении таких значений относительно объекта, что был в эксплуатации, у плательщика налога может возникнуть немало проблем.

Про документальное оформление продажи основных средств смотрите в статье: продажа основного средства.

Про документальное оформление продажи основных средств смотрите в статье: продажа основного средства.

Как вести учет денежных средств в кассе предприятия, читайте здесь.

При покупке имущества, что было в использовании, фирма может сама установить правила определения периода полезного применения.

Нужно учесть срок:

- что устанавливается согласно Классификации;

- что устанавливается согласно Классификации, уменьшив на срок применения по факту прежними владельцами;

- что устанавливается прежними владельцами и уменьшается на период применения таким владельцем.

Если период применения объекта у бывшего собственника такой же, как в Классификации, или более, фирма может сама определить данный показатель, учитывая требования техники безопасности и иных факторов (согласно Письму от 1 декабря 2020 № 03-03-06/1/61194).

В налоговом законодательстве указано, что компания самостоятельно может определять срок полезного использования, если выполнит ряд требований. Главное – подтверждать документами период работы объектов у бывшего владельца.

Но не конкретизируется, какие документы стоит подготовить. Это может быть акт приема-передачи ОС, что заполняется при продаже объекта. Обязательно основываются на данные бухучета предыдущих собственников.

Покупатели могут попросить подготовить справку, где будут содержаться необходимые данные аналитического регистра учета.

Если нет документа, что подтвердит срок применения объекты бывшим собственником, тогда фирма не может и установить его сама. Нужно будет определять такой период, как для нового ОС, опираясь на Классификацию.

В п. 12 ст. 258 НК говорится, что купленные ОС, которые уже эксплуатировались, должны включаться в состав амортизационной группы, в которую они входили у первого владельца.

Уменьшение показателя в бухучете

Компания может изменить период эксплуатации, и таким образом снизить базу налога на имущество. Фирма обязана придерживаться норм, прописанных в ПБУ 21/2008.

Но вот только показатели срока могут не только снижаться, но и увеличиваться. Тогда будет больше и налог на имущество.

Учтите, если вы уменьшаете сроки использования и продолжаете использовать объект, не избежать претензии со стороны налогового органа. Все свои действия необходимо обосновывать.

Специальные правила не устанавливаются. А значит, при пересмотре периода эксплуатации нужно учесть предполагаемый срок применения ОС, износ и т. д. Любое обоснование должно подтверждаться соответствующим документом.

Итак, уменьшение СПИ допускается исключительно в том случае, если обнаружена ошибка при первоначальном определении такого периода.

Если ошибки не было, изменение показателей будет перечить нормам законодательства. Если недвижимость жилого фонда переводится в нежилой, сроки использования не могут пересматриваться.

Всегда ли модернизация увеличивает срок?

Согласно п. 1 ст. 258 НК после проведения ремонта (когда имела место реконструкция или модернизация), сроки полезного использования ОС могут быть увеличены, но в рамках периодов, что устанавливаются для амортизационных групп.

Министерство финансов утверждает, что если сроки использования ОС после модернизации не изменены, амортизационные нормы не пересчитывают.

Власти считают, что нормативный срок службы для амортизации определяют на момент, когда объект начинает эксплуатироваться и в дальнейшем не меняются.

А в такой ситуации увеличенная цена объекта до окончания срока полезного использования не будет в полной мере переноситься в затраты компании.

Многими предприятиями после восстановительных работ ведется учет оставшегося срока применения. Осуществляется расчет амортизации равными частями в течение всего периода применения, что остался.

В такой ситуации основные средства самортизируются быстрее, амортизация за каждый месяц будет большей. Увеличить сроки компании вправе, но не обязаны.

В любом случае расходы на осуществление модернизации стоит учесть в составе затрат при расчете базы по налогу на прибыль до того времени, когда полностью списывается первичная стоимость ОС, выбывает объект из состава амортизируемых ОС.

При этом используются амортизационные нормы, что установлены при начале эксплуатации основного средства. Такие правила по сей день налоговыми органами не пересматривались.

Если вы решили изменить СПИ модернизированных объектов, стоит знать следующие особенности. Правила определения амортизационных сумм при увеличении сроков не устанавливаются на законодательном уровне.

Да и разъяснения правительства двоякие. В первом случае стоит начислять срок полезного применения по нормам, действующим при вводе объекта в работу.

Во второй ситуации амортизационная норма может пересчитываться, основываясь на новый эксплуатационный срок. По модернизированным ОС амортизация может рассчитываться так.

- если имеет место изменение срока:

если срок увеличивается:

если срок увеличивается:

- альтернативный способ расчета, если не меняется СПИ:

- альтернативный расчет, если СПИ увеличено:

Согласно п. 27 ПБУ 6/01 расходы на ремонт ОС должны отражаться в бухучете отчетных периодов, к которым они отнесены. При этом увеличивается цена объекта, если его характеристики улучшены.

Что это первичные документы по учету денежных средств в кассе узнайте из статьи: документальное оформление денежных средств.

Что это первичные документы по учету денежных средств в кассе узнайте из статьи: документальное оформление денежных средств.

Что это учет денежных средств, читайте здесь.

Зачем нужна книга учета денежных средств в кассе, смотрите здесь.

А значит, в бухгалтерском учете срок увеличивается обязательно. О пересмотре периода эксплуатации сказано и в пункте 60 Методических рекомендаций по бухучету.

Срок полезного использования объектов в работе фирмы – важный показатель при начислении амортизации. Он в обязательном порядке должен учитываться при постановке ОС на баланс.

А значит, разберитесь с правилами, которые действуют при определении таких периодов. Запомните, когда показатели могут увеличиваться, и допускается ли их уменьшение.

Внимание!

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

- Задайте вопрос через форму (внизу), либо через онлайн-чат

- Позвоните на горячую линию:

- Москва и Область - +7 (499) 110-43-85

- Санкт-Петербург и область - +7 (812) 317-60-09

- Регионы - 8 (800) 222-69-48

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.