Что такое источник выплат в декларации 3-НДФЛ

Форма декларации разрабатывается профильным министерством. Подавать отчетную документацию можно на бумажном носителе или через интернет.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь к консультанту:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Это быстро и БЕСПЛАТНО!

Однако для многих декларантов по-прежнему остается непонятным, что такое источник выплат в 3-НДФЛ при покупке квартиры и можно ли сдавать отчетность в программе Еxcel.

Основные моменты ↑

Декларацию 3-НДФЛ подают все физические и юридические лица (ст.80 НК РФ).

У индивидуальных предпринимателей такая обязанность возникает только после перехода на ОСНО. Тогда как организации отчитываются исключительно за своих работников.

Что касается граждан, которые работают одновременно на нескольких работодателей, то при наличии доходов за пределами основного места работы физические лица отчитывается самостоятельно.

Аналогичные правила установлены в отношении ИП, которые дополнительно работают по трудовому договору.

Поэтому чтобы правильно определить порядок подачи налоговой декларации налогоплательщику нужно определить основное место работы. Как видно отчетность сдается независимо от правового статуса декларанта.

Текущий бланк декларации 3-НДФЛ утвержден приказом Минфина от 24.12.2014N ММВ-7–11/671@. Однако не стоит забывать о тех лицах, которые по закону не обязаны отчитываться перед фискальным органом.

В этом случае, граждане подают отчетную документацию только тогда, когда возникает необходимость воспользоваться налоговой льготой.

Обращение в орган ФНС происходит по месту регистрации налогоплательщика. Чтобы определить объем налоговых обязательств декларанту нужно учитывать доходы:

- от продажи движимого или недвижимого имущества;

- от лотерейных выигрышей;

- от переводов из-за границы;

- от сдачи имущества в аренду по договору;

- от полученных дивидендов.

При этом получить частичную компенсацию уплаченных налогов заинтересованные лица могут путем использования специальной системы налоговых преференций, которая включает:

— Регулярная проверка качества ссылок по более чем 100 показателям и ежедневный пересчет показателей качества проекта.

— Все известные форматы ссылок: арендные ссылки, вечные ссылки, публикации (упоминания, мнения, отзывы, статьи, пресс-релизы).

— SeoHammer покажет, где рост или падение, а также запросы, на которые нужно обратить внимание.

SeoHammer еще предоставляет технологию Буст, она ускоряет продвижение в десятки раз, а первые результаты появляются уже в течение первых 7 дней. Зарегистрироваться и Начать продвижение

- Стандартные удержания.

- Социальные удержания.

- Имущественные удержания.

- Профессиональные удержания.

- Инвестиционные удержания.

Пакет необходимых документов для получения вычета зависит от конкретного вида налоговой льготы.

Определения

Как показывает практика, не многие налогоплательщики знают, что такое источник выплат в 3-НДФЛ.

Согласно с налоговым кодексом источником является физическое и юридическое лицо, от которого налогоплательщик получает доход (см. подзаголовок «Основные моменты»).

Последствия неверного заполнения

При выявлении определенных ошибок или упущений инспектор может предложить налогоплательщику переделать отчетный документ.

Однако если декларант грубо нарушает предписания п.28 Административного регламента, то ему могут отказать в принятии отчетности.

При этом если налогоплательщик пропустит сроки подачи отчетной документации, то фискальный орган может наложить на него штраф (ст.119 НК РФ).

Если ошибка будет выявлена после сдачи декларации 3-НДФЛ, то в этом случае закон допускает возможность подачи уточненной отчетности (ст.81 НК РФ).

Обновление данных желательно произвести до того, как истекут сроки подачи первичного документа. Во время заполнения нового бланка декларанту следует указывать изначально правильные данные.

Другими словами, уточнение не подразумевает отображение разницы между первичными цифрами и скорректированными показателями.

Порядок подачи отчетности

По общим правилам налоговая декларация подается по месту регистрации налогоплательщика. Отчетный документ сдается по 30 апреля каждого года.

Отсчет сроков берет свое начало от прошедшего налогового периода. Лица, которые не обязаны ежегодно подавать налоговую декларацию могут обратиться в фискальный орган на протяжении всего года.

Тогда как перерасчет налоговой суммы осуществляется только за 3 календарных года (ст.78 НК РФ).

Отчетность подается в следующих случаях:

- если производилась оплата за обучение или лечение;

- если осуществлялась продажа или покупка объекта недвижимости на основании договора;

- если у налогоплательщика имеются дети, которым по закону полагаются социальные льготы;

- если плательщик НДФЛ производил дополнительные взносы в пенсионный фонд;

- если декларант получал денежную помощь от коммерческих организаций;

- если налогоплательщик получал авторское вознаграждение;

- если производилась продажа автомобиля, что находился во владении менее 3 лет.

Проверку правильности заполнения декларации осуществляет Федеральная налоговая служба. Камеральная проверка проходит в течение 3 месяцев, после чего принимается соответствующее решение (ст.88 НК РФ).

Как уже говорилось, налоговая декларация 3-НДФЛ может подаваться в электронном виде. Для этого были разработаны специальные информационные порталы, позволяющие отчитываться дистанционно.

Сдать отчетную документацию декларанты могут следующим образом:

- На сайте ФНС;

- Через портал Госуслуги.

Однако для того чтобы регулярно пользоваться государственными ресурсами необходимо проходить авторизацию.

После чего заинтересованные лица получают доступ к тем сервисам, которые имеются на информационных порталах.

Заполнение бланка декларации 3-НДФЛ можно производить онлайн на сайте ФНС или при помощи специальной программы, которую можно установить на компьютер.

— Разгрузит мастера, специалиста или компанию;

— Позволит гибко управлять расписанием и загрузкой;

— Разошлет оповещения о новых услугах или акциях;

— Позволит принять оплату на карту/кошелек/счет;

— Позволит записываться на групповые и персональные посещения;

— Поможет получить от клиента отзывы о визите к вам;

— Включает в себя сервис чаевых.

Для новых пользователей первый месяц бесплатно. Зарегистрироваться в сервисе

После того, как документ подготовлен, его можно направить по почте или сдать через вышеуказанные ресурсы. Чтобы воспользоваться порталом Госуслуги нужно:

- Выбрать категорию «Налоги и сборы».

- Зайти в подкатегорию «Подача декларации».

- Прикрепить подготовленную отчетность.

- Вписать код налоговой инспекции.

- Отправить декларацию.

Отслеживать статус заявки можно в личном кабинете. Единственным недостатком является необходимость последующего уведомления налоговой службы.

Поэтому отчетность удобнее сдавать в территориальном отделении ФНС или на сайте фискального органа.

При этом чтобы оповестить контролирующий орган, декларанту нужно направить копию отчетного документа, а также указать номер заявки и название информационного ресурса.

Однако отметка на втором экземпляре декларации 3-НДФЛ ставиться только при личном посещении налоговой службы.

Что касается возможного получения вычета, то здесь желательно прикладывать копии документов, которые дают право на получение налоговой льготы.

Наименование источника выплаты 3-НДФЛ ↑

Далее будут рассмотрено несколько типичных ситуаций при заполнении декларации, которые отображают разные источники выплаты дохода, а также систему расчета налоговых вычетов:

- При продаже автомобиля по договору.

- Во время лечения и обучения.

- При сделках с недвижимостью.

- По операциям с ценными бумагами, заверенным документально.

При продаже автомобиля

Приобретение или продажа транспортного средства является привычным явлением для многих граждан. Но о том, что нужно подавать декларацию знают далеко не все налогоплательщики.

Кто должен сдавать 3-НДФЛ смотрите в статье: кто сдает 3-НДФЛ.

Кто должен сдавать 3-НДФЛ смотрите в статье: кто сдает 3-НДФЛ.

Все о заполнении 3-НДФЛ при продаже машины менее 3-х лет, читайте здесь.

Освобождаются от подачи отчетности только те лица, которые владели техническим устройством более 3 лет (см. подзаголовок «Порядок подачи…»).

Все остальные лица обязаны отчитываться по факту продажи автомобиля. При этом декларацию можно заполнять при помощи специальной программы, которую можно найти на сайте ФНС.

В открытом виде программный продукт отображает следующие категории:

- задание условий;

- данные о декларанте;

- доходы, полученные в РФ;

- налоговые вычеты.

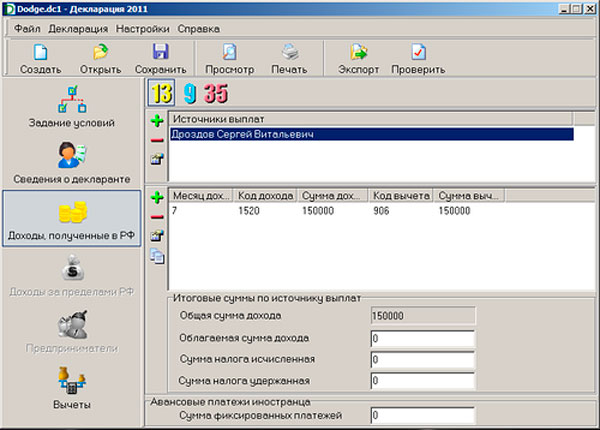

Фото: интерфейс программы «Декларация» — 1

При заполнении декларации налогоплательщику необходимо выбрать графу «Доходы, полученные в РФ». Затем нужно выбрать вкладку 13%.

Чтобы вписать данные об «Источнике выплат» необходимо нажать «+». После этого декларанту следует ввести фамилию, имя, отчество покупателя автомобиля.

Во втором поле, которое находиться внизу, также нужно нажать «+» и заполнить графу «Сведения о полученном доходе». Здесь необходимо выбрать «Код прибыли 1520» и ввести сумму от продажи автомобиля.

Если же транспортное средство было в собственности менее 3 лет, то дополнительно можно выбрать «Код имущественного вычета 906», чтобы указать сумму дохода и месяц, в котором он был получен.

Фото: интерфейс программы «Декларация» — 2

При подаче отчетной документации нужно прикладывать копию договора купли-продажи.

Обучение

Получение налогового вычета за обучение происходит на общих основаниях. Этот вид удержания относится к категории социальных льгот. Максимальный размер вычета составляет 50 тыс. руб. (ст.219 НК РФ).

Другими словами, декларант может вернуть уплаченный налог в размере 6500 руб. В отдельных случаях льготу можно получать в двойном размере (письмо Минфина от 19.04.2013 №03-04-05/7-391).

Порядок заполнения декларации такой же, как в случае с удержанием за лечение (см. подзаголовок «Лечение»).

Лечение

Получение налогового вычета за лечение происходит также на общих основаниях. Максимальный размер вычета составляет 120 тыс. руб.

Как следствие налогоплательщик может вернуть уплаченный налог в размере 15600 руб. Для заполнения электронной декларации достаточно вводить необходимые данные.

Фото: интерфейс программы «Декларация» — 3

На бумажном носителе декларанту необходимо заполнять лист Е1.

Начиная со второго пункта нужно произвести исчисления по вычетам, что не подпадают под законодательные ограничения, включая:

| 090 | Сумму, перечисляемую в виде пожертвований |

| 100 | Сумму, уплаченную за обучение детей |

| 110 | Сумму расходов по дорогостоящему лечению |

| 120 | Итоговые показатели |

Общая сумма стандартных и социальных вычетов отображается в четвертом пункте.

Операции с недвижимостью

При заполнении декларации на бумажном носителе, чтобы отобразить «Доходы, полученные в РФ» налогоплательщику нужно выбрать лист А.

Заполнению подлежат следующие строки:

| Номер строки | Содержание |

| 010 | Указывается размер налоговой ставки (13%) |

| 020 | Код вида дохода (недвижимое имущество, которое было в собственности менее 3 лет – код 01) |

| 030 | ИНН источника выплат |

| 040 | КПП |

| 050 | Код по ОКМТО |

| 060 | Наименование источника выплат (см. подзаголовок «При продаже автомобиля») |

| 070 | Сумма дохода |

| 080 | Сумма облагаемой прибыли |

| 090 | Исчисленная к уплате сумма налога |

| 100 | Удержанная сумма налога |

Квартира

Общий порядок заполнения налоговой декларации по сделкам с недвижимым имуществом был рассмотрен выше (см. подзаголовок «Операции с недвижимостью»). Расчет имущественных вычетов, что связаны с покупкой или строительством жилья производится на листе Д1.

Где взять справку 3-НДФЛ узнайте из статьи: где заполнить декларацию 3-НДФЛ.

Где взять справку 3-НДФЛ узнайте из статьи: где заполнить декларацию 3-НДФЛ.

Что означает код вида дохода 06 в 3-НДФЛ, читайте здесь.

Пример заполнения 3-НДФЛ на лечение, смотрите здесь.

Исчисление удержаний от продажи имущества осуществляются на листе Д2. Порядок фиксации расчетов в электронном варианте выглядит следующим образом.

Фото: интерфейс программы «Декларация» — 4

Дом

Как и в предыдущем случае сделки связанные с покупкой или продажей жилого дома отображаются на листах А, Д1-2 (см. подзаголовок «Квартира»).

При дарении

Заполнение отчетной документации при оформлении дарственной происходит на общих основаниях. В разделе сумма дохода отображается общая стоимость недвижимого имущества.

Земельный участок

Сделки по купле-продаже земельных участков отображаются на листах А, Д1–2. При отчуждении недвижимости источником выплат является покупатель имущества (см. подзаголовок «Операции с недвижимостью»).

При продаже акций

При заполнении отчетного бланка на бумажном носителе, чтобы произвести расчеты от операций с ценными бумагами налогоплательщику нужно выбрать лист З.

Заполнению подлежат следующие строки:

| Номер строки | Описание |

| 101 | Сумма дохода, полученная по совокупности осуществленных сделок |

| 102 | Сумма издержек, связанных с операциями по ценным бумагам |

| 103 | Сумма убытка по операциям РЕПО |

| 104 | Сумма убытка по сделкам займа |

| 105 | Сумма купонного расхода |

| 106 | Общая сумма издержек |

| 107 | Налогооблагаемая база |

| 108 | Сумма убытков то итогам совершенных операций |

| 109 | Сумма убытков, принимаемая в уменьшение налогооблагаемой базы |

| 110 | Сумма убытков, которые были получены за прошлые налоговые периоды |

| 111 | Сумма налогооблагаемой прибыли |

| 112 | Сумма полученных убытков |

| 113 | Сумма полученных убытков |

| 114 | Сумма убытков, принимаемая в уменьшение налогооблагаемой базы |

Начиная со второго пункта нужно произвести расчет налогооблагаемого дохода от операций с ценными бумагами.

Тогда как третий пункт предназначен для осуществления расчета прибыли по сделкам с ценными бумагами, которые не обращаются на организованном рынке.

Подбивая итоги статьи, нужно напомнить основные моменты, связанные с оформлением отчетной документации.

Чтобы не возникало вопросов о том, что писать при заполнении декларации желательно использовать готовый образец, который можно найти в отделении ФНС.

В качестве альтернативы можно установить специальную программу, размещенную на портале налоговой службы. Этот программный продукт поможет избежать возможных ошибок при заполнении отчетности.

Внимание!

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

- Задайте вопрос через форму (внизу), либо через онлайн-чат

- Позвоните на горячую линию:

- Москва и Область - +7 (499) 110-43-85

- Санкт-Петербург и область - +7 (812) 317-60-09

- Регионы - 8 (800) 222-69-48

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.