Как осуществляется доначисление страховых взносов за прошлые периоды в 2020 году

Предыдущая статья: Органы контроля за уплатой страховых взносов

Следующая статья: Страховые взносы во внебюджетные фонды

Относительно недавно в законодательстве Российской Федерации были проведены достаточно серьезные реформы.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь к консультанту:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Это быстро и БЕСПЛАТНО!

Были сформированы специальные фонды, в которые работодатели, заключающие официальные трудовые договора со своими работниками, ежемесячно делают отчисления. При этом величина этих отчислений достаточно строго регламентируется.

Какие-либо попытки уклониться, либо попросту ошибки влекут за собой достаточно серьезные последствия для индивидуальных предпринимателей, а также юридических лиц, обязанных делать соответствующие взносы.

Что нужно знать ↑

Чтобы избежать штрафных санкций со стороны различного рода фондов, необходимо максимально подробно ознакомиться со всей информацией касательно как начислений страховых взносов, так и доначислений.

Причем некоторые моменты особенно важны:

- основные сведения;

- кто уплачивает взносы;

- законные основания.

Знание актуальных законодательных актов, которые касаются всевозможных страховых взносов, позволяет осуществлять начисления и доначисления в верном режиме.

Использование актуальной информации о законах из проверенных источников необходимо для работы любого ИП, предприятия.

Основные сведения

Все работодатели, заключающие со своими сотрудниками трудовые договора в установленной форме, обязаны осуществлять соответствующие перечисления в Пенсионный фонд России.

Данная структура является финансовым администратором, осуществляющим распределение средств, которые впоследствии идут:

- на выплату пенсий по достижении определенного возраста;

- на оплату услуг, оказываемых гражданам РФ по системе обязательного медицинского страхования.

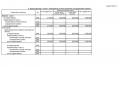

Уплата страховых взносов осуществляется в следующем порядке:

| До 15 числа каждого месяца, следующего за отчетным | Если данная дата приходится на нерабочий день, то последним днем отчетности является следующий рабочий |

| 22% | Ставка для взноса на пенсионное страхование |

| Ставка увеличивается на 10% | Если величина базы страховых взносов у работодателя более определенной суммы |

| 5.1% | Ставка по взносам в систему ОМС |

Имеется определенная категория работодателей, которые освобождаются от выплаты страховых взносов. Также на них не распространяется повышенная тарифная ставка в размере 10%.

Постановление Правительства Российской Федерации №1316 от 04.12.14 г. гласит, что в 2020 году величина базы, с которой платятся страховые взносы, составляет 711 тыс. рублей.

Забиваем Сайты В ТОП КУВАЛДОЙ - Уникальные возможности от SeoHammerКаждая ссылка анализируется по трем пакетам оценки: SEO, Трафик и SMM. SeoHammer делает продвижение сайта прозрачным и простым занятием. Ссылки, вечные ссылки, статьи, упоминания, пресс-релизы - используйте по максимуму потенциал SeoHammer для продвижения вашего сайта.Что умеет делать SeoHammer— Продвижение в один клик, интеллектуальный подбор запросов, покупка самых лучших ссылок с высокой степенью качества у лучших бирж ссылок.

— Регулярная проверка качества ссылок по более чем 100 показателям и ежедневный пересчет показателей качества проекта.

— Все известные форматы ссылок: арендные ссылки, вечные ссылки, публикации (упоминания, мнения, отзывы, статьи, пресс-релизы).

— SeoHammer покажет, где рост или падение, а также запросы, на которые нужно обратить внимание.

SeoHammer еще предоставляет технологию Буст, она ускоряет продвижение в десятки раз, а первые результаты появляются уже в течение первых 7 дней. Зарегистрироваться и Начать продвижениеВ 2020 году уплата взносов рассматриваемого типа должна осуществляться по обозначенным тарифам со всех сумм. Исключением являются лишь платежи, перечисленные в ст.№9 Федерального закона №212-ФЗ.

Также следует помнить, что облагаемая взносами база вычисляется по отношению к каждому работнику по отдельности.

Кто уплачивает взносы

Вменяется в обязанность выплата страховых взносов следующим категориям работодателей:

- Всевозможным организациям с сотрудниками, которым начисляется заработная плата или же работающими с подрядчиками, являющимися физическими лицами.

- Индивидуальным предпринимателям, которые работают с наемными сотрудниками или же подрядчиками-физическими лицами.

- Физическим лицам, которые не имеют статус индивидуального предпринимателя, но заключают трудовые договора с другими физическими лицами, подрядчиками.

- Индивидуальным предпринимателям, работающим по патентной системе и ведущим частную практику – к этой категории относятся всевозможные нотариусы, юристы, а также иные физические лица.

Иногда случается, что работодатель одновременно подпадает под несколько категорий, которые обязаны осуществлять соответствующие взносы во внебюджетные фонды. В таком случае необходимо делать перечисления на всех основаниях.

Так, если индивидуальный предприниматель ведет частную практику и заключил трудовые договора с физическими лицами, то он обязан осуществлять перечисления как за себя, так и за своих наемных работников.

Необходимо помнить, то работодатель ежеквартально обязан формировать отчетность, которая в последствии передается в Пенсионный фонд России.

Причем если суммарное количество сотрудников составляет более 50 человек, то делать это необходимо только в электронном виде.

В то же время индивидуальным предпринимателям, осуществляющим работу без наемных работников, какую-либо отчетность сдавать не следует.

Законные основания

Само существование различных внебюджетных фондов, а также обязательное перечисление в них взносов закреплено на законодательном уровне.

Что делают органы контроля за уплатой страховых взносов в рамках выездной проверки смотрите в статье: органы контроля за уплатой страховых взносов.

Что делают органы контроля за уплатой страховых взносов в рамках выездной проверки смотрите в статье: органы контроля за уплатой страховых взносов.

Какими методами осуществляется начисление страховых взносов в 2020 году, читайте здесь.

Основным документом, на который необходимо ориентироваться, является Федеральный закон №212-ФЗ от 2407.09 г. в редакции от 13.07.15 г.

В нем освещаются максимально подробно все важные моменты, связанные со следующими учреждениями:

- Пенсионным фондом России.

- Фондом социального страхования.

- Фондом обязательно медицинского страхования.

Также всем плательщикам необходимо помнить о следующих законных основаниях:

| П.3 ст.№5 Федерального закона №406-ФЗ – с 01.01.15 г. | Необходимо осуществлять перечисление взносов со всех выплат, которые включены в налогооблагаемую базу |

| П.2 ст.№346.43 НК РФ | Обозначаются все правила и исключения, касающиеся физических/юридических лиц, которые освобождаются или же наоборот, обязаны осуществлять взносы |

| П.3 ст.№58.2 закона №212-ФЗ | Освещаются максимально подробно все моменты, касающиеся выплаты взносов иностранными гражданами |

| Ст.№2 закона №179-ФЗ | Освещает порядок применения пониженных тарифов |

| Ст.№9 закона №212-ФЗ | Обозначаются все выплаты по трудовым договорам, с которых нет необходимости делать отчисления в пользу внебюджетных фондов |

Доначисление страховых взносов за прошлые периоды в 2020 году ↑

Иногда происходят различного рода ошибки из-за незнания законодательства или же умышленно. Нередко страховые взносы не платятся, причем подобное некоторые физические лица практикуют в течение многих лет подряд.

Делать этого не следует, так как подобное может послужить причиной наложения штрафных санкций на работодателя.

Кроме того, впоследствии доначисление страховых взносов за прошлые годы в бюджет все равно необходимо будет осуществить, это неизбежно.

Даже если перечисление соответствующих сумм в пользу фондов осуществляются в установленные сроки и без нарушений, следует в обязательном порядке предварительно разобраться со следующими важными моментами:

— Разгрузит мастера, специалиста или компанию;

— Позволит гибко управлять расписанием и загрузкой;

— Разошлет оповещения о новых услугах или акциях;

— Позволит принять оплату на карту/кошелек/счет;

— Позволит записываться на групповые и персональные посещения;

— Поможет получить от клиента отзывы о визите к вам;

— Включает в себя сервис чаевых.

Для новых пользователей первый месяц бесплатно. Зарегистрироваться в сервисе

- при формировании отчета за прошлые периоды – что именно учитывать;

- касающиеся актов проверки;

- процесс отражения в бухгалтерской отчетности (проводки);

- работа в программе 1С.

Особенно важно правильно отобразить отчетность в бухгалтерских программах. Так как далеко не все операции можно свершить с текущей датой.

Некоторые сложности могут возникнуть при доначислении в 1С 8.2, так как имеются некоторые особенности выполнения данной операции.

За какой период учитывать

Налоговым периодом по взносам во внебюджетные фонды признается один календарный год.

При этом периодами отчетности являются:

- один квартал;

- полугодие;

- 9 месяцев.

При этом ставка за каждый период устанавливается в зависимости от следующих факторов:

- категория плательщика налогов;

- вида фонда, в который осуществляются перечисления;

- величины дохода работника, с заработной платы которого осуществляются выплаты.

Нередко возникают ситуации, когда по какой-то причине взносы не уплачиваются в течение не просто каких-то отдельных периодов отчетности, а годами.

Случается, что иногда индивидуальные предприниматели, ранее работающие без наемных работников и, в последствии, заключившие трудовые договора с физическими лицами, ни разу не платят взносы рассматриваемого типа.

В конечном итоге подобная практика все же обнаруживается, и Федеральная налоговая служба обязывает выполнить соответствующие платежи.

Если какой-либо период будет упущен, то на предприятие или ИП, скорее всего, буде наложен достаточно серьезный штраф.

Видео: страховые взносы

Величина его рассчитывается исходя из суммы задолженности перед внебюджетным фондом – в законодательстве обозначены соответствующие процентные ставки.

По акту проверки

Иногда необходимость осуществить доначисление страховых взносов за прошлые периоды в ФСС возникает после проведения камеральной проверки.

При этом основанием, подтверждающим необходимость свершения данного действия, является составленный аудиторами акт проверки. В некоторых случаях сам процесс доначисления вызывает некоторые затруднения.

Причем в большинстве случаев проблема заключается не в изыскании средств, а именно в процессе отражения платежа непосредственно в бухгалтерской отчетности.

Тем не менее, все предписания составленного аудиторами акта следует выполнить в обязательном порядке.

В противном случае возможны серьезные проблемы с Федеральной налоговой службой. Правка осуществляется в РСВ-1.

Отражение в бухгалтерском учете

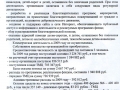

При осуществлении платежей-доначислений необходимо в обязательном порядке отразить данные операции в бухгалтерском учете. Делается это следующим образом:

| Дебет Субсчет | Кредит Субсчет |

| 91 «Прочие расходы» | 68 «Доначисление взносов» |

| 99 «Доначисление взносов» | 68 «Доначисление взносов» |

| 99 «Штрафы по взносам во внебюджетные фонды» | 68 «Штрафы по взносам во внебюджетные фонды» |

Следует помнить, что до момента признания судом какого-либо должностного лица виновным в нарушении положений налогового кодекса, оно остается невиновным.

При этом неправильное отражение, согласно п.2 ПБУ 22/2010 признается не нарушением, а ошибкой.

Потому если при отражении доначислений были допущены какие-либо неточности, то подобные прецеденты ничем страшным налогоплательщику не грозят.

Работа в программе 1С

Порой некоторые сложности возникают по причине необходимости отражать доначисления в специальной бухгалтерской программе 1С ЗУП – зарплата и управление.

Внесение данных согласно составленному акту проверки осуществляются по каждому работнику, данная операция выглядит следующим образом:

- открываем приложение;

- находим сотрудника, по доходу которого следует выполнить доначисление;

- открываем меню в разделе «начисление»;

- появится новое окно – кликаем на вкладку «налог»;

- кликаем на «Облагается, код дохода»;

- выбираем тип отчислений (наименование внебюджетного фонда).

Таким образом, осуществляется внесение всех необходимых данных в программу 1С. Если возникают какие-либо ошибки в процесс работы программы, то следует обратиться к системному администратору.

Какой КБК действует при уплате страховых взносов ИП за себя в 2020 году узнайте из статьи: страховые взносы ИП за себя.

Какой КБК действует при уплате страховых взносов ИП за себя в 2020 году узнайте из статьи: страховые взносы ИП за себя.

Какой шифр плательщика страховых взносов страхователя ФСС, читайте здесь.

Где находится вход в личный кабинет плательщика страховых взносов, смотрите здесь.

В большинстве случаев нежелание программы работать нужным образом вызвано действиями самого бухгалтера.

Система штрафов ↑

При нарушении действующего законодательства касательно осуществления взносов во внебюджетные фонды на нарушителей налагаются следующие санкции:

| Нарушен порядок уплаты | Взыскивается недоимка |

| Нарушен порядок уплаты на социальное страхование по нетрудоспособности | Нарушен порядок уплаты на социальное страхование по нетрудоспособности |

| Занижение базы, используемой для начисления взносов | Взыскание штрафа (20% от суммы) |

| Непредставление необходимых документов в срок | 200 руб. за каждую единицу непредставленного документа |

Помимо ответственности в виде штрафов и пени в отдельных случаях налагается административные наказания.

При формировании отчетности рассматриваемого типа необходимо быть максимально внимательным. Так как возникновение различного рода ошибок и иные подобные прецеденты всегда ведут к наложению штрафных санкций.

Внимание!

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

- Задайте вопрос через форму (внизу), либо через онлайн-чат

- Позвоните на горячую линию:

- Москва и Область - +7 (499) 110-43-85

- Санкт-Петербург и область - +7 (812) 317-60-09

- Регионы - 8 (800) 222-69-48

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.