Налоговые льготы при покупке жилья (квартиры) в 2020 году

На какие налоговые льготы, покупая жилья, вы имеете право в 2020 году? – Это имущественный вычет. Разберемся, кто и когда может его получить.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь к консультанту:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Это быстро и БЕСПЛАТНО!

О нюансах налогообложения сделок покупки-продажи недвижимого имущества мало кто знает. Вопросы по этой теме задаются и на форумах, и в юридических консультациях.

И не всегда удается услышать грамотные ответы о предоставлении налоговых льгот. И, как результат, граждане не пользуются своим правом на уменьшение налоговой базы, возврат перечисленных платежей из бюджета.

Основные моменты ↑

Есть ряд правил и рекомендаций, которые стоит помнить при оформлении сделок купли-продажи недвижимого имущества. Что же стоит знать простым гражданам?

Необходимые определения

Налоговая льгота является преимуществом, которое предоставляется государственными структурами или местными органами самоуправления.

Возможность воспользоваться таким преимуществом есть у некоторых категорий физических и юридических лиц.

А это ставит их в более выгодное положение сравнительно с другими налогоплательщиками. Налоговая льгота – элемент налоговой политики, целью которого является реализация экономической и социальной задачи.

Выделяют такие группы налоговых льгот:

- личного характера и для юрлица;

- социальная и общая экономическая льгота;

- внешняя экономическая льгота, что предоставляется при экспортировании товара.

Налоговые льготы могут быть представлены:

| Изъятием | Выведением из обложения налогом определенных объектов |

| Налоговыми скидками | С помощью которых сокращается база налога |

| Освобождением | Направленным на уменьшение ставки налога или налоговых окладов – предоставление отсрочки, налогового кредита, вычета, зачета ранее перечисленной налоговой суммы |

Порядок оформления сделки

При покупке жилья вам обязательно стоит проверить объект на юридическую чистоту.

При проверке владельца недвижимости проанализируйте:

| Физическое и психическое состояние гражданина | Выясните, не числится ли продавец на учете в наркодиспансере. Желательно не ввязываться в заключение сделок с человеком, который имеет психическое расстройство, неврологические болезни. Почему? – Родственники такого гражданина в дальнейшем могут обратиться в суд с вопросом об оспаривании законности покупки жилого объекта |

| Если вы приобретаете права на недвижимость по наследству | Помните о дате (за наследством стоит обращаться в установленные сроки) смерти собственника дома. Учитывается и юридическое основание перехода объекта к наследнику. Завещание должно быть подлинным, не должно быть иных образцов завещания |

| Уточните, сколько человек является собственниками жилья | При наличии долей в квартире граждане могут заявить права на свою часть. Основанием для оспаривания сделки купли-продажи будет ст. 250 Гражданского кодекса |

| Разберитесь с юридическими аспектами приобретения жилого объекта при дарении | Если бывшие собственники обратятся в суд, чтобы оспорить договор дарения, новый владелец останется и без денег, и без жилья |

| Выясните, не прописаны ли в помещении несовершеннолетние | Иначе будет проводиться проверка, законная ли продажа недвижимого имущества |

Стоит проверить и само жилье. Выясните:

- Проводились ли ремонты, в том числе и капитальные, реконструкции, стоит ли здание в очереди на снос. Обратите внимание на состояние труб и проводки.

- Подлинны ли документы (выписка из БТИ, Росреестра, паспортных столов).

- Является ли квартира предметом залога у кредитного учреждения.

Покупатели могут требовать от продавцов:

- предоставления архивной выписки из домовой книги, где есть данные о прописанных лицах;

- справку ПНД и НД на каждого владельца;

- кадастровые паспорта, где содержится информация о перепланировках, о «красных линиях».

Вы вправе и самостоятельно запросить справку из ЕГРП, без наличия согласия владельца недвижимости.

Если ни объект, ни продавец у вас не вызывают опасений, можно приступать к документальному оформлению сделки. Изучите договор о приобретении квартиры.

Забиваем Сайты В ТОП КУВАЛДОЙ - Уникальные возможности от SeoHammerКаждая ссылка анализируется по трем пакетам оценки: SEO, Трафик и SMM. SeoHammer делает продвижение сайта прозрачным и простым занятием. Ссылки, вечные ссылки, статьи, упоминания, пресс-релизы - используйте по максимуму потенциал SeoHammer для продвижения вашего сайта.Что умеет делать SeoHammer— Продвижение в один клик, интеллектуальный подбор запросов, покупка самых лучших ссылок с высокой степенью качества у лучших бирж ссылок.

— Регулярная проверка качества ссылок по более чем 100 показателям и ежедневный пересчет показателей качества проекта.

— Все известные форматы ссылок: арендные ссылки, вечные ссылки, публикации (упоминания, мнения, отзывы, статьи, пресс-релизы).

— SeoHammer покажет, где рост или падение, а также запросы, на которые нужно обратить внимание.

SeoHammer еще предоставляет технологию Буст, она ускоряет продвижение в десятки раз, а первые результаты появляются уже в течение первых 7 дней. Зарегистрироваться и Начать продвижение

Если сами не справитесь, обратитесь за помощью к риелторам. В контракте должна отражаться такая информация:

- месторасположение продаваемого объекта, сведения о наличии земельных участков, название недвижимости, ее площадь, назначение в соответствии со ст. 554 ГК, абз. 3 п. 6 ст. 12 нормативного документа о госрегистрации;

- о стоимости жилья и земельного участка (ст. 555, 317 Гражданского кодекса);

- о владельцах объекта, правилах их выписки, оговаривают, как и когда должна квартира освобождаться.

Обязательные документы:

- гражданское удостоверение личности;

- свидетельство о заключении брака при покупке в долевую собственность;

- согласие супруга на совершение сделки с нотариальным удостоверением (при покупке жилья в единоличную собственность).

При покупке недвижимости в ипотеку дополнительно представляются:

- договор о получении кредита;

- закладные;

- документы, которые подтвердят отсутствие наркологической или алкогольной зависимости, психических расстройств;

- иные справки, которые затребует представитель банковского учреждения.

Когда документы собраны, договор составлен, можно его подписывать и передавать деньги. Обязательно возьмите расписку о том, что средства получены продавцом.

Но будьте внимательны – не стоит отдавать оговоренную сумму, если вы не уверены в том, что недвижимость переоформляется на ваше имя.

Возможны ли налоговые льготы для военнослужащих по земельному налогу смотрите в статье: налоговые льготы военнослужащим.

Возможны ли налоговые льготы для военнослужащих по земельному налогу смотрите в статье: налоговые льготы военнослужащим.

Для чего предназначены налоговые льготы, читайте здесь.

Для гарантии сделка должна проводиться с участием банка – деньги передаются банку до того момента, пока не будет завершено регистрацию.

При покупке квартиры нужно будет заплатить:

- госпошлину за оказание услуги по переоформлению прав собственности;

- средства за нотариальные услуги;

- деньги за оказание услуг агентством, за сопровождение в оформлении.

Нормативная база

Стоит руководствоваться Налоговым кодексом, коррективы в который внесены Законом от 26 ноября 2008 № 224-ФЗ.

Есть также такой актуальный документ – Письмо об имущественных налоговых вычетах, что утверждено правительством 31 марта 2009 № ШС-22-3/238@.

Налоговые льготы в связи с покупкой квартиры ↑

Все средства, которые продавец выручит при продаже недвижимости, являются объектом налогообложения. Применима ставка 13%.

Но при расчете суммы налога можно воспользоваться налоговым вычетом, с помощью которого будет уменьшено базу налога.

Если продавец является собственником объекта меньше 5 лет, то вычет будет рассчитываться исходя из суммы 1 млн. рублей, если больше – к вычету принимается вся сумма, что получена при продаже.

Покупатели жилья не должны платить налог, поскольку такие средства взимаются с прибыли, а ее имеет в данной ситуации только продавец.

Лицо, приобретающее квартиру, вправе воспользоваться налоговым вычетом на имущество на сумму, что была израсходована плательщиков налога на проведение строительных работ или покупку объекта.

Установлен властями определенный лимит. Если квартира отчуждается в долевую собственность, размер вычета будет разделен между всеми участниками в соответствии с размерами их долей.

Кто имеет право?

Все покупатели недвижимости могут единожды воспользоваться налоговым вычетом при приобретении объектов.

Такое право имеет лицо, которое является официально трудоустроенным и платит со своего дохода налог в размере 13%.

То есть, налоговые льготы при покупке жилья для пенсионеров не установлены, так как данная категория граждан не имеет налогооблагаемого дохода.

Вычетом не имеет права пользоваться гражданин, который при приобретении недвижимости использовал средства материнского капитала или программы поддержки от государства.

Сервис онлайн-записи на собственном Telegram-ботеПопробуйте сервис онлайн-записи VisitTime на основе вашего собственного Telegram-бота:

— Разгрузит мастера, специалиста или компанию;

— Позволит гибко управлять расписанием и загрузкой;

— Разошлет оповещения о новых услугах или акциях;

— Позволит принять оплату на карту/кошелек/счет;

— Позволит записываться на групповые и персональные посещения;

— Поможет получить от клиента отзывы о визите к вам;

— Включает в себя сервис чаевых.

Для новых пользователей первый месяц бесплатно. Зарегистрироваться в сервисе

Не полагается вычет и лицам, которые купили жилье за счет компании, в которой работают. Налоговой льготой может воспользоваться только собственник объекта.

Если жилье оформляется на мужа, то жена не может претендовать на получение вычета. Если квартира куплена в долевую собственность супругами, то вычет будет разделен поровну.

И в таком случае будет считаться, что льготой воспользуется каждый из них. Если лицо (супруг) воспользовалось своим право на вычет в полной мере, но приобретается еще один объект, лучше его оформить на второго супруга.

Так появится возможность и ему воспользоваться своим правом. В том случае, если средства перечислены со счета одного супруга, но квартира оформляется на обоих, стоит подать справки, которыми поручено вторым супругом рассчитаться за себя.

Это может простое поручение, составленное в произвольной форме без нотариального заверения.

В каком размере?

Величина вычета на имущество будет определяться по недвижимости, а не в отношении каждого плательщика налога. Если жилье приобретает несколько человек, то сумма вычета будет разделена между ними.

В соответствии с законом, лицо может получить вычет 13% с 2 000 000 рублей, что были потрачены на покупку. Размер вычета составит 260 тыс. рублей.

Видео: налог на недвижимость — льготы и вычеты

Если налог, который в течение года перечислен налогоплательщиком, не достигает такой нормы, то оставшиеся средства переносятся на будущие периоды.

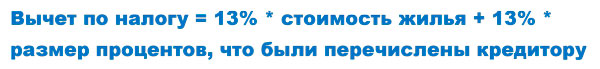

Если покупатель квартиры платит кредит, то он может воспользоваться 2 вычетами – со стоимости недвижимости (до 2 млн.) и в размере процентов по ипотеке.

При расчете вычета в таком случае стоит опираться на следующую формулу:

Затраты на проведение ремонта в приобретенном помещении будут учтены в том случае, если в контракте будет сказано о передаче недвижимости без отделки (подпункт 2 п. 1 ст. 220 НК России).

Документальное обоснование

Подтверждение приобретения жилья возможно при предоставлении в налоговые структуры таких справок:

- договора о приобретении недвижимого имущества, свидетельства о госрегистрации, акта приема и передачи жилья;

- справок, что подтвердят внесение оплаты – чек, платежный документ, выданный банком и т. д.;

- личных документов – паспорта, ИНН, пенсионного свидетельства, справки 2-НДФЛ;

- заявление, составленное произвольно.

Есть такие способы получения компенсации.

Вариант 1

Налоговый вычет будет совершен на месте работы человека. Покупатель жилья в таком случае получит заработок, с которого не будет удерживаться налог, пока вычет не используется в полной мере.

Такой вариант подойдет гражданам, которые имеют высокий оклад. Плюс в том, что не нужно будет составлять декларацию, стоять в очереди в Налоговой инспекции, ждать окончания года для получения вычетов.

Что необходимо? Подать документы, подтверждающие право на вычет, в налоговый орган, где и будет принято решение о возможности получения льготы по месту работы. Решение должно быть принято в течение месяца после представления документации.

Вариант 2

Вы можете вернуть часть уплаченных при покупке квартиры денег, обратившись за компенсацией в налоговые структуры в конце года.

- Напишите заявление.

- Подайте декларацию (форма 3-НДФЛ).

- Подготовьте справки, которые подтвердят права собственности на объект.

- Подайте справки, что подтвердят факт перечисления средств продавцу (чек, квитанцию, банковскую выписку, расписку).

Понадобится:

- справка 2-НДФЛ;

- свидетельство о том, что лицо становилось на учет в налоговых органах;

- сведения о банковском счете, на который будет госструктурами перечисляться сумма.

За представителями налогового органа остается право требовать и иные документы.

Установленные сроки

Чтобы получить имущественный вычет, плательщик налогов должен обратиться в ФНС с начала следующего года (после того года, в котором было совершено покупку).

Если документация представлены в 2020 году, то права на вычет появляются с начала 2020 года. Сроки возврата налоговых вычетов на недвижимости составляют 3 месяца с момента представления заявления работнику налоговой службы.

Само же право на получение вычета является бессрочным. Вы имеете право подать документацию в налоговый орган по объекту, который приобретен даже в 1990 году.

Можете и подождать оформления новой сделки, если будет уверены в том, что так вам удобнее. Но возврат налога будет осуществлен с прибыли, что получены в периоде появления прав на вычет.

Именно поэтому стоит определять дату появления прав на льготы. Если жилье куплено с составлением договора купли-продажи, то это будет дата, когда зарегистрировано право собственности.

При подготовке инвестиционного договора – дата составления акта приемки-передачи прав на получение объекта. Имеет значение и дата представления заявления в налоговый орган.

Если жилье куплено давно, вы сможете учесть доходы, что получены за последние три года, и не больше, или же за год, в котором приобретено помещение. Будет возвращаться размер налога, что платился в такие периоды.

На какие налоговые льготы могут рассчитывать многодетные семьи в Москве узнайте из статьи: налоговые льготы многодетным семьям.

На какие налоговые льготы могут рассчитывать многодетные семьи в Москве узнайте из статьи: налоговые льготы многодетным семьям.

Все о налоговых льготах ветеранам труда в Москве в 2020 году, читайте здесь.

Виды налоговых льгот, смотрите здесь.

Если сделка проведена до 2008 года, сумма вычета составит 1 млн. рублей. Есть некоторые особенности по налоговым льготам при покупке квартиры пенсионером.

Если лицо вышло на пенсию недавно, то налоговые органы учтут его прибыль, полученную до оформления пенсии (в рамках трехлетнего периода). Именно с этих средств и будет возвращено налог.

Имущественные вычеты – это льгота, которая позволит вам пополнить семейный бюджет на сумму до 260 тыс. рублей. Немало, правда? А это и есть аргумент для изучения налогового законодательства.

Ведь вам никто не будет рассказывать о таком праве, как вычет. И, как результат, в государстве появится лишняя сумма (ваша), которая могла быть возвращена вам.

Внимание!

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.