Как оплачивать ЕСН ИП в 2020 году?

Суть налога не изменилась, нововведения коснулись только порядка проверок.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь к консультанту:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Это быстро и БЕСПЛАТНО!

Налогоплательщики перечисляют средства взносов в ПФР и ФСС напрямую, функции контроля перешли к внебюджетным фондам.

Общие сведения: ↑

Начисление ЕСН для индивидуальных предпринимателей имеет два основания для подсчета.

Обложению подлежат доходы, получаемые:

- Наемными работниками предпринимателя.

- Индивидуальным предпринимателем вне зависимости от наличия или отсутствия кадровых наемных работников.

При наличии сотрудников индивидуальный предприниматель начисляет и уплачивает взносы по двум основаниям отдельными платежными поручениями по каждому виду КБК.

Объекты налогообложения

Порядок определения объекта налогообложения и выплат, не подлежащих обложению взносами регулируется положениями Закона от 24.04.2009 г. за №212-ФЗ.

Налоговой базой для начисления взносов в ПФР, ФФОМС и ФСС для наемных работников ИП служат:

- вознаграждения, полученные при реализации обязанностей по трудовым договорам или связанные с деятельностью (премиальные выплаты);

- доходы от исполнения работ по гражданско-правовым договорам;

- материальные выплаты, в том числе полученные в натуральной форме.

Налоговая база определяет по каждому работнику отдельно. Ведется аналитический учет по каждому работнику нарастающим итогом в течение года.

Видео: страховые взносы ИП в 2020 году

Карточка хранится в архиве ИП в течение периода, предусмотренного для ведомостей по заработной платы – 75 лет.

Индивидуальным предпринимателем начисляются и уплачиваются платежи по ЕСН согласно нормам Закона №212 ФЗ.

Начисление производится ежемесячно, по окончании месяца, перечисление ЕСН производится до 15 числа следующего месяца. Сумма налога округляется до целого числа.

Не включаются в состав налоговой базы для начисления взносов:

- Компенсационные выплаты, установленные при ликвидации компаний, сокращении численности, денежных эквивалентов продуктов, положенных на вредных производствах.

- Пособие по уходу за ребенком до 1,5 лет, единовременная выплата при рождении ребенка.

- Выплаты по листкам временной нетрудоспособности.

- Командировочные оплаты по суточным и гостиничным тратам в рамках установленных государство лимитов норм.

Полный перечень исключений указан в ст.9 №212-ФЗ.

Ставка

Ставка ЕСН (взносов в фонды) в 2020 году на доходы работников ИП зависит от выбранной предпринимателем системы налогообложения.

Тарифы для начисления взносов на вознаграждения работников в 2020 году:

| Условия | ПФР, % | ФФОМС, % | ФСС, % |

| Стандартная ставка до 624 000 | 22,0 | 5,1 | 2,9 |

| Стандартная ставка свыше 624 000 | 10,0 | 0,0 | 0,0 |

| Система налогообложения — ЕСХН | 21,0 | 3,7 | 2,4 |

| Работа в особой экономической зоне | 8,0 | 4,0 | 2,0 |

| Деятельность в полиграфической сфере | 23,2 | 3,9 | 2,9 |

| Упрощенная система налогообложения | 20,0 | 0,0 | 0,0 |

| Патентная система налогообложения | 20,0 | 0,0 | 0,0 |

Есть ли льготы?

Для плательщиков налогов (взносов) на работников, являющимися инвалидами I, II или III групп инвалидности, ставки имеют пониженные значения, соответствующие значениям ИП на ЕСХН.

— Регулярная проверка качества ссылок по более чем 100 показателям и ежедневный пересчет показателей качества проекта.

— Все известные форматы ссылок: арендные ссылки, вечные ссылки, публикации (упоминания, мнения, отзывы, статьи, пресс-релизы).

— SeoHammer покажет, где рост или падение, а также запросы, на которые нужно обратить внимание.

SeoHammer еще предоставляет технологию Буст, она ускоряет продвижение в десятки раз, а первые результаты появляются уже в течение первых 7 дней. Зарегистрироваться и Начать продвижение

Льгота стимулирует предпринимателей принимать на работу людей с ограниченными возможностями.

При наличии у ИП работников, начисления и уплаты взносов в бюджет предприниматель может снизить основной налог. Уменьшить сумму можно в случае применения специального режима налогообложения.

Для применения льготы необходимо выполнить условия:

- произвести уплату взносов в бюджет;

- применить уменьшение налога можно в пределах 50 % от суммы начисленного единого налога.

При начислении ЕНВД ЕСН для ИП в 2020 году необходимо уплачивать в пределах квартала. Просроченные платежи не могут участвовать в льготировании.

Возможность уменьшить налог в следующем периоде отсутствует, перенос льготы не производится. Данным ограничением законодательство регулирует платежи в бюджет.

При отсутствии наемных работников предприниматель может уменьшить основной налог на полную сумму взносов в фонды.

Что нам готовит по налогу на имущество при УСН 2020 год? Смотрите статью: налог на имущество.

Что нам готовит по налогу на имущество при УСН 2020 год? Смотрите статью: налог на имущество.

Чтобы узнать сколько составляет ставка по ЕСН читайте здесь.

Условием для снижения налогового бремени является уплата в периоде начисления единого налога (квартал) и отсутствия штатного состава в налоговом периоде – календарном году.

ЕСН для ИП ↑

Индивидуальным предпринимателем производится уплата ЕСН в фонды на собственное пенсионное обеспечение, медицинское и социальное страхование.

При подсчете сумм учитывается уровень доходов:

- До 300 тысяч рублей уплачиваются фиксированные платежи в зависимости от величины МРОТ, установленной правительством в году уплаты.

- Свыше 300 тысяч дохода суммы взносов рассчитываются по формуле.

Наиболее сложным вопросом, вызвавшем много споров, стало определение выручки для установления величины дохода в случае применения спецрежимов налогообложения.

Подсчет производится в зависимости от выбранной системы налогообложения:

- для ОСН – выручка за минусом косвенных налогов – НДС и акцизов;

- при УСНО и ЕСНО выручкой считается сумма дохода, участвующая для исчисления единого налога;

- для ЕНВД – величина вмененного дохода, рассчитанная поквартально за год;

- при ПСНО – сумма предполагаемого дохода, влияющая на стоимость патента.

Предприниматель, применяющий несколько систем налогообложения, для определения выручки должен суммировать все выручки.

Как рассчитать? (формула)

Налогоплательщики, имеющие доход ниже 300 тысяч рублей, уплачивают фиксированные взносы. Сумма 2020 года определяется, исходя из величины МРОТ – 5554 рубля.

При подсчете в разрезе фондов применяются ставки:

Рассмотрим вариант со стандартной ставкой:

- ПФР. Общая сумма: 5554 х 26 % х 12 месяцев = 17328,48 рублей. Для ИП моложе 1967 года сумма делится на страховую (20 %) и накопительную (6 %) части.

- ФФОМС: 5554 х 5,1 % = 3399,05 рублей.

Оплата фиксированных взносов производится до 31 декабря 2020 года. Если предприниматель начал деятельность в году уплаты не 1 января, суммы взносов рассчитываются пропорционально.

За полные месяцы суммы делятся на 12 и умножаются на количество периодов предпринимательства. Подобным образом высчитываются по дням неполные месяцы.

Видео: страховые взносы ИП в 1С Бухгалтерия

Величина фиксированных взносов может измениться в следующем году при утверждении правительством новой величины МРОТ.

При годовом доходе свыше 300 тысяч рублей уплате подлежат фиксированные платежи и 1 % от суммы свыше установленного лимита.

Сумма начисляется только в ПФР, для сверхлимитных платежей обязанность по уплате в ФФОМС отсутствует.

— Разгрузит мастера, специалиста или компанию;

— Позволит гибко управлять расписанием и загрузкой;

— Разошлет оповещения о новых услугах или акциях;

— Позволит принять оплату на карту/кошелек/счет;

— Позволит записываться на групповые и персональные посещения;

— Поможет получить от клиента отзывы о визите к вам;

— Включает в себя сервис чаевых.

Для новых пользователей первый месяц бесплатно. Зарегистрироваться в сервисе

Взносы с суммы дохода сверх лимита подлежит делению на страховую и накопительные части, если предприниматель моложе 1967-го года рождения.

Сумма превышения подлежит взносу в бюджет до 1 апреля следующего за отчетным годом.

Таблица КБК

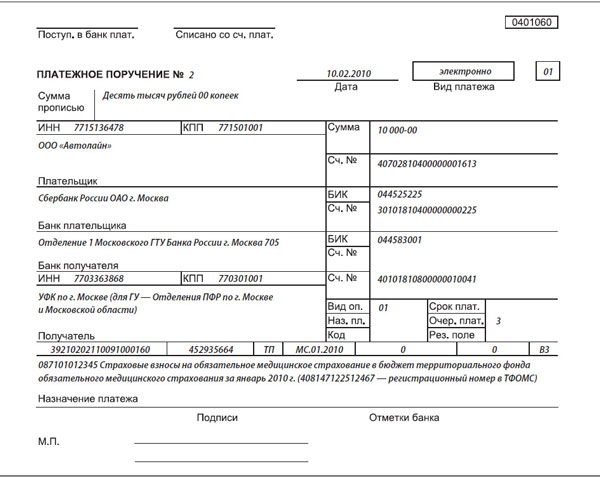

В зависимости от платежа, в поручении указывается КБК, соответствующий виду взноса.

| Код бюджетной квалификации | Наименование |

| 392 1 02 02140 06 1000 160 | Взносы в фиксированном размере, уплачиваемые в ПФР на страховую часть пенсии |

| 392 1 02 02150 06 1000 160 | Взносы в фиксированном размере, уплачиваемые в ПФР на накопительную часть пенсии |

| 392 1 02 02101 08 1011 160 | Фиксированные взносы на обязательное медицинское страхование в ФФОМС |

| 392 1 02 02010 06 1000 160 | Взносы работников, уплачиваемые в ПФР на страховую и накопительную части пенсии |

| 392 1 02 02101 08 1011 160 | Фиксированные взносы на обязательное медицинское страхование в ФФОМС |

| 393 1 02 02090 07 1000 160 | Страховые взносы на обязательное социальное страхование работников |

В таблице указаны коды бюджетной классификации образец ЕСН для ИП в 2020 году по налогам, в случае уплаты пени или штрафов 14-й знак меняется на «2» или «3» соответственно.

Суммы страховой и накопительной части пенсии работников уплачиваются в одном платежном поручении по коду страховой части взноса в ПФР.

Фото: платежное поручение (образец)

Отчетность

Предприниматель при наличии наемных работников представляется квартальная отчетность в ПФР и ФСС. Для предпринимателей обязанность отчетности по фиксированным платежам отсутствует.

Определение величины выручки производится по годовой отчетности ИП. В ПФР необходимо до 1 июля следующего за отчетным периодом представить годовую декларацию с отметкой ИФНС о сдаче.

Фиксированные взносы

Предприниматель уплачивает фиксированные взносы в обязательном порядке. При отсутствии платежей и представленной в пенсионный фонд годовой отчетности ПФР имеет право начислить сумму по максимуму.

Платежи будут сняты с расчетного счета предпринимателя в безакцептном порядке.

В случае отсутствия средств на счете предпринимателя обязательства будут истребовать судебные приставы, в полномочия которых входит арест личного имущества предпринимателя.

Новые правила уплаты в 2020 году (изменения) ↑

2014 год принес изменения в порядок начисления и уплаты взносов в ПФР для ИП.

Нововведения в основном коснулись механизма уплаты фиксированных платежей предпринимателей:

- Если в 2013 году платеж был только фиксированным, то в 2020 году законодательством обозначена уплата в зависимости от величины дохода.

- Уменьшить основной единый налог при спецрежиме можно полностью на фиксированные платежи для предпринимателей, не имеющих работников.

- Перенос сумм для снижения единого налога, не использованных в отчетном или налоговом периодах, на другие сроки не производится.

Уплата страховой и накопительной части пенсии работников с 2020 года осуществляется в одном платежном поручении.

Льготный налог для ИП ↑

Начисление взносов во внебюджетные фонды для предпринимателей не льготируется. Фиксированные платежи должны вносится в полном объеме в зависимости от выручки, определяющие величину сверхлимитных сумм.

При наличии наемных работников можно применить пониженные ставки в зависимости от вида деятельности или системы налогообложения.

Осуществление деятельности, попадающей под регрессивные ставки, необходимо доказывать в ПФР документально.

ИП, имеющие право на льготный тариф, подтверждают возможность в ПФР. В зависимости от основания вместе с годовой отчетностью предоставляются:

- для специальных режимов – декларация по основному налогу с отчеткой налоговой инспекции и уведомления о возможности применения специальной системы налогообложения;

- при ведении деятельности в области информационных технологий – выписка из реестра аккредитованных в сфере информации предприятий; расчет списочной численности, копия декларации 3 НДФЛ с печатью ИФНС;

- для ИП особой экономической зоны – копии свидетельства о регистрации в качестве резидента экономической зоны, соглашения о ведении технико-внедренческой деятельности, декларации 3НДФЛ.

Подробная информация о порядке подтверждения льготных тарифов представлена в информационном письме ПФР от 24.03.2011 г.

Посмотреть таблицу по регрессивной шкале ЕСН можно в статье: регрессивная шкала ЕСН.

Посмотреть таблицу по регрессивной шкале ЕСН можно в статье: регрессивная шкала ЕСН.

Как правильно рассчитать земельный налог читайте здесь.

Как можно узнать земельный налог по ИНН? Смотрите здесь.

Массовое прекращение деятельности предпринимателями в 2013 году Правительство страны решило прекратить ослабление рядов вводом ослабляющих налоговый гнет ряда законодательных актов.

Суть изменений состоит в разграничении сумм уплаты фиксированных взносов по величине выручки от деятельности.

Дополнительным бонусом стало нововведение возможности для ИП уменьшения основного единого налога специальных режимов на полную величину.

Снижение возможно при отсутствии работников и уплате ИП фиксированного налога в бюджет.

Внимание!

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.