Какого размера госпошлина за регистрацию (открытие) ИП в 2020 году

Как правило, указанный налог уплачивается за совершение юридически значимых действий, одним из которых является регистрация индивидуального предпринимателя.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь к консультанту:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Это быстро и БЕСПЛАТНО!

- Что нужно знать

- Оплата госпошлины за регистрацию индивидуального предпринимателя

- Как быть при регистрации изменений ИП

Исходя из этого, возникает необходимость более детально ознакомиться с размером и порядком уплаты налога за регистрацию в качестве ИП, включая внесение соответствующих изменений.

Что нужно знать ↑

По общим правилам, чтобы начать заниматься предпринимательской деятельностью, необходимо получить статус индивидуального предпринимателя или зарегистрировать юридическое лицо.

Осуществление коммерческой деятельности без государственной регистрации может повлечь за собой привлечение физического лица к административной или уголовной ответственности.

Поэтому оптимальным вариантом для осуществления законной предпринимательской деятельности является регистрация ИП (ст.23 ГК РФ).

Какие преимущества получает предприниматель:

- упрощенный способ регистрации;

- возможность заключать договора, оказывать услуги, продавать продукцию на территории РФ;

- возможность выбирать подходящую систему налогообложения;

- освобождение от уплаты НДФЛ (если нет наемных работников);

- свободное использование дохода;

- упрощенный способ учета итогов хозяйственной деятельности;

- единоличное принятие решений;

- другие преференции.

Основные недостатки работы предпринимателя:

- отвечает по всем обязательствам своим имуществом;

- ограничен в получении отдельных лицензий;

- не подходит для сотрудничества с крупными компаниями, плательщиками НДС;

- необходимо постоянное личное участие в хозяйственной деятельности;

- при общем режиме налогообложения нужно вести двойной учет;

- отсутствие возможности выписывать «Обращение на въезд в Россию» гражданам Евросоюза;

- отсутствие возможности выписывать работникам командировку в погранзону без пропуска ФСБ;

- слабая правовая защищенность на период временной нетрудоспособности.

Основные моменты

К основным моментам нужно отнести систему налогообложения. Как уже говорилось, общий режим налогообложения подразумевает ведение двойного учета (см. подзаголовок «Что нужно знать»).

В связи с этим при регистрации ИП целесообразнее сразу перейти на УСН, которая позволяет уплачивать меньше налогов (6 или 15%) и предполагает ведение бухгалтерской документации в упрощенной форме.

Процентную ставку налогоплательщик выбирает самостоятельно. Шестипроцентная налоговая ставка распространяется на все денежные поступления, без учета расходной части.

Видео: как платить госпошлину за регистрацию ИП

Тогда как ставка в размере 15% подразумевает начисление налога на ту сумму дохода, которая составляет разницу между валовыми поступлениями и расходной частью ИП.

— Регулярная проверка качества ссылок по более чем 100 показателям и ежедневный пересчет показателей качества проекта.

— Все известные форматы ссылок: арендные ссылки, вечные ссылки, публикации (упоминания, мнения, отзывы, статьи, пресс-релизы).

— SeoHammer покажет, где рост или падение, а также запросы, на которые нужно обратить внимание.

SeoHammer еще предоставляет технологию Буст, она ускоряет продвижение в десятки раз, а первые результаты появляются уже в течение первых 7 дней. Зарегистрироваться и Начать продвижение

В этом случае все расходы должны быть документально подтверждены. Переход на УСН осуществляется один раз в году, поэтому желательно выбрать указанную систему налогообложения сразу при регистрации ИП.

Однако упрощенная система налогообложения имеет определенные ограничения. Если по итогам налогового периода размер дохода превышает 60 млн. руб. то в этом случае налогоплательщик теряет право, находится на УСН.

Отсчет времени начинается от квартала, в котором было превышение установленной суммы (ст.346.13 НК РФ).

Еще одним ограничением является количество наемных работников, которое не может быть более 100 человек (ст.346.12 НК РФ).

Порядок открытия ИП

Процедуру регистрации ИП можно разбить на следующие этапы:

- Выбор вида экономической деятельности.

- Заполнение бланка заявления по форме Р21001.

- Уплата госпошлины.

- Подготовка копий необходимых документов.

- Регистрация ИП в органе ФНС.

- Выбор системы налогообложения.

- Регистрация индивидуального предпринимателя в фондах.

- Получение печати (по необходимости).

- Получение документов в ФСГС.

- Открытие счета в банке.

- Получение книги учета доходов и расходов

Чтобы выбрать подходящий вид экономической деятельности необходимо ознакомится со справочником ОКВЭД. Далее, нужно заполнить печатными буквами заявление формы Р21001 (ст.22.1 Закона).

Заявление о госрегистрации ИП должно содержать следующие ведомости:

• ФИО физического лица;

• ИНН;

• Пол;

• Сведения о рождении;

• Гражданство;

• Адрес проживания;

• Данные паспорта;

• Код основного вида деятельности;

• Подтверждение указанных в заявлении сведений;

• Контактные данные;

• Подпись заявителя.

Если заявление подается лично, то его нужно подписать и предоставить паспорт для удостоверения личности. Если документ будет направляться заказным письмом, то в этом случае подпись заявителя должна быть удостоверена нотариально (ст.9 Закона).

Для правильного оформления бланка заявления можно использовать Методические рекомендации ФНС по заполнению.

Следующим этапом является уплата налога за регистрацию ИП (см. подзаголовок «Как определить размер…»). Кроме того, заявителю необходимо сделать ксерокопии страниц паспорта и ИНН. Для регистрации в фискальном органе нужно уточнять перечень требований по месту обращения.

После подачи документов сотрудник налоговой службы обязан выдать расписку о том, что получил документы, а также назначить дату выдачи свидетельства о регистрации ИП и выписки из ЕГРИП.

Для выбора упрощенной системы налогообложения нужно написать заявление по форме №26.2-1. Бланк заявления можно получить в органах ФНС.

Желательно заполнять два бланка одновременно, чтобы второй экземпляр с отметкой фискального органа остался у заявителя на руках.

Если вид деятельности подпадает под ЕНВД, то в этом случае необходимо будет написать еще одно заявление по форме №ЕВНД-1.

По результатам получения документов в фискальном органе, заявителю отводится пять дней, чтобы стать на учет в соответствующих фондах.

— Разгрузит мастера, специалиста или компанию;

— Позволит гибко управлять расписанием и загрузкой;

— Разошлет оповещения о новых услугах или акциях;

— Позволит принять оплату на карту/кошелек/счет;

— Позволит записываться на групповые и персональные посещения;

— Поможет получить от клиента отзывы о визите к вам;

— Включает в себя сервис чаевых.

Для новых пользователей первый месяц бесплатно. Зарегистрироваться в сервисе

Процедура постановки на учет происходит в автоматическом режиме на основании сведений, предоставленных, регистрирующим органом, однако, лучше проконтролировать, чтобы информация поступила в указанные сроки.

Заявителю должны прислать по почте:

- Извещение о регистрации физического лица в ПФ РФ.

- Свидетельство о регистрации страхователя в ФФОМС РФ.

- Извещение о регистрации страхователя в ФСС РФ.

После получения указанных документов можно заказать печать, однако, ее наличие необязательно. Для изготовления печати нужны следующие документы:

- выписка из ЕГРЮЛ;

- ИНН;

- код ОГРН.

Следующий этап – это получение документа в Госкомстате, после чего можно сразу открывать счет в банке.

Для обращения в службу государственной статистики нужны следующие документы:

- Выписка из ЕГРЮЛ.

- Свидетельство о госрегистрации.

Перечень документов нужно узнавать в банке, где планируется открытие счета. После оформления необходимых документов заявителю выдадут:

- договор банковского счета;

- уведомление об открытии счета.

Кроме того, сотрудники банка могут предложить выписать чековую книжку и заказать пластиковую карту. Об открытия счета нужно в течение 7 дней уведомить налоговую службу.

Завершающим штрихом является приобретение книги учета доходов и расходов в органе ФНС. Как правильно ее заполнить, можно узнать в налоговой службе.

Где можно посмотреть реквизиты для оплаты госпошлины смотрите в статье: оплата госпошлины.

Где можно посмотреть реквизиты для оплаты госпошлины смотрите в статье: оплата госпошлины.

Какой размер госпошлины при регистрации ООО, читайте здесь.

После того, как книга будет заполнена, ее нужно зарегистрировать в фискальном органе. На этом процедуру регистрации индивидуального предпринимателя можно считать оконченной.

Стоит также отметить возможные причины отказа в регистрации ИП:

- неполный пакет документов;

- наличие ошибок в документах;

- несоответствие анкетных ведомостей о заявителе;

- есть запрет на осуществление предпринимательской деятельности;

- заявитель уже проходил регистрацию в качестве ИП;

- после банкротства предыдущего ИП прошло менее года.

Последний пункт, ограничивающий регистрацию физического лица в качестве индивидуального предпринимателя, регулируется положениями ст.216 ФЗ «О несостоятельности…».

Нормативная база

Начисление и уплата обязательных сборов происходит на основании Налогового законодательства. Госрегистрация индивидуальных предпринимателей осуществляется согласно с предписаниями ФЗ «О государственной регистрации…».

Оплата госпошлины за регистрацию индивидуального предпринимателя ↑

Произвести оплату обязательного сбора при регистрации ИП можно непосредственно на сайте ФНС. Для этого нужно поставить галочку напротив необходимой опции и нажать клавишу «Далее».

Фото: интерфейс сайта ФНС

Здесь же сразу указывается, сколько оплатить нужно за совершение конкретного юридически значимого действия. В следующей форме необходимо ввести данные налогоплательщика и выбрать подходящий способ оплаты.

Фото: интерфейс сайта ФНС

В результате заявитель сможет оплатить госпошлину за регистрацию ИП по квитанции, которая формируется автоматически, если выбрать наличный способ оплаты.

Фото: интерфейс сайта ФНС

Для этого нужно распечатать бланк платежного документа и посетить любое отделение Сбербанка. При безналичном расчете система переадресует налогоплательщика на сайт указанного банка, где можно будет осуществить последующую уплату госпошлины за регистрацию ИП 2020.

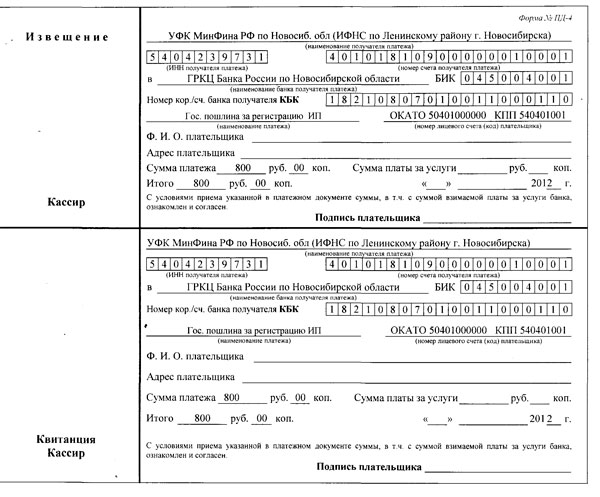

Бланк квитанции также нужно будет распечатать и приложить к заявлению о госрегистрации индивидуального предпринимателя.

Как определить размер (сумма)

Как уже говорилось, уплата госпошлины происходит на основании НК РФ. При регистрации ИП физическое лицо уплачивает фиксированную налоговую ставку размере 800 руб. (ст.333.33 НК РФ).

Как узнать необходимые реквизиты для оплаты госпошлины в суд узнайте из статьи: госпошлина в суд.

Как узнать необходимые реквизиты для оплаты госпошлины в суд узнайте из статьи: госпошлина в суд.

Все о возврате госпошлины при заключении мирового соглашения в мировом суде, читайте здесь.

Как вернуть деньги за госпошлину за загранпаспорт, смотрите здесь.

Где взять реквизиты

Узнать реквизиты для оплаты обязательного сбора можно в налоговой инспекции по месту регистрации физического лица или на сайте органа ФНС (см. подзаголовок «Оплата госпошлины за регистрацию…»).

Фото: реквизиты по Санкт-Петербургу

Квитанция об уплате налога должна содержать:

- реквизиты получателя;

- номер счета;

- наименование банка-получателя;

- код ОКАТО;

- назначение платежа;

- ФИО и адрес плательщика;

- сумму госпошлины.

Фото: квитанция на уплату госпошлины при регистрации ИП

Нюансы уплаты пошлины

Вопросы, возникающие при уплате госпошлины:

- Подлежит ли возврату уплаченный сбор при отказе от регистрации.

- Допускается ли оплата сбора через интернет.

Уплаченный налог возвращается налогоплательщику, если после уплаты он передумал осуществлять регистрацию ИП до момента обращения в регистрирующий орган (ст.333.40 НК РФ).

Однако если отказ в регистрации произошел со стороны регистрирующего органа после обращения заявителя, то в этом случае госпошлина не возвращается (письмо Минфина от 23.03.2009 N 03-05-06-03/12).

Что касается возможной уплаты налога через интернет, то осуществить платеж можно на сайте ФНС или через портал Госуслуги.

Как быть при регистрации изменений ИП ↑

Если возникла необходимость внести изменения в документацию, то в этом случае индивидуальному предпринимателю необходимо подать заявление по форме Р24001.

Документ подается в том же порядке, что при регистрации (см. подзаголовок «Порядок открытия ИП»). Для подачи заявления ИП отводится 3-дневный срок с момента изменения сведений (ст.5 Закона).

В обязательном порядке нужно сообщать об изменении:

- фамилии, имени, отчестве;

- пола предпринимателя;

- гражданства;

- места жительства, по которому осуществлялась регистрация ИП;

- данных паспорта. Необходимые изменения вносят в ЕГРИП в течение 5 дней.

Видео: квитанция госпошлины за регистрацию ИП

Подбивая итоги статьи, нужно отметить основные моменты, связанные с порядком уплаты налога за регистрацию ИП.

Во-первых, госпошлина носит обязательный характер и уплачивается исключительно в фиксированном размере.

Во-вторых, уплату сбора можно осуществлять на сайте ФНС, через портал Госуслуги или в отделении Сбербанка.

Если же налогоплательщик передумал осуществлять регистрацию ИП, то он может вернуть уплаченный налог до момента обращения в регистрирующий орган.

Внимание!

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

- Задайте вопрос через форму (внизу), либо через онлайн-чат

- Позвоните на горячую линию:

- Москва и Область - +7 (499) 110-43-85

- Санкт-Петербург и область - +7 (812) 317-60-09

- Регионы - 8 (800) 222-69-48

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.