Можно ли подать декларацию 3-НДФЛ через интернет

О полученных доходах должны отчитываться физические и юридические лица, а также индивидуальные предприниматели, избравшие ОСН.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь к консультанту:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Это быстро и БЕСПЛАТНО!

Форма декларации утверждается уполномоченных органом государственной власти. Отчетность подается в бумажном или электронном формате. Исходя из этого, нужно разобраться, как сдать декларацию 3-НДФЛ в электронном виде.

Основные моменты ↑

Обязанность по сдаче отчетной документации возникает на основании ст.80 НК РФ. Подача налоговой декларации происходит по месту регистрации налогоплательщика.

ИП сдают отчетность при переходе на общую систему налогообложения. Что касается физических лиц, то декларацию 3-НДФЛ за них сдают работодатели по месту основной работы.

Если работник осуществляется трудовую деятельность по совместительству, то в этом случае он должен отчитываться в налоговой службе самостоятельно.

Также не стоит забывать, что закон не запрещает индивидуальным предпринимателям работать одновременно по трудовому договору.

Чтобы решить вопрос о необходимости подачи налоговой декларации следует определить основное место работы.

Другими словами, если ИП работает по трудовому договору совместителем, то в статусе физического лица отчетность подается им на общих основаниях.

Если коммерческая деятельность осуществляется в свободное от работы время, тогда декларацию 3-НДФЛ за работника сдает наниматель.

ИП необходимо отчитываться только по результатам предпринимательской деятельности. Как видно, подача отчетности является прямой обязанностью налогоплательщика независимо от правового статуса.

Бланк налоговой декларации разрабатывает профильное министерство (приказ Минфина от 24.12.2014N ММВ-7–11/671@).

Забиваем Сайты В ТОП КУВАЛДОЙ - Уникальные возможности от SeoHammerКаждая ссылка анализируется по трем пакетам оценки: SEO, Трафик и SMM. SeoHammer делает продвижение сайта прозрачным и простым занятием. Ссылки, вечные ссылки, статьи, упоминания, пресс-релизы - используйте по максимуму потенциал SeoHammer для продвижения вашего сайта.Что умеет делать SeoHammer— Продвижение в один клик, интеллектуальный подбор запросов, покупка самых лучших ссылок с высокой степенью качества у лучших бирж ссылок.

— Регулярная проверка качества ссылок по более чем 100 показателям и ежедневный пересчет показателей качества проекта.

— Все известные форматы ссылок: арендные ссылки, вечные ссылки, публикации (упоминания, мнения, отзывы, статьи, пресс-релизы).

— SeoHammer покажет, где рост или падение, а также запросы, на которые нужно обратить внимание.

SeoHammer еще предоставляет технологию Буст, она ускоряет продвижение в десятки раз, а первые результаты появляются уже в течение первых 7 дней. Зарегистрироваться и Начать продвижение

Чтобы определить объем налоговых обязательств налогоплательщику необходимо учитывать следующие виды доходов:

- от продажи земли или другой недвижимости по договору;

- при отчуждении автомобиля;

- от лотерейных выигрышей;

- прибыли от зарубежных переводов;

- от сдачи объекта недвижимости в аренду по договору;

- доходов от полученных дивидендов.

Также налогоплательщики имеют право произвести частичную компенсацию уплаченных налогов.

Для этого законодательство предусматривает систему налоговых льгот, включая:

- Стандартные удержания.

- Социальные вычеты.

- Имущественные вычеты.

- Профессиональные удержания.

- Инвестиционные вычеты.

Налоговые преференции распространяются также на индивидуальных предпринимателей (письмо Минфина от 06.06.2013 № 03-04-05/21156).

Что касается необходимых документов для получения налоговой льготы, от их перечень зависит от конкретного вида налогового вычета.

Кто должен заполнять

Налоговую декларацию должны сдавать:

- граждане;

- ИП;

- адвокаты, нотариусы.

Обязанность по заполнению декларации лежит на тех налогоплательщикам, которые получают доходы от предпринимательской деятельности или за пределами основного места работы (см. подзаголовок «Основные моменты»).

Однако ИП использующие упрощенную систему налогообложения подавать отчетную декларацию 3-НДФЛ не обязаны (письмо Минфина от 07.05.2010 N 03-04-05/3-255).

Исключением являются доходы, полученные налогоплательщиком в статусе физического лица.

Сроки сдачи отчетности

По общим правилам отчетная документация подается по месту регистрации декларанта. Крайний срок для ее подачи не может быть позже, чем 30 апреля каждого года.

Сроки для сдачи отчетности должны исчисляться от прошедшего налогового периода. Уплата налога по дополнительным доходам производится на основании налогового уведомления.

Для этого налогоплательщику отводится 30-дневный срок. Игнорирование установленных законом сроков может повлечь за собой наложение штрафа (ст.119 НК РФ).

Отдельно нужно выделить категорию налогоплательщиков, которые не обязаны ежегодно подавать декларацию 3-НДФЛ. Обязанность отчитаться возникает только тогда, когда заинтересованные лица желают получить налоговый вычет.

Обратиться в налоговую службу такие налогоплательщики могут в любое время. Однако перерасчет налоговой суммы по налоговому удержанию производится только за три календарных года (ст.78 НК РФ).

Отчетный документ сдается при наступлении следующих обстоятельств:

- При оплате обучения или амбулаторного лечения

- По итогам покупки или продажи недвижимого имущества.

- Если у декларанта есть дети, которым полагается социальное удержание.

- По факту уплаты дополнительных взносов в пенсионный фонд.

- Если декларант получал материальную помощь от коммерческих организаций.

- При получении авторского вознаграждения.

- После продажи автомобиля, что находился в собственности более 3 лет по договору.

За правильностью заполнения отчетной документации следит фискальный орган. Если инспектор выявит ошибки, то может попросить переделать налоговую декларацию.

Отказ в принятии отчетности может произойти в случае нарушения декларантом п.28 Административного регламента.

На проверку документации органу ФНС отводится 3-месячный срок (ст.88 НК РФ). Если в отчетности не будет выявлено нарушений, то по результатам проверки фискальный орган принимает соответствующее решение.

Сервис онлайн-записи на собственном Telegram-ботеПопробуйте сервис онлайн-записи VisitTime на основе вашего собственного Telegram-бота:

— Разгрузит мастера, специалиста или компанию;

— Позволит гибко управлять расписанием и загрузкой;

— Разошлет оповещения о новых услугах или акциях;

— Позволит принять оплату на карту/кошелек/счет;

— Позволит записываться на групповые и персональные посещения;

— Поможет получить от клиента отзывы о визите к вам;

— Включает в себя сервис чаевых.

Для новых пользователей первый месяц бесплатно. Зарегистрироваться в сервисеРезультата проверки отчетной документации налогоплательщик также может узнать на сайте ФНС.

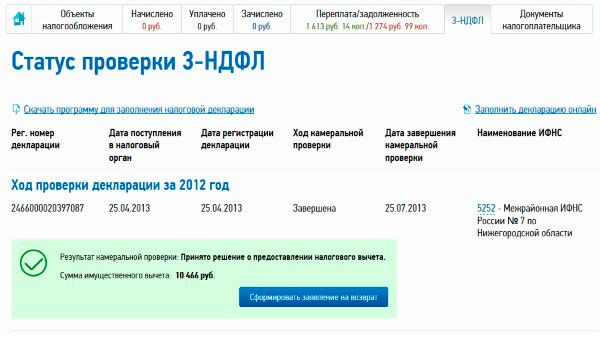

Фото: статус проверки 3-НДФЛ на сайте ФНС

Нормативная база

Обязанность по сдаче декларации 3-НДФЛ возникает на основании предписаний Налогового кодекса.

Как заполнить 3-НДФЛ ИП на ОСНО смотрите в статье: 3-НДФЛ для ИП на ОСНО.

Как заполнить 3-НДФЛ ИП на ОСНО смотрите в статье: 3-НДФЛ для ИП на ОСНО.

Как ИП на УСН быть с 3-НДФЛ, читайте здесь.

Форма отчетной документации утверждается Министерством финансов. Порядок предоставления государственных услуг закреплен Административным регламентом.

Как подать декларацию 3-НДФЛ через интернет ↑

Как же говорилось, отчетность подается по месту регистрации налогоплательщика (ст.229 НК РФ).

При заполнении бланка налоговой декларации должны указываться следующие данные:

- ФИО, адрес регистрации;

- идентификационный номер налогоплательщика;

- паспортные данные;

- контакты декларанта;

- ведомости о полученной прибыли.

Подтверждение полученных доходов происходит на основании:

- платежного поручения;

- документов, подтверждающих право собственности;

- справки о доходах;

- договора, по которому декларант получал гонорар.

Конечно, может возникнуть ситуация, когда ИП временно не осуществляет предпринимательскую деятельность. В этом случае подается нулевая отчетная документация.

Стоит отметить, что кроме классического бумажного способа подачи декларации правительство разработало несколько информационных порталов, которые позволяют отчитываться в онлайн-режиме.

Налогоплательщики могут сдавать отчетную документацию следующим образом:

- На сайте ФНС.

- Через портал Госуслуги.

- В отделении фискального органа.

Если подача налоговой декларации будет носить системный характер, то для этого декларанту нужно пройти авторизацию на государственном портале.

После этого налогоплательщик получит доступ ко всем имеющимся сервисам. Для подачи 3-НДФЛ через Госуслуги нужно:

- выбрать раздел «Налоги и сборы»;

- зайти в подраздел «Подача декларации»;

- прикрепить файл;

- ввести код отделения ФНС;

- отправить отчетность.

Дальнейшую проверку статуса заявки можно осуществлять через личный кабинет. При подаче налоговой декларации через интернет налогоплательщику остается только уведомить фискальный орган.

Для этого можно направить заказное письмо с копией отчетного документа, указав одновременно номер заявки и название государственного портала.

Если возникнет необходимость проставить отметку на втором экземпляре декларации, тогда придется посетить налоговую службу.

Чтобы у фискального органа не возникло вопросов о применении налогового вычета желательно приложить копии документов, подтверждающих право налогоплательщика на соответствующие льготы (см. подзаголовок «Сроки сдачи отчетности»).

Пошаговая инструкция

Заполнение отчетной документации может происходить вручную или на компьютере. Допускается использование синей и черной пасты.

Если декларант использует принтер, то печать бланка должна быть только односторонней. Не допускаются никакие исправления и зачеркивания. На распечатанном документе должно быть четко видно штрих код.

Денежные суммы отображаются исключительно в российских рублях. Поля должны заполняться, начиная с левого края.

Ведомости о налогоплательщике должны быть указаны на каждой странице отчетного документа. Обязательному заполнению подлежит титульный лист и раздел №1.

Остальные подразделы заполняются по необходимости. Рассмотрим порядок заполнения основных разделов декларации:

Титульный лист.

Здесь отображаются общие сведения о декларанте. Каждая последующая графа предназначена для внесения соответствующих цифровых кодировок:

| Графа | Код |

| Налоговый период | 34 |

| Номер корректировки | 0 |

| Код налогового органа | 7721 |

| Код категории налогоплательщика | 720 (ИП), 760 (Физические лица) |

Однако не стоит забывать, что указанный номер корректировки применяется при первичном заполнении отчетного документа.

Чтобы узнать номер налогового органа заявителю нужно обратиться в территориальное отделение налоговой службы.

Раздел №1.

На этой странице отображаются данные о суммах налога, предназначенных для уплаты или возврата из федерального бюджета.

В обязательном порядке должны быть заполнены следующее поля:

- КБК;

- код по ОКТМО.

Раздел №2.

Здесь декларант производит расчет налоговой базы и сумм налога, подпадающих под разные ставки.

Листы.

Далее, будут рассмотрены функциональные особенности каждого подраздела:

| Лист | Назначение |

| Лист А | Предназначен для отображения доходов, полученных на территории страны |

| Лист Б | Используется для отображения внесения доходов, полученных за пределами страны |

| Лист В | Служит для фиксации прибыли от коммерческой деятельности |

| Лист Г | Предназначен для фиксации сумм, что не подпадают под налогообложение |

| Лист З | Используется для исчисления налогооблагаемой базы по сделкам с ценными бумагами |

| Лист И | Служит для фиксации прибыли от участия в инвестиционных объединениях |

Расчет налоговых вычетов производится на листах Д1-2, Е1-2, Ж. Для упрощения процедуры оформления налоговой декларации заинтересованные лица могут использовать специальную программу.

Бесплатную версию этого интеллектуального продукта можно скачать на сайте налоговой службы. К программе также прилагается инструкция по ее установке.

После чего декларанту останется только вписывать соответствующие данные или подбирать нужный вариант ответа.

Если программа не предусматривает образец документа, например, паспорт СССР то в этом случае налогоплательщику нужно выбрать документ с кодом 91 «Иные документы» (письмо ФНС от 03.06.13 № ЕД-3-3/1951).

При этом расчеты программа производит самостоятельно. Распечатанный документ можно направить в фискальный орган по почте или через государственные информационные порталы (см. подзаголовок «Как подать декларацию…»).

Проверка задолженности

Проверить наличие задолженности перед бюджетом налогоплательщики могут на сайте ФНС. Для этого нужно:

- Зайти на главную страницу.

- Выбрать раздел «Физически лица».

- Зайти в подраздел «Наличие задолженности».

- Узнать состояние взаиморасчетов с государством.

- Произвести оплату выявленной задолженности.

Более детально по оплате недоимки можно посмотреть видеоролик.

Недостатки подачи декларации онлайн

Одним из недостатков подачи отчетной документации через интернет является необходимость прохождения процедуру авторизации.

Сдает ли ИП на ЕНВД 3-НДФЛ узнайте из статьи: 3-НДФЛ для ИП на ЕНВД.

Сдает ли ИП на ЕНВД 3-НДФЛ узнайте из статьи: 3-НДФЛ для ИП на ЕНВД.

Нужна ли декларация 3-НДФЛ для пенсионеров, читайте здесь.

Какой срок камеральной проверки 3-НДФЛ, смотрите здесь.

При этом если документы подаются через портал Госуслуги, то налогоплательщику нужно направлять копию налоговой декларации в фискальный орган (см. подзаголовок «Как подать декларацию…»).

Каким может быть штраф ↑

Несвоевременная подача декларации предусматривает наложение штрафа в размере 5% от неуплаченной суммы налога.

Однако размер штрафной санкции не может быть больше 30% указанной суммы и меньше 1 тыс. руб. (ст.119 НК РФ). Ответственность за неуплату налога установлена ст.122 НК РФ.

Подбивая итог статьи, следует напомнить, что граждане должны подавать декларацию тогда, когда кроме основного места работы они дополнительно работают по совместительству.

На индивидуальных предпринимателей возлагается обязанность по сдаче отчетности в том случае, если они переходят на ОСН. Декларация 3-НДФЛ подается ежегодно не позже 30 апреля.

Благодаря развитию информационных технологий подавать отчетную документацию можно через интернет.

Внимание!

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.