Как выполнить заполнение декларации по НДС с нулевой ставкой

Данный документ заполняется не в свободной форме, а в той, которая была утверждена компетентным органом.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь к консультанту:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Это быстро и БЕСПЛАТНО!

Очень важно ответственно подойти к процедуре составления декларации, так как это обеспечит быстрый возврат налога компании.

Что нужно знать: ↑

Статья 174.1 кодифицированного налогового законодательства РФ гласит о том, что декларация по НДС по ставке 0 процентов должна быть представлена следующими субъектами:

- плательщиками налога;

- лицами, осуществляющими обязанности налоговых агентов, а также теми, которые указаны в п.5 ст. 173 рассматриваемого ФЗ.

Законодатель устанавливает ограничение по срокам для предоставления декларации – не позднее 20-го числа месяца, наступающего за отчетным периодом.

Вместе с декларацией передается пакет документации, способный обосновать использование нулевой процентной ставки НДС и налоговых вычетов.

Передать их вправе как сам налогоплательщик, так и любое другое физическое лицо по доверенности.

Общие правила заполнения

Заполнение декларации с 0 ставкой – это процедура, которая проводится при соблюдении определённых условий, с учетом требований законодателя.

Базовые правила оформления декларации закреплены в Приказе Минфин РФ от 15.10.2009 г. № 104Н «Об утверждении формы налоговой декларации по НДС и порядку ее заполнения».

В 2020 году данный нормативно-правовой акт не подвергался изменениям. Но в Письме ФСН России от 17.10.2013г. №ЕД-4-3/18585 содержатся рекомендации с 2020 года при заполнении данного документа вписывать не коды ОКАТО, а коды ОКТМО.

Вот основные правила по заполнению декларации:

- Каждый показатель нужно вписать в отдельное поле, отведенное ему специально.

- Страницы должны быть пронумерованы, причем исчисление ведется вне зависимости от отсутствия отдельных разделов.

- Показатели стоимости указываются в полных рублях, при этом действует следующее правило – если значение менее 50 копеек, то оно не учитывается, а если более – округляется до полного рубля.

- В случае отсутствия какого-либо показателя вместо него проставляются прочерки.

Структура

В структуре данного документа можно выделить титульный лист и несколько разделов:

| Номер раздела | Содержание |

| №1 | Где фиксируется значение НДС |

| №2 | Данные о величинах налоговых выплат (на основе сообщения, поступившего от налоговых агентов) |

| №3 | Подсчет объемов НДС, уплачиваемого по операциям, которые на основе действующего законодательства облагаются 0 процентной ставкой |

| №4 | НДС по сделкам, в отношении которых засвидетельствовано правомочие использования 0 процентной ставки |

| №5 | Вычеты по операциям, в отношении которых засвидетельствовано (не доказано) правомочие на использование 0 процентной ставки |

| №6 | Расчет НДС по операциям, в отношении которых документальна не была удостоверена возможность использования 0 процентной ставки |

| №7 | Сделки, не подлежащие налогообложению |

Как заполнить декларацию по НДС по ставке 0 ↑

Составлять этот документ необходимо по правилам, установленным компетентным органом. Рассмотрим процесс заполнения базовых разделов декларации по НДС.

Титульный лист

Приступать к оформлению данного документа надо с титульного листа. От субъекта, оформляющего декларацию, потребуется указание своих регистрационных данных, таких, как ИНН и КПП.

— Регулярная проверка качества ссылок по более чем 100 показателям и ежедневный пересчет показателей качества проекта.

— Все известные форматы ссылок: арендные ссылки, вечные ссылки, публикации (упоминания, мнения, отзывы, статьи, пресс-релизы).

— SeoHammer покажет, где рост или падение, а также запросы, на которые нужно обратить внимание.

SeoHammer еще предоставляет технологию Буст, она ускоряет продвижение в десятки раз, а первые результаты появляются уже в течение первых 7 дней. Зарегистрироваться и Начать продвижение

Эти сведения содержатся в выданном ему свидетельстве о постановке на соответствующий учет.

Далее указывается «Номер корректировки»:

| Номер | Условие |

| 0 | Если документ передается впервые |

| 1 | Если сдается уточненный акт |

В графе «Отчетный год» субъект пишет год, в котором составляется декларация. Затем потребуется отметить налоговый орган (код) куда будет передан составленный документ.

Дополнительно надо добавить в соответствующую строку код 400 – это будет подтверждать, что декларация направляется в компетентный орган по месту официальной регистрации, например, в Москве.

Далее, заполняется графа «коды видов экономической деятельности» в соответствии с ОКВЭД. Также заявитель обязан добавить контактный телефон, количество страниц, на которых оформлена декларация и приложения.

В строке «Достоверность и полноту сведений, указанных в настоящей декларации, подтверждаю» записывается цифра 1 – если он подписывается руководителем компании или 2 – если субъект действует по доверенности.

Как правильно вести учет НДС смотрите в статье: проводки по НДС.

Как правильно вести учет НДС смотрите в статье: проводки по НДС.

Что такое восстановление НДС, узнайте здесь.

Эти лица должны заверить своей подписью документ в определённой графе, при этом добавив свое полное ФИО.

Если лицо осуществляет свою деятельность по доверенности, то в специальном поле он отмечает вид документа, которые свидетельствует о его полномочиях. Копия доверенности всегда прилагается к декларации.

Раздел 1

В первом разделе должно быть зафиксировано денежное выражение налога, который компания обязана внести в бюджет по сведениям налогоплательщика.

При оформлении необходимо заполнить графы с ИНН, КПП, а также не забывать об указании номера страницы.

Остальные задаются таким образом:

| Строка | Описание |

| 010 | Код ОКТМО, на основании Приказа Росстандарта от 14.06.2013г. №159-ст «О принятии и введении в действие Общероссийского классификатора территорий муниципальных образований ОК 033-2013» |

| 020 | Код бюджетной классификации |

| 030, 040 | Величина этого платежа |

| 050 | Денежное выражение НДС, возвращаемого заявителю из бюджета |

Раздел 2

Второй раздел включает в себя данные, касающиеся величины налога, который нужно внести в бюджет по информации, заявленной налоговым агентом.

При составлении надо вписать ИНН и КПП налогового агента, а также сообщить номер страницы.

| Номер строки | Содержание |

| 010 | КПП отделения иностранной компании, за которую передается документ |

| 020 | Название иностранного лица |

| 030 | ИНН субъекта, если таковой отсутствует, то ставится прочерк |

| 040 | Код бюджетной классификации |

| 050 | Код ОКАТО |

| 060 | Итог по начисленному платежу |

| 070 | Код операции |

| 080 | Величина, которая была вычислена налоговым агентом по объектам, отгруженным за отчетный срок |

| 090 | Размер налога, который был установлен с оплаты либо его частичного внесения в счет будущих отгрузок объектов |

Следует помнить условие о том, что если нет сведений по графе 080, то сумма из графы 090 передвигается в 060 и наоборот.

Раздел 3

В разделе 3 демонстрируется извещение по ставкам налога и налоговой базы, плюс величина насчитанного НДС и налоговых вычетов.

При оформлении раздела должны быть заполнены строки, в которых указываются регистрационные данные налогоплательщика – ИНН, КПП.

В графах 3,5 фиксируется налоговая база, определить ее можно с помощью п.1 ст. 159 НК РФ и ст. 152, 153, 154, 155, 156 и 157 данного нормативно-правового акта, плюс величина налога.

Сервис онлайн-записи на собственном Telegram-ботеПопробуйте сервис онлайн-записи VisitTime на основе вашего собственного Telegram-бота:

— Разгрузит мастера, специалиста или компанию;

— Позволит гибко управлять расписанием и загрузкой;

— Разошлет оповещения о новых услугах или акциях;

— Позволит принять оплату на карту/кошелек/счет;

— Позволит записываться на групповые и персональные посещения;

— Поможет получить от клиента отзывы о визите к вам;

— Включает в себя сервис чаевых.

Для новых пользователей первый месяц бесплатно. Зарегистрироваться в сервисе

В строки 010-040 не вносятся сведения о действиях, не подлежащих налогообложению, а также оплата за будущие поставки.

В строке 010 и 020 надо зафиксировать суммы, в отношении которых действуют ставки 18% и 10%. Вычислить эти цифры можно, умножив сведения из 3 графы 3его раздела на 18/10 и разделив получившееся число на 100.

Для занесения информации в стр. 030 и 040 необходимо произвести определённые расчеты: сведения из 3 графы 3-его раздела умножить на 18 и разделить на 118, либо умножить на 10 и разделить на 110.

| Строка | Описание |

| 050 | Заполняется, если фирма реализуется в целом, как имущественный комплекс |

| 060 | Если были выполнены строительные, монтажные работы для своих нужд |

| 070 | Размер платы в счет будущих действий, а также размер авансовых или иных взносов |

| 080 | Суммы, которые были связаны со сделками по погашению стоимости товара, работы, услуги, повышающие налоговую базу |

| 090 | Величина НДС, которая может быть восстановлена |

| 100 | Сумма, которая уже ранее была принята к вычету и будет восстановлена при осуществлении отдельных сделок с применением нулевой ставки |

| 110 | Сумма НДС, которая была выставлена налогоплательщику-клиенту |

| 120 | Общая величина НДС |

| 130-210 | НДС, который следует принять в форме вычета |

| 210 | Заполняется налогоплательщиком-покупателем, выполняющим правомочия налогового агента, с указанием суммы, подлежащей вычету |

| 220 | Общий размер налога, который вычисляется путем сложения сумм, указанных в стр. 130 и 150-170,а также 200 и 210 |

| 230 | Результативная сумма, исчисленная к внесению в бюджет |

| 240 | Результативная сумма, исчисленная к понижению за отчетный срок |

Как правильно возместить НДС из бюджета? Узнайте об этом в статье: возмещение НДС.

Как правильно возместить НДС из бюджета? Узнайте об этом в статье: возмещение НДС.

Когда подается корректировочная декларация по НДС, читайте здесь.

Как правильно и в сроки платить НДС, смотрите здесь.

Раздел 4

В 4 разделе содержатся сведения об операциях, которые либо исключают необходимость уплаты НДС, либо облагаются по 0 процентной ставки.

Порядок заполнения:

| Номер графы | Содержание |

| Графа 1 | Коды операций |

| Графа 2 | Налоговые базы, в обязательном порядке оформляются по отдельным кодам |

| Графа 3 | Налоговые вычеты по сделкам |

| Графа 4 | Размер НДС по отдельному коду |

| Графа 5 | Величина налога, принятая ранее к вычету по сделкам, не имевшим документального доказательства использования 0 ставки |

Строка 010 – совокупная величина налога, который будет принят к вычету.

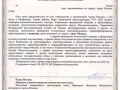

Вычисляется значение этой строки по формуле:

Пример заполнения (образец) ↑

Видео: как подтвердить ставку НДС 0 процентов

В заключение хотелось отметить, что согласно новым правила декларация может быть представлена только в электронной форме.

Исключений из данного требования не предусмотрено. Теперь не является принципиальным численность персонала, а также предоставляется нулевая декларация или нет.

На документе должна быть поставлена усиленная квалифицированная ЭЦП. Декларация по НДС по ставке 0 при экспорте услуг составляется на основе книг продаж и книг покупок, а также сведений из регистров бухучета.

Внимание!

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

- Задайте вопрос через форму (внизу), либо через онлайн-чат

- Позвоните на горячую линию:

- Москва и Область - +7 (499) 110-43-85

- Санкт-Петербург и область - +7 (812) 317-60-09

- Регионы - 8 (800) 222-69-48

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.