Что такое система налогообложения ОРН

Предыдущая статья: Образец справки о применяемой системе налогообложения

Следующая статья: Узнать систему налогообложения по ИНН

Государство различными способами старается дифференцировать систему налогообложения с целью поддержать развитие одних коммерческих организаций и сдержать темпы роста других.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь к консультанту:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Это быстро и БЕСПЛАТНО!

Это позволяет регулировать поступление средств в форме налогов в бюджет государства. Одним из самых распространенных режимов на сегодняшний день является ОРН.

При этом предприятие, работающее на общем режиме, обязано платить все налоговые сборы и иные отчисления, если иное не предусмотрено действующим на территории Российской Федерации законодательством.

Что нужно знать ↑

Всем, кто тем или же иным образом связан с использованием общей системы налогообложения, необходимо максимально подробно разобраться со следующими вопросами:

- право выбора режима налогообложения;

- кто может пользоваться;

- нормативная база.

Особенно важно понять, что это – система налогообложения ОРН. Ознакомившись со всей терминологией, налогоплательщик сможет без затруднений обозначить для себя требования нормативной базы, федерального законодательства.

В противном случае велика вероятность допущения ошибок в бухгалтерском учете и отчетности, подаваемой в налоговую службу. Что грозит достаточно серьезными проблемами, в частности – камеральной проверкой.

Право выбора

Различные предприятия и ИП, ведающие свою коммерческую деятельность на территории Российской Федерации и являющиеся налоговыми резидентами, имеют право выбирать систему налогообложения.

На данный момент имеется всего два варианта:

- общий режим налогообложения (ОРН);

- специальный режим налогообложения:

| УСН | Упрощенный |

| ЕСХН | Единый сельскохозяйственный |

| ЕНВД | Единый налог на вмененный доход |

Специальные налоговые режимы имеют большое количество разных нюансов, обуславливающих их применение. Основное их назначение – поддержка государством различных отраслей коммерческой деятельности.

Далеко не все предприятия могут использовать специальные режимы. Но в то же время, несмотря на сложность применения ОРН, использовать его могут любые ИП и предприятия.

— Регулярная проверка качества ссылок по более чем 100 показателям и ежедневный пересчет показателей качества проекта.

— Все известные форматы ссылок: арендные ссылки, вечные ссылки, публикации (упоминания, мнения, отзывы, статьи, пресс-релизы).

— SeoHammer покажет, где рост или падение, а также запросы, на которые нужно обратить внимание.

SeoHammer еще предоставляет технологию Буст, она ускоряет продвижение в десятки раз, а первые результаты появляются уже в течение первых 7 дней. Зарегистрироваться и Начать продвижение

Кто может пользоваться

Пользоваться общим режимом налогообложения могут любые предприятия и индивидуальные предприниматели. Причем для начала использования ОРН нет необходимости даже свершать какие-либо действия, помимо государственной регистрации.

Образец заполнения справки о применяемой системе налогообложения смотрите в статье: образец справки о применяемой системе налогообложения.

Образец заполнения справки о применяемой системе налогообложения смотрите в статье: образец справки о применяемой системе налогообложения.

Какая система налогообложения лучше для ООО, читайте здесь.

Если в заявлении не указано иное, налоговая служба после внесения соответствующих данных в специальный реестр в автоматическом режиме обозначает, что налогоплательщик использует именно общий режим.

Важно помнить о следующих существенных особенностях рассматриваемого режима:

- количество льгот минимально;

- ведущаяся бухгалтерская отчетность достаточно сложна;

- большое количество подлежащих уплате налогов.

Именно поэтому ОРН стоит использовать только тем индивидуальным предпринимателям и организациям, которые уже прочно встали на ноги и перешли на самоокупаемость.

Сложность использования общего режима заключается не только в необходимости платить большое количество налогово, но также в обязательности ведения учета по каждому в отдельности.

Именно это зачастую является причиной, по которой не очень опытным бизнесменам стоит отказаться от ОРН.

В то же время данный режим имеет одно очень важное достоинство, которое делает его использование в некоторых случаях не просто желательным, но обязательным – большинство крупных контрагентов отдает предпочтение сотрудничеству именно с предприятиями, работающими с ОРН. Например, это крупные торговые сети и иные подобные структуры.

Нормативная база

Прежде, чем приступить к использованию общего режима налогообложения, необходимо в обязательном порядке изучить следующую нормативную базу:

| Ст.№346.25 НК РФ | Обозначает исчисление налоговой базы при переходе с общего режима на специальный и обратно |

| Федеральный закон №402-ФЗ от 06.12.11 г. | Обозначаются правила ведения бухгалтерского учета при использовании ОРН |

| Ст.№13 НК РФ | Обозначается перечень федеральных налогов |

| Ст.№14 НК РФ | Обозначается перечень налогов региональных |

| Ст.№15 НК РФ | Перечислены налоги регионального значения |

| П.6 ст.346.13 НК РФ | Рассматривается порядок отказа от УСН в пользу ОРН |

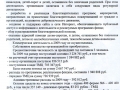

Особое внимание необходимо уделить именно обязательным к уплате налогам. Так как случается, что после перехода со специального режима налогообложения на общий, при формировании отчетности, допускается большое количество самых разных ошибок.

Общий режим налогообложения (ОРН) ↑

Использование общего режима налогообложения связано с большим количеством самых разных особенностей.

Чтобы не испытывать затруднений с ведением бухгалтерского учета, должностному лицу, им занимающемуся, следует подробно разобраться со следующими вопросами:

- основные элементы;

- принципы действия;

- уплачиваемые налоги.

Основные элементы

Самыми важными элементами при использовании ОРН являются следующие:

| Единица обложения | Это могут быть деньги, земельная площадь, товар или иное ценное имущество |

| Налогооблагаемая база | Какая-либо характеристика объекта налогообложения, она может быть стоимостной или иной |

| Ставка по налогу | Размер начислений на одну единицу налоговой базы |

| Налоговые льготы | Различные преимущества, предоставляемые на основании действующего законодательства некоторым категориям налогоплательщиков государством |

К налоговым льготам, применяемым при ОРН, можно отнести целевые, вычеты, изъятие какого-либо объекта из схемы налогообложения.

Причем количество данных льгот строго ограничено и применение их возможно только в определенных условиях. Так как рассматриваемый режим изначально рассчитан на достаточно сильные в финансовом плане организации.

— Разгрузит мастера, специалиста или компанию;

— Позволит гибко управлять расписанием и загрузкой;

— Разошлет оповещения о новых услугах или акциях;

— Позволит принять оплату на карту/кошелек/счет;

— Позволит записываться на групповые и персональные посещения;

— Поможет получить от клиента отзывы о визите к вам;

— Включает в себя сервис чаевых.

Для новых пользователей первый месяц бесплатно. Зарегистрироваться в сервисе

В качестве объекта налогообложения может выступать следующее:

| Имущество | Недвижимость, ценные бумаги и иное, приносящее доход |

| Товар | Имущество любого типа, предназначенное для реализации |

| Доход | Финансовая выгода, причем в любой форме (денежной, материальной) |

| Услуга | Нечто, не имеющее материального выражения, но реализуемое также, как и товар |

| Работа | Какая-либо деятельность, результат которой имеет материальное выражение |

Принципы действия

Сам общий режим налогообложения представляет собой совокупность различных правил, норм и законов, которые регламентируют порядок выплаты различных сборов в пользу государственного, регионального бюджета.

Видео: какую систему налогообложения выбрать представителям малого и среднего бизнеса?

ОРН обязывает использующее его предприятие выплачивать определенный перечень налогов, по которым установлены фиксированные ставки. У общего режима налогообложения имеется очень важная особенность.

Его можно использоваться одновременно с ЕНВД. Применение ОРН обязывает налогоплательщика формировать при сдаче отчетности следующие документы:

| Среднесписочную численность работников | Ежегодно |

| Форма №6 | Отчетность по целевому использованию средств, составляется ежегодно |

| Форма №1 | Баланс, предоставляется ежегодно |

| Форма №2 | Отчет о полученной прибыли |

| Форма №3 | Обозначает изменения капитала |

| Форма №4 | Представляет собой отчет о направлении денежных средств |

| Форма №5 | Приложение к балансу (бухгалтерскому) |

Ведению бухгалтерского учета также необходимо уделять максимальное пристальное внимание, так как объем его достаточно велик. Наличие ошибок может привести к достаточно серьезным неприятностям.

Компания, применяющая ОРН, в обязательном порядке должна являться плательщиком НДС. Причем для организации, платящей налог на добавочную стоимость, применение рассматриваемого режима является предпочтительным.

Так как ОРН, в первую очередь, предназначается именно для учета НДС. Также имеется ещё один очень важный плюс у ОРН. Если по какой-то причине прибыль полностью отсутствует, то организация имеет право не платить налог на неё.

Что особенно важно для очень крупных предприятий, в которых убытки измеряются очень большими суммами.

Уплачиваемые налоги

Использующие рассматриваемый налоговый режим обязаны выплачивать почти все возможные налоги, налагаемые на предприятие.

В данный перечень входит следующее:

- НДС – налог на добавочную стоимость.

- Налог на принадлежащее организации имущество.

- НДФЛ – налог на доходы физических лиц, предприятие является налоговым агентом.

- Налог на прибыль организаций (исключение делается для индивидуальных предпринимателей).

Все налоги, которые обязаны уплачивать организации, работающие на общем режиме, можно разделить на три основные группы:

- федеральные;

- региональные;

- местные.

Какую систему налогообложения может применять ИП узнайте из статьи: система налогообложения ИП.

Какую систему налогообложения может применять ИП узнайте из статьи: система налогообложения ИП.

Все о системе налогообложения, читайте здесь.

Как правильно оформляется справка 1-НДФЛ, смотрите здесь.

Полный список федеральных налогов перечислен в ст.№13 НК РФ. К ним относится:

- НДС;

- государственная пошлина;

- водный налог;

- налог на прибыль и добычу полезных ископаемых;

- НДФЛ.

Налоги регионального характера перечислены в ст.№14 НК РФ:

- налог, налагаемый на имущество;

- налог транспортный.

Все местные налоги перечислены в ст.№15 НК РФ:

- налог на имущество физических лиц;

- налог на землю.

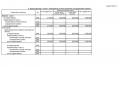

Ставки по всем налогам, в независимости от их типа, фиксированные:

| НДС | 18% |

| На прибыль | 20% |

| На имущество | 2.2% |

| НДФЛ | 13% |

Не следует забывать, что использующее ОРН предприятие обязано делать все соответствующие взносы во внебюджетные государственные фонды (ПФР, ОМС и иные).

Важно помнить, что применение общего режима связано с большим количеством самых разных нюансов.

Именно поэтому необходимо максимально внимательно изучить законодательную базу перед осуществлением перехода на него.

Это позволит избежать возникновения различных ошибок и всевозможных спорных ситуаций.

Внимание!

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.