Порядок проведения налоговых проверок в Российской Федерации

Сегодня налоговые проверки проводятся в Российской Федерации на всех предприятиях, занимающихся коммерческой деятельностью.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь к консультанту:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Это быстро и БЕСПЛАТНО!

Они подчиняются установленным законодательством регламенту. С налоговыми проверками связано множество различных особенностей. Для проведения их требуется наличие особых причин.

- Что нужно знать

- Порядок проверки, проводимой налоговой инспекцией

- Особенности их проведения в строительной организации

Установлены временные интервалы для проведения проверок ФНС, составления отчетов по ним. Соблюдение их строго обязательно.

Что нужно знать ↑

Проводимые Федеральной налоговой службой проверки имеют множество различных особенностей. Их требуется знать не только сотрудникам ИФНС, но также руководству, бухгалтерам проверяемых учреждений.

Только так можно избежать всевозможных сложностей. К наиболее важным вопросам можно отнести следующее:

- основные понятия;

- преследуемая цель;

- правовое регулирование вопроса.

Основные понятия

Допущение ошибок является следствием незнания налогового законодательства.

Но для его понимания необходимо ознакомиться с наиболее важными терминами, применяемыми в Налоговом кодексе РФ, федеральном законодательстве.

К ним можно отнести следующие:

- ИФНС;

- камеральная проверка;

- выездная проверка — сплошная, выборочная;

- комплексные, тематические проверки;

- плановые, внеплановые проверки;

- налогоплательщик.

ИФНС – инспекция Федеральной налоговой службы. Именно это учреждение занимается проведением проверок рассматриваемого типа.

В стандартной ситуации такие проверки выполняет региональное подразделение – на территории которого располагается предприятие.

В отдельных случаях, при необходимости контроля, проверка может выполняться выше стоящим органом. Камеральная проверка – анализ ФНС налоговой и бухгалтерской отчетности.

Она может быть различного типа. Назначение определенной зависит от некоторых факторов. Обычно проверяющий инспектор запрашивает все необходимые ему документы в отдел.

Все сведения, анализ происходят в ФНС. По необходимости проводится выездная – прямо на предприятии. Сплошные проверки применяются чаще всего – результаты выборочной могут быть признаны недействительными.

— Регулярная проверка качества ссылок по более чем 100 показателям и ежедневный пересчет показателей качества проекта.

— Все известные форматы ссылок: арендные ссылки, вечные ссылки, публикации (упоминания, мнения, отзывы, статьи, пресс-релизы).

— SeoHammer покажет, где рост или падение, а также запросы, на которые нужно обратить внимание.

SeoHammer еще предоставляет технологию Буст, она ускоряет продвижение в десятки раз, а первые результаты появляются уже в течение первых 7 дней. Зарегистрироваться и Начать продвижение

Так как они подразумевают рассмотрение определенного сегмента отчетности. Тематические – проверка соблюдения налогового законодательства в отношении определенных видов закона.

Например, нередко проводятся камеральные проверки по НДС – налог на добавочную стоимость. Чаще всего причиной тому являются вычеты – более 89%.

Плановые проверки проводятся не чаще, чем 1 раз в 3 года. Внеплановые – осуществляемые ФНС при подозрении наличия каких-либо серьезных нарушений законодательства.

Термин «налогоплательщик» в данном контексте обозначает юридическое или же физическое лицо, занимающееся коммерческой деятельностью в РФ.

При этом платящее налоги в бюджет, а также внебюджетные фонды на своих работников. Также проверки могут назначаться ИП, выплачивающим налоговые сборы.

Преследуемая цель

Основной целью проведения камеральных проверок различного типа является необходимость проверки соблюдения действующего налогового законодательства.

Чаще всего Федеральная налоговая служба находит следующие ошибки в отчетности:

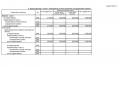

| Завышение расходов | При вычислении налоговой базы на прибыль (в случае неправильного заполнения, полного отсутствия определенных документов) |

| Уменьшение выручки по реализованным услугам, товарам, работам | При вычислении налогооблагаемой базы на прибыль |

| Завышение расходов | Ни коим образом не связанных с извлечением прибыли |

| Изменение в меньшую сторону налоговой базы по налогу на добавочную стоимость | С целью уменьшения выплат налоговых сборов |

Итогом любой проверки является выявление нарушений. В результате формируется специальный акт, в котором отражаются все обнаруженные ФНС недочеты.

В некоторых случаях требуется просто доплатить невыплаченный налог, иногда же налоговой службой назначается пеня, штраф.

Максимально пристальное внимание подобные налоговые органы уделяют именно нововведениям, связанным с налоговым законодательством. Чаще всего именно в этом сегменте допускается большая часть ошибок.

Правовое регулирование вопроса

Регулирование процесса проведения камеральных проверок подробно отражается на законодательном уровне.

Наиболее важным документом является НК РФ, следующие его разделы:

| ст.№82 НК РФ | Основные положения о налоговом контроле |

| ст.№83 НК РФ | Каким образом ведется учет у юридических и физических лиц |

| ст.№89 НК РФ | Каким именно образом проводятся камеральные проверки и иного типа на предприятиях, физическими и иными лицами |

| ст.№83 НК РФ | Основные правила ведения учета организациями, физическими лицам |

| ст.№85 НК РФ | Утверждаются обязанности различных юридических и физических лиц по оповещению налоговых органов об изменении каких важных учетных данных |

| ст.№87 НК РФ | Устанавливается факт возможности проведения налоговой проверки |

| ст.№88 НК РФ | Проведение камеральных проверок (различного типа) |

| ст.№91 НК РФ | Обеспечение доступа сотрудников налогового учреждения на территорию предприятия, в различные помещения, представить запрашиваемые документы |

| ст.№94 НК РФ | Когда и каким образом производится выемка документов |

| ст.№95 НК РФ | Как проводится экспертиза при появлении такой необходимости |

| ст.№97 НК РФ | В каких случаях допускается привлечение переводчиков (если часть документации ведется на иностранном языке) |

| ст.№98 НК РФ | Привлечение понятых для свершения каких-либо определенных действий |

| ст.№102 НК РФ | Соблюдение Федеральными налоговыми органами тайны полученной информации |

Руководству проверяемого предприятия стоит разобраться с федеральными законами, а также судебной практикой по данному вопросу. Последняя крайне неоднозначна.

Возможна ли проверка отчета ПФР онлайн смотрите в статье: проверка ПФР.

Возможна ли проверка отчета ПФР онлайн смотрите в статье: проверка ПФР.

Как проводится камеральная проверка НДС в 2020 году, читайте здесь.

В случае непринятия возражений руководством отдела проверок в ФНС налогоплательщик может обратиться в суд. Причем делать это необходимо по месту расположения самого проверяющего органа, налогоплательщика.

Порядок проверки, проводимой налоговой инспекцией ↑

Весь порядок проводимой Федеральной налоговой службой проверки обозначается в действующем на территории РФ законодательстве. Данная процедура имеет множество различных особенностей.

К наиболее существенным вопросам можно будет отнести следующее:

— Разгрузит мастера, специалиста или компанию;

— Позволит гибко управлять расписанием и загрузкой;

— Разошлет оповещения о новых услугах или акциях;

— Позволит принять оплату на карту/кошелек/счет;

— Позволит записываться на групповые и персональные посещения;

— Поможет получить от клиента отзывы о визите к вам;

— Включает в себя сервис чаевых.

Для новых пользователей первый месяц бесплатно. Зарегистрироваться в сервисе

- как вызвать ИФНС;

- документальное обоснование;

- когда начинается процесс;

- организация налоговых проверок.

Как вызвать ИФНС

По заявкам ИФНС не работает. Необходимо наличие достаточно серьезной причины для проведения проверки данным учреждением.

К наиболее важным можно отнести следующие:

- низкая налоговая нагрузка на предприятие в сравнении с аналогичными в этом же сегменте;

- убытки в течение 2 или же большего количества лет;

- внушительные размеры налоговых вычетов – более 89% по НДС от суммы всех начисленных за отчетный период;

- темпы увеличения расходов постоянно превышают темпы роста увеличения доходов;

- низкая заработная плата работающих на предприятии работников (отличается более чем на 10% от средней в данной отрасли);

- постоянное возникновение предельных значений при использовании специальных режимов;

- наличие договоров с посредниками, перекупщиками;

- налогоплательщик получил какие-либо предписания от ФНС и при этом пояснений не дал;

- существенное отклонение от уровня рентабельности среднего по отрасли;

- наличие взаимоотношений с подозрительными контрагентами.

Помимо обозначенных выше имеется ряд иных причин проведения камеральных проверок. В основе всех них лежит возможность ухода от уплаты налога.

Представленные выше прецеденты могут служить признаком реализации сложной схемы ухода от такого рода выплат.

Именно поиском подобных ситуаций схем занимается Федеральная налоговая служба.

Документальное обоснование

При проведении камеральной проверки в обязательном порядке формируется сразу несколько документов:

- акт проверки – составляется в течение 30 дней с момента завершения рассматриваемой процедуры;

- справка об окончании проверки;

- пояснения;

- возражения;

- уточненная налоговая декларация.

После окончания проведения проверки обязательно выдается специальная справка об этом (налоговыми инспекторами).

Все обнаруженные недочеты, нарушения отражаются в акте проверки. Данный документ имеет юридическую силу. Представляет собой перечень предписаний, выполнение их строго обязательно.

Если по какой-то причине проводящий проверку не согласен с пунктами акта, необходимо сформировать возражения. Этот документ не имеет унифицированного формата.

Но в законодательстве перечислен перечень рекомендаций к его составлению. Возражения должны быть составлены и сформированы в течение 30 дней с момента окончания проверки.

Следующие 10 дней руководитель занимающегося проверками отделения ФНС анализирует возражения, принимает по ним какое-либо решение.

Налогоплательщик может составить также пояснительную записку. В ней перечисляются алгоритмы действия предприятия в отраженных в возражении ситуациях.

Лучше всего формировать соответствующие ссылки на законодательство при составлении пояснения. В таком случае работникам Федеральной налоговой службы будет сложно отказать в изменении своих постановлений.

В некоторых случаях исправить ситуацию при обнаружении каких-либо недочетов можно путем составления уточненной декларации.

Она представляет собой стандартный документ данного формата, но со всеми внесенными исправлениями, необходимыми по мнению ФНС.

Видео: налоговые проверки в организации

В случае представления этого документа почти всегда назначается повторная камеральная проверка. Решение по поводу повторного проведения принимает налоговое учреждение, руководитель специального отдела.

Когда начинается процесс

О начале проведения камеральной проверки налоговые органы не обязаны уведомлять самого налогоплательщика. Назначается такая проверка только после того, как в ФНС представляется декларация.

Именно это является одним из обязательных оснований для проведения проверки такого типа.

В случае же, если подобного рода декларация не была представлена, региональное отделение Федеральной налоговой службы все равно может назначить такую проверку.

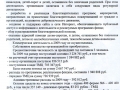

При обнаружении нарушений устанавливаются следующие сроки:

| Акт камеральной проверки | В течение 30 дней (10 дней) |

| Акт вручается | В течение 5 дней с момента его составления |

| Подаются возражения | В течение 1 месяца |

| Производится рассмотрение | В течение 10 дней |

Также проверки подобного рода могут быть назначены в случае проведения реорганизации предприятия, перехода на иной налоговый режим.

Организация налоговых проверок

Организацией налоговых проверок занимается ФНС. При этом уполномоченные работники предприятия:

- предоставляют доступ к помещениям, предметам;

- должны передать для проверки все необходимые документы.

Все наиболее важные моменты, затрагивающие налоговые проверки, отражаются в НК РФ. Именно на него следует ориентироваться во всех ситуациях.

Что делать при встречной налоговой проверке узнайте из статьи: встречная налоговая проверка.

Что делать при встречной налоговой проверке узнайте из статьи: встречная налоговая проверка.

Как осуществляется истребование документов при проведении налоговой проверки, читайте здесь.

Порядок проведения выездной проверки налоговыми органами, смотрите здесь.

Особенности их проведения в строительной организации ↑

Проведение налоговых проверок в строительных организациях имеет свои особенности.

В случае аудита такого типа инспектора чаще всего выявляют следующие нарушения:

- завышение стоимости осуществляемых строительных и иных работ;

- отражение заниженного налога на добавочную стоимость в отчетной документации;

- устанавливаются завышенные расходы на оплату труда наемных рабочих либо с ними вовсе не заключаются трудовые договора;

- налоговые льготы используются несоответствующим образом.

Проведение налоговых проверок – сложная процедура, связанная со многими особенностями, нюансами.

Следует тщательно со всеми ними разобраться. Только так можно будет избежать появления всевозможных сложностей, проблем с ФНС.

Внимание!

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

- Задайте вопрос через форму (внизу), либо через онлайн-чат

- Позвоните на горячую линию:

- Москва и Область - +7 (499) 110-43-85

- Санкт-Петербург и область - +7 (812) 317-60-09

- Регионы - 8 (800) 222-69-48

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.