Порядок проведения камеральной проверки НДС в 2020 году

Какой порядок проведения камеральных проверок по НДС? Проанализируем законодательные положения, актуальные в 2020 году, ведь налоговый контроль такого типа осуществляется по каждой представленной декларации.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь к консультанту:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Это быстро и БЕСПЛАТНО!

Каждое предприятие представляет отчет в виде налоговой декларации за определенные периоды своей деятельности.

И такие отчеты должны проверяться налоговым органом. Рассмотрим правила проведения проверки в отделении ФНС деклараций по НДС.

Базовые сведения ↑

Определение камеральной проверки содержится в Налоговом кодексе. Таким же нормативным документом регулируется ее проведение. Опишем, в чем суть камеральных проверок.

Основные понятия

Камеральная проверка – вид налоговой проверки, что осуществляется по месторасположению налоговой инстанции. Проверяется налоговая декларация и документация, что предоставлена плательщиком налогов.

Задача – проанализировать деятельность предприятия, выявить нарушения по исчислению и уплате налогов и сборов обязательного характера. Камеральную проверку осуществляют без специальных разрешений.

Какова роль процесса?

Камеральные проверки – наименее трудоемкая форма осуществления налогового контроля. Она не требует больших затрат труда. Допускается автоматизация процесса.

Такой проверкой можно охватить 100 процентов плательщиков налогов, тогда как налоговые выездные проверки могут проводиться в отношении только 20 процентов плательщиков налогов.

Забиваем Сайты В ТОП КУВАЛДОЙ - Уникальные возможности от SeoHammerКаждая ссылка анализируется по трем пакетам оценки: SEO, Трафик и SMM. SeoHammer делает продвижение сайта прозрачным и простым занятием. Ссылки, вечные ссылки, статьи, упоминания, пресс-релизы - используйте по максимуму потенциал SeoHammer для продвижения вашего сайта.Что умеет делать SeoHammer— Продвижение в один клик, интеллектуальный подбор запросов, покупка самых лучших ссылок с высокой степенью качества у лучших бирж ссылок.

— Регулярная проверка качества ссылок по более чем 100 показателям и ежедневный пересчет показателей качества проекта.

— Все известные форматы ссылок: арендные ссылки, вечные ссылки, публикации (упоминания, мнения, отзывы, статьи, пресс-релизы).

— SeoHammer покажет, где рост или падение, а также запросы, на которые нужно обратить внимание.

SeoHammer еще предоставляет технологию Буст, она ускоряет продвижение в десятки раз, а первые результаты появляются уже в течение первых 7 дней. Зарегистрироваться и Начать продвижение

Камеральная проверка является:

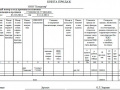

| Средством контроля правильности и достоверности | Составленной налоговой декларации |

| Основным средством для отбора плательщиков | При назначении ВНП |

Выездная проверка – вариант, который выбирается, если все действия при камеральной проверке не дали результата и есть необходимость в присутствии инспекторов на территории компании, физлица.

Основа проведения проверки – проведение анализа значений налоговых отчетов и других сведений о работе компании, что предоставляются из разных источников.

Так можно определить нарушения и составить список лиц, которые имеют повышенный риск налогового правонарушения для включения в планы для осуществления выездных проверок.

В процессе будут применим ряд приемов:

| Анализируется уровень и динамика основных значений деятельности компании | Сравниваются показатели со сведениями аналогичных фирм |

| Проверяется логическая связь | Отчетных и расчетных показателей |

| Проверяются такие значения на сопоставимость | Со сведениями внешнего источника |

| Проводится предварительное оценивание бухгалтерских отчетов и налоговой декларации | Относительно достоверности данных отчетов |

| Определяются сомнительные моменты или несоответствия | Что указывают на вероятное правонарушение |

Действующие нормативы

Проведение камеральных проверок осуществляется в соответствии со ст. 88 НК.

Как проходит камеральная проверка по НДС? ↑

Камеральные проверки – проверки, при которых налоговые инспекторы не придут к вам в офис. Она сводится к проверке документации в стенах уполномоченного органа.

Начнется процедура с того момента, когда будет представлено налоговую декларацию (п. 2 ст. 88 НК).

Порядок проведения процедуры такой:

- Работник налогового органа позвонит на фирму и уведомит бухгалтерию о начале проведения камеральной проверки.

- Бухгалтер отправляется в отделение ФНС и получает требование о подаче определенного перечня справок.

- На протяжении 5 дней компания собирает необходимую документацию, делает ксерокопии, заверяет печатями. Составляется сопроводительное письмо.

- Документация подается в налоговый орган. Могут быть затребованы пояснения.

Если бухгалтер выявит ошибки в отчетности самостоятельно, он может подготовить уточненный вариант налоговой декларации.

Образец описи в налоговую по встречной проверке смотрите в статье: встречная налоговая проверка.

Образец описи в налоговую по встречной проверке смотрите в статье: встречная налоговая проверка.

Основы по налоговым проверкам, читайте здесь.

Штрафы в таком случае не назначаются. Сдача уточенного документа возможна даже при проведении выездных проверок.

При подаче уточненки будет прекращено камеральную проверку и начато новую. Компании могут быть освобождены от уплаты НДС в соответствии со ст. 149 НК.

Но все равно в обязательном порядке сдается при проведении камеральной проверки раздел 7 декларации по НДС. Такой раздел должен отражать операции, что не облагаются налогом.

Основания для проведения

Основание для проведения проверки в «камере»:

- налоговая декларация;

- лицевая карточка по налогу на добавленную стоимость;

- бухгалтерские документы;

- справки, что подтвердят факт правильного расчета и своевременной оплаты НДС;

- сведения из внутреннего и внешнего источника, что имеет отношение к деятельности плательщика налога.

Требование о предоставлении налоговой декларации прописано в ст. 174 НК.

Итак, проверка осуществляется на основании документации, что подается компанией, а также сведений, что есть у представителей налогового органа.

В налоговом законодательстве не содержится сведений о том, что проверка может проводиться на базе справок, к примеру, о среднесписочном количестве работников на предприятии, если не представлено декларацию.

ВАС РФ также придерживается позиции, что без подачи деклараций не возникает оснований для проведения камеральных проверок. В таких случаях применяются другие виды налогового контроля.

Какие документы предоставлять

Часто налоговый инспектор в ходе проверки требует представить ряд документов, которые относятся не к вычету по НДС, а, к примеру, к продаже. Это:

- счет-фактура на продажу;

- журнал-ордер по счету 62, 68;

- аналитический регистр по счету 60.

Но налогоплательщики вправе отказываться от исполнения таких требований, объясняя свои действия следующим образом.

— Разгрузит мастера, специалиста или компанию;

— Позволит гибко управлять расписанием и загрузкой;

— Разошлет оповещения о новых услугах или акциях;

— Позволит принять оплату на карту/кошелек/счет;

— Позволит записываться на групповые и персональные посещения;

— Поможет получить от клиента отзывы о визите к вам;

— Включает в себя сервис чаевых.

Для новых пользователей первый месяц бесплатно. Зарегистрироваться в сервисе

Если заявлено к возмещению НДС, то при проведении проверок могут запрашиваться документы, что подтвердят вычеты. Список таких справок есть в ст. 172 НК.

Это может быть:

- счета-фактуры на входные налоги;

- документ на покупку и оприходование продукции, работ и услуг.

Вычеты не зависят от реализации в отчетных периодах. А значит, фирма не имеет обязательства по предоставлению счетов-фактур на продажу.

Не может также предъявить Книгу по продажам, главные книги, журнал-ордер, аналитический регистр (счет 60). Информация об оприходовании есть в первичной документации.

Такие данные отражены в Постановлении ФАС Восточно-Сибирского округа от 2 декабря 2011 № А33-739/2011.

Иные суды также не становятся на сторону налоговой инстанции, если решается спор по поводу необоснованности требования предоставить документы.

Налоговая структура может предъявлять требование предоставить документацию по отношениям организации с контрагентом, то есть осуществляется встречная камеральная проверка по НДС. В налоговом законодательстве определения такой проверки нет.

Но в Законе от 27 июля 2006 № 137-ФЗ, который ввел статью 93.1 НК, есть указание об истребовании документации о плательщике, налоговых агентах, сведений о конкретной сделке.

Такие истребования возможны при проведении камеральной или встречной проверке. Проводятся дополнительные мероприятия.

Сколько длится проверка (период)?

Период определяется согласно ст. 163 Налогового кодекса. Камеральная проверка длится 3 месяца и начинается отсчет такого времени с момента, когда подан о декларацию.

О сроках камеральной проверки говорится в п. 2 ст. 88 Налогового кодекса. Некоторые считают, что начало течения трехмесячного периода начинается с крайней возможной даты для подачи отчетности.

Такое мнение является ошибочным. Учитывается не три календарных месяца, а отрезок времени (ст. 6.1 НК).

Так, сданная декларация 20 августа будет проверяться с 21 числа. Окончится период проверки 21 ноября. Если последний день попадает на выходной – он будет перенесен на ближайший рабочий день.

Камеральная проверка не может быть продлена. На это не имеет полномочий ни налоговая служба, ни Министерство финансов, ни суд.

А значит, акты, что были составлены за рамками трехмесячного периода – доказательство, что получено при нарушении законодательных норм.

Такие документы будут признаны недействительными (п. 4 ст. 101 НК). Какие периоды могут быть охвачены при проверках?

Налоговый орган имеет право проверять только период, за который подано декларацию. Любые другие периоды не могут рассматриваться в рамках проводимой проверки.

Кроме того, если плательщиком подается уточненная декларация за период, что превысил 3 года, налоговый орган должен будет осуществить камеральный тип проверки и такого документа (пункт 1 ст. 88 НК).

Из этого следует, что не устанавливается запрет изучать более ранние периоды, что выходят за предел 3 лет.

Хотя представление уточненных декларация в таких ситуациях является бессмысленной, поскольку зачесть НДС за такие периоды не удастся (ст. 78 Налогового кодекса).

Не запрещено проводить проверку одних и тех же периодов. Рассматриваются сведения всех поданных деклараций.

А значит, при представлении уточненных документов за проверенные периоды инспекцией проводится повторная камералка.

Сколько будет проведено проверок, зависит от компании. Сколько будет подготовлено деклараций – столько будет и проверок.

Заключительный этап

После завершения проведения проверки камерального типа, налоговой инстанцией принимается решение.

Оно и будет основанием для возмещения НДС или отказа в таковом (согласно Приказу Федеральной налоговой службы, что утверждены 18 апреля 2007 № ММ-3–03/239@).

Сроки возврата НДС после КП ↑

Возврат и зачет НДС, который раньше перечислялся поставщику продукции или услуг – возмещение.

Права на возмещение могут возникнуть в таких случаях:

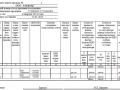

| В отчетных периодах величина налогового вычета превысила сумму рассчитанных налогов | ст. 171 НК |

| Плательщик проводит операции, что облагаются нулевой ставкой | п. 1 ст. 164 НК |

Способы возмещения:

| Зачет | Погашается недоимка, пеня, что возможны при уплате налогов федерального уровня |

| Возврат | Возвращаются средства из государственной казны на расчетный счет налогоплательщиков |

Налоговая структура не заинтересована в возврате налога. А значит, все желающие заявить к возврату НДС, должны подготовиться к тщательным проверкам. Соберите все справки, которые могут подтвердить обоснованность возврата.

Видео: камеральная налоговая проверка

Заявлением будет считаться декларация, что была подана. Заявления о возмещении НДС рассматриваются в течении:

| 3 дней | В автоматическом режиме |

| 5 | По ускоренной схеме |

| 12 | В общем порядке |

Для принятия решений о возврате из бюджета налога дается неделя. Средства должны быть перечислены на счета налогоплательщика в течение 5 дней.

Отчисление таких сроков начнется с того момента, когда будет завершена камеральная проверка.

После того, как заявление будет рассмотрено, налоговая служба направит лицу ответ с отраженной суммой, которая должна быть возвращена (или предоставит отказ).

Если нет нарушений, направляется извещение в банковское учреждение, которым предоставлена банковская гарантия.

Такой документ является основанием для освобождения финансовой инстанции от обязанности по возмещению денег.

Если налоговый орган выявит нарушения, будет составлено акт с вынесенным решением о привлечении компании к ответственности.

Будет также направлено требование возвратить раньше перечисленные в качестве возмещений средства.

Какая схема порядка проведения выездной налоговой проверки узнайте из статьи: порядок проведения выездной налоговой проверки.

Какая схема порядка проведения выездной налоговой проверки узнайте из статьи: порядок проведения выездной налоговой проверки.

Установленные сроки выездной налоговой проверки в 2020 году, читайте здесь.

За какой период должен быть подготовлен акт выездной налоговой проверки, смотрите здесь.

Если налоговая служба не произвела возврат своевременно, плательщик получит проценты, которые будут начислены через 12 дней.

Величина процентов устанавливается с учетом действующей ставки рефинансирования ЦБ во время допущенного нарушения (ст. 176 Налогового кодекса)

Начисленные проценты должны быть выплачены одновременно с суммами возврата. Если налогоплательщик представит соответствующее заявление, сумма возврата может направляться в счет предстоящего платежа по НДС и другим налогам.

На следующий день после того, как принято решение о возврате налога, инспектор направит в региональное отделение Федерального казначейства поручение.

Средства должны быть выданы на протяжении 5 дней (пункт 8 ст. 176 НК).

Камеральные проверки деклараций по НДС проводятся в обязательном порядке. И если будут обнаружены ошибки или нарушения законодательной базы, возместить налог не получится.

Кроме того, нужно будет понести ответственность. Чтобы этого не допустить, проверяйте информацию в отчетности, и если нужно, подавайте уточненные декларации.