Как осуществляется проверка налоговой инспекции ИП в 2020 году

Предыдущая статья: Порядок проведения налоговых проверок

Следующая статья: Проверка кассовой дисциплины налоговыми органами

В статье будут рассмотрены вопросы, которые касаются налоговой проверки индивидуальных предпринимателей. Кто проводит данную проверку, каким образом она осуществляется, какие документы нужны – далее.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь к консультанту:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Это быстро и БЕСПЛАТНО!

Большинство индивидуальных предпринимателей боится налоговых проверок. Бухгалтер при расчетах может ошибиться, а предприниматель даже не будет об этом знать. В итоге отвечать все равно будет он.

- Базовые сведения

- Порядок проведения налоговых проверок ИП

- Бывает ли проверка при ликвидации индивидуального предпринимателя

Чтобы не упустить важные моменты, необходимо знать всю информацию о проверке налоговыми службами. В каких случаях она назначается, какие документы нужно готовить – об этом будет говориться в статье.

Базовые сведения ↑

Прежде чем начать предпринимательскую деятельность, лучше сразу же разработать бизнес план. Здесь необходимо учесть план ведения деятельности, изучить особенности экономики, типы налогов.

Это поможет избежать проблем во время налоговых проверок. Также стоит заранее узнать о налогах, которые нужно будет уплачивать.

Органы налоговых служб проводят проверки постоянно, от них никто не застрахован. Индивидуальному предпринимателю нужно быть подготовленным ко всему.

Он должен знать, какими правами он обладает, какие существуют типы проверок ИП. Это позволит им идеально подготовиться к проверке и не растеряться.

Что это такое

Налоговая проверка – ведение контроля за деятельностью организаций. Проверка налогового характера ИП проводится с целью осуществить контроль за отчетностью налогоплательщиков.

Проверки ИП делятся на несколько типов:

| Плановые | Которые проводятся ежегодно. График их заранее согласован |

| Внеплановые | Направленные на исправление ошибок предыдущих проверок |

Налоговые проверки, проводимые по плану

На сайте Федеральной Налоговой Службы можно найти подробную информацию о плане проверок для ИП. Там же указана точная дата проведения проверки налогового характера для каждого предприятия.

Забиваем Сайты В ТОП КУВАЛДОЙ - Уникальные возможности от SeoHammerКаждая ссылка анализируется по трем пакетам оценки: SEO, Трафик и SMM. SeoHammer делает продвижение сайта прозрачным и простым занятием. Ссылки, вечные ссылки, статьи, упоминания, пресс-релизы - используйте по максимуму потенциал SeoHammer для продвижения вашего сайта.Что умеет делать SeoHammer— Продвижение в один клик, интеллектуальный подбор запросов, покупка самых лучших ссылок с высокой степенью качества у лучших бирж ссылок.

— Регулярная проверка качества ссылок по более чем 100 показателям и ежедневный пересчет показателей качества проекта.

— Все известные форматы ссылок: арендные ссылки, вечные ссылки, публикации (упоминания, мнения, отзывы, статьи, пресс-релизы).

— SeoHammer покажет, где рост или падение, а также запросы, на которые нужно обратить внимание.

SeoHammer еще предоставляет технологию Буст, она ускоряет продвижение в десятки раз, а первые результаты появляются уже в течение первых 7 дней. Зарегистрироваться и Начать продвижение

Таким образом, индивидуальный предприниматель сможет спокойно к ней подготовиться и привести все документы в порядок, исправить ошибки и возможные нарушения.

ФНС обязана заранее уведомить ИП о предстоящей проверке, а также сообщить, какие документы будут проверяться.

Если индивидуальный предприниматель не может присутствовать в этот день, то он имеет право перенести на другое число. Один и тот же налог не может проверять дважды за один год.

Налоговая проверка ИП камерального характера

Проверка регулярная, назначается для повторного контролирования за документацией индивидуального предпринимателя. Инспектор налоговой службы самостоятельно следит за сдачей отчетной документации.

После этого он проверяет правильность расчетов, заполнение документов, достоверность данных. Если в ходе проверки ошибок и правонарушений не будет обнаружено, то ИП даже не узнает, что она была.

Если же наоборот, то инспектор отправляет уведомление и устанавливает сроки для исправления ошибок. После чего предприниматель должен отправить в ФНС свидетельства, которые подтверждают наличие устранения нарушения права.

Выездная налоговая проверка ИП

Если индивидуальный предприниматель сдает документы в сроки, то данная проверка не назначается. В ходе проверки под контроль попадает:

| Деятельность ИП | По хозяйственно-финансовой части |

| Отдельные сферы | Например, финансовые операции |

Налоговые инспекторы выезжают на предприятие и проводят проверку. Длится она не более нескольких месяцев. Индивидуальный предприниматель обязан предоставить кабинет, в котором налоговая служба будет работать.

Когда начинаются налоговые проверки организации смотрите в статье: порядок проведения налоговых проверок.

Когда начинаются налоговые проверки организации смотрите в статье: порядок проведения налоговых проверок.

По поводу проверки ПФР онлайн, читайте здесь.

Если офиса нет, то проверка проводится в здании Федеральной Налоговой Службы. Проверка может длиться и полгода, когда:

- Имеются нарушения, которые необходимо проверить повторно.

- Индивидуальный предприниматель нарушил сроки подачи отчетной документации.

- Возникли чрезвычайные ситуации (пожар, потом и прочее).

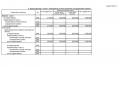

В своей деятельности ИП сталкиваются с такими налогами:

| НДФЛ | Выплачивается на всех физических лиц |

| НДС | Налог на добавочную стоимость |

| Налог на недвижимость | Используемую ИП в своей деятельности |

Камеральная проверка отличается от выездной тем, что проводится в помещении налоговой службы. Индивидуальный предприниматель всего лишь сдает туда документацию. Документы они могут требовать только за 3 года деятельности.

Кем осуществляется мероприятие

Служб, которые занимаются проверкой индивидуальных предпринимателей, несколько:

| Налоговая | Все ИП платят налоги, поэтому избежать проверки этой службы не удастся. Плановые проверки не должны проводиться чаще, чем один раз в 3 года. Если будут обнаружены тяжкие нарушения, то возможна проверка вне плана. Длится проверка не более нескольких месяцев, но бывает и больше |

| Роспотребнадзор | Это проверка Службой по надзору в области защиты прав потребителей. Проводится она с целью защитить потребителей от противозаконных действий индивидуальными предпринимателями, провести контроль над санитарными условиями. Инспекторы Роспотребнадзора тщательно проверяют каждого ИП. Назначить проверку может как Федеральная служба, так и клиенты. Для этого они пишут жалобу на предпринимателя |

| Ростехнадзор | В случае, когда предприниматель в своей деятельности использует природные ресурсы, ему нужна будет на это лицензия. Она выдается только после проверки техническим надзором |

Законодательная база

11 статья Налогового Кодекса гласит, что индивидуальные предприниматели – лица, которые прошли государственную регистрацию и осуществляют предпринимательскую деятельность.

Предметом проверок являются правильность ведения предпринимательской деятельности и уплата налогов в четко установленные сроки. Об этом гласит 4-й пункт 89 статьи Налогового Кодекса Российской Федерации.

Сервис онлайн-записи на собственном Telegram-ботеПопробуйте сервис онлайн-записи VisitTime на основе вашего собственного Telegram-бота:

— Разгрузит мастера, специалиста или компанию;

— Позволит гибко управлять расписанием и загрузкой;

— Разошлет оповещения о новых услугах или акциях;

— Позволит принять оплату на карту/кошелек/счет;

— Позволит записываться на групповые и персональные посещения;

— Поможет получить от клиента отзывы о визите к вам;

— Включает в себя сервис чаевых.

Для новых пользователей первый месяц бесплатно. Зарегистрироваться в сервисеИндивидуальные предприниматели должны хранить отчетную документацию не менее 4- х лет (23 статья, пункт 1 НК РФ). В стать4 44 Кодекса указаны основания, которые допускают прекращение уплаты налоговых сборов ИП.

Проверка налоговыми службами может охватывать несколько типов налогов – 89 статья, пункт 3 НК РФ. В 5 пункте этой же статьи сказано, что налоговые инспекции не имеют права проводить более двух проверок в одно и то же время.

34 статья Конституции РФ гарантирует каждому право на ведение предпринимательской деятельности, 23 статья обязывает сначала зарегистрироваться.

В соответствии c Налоговым Кодексом (статьи 87-89) органы налоговых инспекций проводят ежегодные обязательные проверки деятельности индивидуальных предпринимателей. График утверждает Генеральная Прокуратура Российской Федерации.

Федеральный закон №294 («О защите прав ИП во время проверок») определяет следующее:

- Над одной сферой деятельности ИП можно проводить проверку не чаще 1 раза в год.

- Все налоговые службы обязаны проводить проверку согласно установленному графику.

- Все графики и сроки планируются Генеральной Прокуратурой.

- Прокуратура обязана на своем сайте выкладывать график проверок ИП.

Порядок проведения налоговых проверок ИП ↑

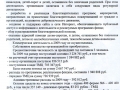

При проведении проверок налогового характера должны соблюдаться следующие моменты:

- После принятия решения о ее назначении проверка должна осуществиться в течение нескольких месяцев.

- Документ о проведении выдается после ее окончания.

- По результатам проверки обязательно составить Акт.

- Обжаловать решение налоговой службы можно в течение 15 дней.

- Дополнительная проверка может быть назначена в течение 30 дней.

- После вынесения решения по результатам проверки выдается документ.

- В период 10 дней ИП должен выполнить требования налоговой инспекции.

Представители налоговой инспекции тщательно проверяют документы по отчетности. Их цель – выявить неточности, поэтому особое внимание они обращают на следующее:

- насколько правдивую информацию передал ИП в налоговую службу;

- все ли данные были сообщены;

- своевременное ли предоставление документов;

- точны ли вычисления.

Какие документы нужны

Инспектор может запросить у индивидуального предпринимателя документы:

- удостоверение о регистрации;

- отчетность по бухгалтерской части;

- отчет по налогам (за тот период, который проверяется);

- документы из кассы;

- лицензия (при условии, что ИП ведет лицензионную деятельность);

- документы из банка.

На что стоит обратить внимание

Если налоговая проверка приостановилась на время, то инспектор обязан вернуть индивидуальному предпринимателю все документы, которые он предоставлял.

В случае проведения проверки на предприятии ИП, сотрудники налоговой службы должны покинуть его территорию.

Максимальный срок приостановки проверки – полгода. Возобновиться налоговая проверка может только после решения руководителя налоговой инспекции.

На УСН

Упрощенку выбирает большинство индивидуальных предпринимателей. Она подразумевает взнос единого налога один раз в год. Предприниматель должен выбрать для себя предмет налогообложения.

Видео: налоговые проверки — инструкция по выживанию

Первый вариант (доход) предусматривает взнос в размере 6% на доход, который был получен за весь текущий период. Второй (прибыль) – 15%, но при этом учитываются издержки.

Они должны касаться только предпринимательской деятельности. Налоговый Кодекс устанавливает ограничения на использование упрощенной системы налогов.

Максимальный доход ИП в этом случае не должен превышать 60 млн рублей (в 2020 году эта сумма увеличилась). Если доход индивидуального предпринимателя превышает данную сумму, то он теряет право пользоваться УСН.

Если лимит доходов увеличился, то:

- ИП обязан сообщить об этом в налоговую службу;

- подать уведомление об этом необходимо до 15 числа следующего месяца;

- также необходимо подать декларацию о налогах и уплатить единый налог;

- начиная со следующего квартала, ИП переходит на единый для всех режим налогообложения.

На ЕНВД

Это добровольный налог, индивидуальный предприниматель выбирает его самостоятельно. Размер этого налога рассчитывается на основании размера основного налога и коэффициентов деятельности.

Коэффициент, влияющий на налог, в 2020 году увеличится на 2,083. То есть выплачивать нужно будет 16%. Во время налоговой проверки ИП на ЕНВД розничной торговли необходимо предоставлять все документы, включая накладные по закупкам.

Предпринимателю лучше самому выбрать, с каким типом налога работать. Не стоит гнаться за минимальными налогами, рассчитывать нужно на прибыль от деятельности и своих возможностей.

Бывает ли проверка при ликвидации индивидуального предпринимателя ↑

Если ИП имеет намерение ликвидировать свое предприятие, то внеплановые проверки при этом могут назначаться. При этом не имеет значение, когда последний раз она проводилась. Единственное – должно быть официальное разрешение на эту проверку.

Проверка налоговыми службами при ликвидации ИП являются отличным методом проверить всю деятельность и выявить нарушения.

Сотрудники налоговых служб имеют право провести инвентаризацию, запросить любые документы и осмотреть склады. После этого составляется акт.

Во время закрытия

При закрытии ИП налоговая проводит проверку в обязательном порядке. Чаще всего назначается выездная проверка, после того, как индивидуальный предприниматель сообщит о своем решении.

Если будут обнаружены нарушения, то ему придется их исправлять в любом случае. Стоит отметить, что во время закрытия поверки не всегда назначаются, даже если индивидуальный предприниматель подаст заявление.

После завершения процесса

После полного прекращения предпринимательской деятельности также может проводиться проверка. Налоговая инспекция может посетить ИП в течение трех лет с начала прекращения деятельности.

Сколько длится камеральная проверка по НДС в 2020 году узнайте из статьи: камеральная проверка НДС.

Сколько длится камеральная проверка по НДС в 2020 году узнайте из статьи: камеральная проверка НДС.

Все про встречные проверки налоговых органов, читайте здесь.

Что такое сопровождение налоговых проверок, смотрите здесь.

После аннулирования регистрации в качестве индивидуального предпринимателя лицо снимается с учета в службах налоговой проверки. Но как плательщик налогов (физическое лицо) он остается. Поэтому и проверка имеет право быть.

При обнаружении нарушений налогового характера также остается привлечение к ответственности. После всего этого налогоплательщик может обжаловать решение в течение нескольких недель.

Таким образом, проверки налогового характера для индивидуальных предпринимателей обязательны и проводятся регулярно. Если ИП правильно ведет отчетность, уплачивает все налоги, то назначается камеральная проверка.

Во время налоговых проверок инспектор имеет право потребовать любые документы, и предприниматель обязан их предоставить. Нарушение ведения деятельности грозит ему ответственностью.

Регулярные проверки налоговыми службами позволяют правильно вести предпринимательскую деятельность. Индивидуальный предприниматель обязан хранить документацию по отчетам за свою деятельность.

Внимание!

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

- Задайте вопрос через форму (внизу), либо через онлайн-чат

- Позвоните на горячую линию:

- Москва и Область - +7 (499) 110-43-85

- Санкт-Петербург и область - +7 (812) 317-60-09

- Регионы - 8 (800) 222-69-48

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.