Какие виды налоговых проверок предусмотрены в соответствии НК РФ

Предыдущая статья: Проверка кассовой дисциплины налоговыми органами

Следующая статья: Как закрыть ООО без налоговой проверки

Большинство налогоплательщиков уже сталкивались с таким понятием, как налоговые проверки. Однако это не означает, что каждый проверяемый субъект хозяйственной деятельности до конца понимает суть процедуры.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь к консультанту:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Это быстро и БЕСПЛАТНО!

Кроме того, далеко не каждый плательщик налогов знает, какие бывают виды проверок.

Поэтому необходимо разобраться с основным понятием фискального контроля, а также следует выяснить, почему налоговые проверки подразделяются на плановые и внеплановые.

Необходимые сведения ↑

Уплата налогов и сборов является прямой обязанностью каждого налогоплательщика. Исключением выступают льготные категории физических и юридических лиц.

Тогда как за правильностью начисления и уплаты налогов следит налоговая служба. Контроль налогоплательщиков со стороны фискального органа осуществляется в виде налоговых проверок.

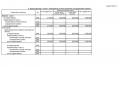

В таблице можно увидеть, какие бывают проверки и их виды:

Схема: виды проверок

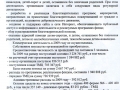

Участниками налоговых отношений являются следующие лица:

Фото: участники налоговых правоотношений

Что это такое

По сути, налоговый контроль сводится к тому, что уполномоченные должностные лица следят за соблюдением со стороны налогоплательщиков норм Налогового законодательства.

При этом сотрудники фискальной службы обязаны действовать исключительно в пределах своей компетенции, включая:

- Проведение налоговых проверок.

- Получение объяснений от налогоплательщиков.

- Проведение проверок налоговой отчетности.

- Осмотр коммерческих помещений.

- Истребование необходимых документов.

- Приостановление операций по банковским счетам.

- Взыскание налоговой недоимки.

- Привлечение для проведения фискального контроля соответствующих специалистов.

- Вызов третьих лиц в качестве свидетелей.

- Инициирование аннулирования выданных налогоплательщикам лицензий.

- Подачу в суд исковых заявлений.

Расширенные полномочия налоговых органов закреплены ст.31 НК РФ. Однако не допускается сбор какой-либо информации о субъектах хозяйственной деятельности, если она получена с нарушением правовых норм.

Поэтому фискальный орган обязан:

- Придерживаться требований налогового законодательства.

- Осуществлять контроль согласно нормативным актам.

- Вести учет предприятий и граждан.

- Предоставлять необходимую информацию налогоплательщикам.

- Передавать заявителям электронную квитанцию о получении документов, направленных в электронной форме.

- Принимать решение о возврате излишне уплаченной суммы налогов.

- Обеспечивать сохранность налоговой тайны.

- Выдавать налогоплательщикам справки о состоянии расчетов по налогам.

- Предоставлять копии решений, касающиеся налогоплательщика.

- Выдавать пользователям выписки из ЕГРЮЛ.

Полный перечень обязанностей налоговых органов закреплен ст.32 НК РФ.

Что касается определения «Налоговой проверки», то здесь подразумевается процессуальное действие фискальной службы по контролю над правильностью начисления и своевременностью уплаты соответствующих налогов.

— Регулярная проверка качества ссылок по более чем 100 показателям и ежедневный пересчет показателей качества проекта.

— Все известные форматы ссылок: арендные ссылки, вечные ссылки, публикации (упоминания, мнения, отзывы, статьи, пресс-релизы).

— SeoHammer покажет, где рост или падение, а также запросы, на которые нужно обратить внимание.

SeoHammer еще предоставляет технологию Буст, она ускоряет продвижение в десятки раз, а первые результаты появляются уже в течение первых 7 дней. Зарегистрироваться и Начать продвижение

Какова их роль в налогообложении

Налоговые проверки способствуют выявлению фактов, связанных с нарушением налогового законодательства.

Благодаря чему фискальный орган может пресечь подобные злоупотребления со стороны налогоплательщиков и обеспечить достоверность сведений относительно полноты и своевременности налоговых отчислений.

При наличии грубых и установленных правонарушений в отношении субъектов хозяйствования применяются штрафные санкции, что способствует сбалансированному наполнению бюджета и помогает дисциплинировать налогоплательщиков.

Налоговые проверки являются ключевым условием жизнедеятельности налоговой системы.

Законные основания

Налоговый контроль со стороны фискальной службы осуществляется на основании Налогового кодекса. Образцы документов, которые использует налоговая служба при выполнении полномочий, связанных с проведением соответствующего инспектирования утверждены приказом Минфина от 08.05. 2020 №ММВ-7-2/189.

Классификация налоговых проверок ↑

Существуют следующие виды налоговых проверок:

Ниже будет дана краткая характеристика каждому направлению по отдельности.

В зависимости от объема проверяемой документации и места проведения

Исходя из объема проверяемой документации налоговые проверки делятся на:

- сплошные;

- выборочные.

В первом случае фискальный орган проверяет все документы предприятия. Сплошные проверки обычно применяются в отношении небольших организаций.

Что касается выборочной ревизии, то она подразумевает частичную проверку документов. Однако если будут выявлены нарушения, то она может перерасти в сплошную проверку.

Камеральные

Под камеральной проверкой подразумевается контроль налоговой отчетности на предмет правильности расчетов и уплаты налогов.

Инспектирование обычно происходит по месту нахождения фискального органа (ст.88 НК РФ). Камеральные проверки являются ключевым звеном по наполнению бюджета.

Потому как любая ошибка, выявленная в ходе проверки, может стать основанием для взыскания задолженности и привлечению налогоплательщика к налоговой ответственности и начислению штрафов.

Как осуществляется проверка налоговой кассы смотрите в статье: проверка кассовой дисциплины налоговыми органами.

Как осуществляется проверка налоговой кассы смотрите в статье: проверка кассовой дисциплины налоговыми органами.

Налоговые проверки ИП, читайте здесь.

Однако если субъект хозяйствования исправит выявленные недочеты до начала выездной проверки, то он освобождается от налоговой ответственности.

Для проведения проверки инспектируемое лицо должно представить следующие документы:

- налоговую декларацию.

- бухгалтерскую отчетность:

- Бухгалтерский баланс.

- Отчет о доходах и расходах.

- Отчет об изменении капитала.

- Отчет о движении денег.

- Приложение к бухгалтерскому балансу.

- Отчет о целевом использовании денег.

При камеральной проверке фискальный орган изучает:

- правильность заполнения налоговой отчетности;

- точность расчетов и уплаты налогов, применения льгот и налоговых ставок.

Стоит отметить, что для проведения камеральной проверки сотрудникам налоговой службы не требуется резолюция начальника территориального отделения ФНС. Проверка проводится в 3-месячный срок с момента подачи налоговой отчетности.

— Разгрузит мастера, специалиста или компанию;

— Позволит гибко управлять расписанием и загрузкой;

— Разошлет оповещения о новых услугах или акциях;

— Позволит принять оплату на карту/кошелек/счет;

— Позволит записываться на групповые и персональные посещения;

— Поможет получить от клиента отзывы о визите к вам;

— Включает в себя сервис чаевых.

Для новых пользователей первый месяц бесплатно. Зарегистрироваться в сервисе

Однако если налогоплательщик направит в налоговый орган дополнительные документы, прилагаемые к декларации, после истечения сроков ее подачи, то срок проведения фискального контроля будет исчисляться с момента их предоставления.

По итогам проведения камеральной проверки должностное лицо может принять решение о проведении выездного инспектирования.

Очень скоро камеральные проверки могут стать ключевым видом фискального контроля. Уже сегодня эта разновидность налогового мониторинга охватывает 100% налогоплательщиков.

Тогда как выездные проверки проводятся в отношении 20-25% субъектов хозяйствования. При этом камеральные проверки являются наименее затратным видом налогового контроля, который к тому же поддается автоматизации.

Стоит напомнить, что основанием для проведения проверки является налоговая отчетность. Документ должен содержать такие данные:

| Граждане | ИНН плательщика налогов Адрес проживания Данные паспорта Сведения об исчислении суммы налога Документы, подтверждающие показатели, отображенные в декларации |

| Юридические лица | Наименование предприятия ИНН, ОКПО, КПП субъекта хозяйствования ФИО ответственного лица Контактные данные Ведомости об исчислении суммы налога Подпись директора и главбуха Печать предприятия |

Выездные

Этот вид налогового контроля включает комплекс процессуальных действий по проверке:

- Первичной учетной и бухгалтерской документации.

- Налоговых деклараций.

- Хозяйственных соглашений.

- Актов выполненных работ.

- Внутренних распоряжений.

Также сотрудники налоговой службы могут обследовать помещения, которые используются в коммерческих целях. При необходимости производится истребование документов.

Налогоплательщик обязан представить их в 5-дневный срок с момента получения соответствующего требования. Также может производиться выемка документации.

Эта процедура осуществляется исключительно в присутствии понятых. Должностные лица обязаны составить опись документов и оформить протокол, копия которого вручается налогоплательщику.

Если фискальный орган изымает оригиналы документов, то в пятидневный срок он должен вернуть инспектируемому субъекту их копии.

Выездные проверки обычно проводятся по месту проведения хозяйственной деятельности налогоплательщиком. В состав участников налоговой проверки входят налогоплательщики и сотрудники фискальной службы.

Однако при необходимости могут быть дополнительно привлечены следующие лица:

- эксперты;

- переводчики;

- иные профильные специалисты.

Указанные лица привлекаются обычно тогда, когда нужны специальные знания, которые выходят за пределы компетенции сотрудников налоговой службы.

Если проводится экспертиза документов, то эксперт впоследствии должен выдать письменное заключение, с отображением проведенных исследований и полученных результатов.

Цель выездной проверки такая же, как в предыдущем случае. Налоговый орган следит за правильностью расчетов и уплаты налогов. При выявлении нарушений или расхождений виновные лица привлекаются к ответственности.

Во время выездной налоговой проверки уполномоченные лица имеют право истребовать документы только за прошедшие три календарных года. При этом подобные проверки проводятся максимум один раз в год.

Что касается продолжительности процедуры, то она не может быть более 2 месяцев. Однако вышестоящий фискальный орган может продлить срок проведение выездной проверки до 3 месяцев.

Отсчет времени начинается с момента приезда сотрудников фискальной службы на территорию проверяемой организации. Решение о проведении налогового инспектирования принимает руководитель соответствующего отделения ФНС.

Документ должен содержать следующие данные:

- ФИО, занимаемую должность руководителя налоговой службы.

- ФИО, занимаемую должность, классный чин лиц, которые будут проводить инспектирование.

- ИНН субъекта хозяйствования.

- Периоды фискального контроля.

- Вопросы проверки.

По итогам ревизии составляется соответствующий Акт. Для оформления документа отводится 2- месячный срок с момента завершения проверки.

Акт должен содержать следующие данные:

- общие положения о проведении проверки;

- перечень выявленных нарушений, которые подтверждаются документально;

- выводы и рекомендации по устранению правонарушений.

Копия акта вручается инспектируемому субъекту. Если он отказывает получить документ, тогда налоговый орган может направить Акт по почте. В этом случае документ будет считаться полученным через шесть дней после отправки письма.

Если предприятие не согласно с результатами проверки, то оно может обжаловать их в двухнедельный срок со дня получения акта. Но, о своем намерении он должен сообщить фискальному органу в письменной форме.

Разногласия рассматриваются налоговой службой в установленные законом сроки. После чего выносится следующее решение:

- о привлечении инспектируемого субъекта к ответственности;

- об освобождении налогоплательщика от налоговой ответственности;

- о проведении дополнительной проверки, например, если вина налогоплательщика документально не подтверждена.

Если налоговый орган решил привлечь предприятие к налоговой ответственности, то он должен в 10-дневный срок направить налоговое уведомление.

В документе указывает сумма налога, которую нужно уплатить в бюджет. Если требования налоговой службы не исполняется, то взыскание недоимки производится в бесспорном порядке.

Оспорить результаты проверки можно через вышестоящий фискальный орган или в судебном порядке. Подать жалобу в высший надзорный орган можно в 3-месячный срок со дня подписания Акта о проведении соответствующей проверки.

Рассмотрение жалобы должно пройти в месячный срок. Если обжалование происходит через суд, то в зависимости от категории налогоплательщика, заявителю необходимо будет руководствоваться положениями АПК или ГПК РФ.

Повторная налоговая проверка может проводиться в случаях надзора со стороны вышестоящего фискального органа или в связи с ликвидацией предприятия.

Подбивая итог этого раздела необходимо рассмотреть основные отличия камеральной и выездной проверки:

Фото: сравнительная характеристика камеральной и выездной проверки

Встречные

Под встречной проверкой подразумевается сопоставление разных образцов одного документа. Подобный метод распространяется только на ту документацию, которая составляется в двух и более экземплярах.

Сюда относятся следующие документы:

Подобные документы могут находиться у разных юридических лиц или в отдельных структурных единицах одного предприятия.

Если второй образец проверяемого документа отсутствует, то это может указывать на попытку налогоплательщика скрыть реальные доходы.

Если возникает необходимость произвести сверку документов, которые находятся у контрагента проверяемого субъекта, то обязанность по истребованию второго образца лежит на фискальном органе.

Проверки встречного характера являются составной частью камеральной (выездной) ревизии. Результаты налогового инспектирования отображаются в основном Акте любой из указанных сверок.

По объему проверяемых вопросов

Налоговое инспектирование также отличается в зависимости от рассматриваемых вопросов:

- комплексное;

- тематическое;

- целевое.

Комплексная

Комплексная проверка позволяет осуществлять контроль над всей хозяйственной деятельностью предприятия. Инспектирование проводится в том случае, если у фискального органа возникнут подозрения о правильности расчета и уплаты налогов.

Частота проведения подобных ревизий составляет не чаще чем 1 раз в 3 года. Если у субъекта хозяйствования хорошая репутация, то он может даже не узнать о существовании комплексных проверок.

Этот вид фискального контроля включает следующие вопросы:

- Правильность расчета и уплаты налогов.

- Выполнение обязанностей налогового агента.

- Порядок открытия счетов субъектам хозяйствования.

- Процедуру продажи алкогольной продукции.

По итогам проверки составляется справка, где указывается предмет фискального контроля и срок проведения ревизии. Один экземпляр документа предоставляется налогоплательщику, второй остается в налоговой службе.

Тематическая

Под тематической проверкой подразумевается изучение некоторых вопросов хозяйственной деятельности предприятия. Сюда входит:

- сверка правильности расчета и уплаты НДС;

- контроль над уплатой налога на доход;

- проверка правильности расчета и уплаты имущественного налога.

Подобное инспектирование производится по мере надобности и может быть частью комплексной сверки. Решение о проведении тематического инспектирования принимает руководитель территориального органа ФНС.

Результаты ревизии оформляются самостоятельным актом или документом в составе комплексной сверки.

Целевая

Целевое инспектирование направлено на осуществление контроля над соблюдением НК РФ в конкретном направлении хозяйственной деятельности предприятия.

Подобные проверки охватывают следующие вопросы:

- взаиморасчеты с контрагентами;

- экспортно-импортные операции;

- вложение временно свободных активов;

- правильность использования налоговых льгот.

Результаты фискального контроля часто применяются при проведении комплексной (тематической) проверки и могут быть оформлены в виде отдельного акта.

По способу организации

Что касается способа организации проведения фискального контроля, то он обычно бывает плановым или внезапным.

Плановые

Плановая проверка осуществляется согласно с графиком на отчетный период. Фискальный орган предупреждает налогоплательщика о предстоящем инспектировании задолго до наступления события.

Основанием для проведения ревизии является приказ руководителя территориального отделения налоговой службы. В документе указываются следующие данные:

- Цель проведения контрольных мероприятий.

- Период, за который проводится ревизия.

- Продолжительность инспектирования.

- Состав должностных лиц.

Внезапные

Под внезапной налоговой проверкой подразумевается подвид выездного инспектирования, которое проводится без предварительного извещения проверяемого субъекта.

Фискальный контроль осуществляется по месту проведения коммерческой деятельности организацией. Решение о проведении ревизии принимает начальник территориального отделения ФНС.

Видео: оберег от выездной налоговой проверки

Основания внеплановой бывают разные, но обычно решение об ее проведении принимается на основании информации о нарушении налогового законодательства со стороны субъекта хозяйствования.

Цель подобной проверки заключается в установлении факта нарушения налогового законодательства, который легко скрыть при проведении обычной проверки.

Другие разновидности форм

Налоговое законодательство также предусматривает возможность проведения контрольного и повторного инспектирования. В первом случае акцент делается на установлении факта некачественной проверки, проводимой ранее.

Как вызвать налоговую проверку в организацию узнайте из статьи: порядок проведения налоговых проверок.

Как вызвать налоговую проверку в организацию узнайте из статьи: порядок проведения налоговых проверок.

Используемую программу проверки ПФР, читайте здесь.

Сколько длится камеральная проверка по НДС в 2020 году, смотрите здесь.

Контрольное инспектирование осуществляется исключительно вышестоящим фискальным органом. Результаты проведенной проверки отображаются на налогоплательщике и на должностных лицах нижестоящей налоговой службы.

Если выявленные нарушения касаются инспектируемого субъекта, то к нему применяются штрафные санкции.

Что касается нарушений со стороны сотрудников фискального органа, то их могут привлечь к административной или уголовной ответственности.

Повторная сверка подразумевает дублирование ранее проводимой ревизии. Сегодня этот вид инспектирования проводится в виде контрольной сверки.

Заканчивая обзор вопроса о проведении фискального контроля необходимо напомнить несколько ключевых моментов.

Налоговая служба является уполномоченных органом государственного управления, который следит за правильностью расчетов и уплаты налогов.

Контроль над деятельностью субъектов хозяйствования осуществляется в виде налоговых проверок. Порядок и сроки проведения мониторинга определяются законом.

Внимание!

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

- Задайте вопрос через форму (внизу), либо через онлайн-чат

- Позвоните на горячую линию:

- Москва и Область - +7 (499) 110-43-85

- Санкт-Петербург и область - +7 (812) 317-60-09

- Регионы - 8 (800) 222-69-48

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.