Порядок заполнения декларации по налогу на имущество в 2020 году

В ст. 372 НК РФ указано, что размер и порядок уплаты устанавливают субъекты федерации.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь к консультанту:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Это быстро и БЕСПЛАТНО!

В 2013 году в гл. 30 НКРФ были внесены изменения следующими законами:

- закон № 268-ФЗ от 30. 09. 2103 года;

- закон № 307-ФЗ от 02. 11. 2013 года.

Налоговой декларации по данному налогу посвящена ст. 386 НК РФ.

- Структура декларации

- Как заполнять декларацию по налогу на имущество?

- Особенности

- Часто задаваемые вопросы

Структура декларации ↑

Форма декларации по налогу на прибыль в 2020 году необходимо сдавать по форме, утверждённой Приказом ФНС от 24. 11. 2011 года № ММВ-7-11/895.

Согласно п. 1.1 «Порядка заполнения налоговой декларации по налогу на имущество организаций», налоговая декларация состоит из:

- титульного листа;

- раздела 1;

- раздела 2;

- раздела 3.

Если организация (российская или иностранная) осуществляет деятельность через постоянные представительства в нашей стране, то они сдают отчётность в следующем составе:

- титульный лист;

- раздел 1;

- раздел 2;

Если компания не осуществляет деятельность через постоянные представительства, необходимо, но имеет имущество в России, ей необходимо сдавать отчётность в следующем составе:

- титульный лист;

- раздел 1;

- раздел 2;

Как заполнять декларацию по налогу на имущество? ↑

Декларацию необходимо заполнять по итогам года. В разделе 2 Порядка указаны требования к заполнению декларации.

Все значения стоимостных показателей указывают в рублях.

При этом, если есть значения в копейках то они округляются по следующим правилам:

- Значения до 50 копеек округляются в меньшую сторону и откидываются.

- Значения больше 50 копеек округляются в большую сторону и прибавляют рубль.

Если декларация заполняется вручную, то можно использовать только чернила чёрного, синего или фиолетового цвета.

Нумерация страниц идёт сквозная, если предусмотрено 2 знакоместа, то номер страницы ставится следующим образом «Лист 01». Если предусмотрено 3 знакоместа, то номер страницы ставится следующим «001» или «010».

— Регулярная проверка качества ссылок по более чем 100 показателям и ежедневный пересчет показателей качества проекта.

— Все известные форматы ссылок: арендные ссылки, вечные ссылки, публикации (упоминания, мнения, отзывы, статьи, пресс-релизы).

— SeoHammer покажет, где рост или падение, а также запросы, на которые нужно обратить внимание.

SeoHammer еще предоставляет технологию Буст, она ускоряет продвижение в десятки раз, а первые результаты появляются уже в течение первых 7 дней. Зарегистрироваться и Начать продвижение

Скачать образец декларации по налогу на имущество можно здесь.

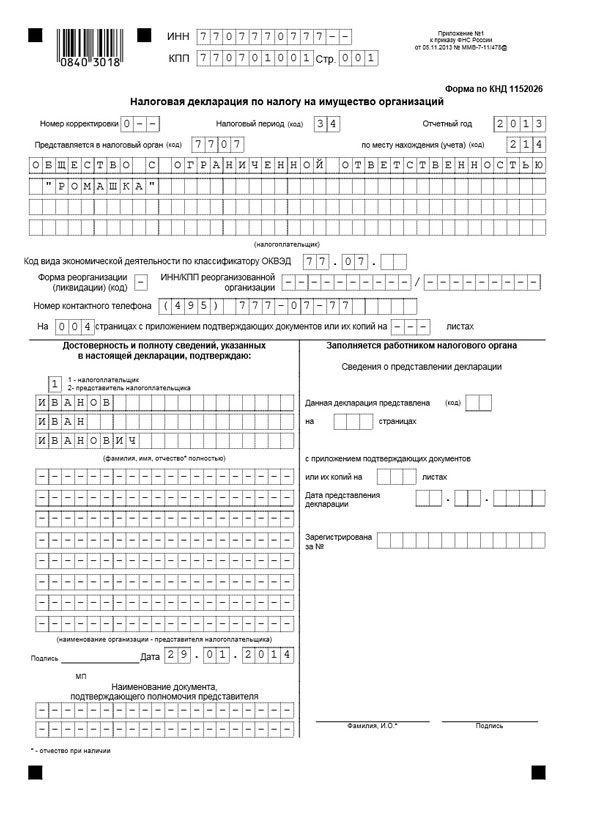

Титульный лист

В титульном листе отражается общая информация о налогоплательщике.

Вверху указывается ИНН и КПП организации. Затем «Номер корректировки».

Если декларация сдаётся впервые, то ставится «0», если сдаётся уточнённая декларация по налогу на имущество, то соответственно «1», «2» или другое количество раз.

Затем «Налоговый период». Код налогового периода можно найти в Приложении 1 вышеуказанного Порядка.

Необходимо указывать «34», если декларация подаётся за календарный год, и «50» — если организация ликвидировалась или реорганизовалась.

Как рассчитать налог на имущество организаций можно узнать в статье: налог на имущество организаций.

Как рассчитать налог на имущество организаций можно узнать в статье: налог на имущество организаций.

Все что нужно знать о налоговых льготах по налогу на имущество физических лиц можно узнать здесь.

После указывается код налогового органа, куда подаётся декларация. Они приведены в Приложении 3 указанного порядка. Обязательным является номер контактного телефона налогоплательщика.

Другие сведения, которые приведены в п. 3.2 Порядка:

- код ОКВЭД;

- код реорганизации или ликвидации налогоплательщика, согласно Приложению 2 Порядка;

- наименование, которое указано в учредительных документах компании;

- количество страниц декларации;

- если есть документы, подтверждающие достоверность сведений, то необходимо указать какие это документы и общее количество страниц.

Если сдаётся декларация по налогу на имущество по обособленному подразделению, то также необходимо указывать ИНН и КПП этого подразделения.

В графе «Достоверность подтверждаю» указываются ФИО руководителя организации, его подпись и цифра «1».

Если достоверность подтверждает представитель – то его ФИО, должность, документ дающий право на подписание декларации и цифра «2».

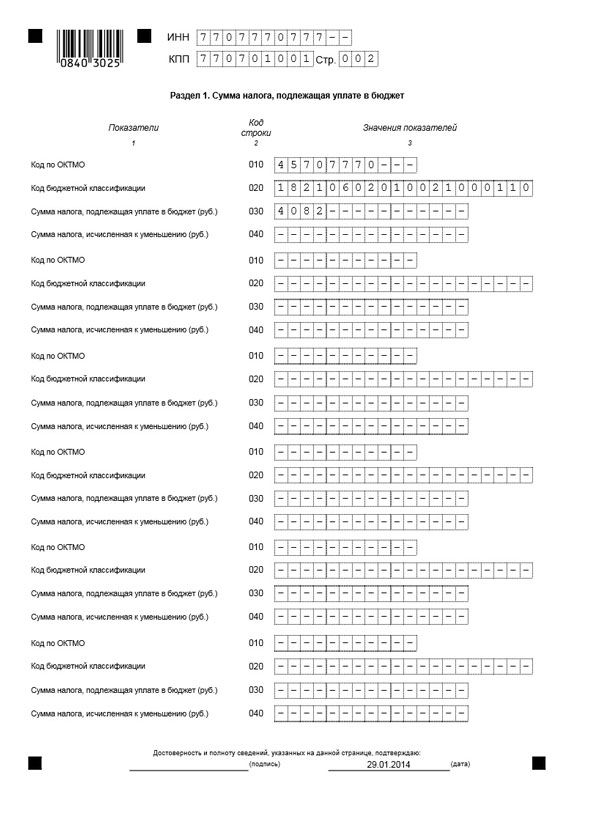

Раздел 1

Этот раздел заполняется в отношении сумм налога на имущество, которые подлежат уплате в бюджет в налоговую инспекцию по месту нахождения организации, либо по месту нахождения обособленного подразделения.

Затем нужно правильно заполнить каждую строчку раздела:

- строка 010 – код ОКАТО;

- строка 020 – КБК – код бюджетной классификации;

- строка 030 – сумма налога, которую необходимо оплатить;

- строка 040 – сумма налога к уплате, если он имеет отрицательное значение.

Также необходимо заполнить точно также как и на титульном листе, графу «Достоверность сведений подтверждаю».

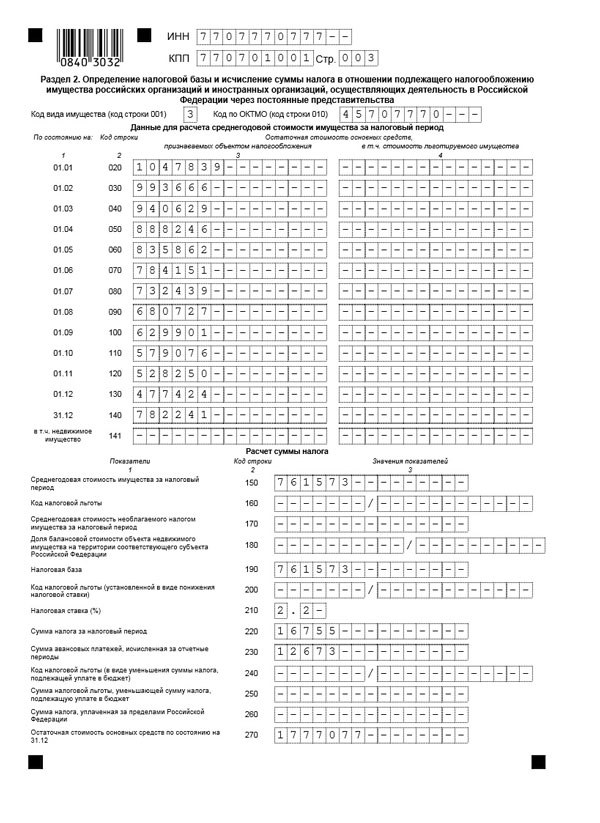

Раздел 2

Раздел 2 заполняется для определения налоговой базы по налогу на имущество. Как заполнять этот раздел указано в главе 5 Порядка.

При заполнении этого раздела необходимо заполнить следующие строки:

- строка 010 – код ОКАТО;

- в строках 020 – 140 отражаются сведения об остаточной стоимости ОС;

- строка 150 – среднегодовая стоимость имущества;

- строка 160 заполняется, если организация является льготником по налогу;

- строка 170 – среднегодовая стоимость того имущества, которое не облагается налогом;

- строка 180 – заполняется только, если код вида имущества, который указывается в самом начале раздела, стоит с отметкой «2». Коды видов имущества можно найти в Приложении 5 Порядка;

- строка 190 – налоговая база;

- строка 200 – заполняется только, если налогоплательщик платит налог по пониженным процентным ставкам;

- строка 210 – налоговая ставка, которая установлена субъектом федерации в соответствии со ст. 380 НК РФ;

- строка 220 – сумма налога, которая считается как произведение значений строк 190 и 210, делённое на 100;

- строка 230 – сумма авансовых платежей, которые уже были уплачены;

- строки 240 и 250 – заполняются только, если налогоплательщик имеет льготу в виде снижения суммы налога к уплате;

- строка 260 — заполняется в случае, если в «коде имущества» стоит «4».

Раздел 3

Этот раздел заполняется иностранными организациями, которые имеют имущество в нашей стране.

Заполняется этот раздел в отношении сумм налога, которые должны уплатить такие компании.

Необходимо заполнить строки раздела следующим образом:

- строка 010 – код ОКАТО;

- строка 020 – инвентаризационная стоимость имущества на начало налогового периода;

- строка 030 – инвентаризационная стоимость, которая не облагается налогом;

- строка 040 – код налоговой льготы, согласно Приложению 6 Порядка;

- строка 050 – доля инвентаризационной стоимости объекта в России;

- строка 060 – налоговая база

- строка 070 – для налогоплательщиков, имеющих льготу в идее пониженной процентной ставки;

- строка 080 – процентная ставка по налогу без льгот;

- строка 090 – заполняется, если налогоплательщик в течение года потерял право собственности на объект;

- строка 100 – сумма исчисленного налога;

- строка 110 – сумма авансовых платежей, которые уже уплачены в бюджет;

- строка 120 и 130 – заполняется только в том случае, если налогоплательщик имеет льготу в виде пониженной суммы налога.

Пример заполнения

Заполненная декларация по налогу на имущество организаций выглядит следующим образом.

Фото: титульный лист

Фото: раздел 1

Фото: раздел 2

Фото: раздел 3

Особенности ↑

В 2020 году при заполнении декларации по налогу на имущество есть некоторые особенности.

Срок сдачи 2020

Согласно ст. 383 НК РФ, сроки уплаты налога и авансовых платежей по нему определяют субъекты федерации.

Но, сроки сдачи декларации установлены п. 2 и 3 ст. 386 НК РФ.

— Разгрузит мастера, специалиста или компанию;

— Позволит гибко управлять расписанием и загрузкой;

— Разошлет оповещения о новых услугах или акциях;

— Позволит принять оплату на карту/кошелек/счет;

— Позволит записываться на групповые и персональные посещения;

— Поможет получить от клиента отзывы о визите к вам;

— Включает в себя сервис чаевых.

Для новых пользователей первый месяц бесплатно. Зарегистрироваться в сервисе

Организация должна сдать расчёт по авансовым платежам в течение месяца после окончания налогового периода. То есть:

- за 1-ый квартал – до 30 апреля;

- за полугодие – до 31 июля;

- за 9 месяцев – до 31 октября.

Сдать декларацию по итогам года нужно до 31 марта следующего года. Следовательно, сдать декларацию за 2020 год нужно будет до 30 марта 2020 года.

Если в течение налогового периода произошла корректировка сведений, то сдать уточнённую декларацию нужно раньше срока представления правильно декларации.

В этом случае налоговики не наложат штрафа на налогоплательщика.

Подача отчёта через интернет

Сейчас активно используется электронный документооборот. Декларации не стали исключением.

Их можно сдавать, используя каналы коммуникационной связи или специальные интернет ресурсы.

Подтверждением того, что декларация «дошла» до налоговой, служит запись в реестре в электронном виде, которая обновляется каждый день.

После проверки инспектором, налогоплательщик получает протокол проверки. Сроки сдачи отчётности через сеть точно такие же как и на бумажных носителях.

Нулевая декларация

Нулевая декларация по налогу на имущество не подаётся с января 2010 года. На это даётся указание в Письме Минфина № 03-05-05-01/74 от 23 сентября 2011 года.

То же самое касается и декларации по налогу на имущество по движимому имуществу.

Если движимое имущество было принято к учёту после 01.01.2013 года, то оно не является объектом налогообложения, и декларацию по нему сдавать не нужно.Такое указание даётся в п. 8 ст. 374 НК РФ.

Часто задаваемые вопросы ↑

У бухгалтеров и физических лиц часто возникают вопросы, касающиеся налога на имущество.

Как заполняется декларация по налогу на имущество организаций для «кадастровых» объектов?

Об этом говорится в Письме ФНС от 08. 05. 2020 года № БС-4-11/8876. Для заполнения Раздела 3 отчётности необходимо использовать данные не инвентаризационной стоимости на начало года, и кадастровой.

Такую информацию можно получить в территориальном отделении Росреестра по месту нахождения объекта недвижимости.

Тема налога на недвижимое имущество юридических лиц в 2020 году раскрыта в статье: налог на недвижимое имущество.

Тема налога на недвижимое имущество юридических лиц в 2020 году раскрыта в статье: налог на недвижимое имущество.

Узнать о налоге на наследуемое имущество можно здесь.

Все что Вы хотите знать о КБК налога на имущество смотрите далее.

Можно ли не подавать декларацию при продаже имущества, принадлежавшего физлицу более трех лет?

Если физическое лицо владело недвижимостью более 3-ёх лет, то подавать декларацию не нужно. Об этом говорится в Письме Минфина от 11.10.2012 года № 03-04-05/4-1182.

Также об этом упоминается и в п. 17.1 ст. 217 НК РФ.

Кто сдает декларацию?

Сдавать налоговую декларацию по налогу на имущество, согласно п. 1 ст. 386 НК РФ должны налогоплательщики:

- Имеющие недвижимое имущество.

- Движимое имущество, принятое к учёту до 01.01.2013 года.

Стоит помнить, что подавать налоговую декларацию по итогам года, нужно в сроки, которые установлены п. 2 и п. 3 ст. 386 НК РФ.

За несоблюдение сроков на налогоплательщика будет наложен штраф в размере 5% от неуплаченной суммы налога за каждый день просрочки.

Но, установлен максимальный и минимальный предел суммы штрафа. Максимальный – 30% от неуплаченной сумм, минимальный – 100 рублей. Такие рамки указаны в ст. 119 НК РФ.