Какие есть льготы по налогу на имущество?

Предыдущая статья: Налог на наследуемое имущество

Следующая статья: Декларация по налогу на имущество

Порядок уплаты налога на имущество юридических лиц регулируется Налоговым Кодексом, а именно главой 30. Для физических лиц другой закон – Закон РФ «О налогах на имущество физических лиц» от 09. 12. 1991 года № 2003-1 в редакции последних изменений от 02. 11. 2013 года.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь к консультанту:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Это быстро и БЕСПЛАТНО!

Виды налоговых льгот ↑

Стоит отметить, что налог на имущество – это местный налог, то есть его размер, и порядок уплаты устанавливают местные власти. Они же устанавливают и льготы по нему. Но, есть категории граждан, которые имеют льготы по уплате налога на федеральном уровне.

Есть категории льготников:

- которые совсем не платят налог;

- не платят налог со стоимости строений и помещений, и сооружений;

Кроме того, существуют такие объекты недвижимости, с которых собственник не должен платить налог. И, как уже упоминалось, местные власти могут устанавливать дополнительные льготы по налогу.

Кто налог на имущество не платит

Как сказано в п. 1 ст. 4 Закона № 2003-1, от уплаты налога на имущество освобождены полностью следующие категории физических лиц:

- Герои СССР и РФ, а также полные кавалеры Ордена Славы.

- Инвалиды с детства, а также 1-ой и 2-ой групп.

- Участники ВОВ и других войн.

- Лица, занимавшие штатные должности в воинских частях в периоды ВОВ и других войн.

- «Чернобыльцы» и лица, принимавшие участие в ликвидации последствий, и получившие дозу облучения.

- Военные пенсионеры.

- Члены семьи военнослужащего, если сам военнослужащий погиб при исполнении военных обязанностей. К членам семьи относятся – мать, отец, дети и вдова.

Налог со стоимости строений, помещений и сооружений

В п. 2 ст. 4 Закона № 2003-1 указаны категории граждан, которые не должны уплачивать налог со строений, а также помещений и сооружений.

К такой категории относятся:

- пенсионеры;

- граждане, которые уволены с военной службы до достижения ими пенсионного возраста;

- граждане, которые призывались на военные сборы в страны, где велись военные действия;

- членам семьи военнослужащего, который погиб при исполнении служебных обязанностей. Члены семьи – родители, дети и вдова. Вдова имеет право на такую льготу, пока повторно не вступит в брак, дети и родители – пожизненно;

Объекты, не облагаемые налогом

Есть льготы по уплате налога, а есть «льготные» объекты недвижимости, имея в собственности которые, гражданин имеет льготы:

- Специальные помещения, здания и сооружения, которые принадлежат мастерам народных промыслов, и используемые ими в качестве мастерских и помещений для работы.

- С жилой площади, если она используется как частная открытая выставка, библиотека или галерея. Освобождение от уплаты возможно только на период такого использования, подтверждённого документально.

- С жилых строений, площадью менее 50 кв. м и расположенных на территориях СНТ и в дачных посёлках.

- С хозяйственных строений любой площади, если они расположены на территории СНТ или в дачных посёлках.

Такой перечень объектов недвижимости приведении в пп. 4 и пп. 5 ст. 4 Закона № 2003-1.

Дополнительные льготы

Как уже упоминалось, местные власти субъектов федерации имеют право добавлять категории граждан и расширять список «льготных» объектов недвижимости. Но, эти льготы будут действовать только на территории конкретного субъекта.

— Регулярная проверка качества ссылок по более чем 100 показателям и ежедневный пересчет показателей качества проекта.

— Все известные форматы ссылок: арендные ссылки, вечные ссылки, публикации (упоминания, мнения, отзывы, статьи, пресс-релизы).

— SeoHammer покажет, где рост или падение, а также запросы, на которые нужно обратить внимание.

SeoHammer еще предоставляет технологию Буст, она ускоряет продвижение в десятки раз, а первые результаты появляются уже в течение первых 7 дней. Зарегистрироваться и Начать продвижение

Во многих регионах нашей страны действуют льготы по налогу на имущество физических лиц для многодетных семей. Но, есть условие – совместное проживание с детьми.

Также есть льготы детям – сиротам, после выпуска их из интерната или детского дома. Но, в Москве и области нет дополнительных льгот. Только федеральные.

Особая экономическая зона ↑

Наша страна делится на определённые экономические зоны. Эти зоны регулируются Федеральным Законом РФ «Об особых экономических зонах в РФ» от 22. 07. 2005 года № 116 – ФЗ.

Определение

В ст. 2 Закона № 116-ФЗ дано понятие «особой экономической зоны». Это – такие территории, на которых действует особый предпринимательский режим. Границы этих территорий определены Правительством нашей страны.

Все о налоге с продажи наследственного имущества есть в статье: налог с продажи имущества.

Все о налоге с продажи наследственного имущества есть в статье: налог с продажи имущества.

Как оплатить налог на имущество смотрите здесь.

Как правило, таким территориями являются зоны добычи, разработки и обработки полезных ископаемых. Целью создания таких территорий было развитие отраслей экономики, промышленности и транспорта.

В ст. 4 Закона № 116-ФЗ названы виды экономических территорий, которые есть в России:

- промышленно-производственные;

- технико-внедренческие.

Резиденты особых экономических зон

Так как есть 2 вида особых экономических зон, то существует и 2 вида резидентов этих зон. Как сказано в ст. 9 Закона № 116-ФЗ:

- Резидентом промышленно-производственной зоны является коммерческая организация, местом регистрации которой является экономическая зона, и которая, на основании договора с органами управления, осуществляет промышленно-производственную деятельность.

- Резидентом технико-внедренческой зоны является коммерческая организация, местом регистрации которой является экономическая зона, и которая, на основании договора с органами управления, осуществляет технико-внедренческую деятельность.

Резиденты особых экономических зон могут вести только ту деятельность, которая указана в соглашении. Они не могут иметь филиалы или представительства вне зоны.

Льготы, предоставляемые резидентам

Резидентам особых экономических зон государство предоставляет некоторые налоговые льготы.

В частности:

- Они уплачивают налог на прибыль по пониженным процентным ставкам.

- Льготы по транспортному налогу, которые установлены местными властями.

- Они имеют полную льготу по налогу на имущество юридических лиц в 2020 году в тех случаях, если:

- имущество приобретено для осуществления хозяйственной деятельности в пределах экономической зоны;

- имущество зарегистрировано в пределах экономической зоны;

- имущество используется по факту на территории зоны.

Льготы ↑

Некоторым категориям граждан государство предоставляет льготы по налогу на имущество.

Для пенсионеров

Как сказано в п. 2 ст. 4 Закона № 2003-1, пенсионеры освобождаются полностью от уплаты налога на имущество, если они имеют в собственности сооружение, помещение или строение.

Льгота предоставляется при предъявлении пенсионного удостоверения.

Кроме того, льгота распространяется на все помещения, сооружения и здания, которые пенсионер имеет в собственности. Льгот по уплате налога за квартиру пенсионеры не имеют.

Инвалиды 2-ой и 3-ей группы

Согласно п. 1 ст. 4 Закона № 2003-1, инвалиды 1-ой, 2-ой групп, а также инвалиды детства полностью освобождаются от уплаты налога на своё имущество. В отношении инвалидов 3-ей группы льгот не введено.

Льгота предоставляется на основании медицинской справки о присвоении инвалидности.

Инвалиды имеют право на освобождение по налогу на всё своё имущество, независимо от места регистрации этого имущества. предъявлять документы необходимо каждый год, подтверждая тем самым право на льготу.

— Разгрузит мастера, специалиста или компанию;

— Позволит гибко управлять расписанием и загрузкой;

— Разошлет оповещения о новых услугах или акциях;

— Позволит принять оплату на карту/кошелек/счет;

— Позволит записываться на групповые и персональные посещения;

— Поможет получить от клиента отзывы о визите к вам;

— Включает в себя сервис чаевых.

Для новых пользователей первый месяц бесплатно. Зарегистрироваться в сервисе

Подавать документы на льготу, в соответствии со ст. 5 Закона № 2003-1, необходимо самостоятельно и по месту регистрации имущества.

Для инвалидов это является большой проблемой. Поэтому во многих крупных городах работают специальные интернет – сервисы. Используя которые инвалиды могут и заполнить заявление, и предъявить необходимые документы.

Для ветеранов боевых действий

Также как и инвалиды 1-ой и 2-ой групп, ветераны боевых действий полностью освобождаются от уплаты налога на их имущество. Такая норма приведена в п. 1 ст. 4 Закона № 2003-1.

Льгота предоставляется на основании ветеранского удостоверения, которое выдаётся в военкомате по месту постоянной регистрации ветерана.

Ветеранам «повезло» больше, чем инвалидам – им льгота предоставляется на всю жизнь, поэтому «обновлять» каждый год право на льготу им не нужно.

Часто задаваемые вопросы ↑

Далеко не все граждане и юридические лица знают о том, что существуют льготы по налогу на имущество. А если и знают про льготу, то не знают куда обращаться. В связи с этим на форумах и сайтах есть множество вопросов от населения.

Как получить льготу физических лиц?

Если физическое лицо относится к категории, для которой Законом № 2003-1 предусмотрена льгота по налогу на имущество, то эту льготу необходимо оформить.

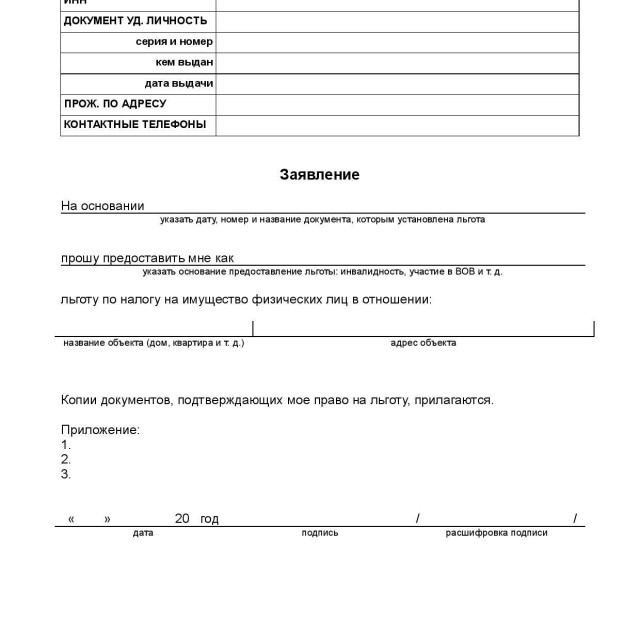

Сделать это нужно в налоговой инспекции по месту регистрации имущества. Для этого необходимо предъявить документ, дающий право на льготу и написать заявление.

Для пенсионеров – это пенсионное удостоверение. Его нужно предъявлять каждый год и «обновлять» право на льготу.

Для многодетных семей (в некоторых регионах России) – удостоверение многодетной матери или отца. Также нужно предъявлять каждый год.

Образец заявления на предоставление льготы всегда можно найти в самой инспекции. Само заявление носит произвольный характер, но для удобства заполнения в налоговых часто можно найти образец.

Когда она начинает действовать?

Налоговая льгота начинает действовать с того месяца, в котором это право возникло. Если же право на льготу возникло в середине года, то за предыдущие месяцы придётся уплатить налог в полном объёме.

Например, гражданин получил инвалидность 2-ой группы в апреле 2013 года. С 01 апреля он может не платить налог, но за январь, февраль и март необходимо произвести платёж в бюджет.

Можно оформить льготу и «задним числом». Но, на это даётся 3 года.

Как оплатить налог на имущество физических лиц через госуслуги читайте в статье: оплата налога на имущество через интернет.

Как оплатить налог на имущество физических лиц через госуслуги читайте в статье: оплата налога на имущество через интернет.

Все о налоге на движимое имущество в 2020 году читайте по ссылке.

Начисление налога на имущество и проводки описаны здесь.

При этом сумму налога, которая была уплачена, когда льгота уже имела место, но не была должным образом оформлена, должна вернутся на расчётный счёт налогоплательщика.

Для перерасчёта также необходимо заполнить соответствующее заявление.

Предоставление документов на льготу в налоговую инспекцию самостоятельно.

Налогоплательщики обязаны сами предъявлять инспекторам документы, которые подтверждают их право на получение льготы по налогу на имущество. Сделать это желательно сразу же, как только возникло основание для получения льготы.

Но, бывают разные причины, когда это не удаётся сделать. Законодательством предусмотрен 3-летний срок на подачу документов.

Стоит помнить, что льготы по налогу на имущество предоставляются только при наличии подтверждающих документов. Их нужно самостоятельно предъявлять в налоговую инспекцию.

В противном случае, налоговики будут присылать уведомление об уплате налога, а потом начислять пени и штрафы на сумму просрочки. Чтобы избежать этого, нужно своевременно, как только возникло право на льготу, уведомить письменным заявлением налоговую инспекцию.