Каковы сроки сдачи налоговой отчетности в 2020 году

Сегодня в обязательном порядке необходимо соответствующим образом подготавливать налоговую отчетность к определенному сроку. Периоды сдачи подобного рода отчетности устанавливаются на законодательном уровне.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь к консультанту:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Это быстро и БЕСПЛАТНО!

При этом следует помнить, что документы должны сдавать в налоговую инспекцию по месту регистрации вне зависимости от правовой формы организации.

- Общие моменты

- Таблица сроков сдачи налоговой отчетности в 2020 году

- Последствия нарушения сроков сдачи

На данный момент основным документом, регламентирующим необходимость составления подобного рода отчетности, является Налоговый кодекс РФ.

Общие моменты ↑

Сегодня на законодательном уровне установлены достаточно жесткие срок сдачи бюджетной отчетности в налоговую инспекцию.

При этом срок подачи отчетности в налоговую для ИП отличаются от сроков, которые установлены для юридических лиц. Существуют некоторые особенности, связанные непосредственно с налоговым режимом.

Наиболее существенными вопросами, с которым необходимо будет ознакомиться до момента формирования и сдачи отчетности, являются следующие:

- определения;

- куда нужно сдавать;

- нормативная база.

Определения

Все существенные моменты, непосредственно связанные с формированием отчетности, отражены в действующем по этому поводу законодательстве.

Но важно помнить, что для верной трактовки всех основных определений необходимо будет обязательно заранее ознакомиться с основными терминами.

К наиболее существенным понятиям следует отнести:

- «налоговая отчетность»;

- «бухгалтерская отчетность»;

- «налоговая декларация»;

- «налогообложение»;

- «авансовый платеж»;

- «налоговый агент»;

- «налогоплательщик».

Под термином «налоговая отчетность» понимается представление в различном формате, в зависимости от выбранного способа, информации о полученных доходах с целью формирования налоговой базы.

В соответствующих документах должен обозначаться достаточно обширный перечень различного рода данных. Касается это также льгот, на которые имеет право налогоплательщик в конкретном случае.

Забиваем Сайты В ТОП КУВАЛДОЙ - Уникальные возможности от SeoHammerКаждая ссылка анализируется по трем пакетам оценки: SEO, Трафик и SMM. SeoHammer делает продвижение сайта прозрачным и простым занятием. Ссылки, вечные ссылки, статьи, упоминания, пресс-релизы - используйте по максимуму потенциал SeoHammer для продвижения вашего сайта.Что умеет делать SeoHammer— Продвижение в один клик, интеллектуальный подбор запросов, покупка самых лучших ссылок с высокой степенью качества у лучших бирж ссылок.

— Регулярная проверка качества ссылок по более чем 100 показателям и ежедневный пересчет показателей качества проекта.

— Все известные форматы ссылок: арендные ссылки, вечные ссылки, публикации (упоминания, мнения, отзывы, статьи, пресс-релизы).

— SeoHammer покажет, где рост или падение, а также запросы, на которые нужно обратить внимание.

SeoHammer еще предоставляет технологию Буст, она ускоряет продвижение в десятки раз, а первые результаты появляются уже в течение первых 7 дней. Зарегистрироваться и Начать продвижение

«Бухгалтерская отчетность» — документирование хозяйственной/коммерческой деятельности, которая ведется предприятием, индивидуальным предпринимателем.

При этом возможно вести подобного рода отчетность как совместно с налоговой, так и отдельно.

При этом следует помнить, что совместное ведение отчетности подобного рода существенно сокращает время на формирование документов. Ранее бухгалтерскую отчетность ИП разрешалось не вести. Сегодня же она обязательна.

«Налоговая декларация» — специальный документ, который составляется при формировании налоговой отчетности. Обязательно представлять его вместе с остальными обязательными к налоговые органы.

Существуют определенные стандарты его заполнения. Прежде, чем приступить к формированию документа, необходимо внимательно ознакомиться с его образцом.

Так можно будет избежать допущения различных ошибок. На их основании налоговая имеет право отказать в принятии документов к рассмотрению.

«Налогообложение» — под данным термином понимается процедура формирования налоговых сборов на предприятии, индивидуальным предпринимателем для уплаты в государственный бюджет.

Сегодня существует различные формы налоговых сборов. Необходимость уплаты определенных устанавливается на законодательном уровне.

Перечень обязательных к уплате зависит от правовой формы предприятия, а также иных немаловажных факторов.

«Авансовый платеж» — некоторая сумма, которая представляет собой часть налоговой базы. Она определяется в соответствии со ст.№274 НК РФ.

Уплата авансового платежа по налоговым сборам в некоторых случаях строго обязательна. Величина подобного платежа, как и полный размер данного налога, определяется на законодательном уровне.

«Налоговый агент» — предприятие, индивидуальный предприниматель, осуществляющий выплаты налога на доходы физических лиц за своего работника или же выполняющий обязанности посредника иным образом.

Но обычно налоговым агентом является работодатель для своего сотрудника. Именно он должен формировать все необходимые отчисления за своего работника и перечислять их в бюджет государства.

«Налогоплательщик» — физическое или же юридическое лицо, которое на основании действующих законодательных норм обязано делать соответствующие отчислении в пользу бюджета.

Плательщиками налоговых сборов на данный момент могут быть различные лица.

Как физические, так и юридические. Сегодня в некоторых случаях обязательно предоставление налоговой отчетности также и физическими лицами.

— Разгрузит мастера, специалиста или компанию;

— Позволит гибко управлять расписанием и загрузкой;

— Разошлет оповещения о новых услугах или акциях;

— Позволит принять оплату на карту/кошелек/счет;

— Позволит записываться на групповые и персональные посещения;

— Поможет получить от клиента отзывы о визите к вам;

— Включает в себя сервис чаевых.

Для новых пользователей первый месяц бесплатно. Зарегистрироваться в сервисе

Куда нужно сдавать

Сегодня налоговую отчетность необходимо будет сдавать непосредственно в налоговую инспекцию.

Но делать это необходимо только по месту постоянной регистрации конкретного юридического лица или же индивидуального предпринимателя.

Точный адрес расположения офиса ФНС можно будет узнать через интернет, в специальной справочной.

Сдачу документов рассматриваемого типа может осуществлять:

| Уполномоченное на выполнение подобных действий лицо | Исполнительный орган предприятия |

| Доверенное лицо | При наличии соответствующих подтверждающих документов |

При этом во втором случае помимо налоговой декларации необходимо будет представить налоговым инспекторам подтверждение полномочий.

Как осуществляется отправка электронной отчетности в налоговую смотрите в статье: налоговая отчетность через интернет.

Как осуществляется отправка электронной отчетности в налоговую смотрите в статье: налоговая отчетность через интернет.

Где можно взять бланк доверенности на сдачу отчетности в налоговую, читайте здесь.

Для этого потребуется специальная нотариально заверенная доверенность, а также паспорт гражданина РФ представителя.

Доверенность должна быть составлена в соответствии с действующими законодательными нормами. В противном случае она будет считаться попросту недействительной.

Саму документацию можно будет сдать следующим образом:

- в бумажной форме;

- в электронной.

В первом случае также допускается отправка декларации заказным письмом, почтой РФ. Во втором же случае необходимо будет организовать специальный канал шифрованной электронной связи.

Подобный метод передачи данных требует наличие цифровой подписи, а также специального программного обеспечения. Оно должно быть полностью совместимым с программным обеспечением налоговых органов.

Нормативная база

Сегодня все вопросы, связанные с налоговой отчетностью, в обязательном порядке регламентируются специальными нормативными документами.

К наиболее существенным, с которыми необходимо ознакомиться в обязательном порядке и заранее, на данный момент относятся следующие:

| ст.№80 НК РФ | Что такое налоговая декларация, её назначение и способ заполнения, предоставления |

| ст.№81 НК РФ | Обозначается возможность, а также способ внесения всевозможных поправок в налоговую декларацию |

| Приказ ФНС №ММВ-7-4/142@ от 08.04.13 г. | — |

| Федеральный закон №63-ФЗ от 06.04.11 г. | «Об электронной подписи» |

| Федеральный закон №1-ФЗ от 10.01.02 г. | «Об электронной цифровой подписи» |

В случае возникновения каких-либо вопросов, связанных непосредственно со сроками предоставления налоговой отчетности или её формирования необходимо обязательно проконсультироваться с инспекторами.

Сотрудники Федеральной налоговой службы обязаны дать консультацию по всем интересующим налогоплательщика вопросам.

Если же по какой-то причине подобным образом ознакомиться с необходимой информацией возможности нет, можно обратиться за платной консультацией к юристам.

На данный момент большое количество коммерческих структур предлагает свои услуги по формированию налоговой отчетности и сдачи её в соответствующие службы.

Но обращаться в подобного рода учреждения следует в крайних случаях. Так как в данной сфере услуг присутствует большое количество мошенников.

Потому прежде, чем обратиться куда-либо, стоит ознакомиться с отзывами клиентов.

Таблица сроков сдачи налоговой отчетности в 2020 году ↑

Сегодня сроки ИП и для юридических лиц по поводу сдачи отчетности достаточно существенно различаются. Причем касается это также и различных организационных форм.

Существенную роль играет также выбранная конкретным предприятием система налогообложения.

Например, существует большое количество различий между УСН и ОСНО. Со всеми нюансами необходимо ознакомиться заблаговременно.

К наиболее существенным вопросам, связанным с составлением отчетности рассматриваемого типа, стоит отнести следующие:

- что такое календарь бухгалтера — квартальная, годовая;

- при единой упрощенной налоговой декларации.

Что такое календарь бухгалтера

Сегодня любое коммерческое предприятие, уплачивающее налоги в бюджет РФ, в обязательном порядке должно представлять актуальную информацию в виде налоговой отчетности.

Причем необходимый перечень документации должен оформляться в соответствии с установленными на законодательном уровне сроками.

Обычно составлением и подачей налоговых деклараций занимается бухгалтер, главный бухгалтер. Чтобы избежать нарушения сроков сдачи отчетности, необходимо будет следовать специальному календарю.

Он представляет собой обычный календарь с отмеченными датами, до момента наступления которых отчетность должна быть представлена в соответствующие налоговые органы.

Найти подобного рода календарь можно будет в интернете. Сроки сдачи устанавливаются как для одного квартала, так и на целый год вперед. За нарушение сроков полагается достаточно серьезная ответственность.

Квартальная

На данный момент квартальная отчетность включает в себя следующую документацию:

- налоговые декларации с информацией о доходах/расходах предприятия;

- расчетные ведомости для различных государственных внебюджетных фондов;

- отчетность бухгалтерского характера.

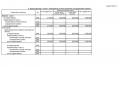

На данный момент сроки сдачи квартальной отчетности выглядят следующим образом:

| Рабочий, отчетный период | ИФНС | Фонд социального страхования | ПФР |

| 1-ый квартал 2020 года | Не предоставляется | ФСС-4 15.04.2015 | РСВ-1 15.05.2015 |

| 2-е полугодие 2020 года | Не предоставляется | ФСС-4 15.07.2015 | РСВ-1 15.08.2015 |

| 3-е квартал 2020 года | Не предоставляется | ФСС-4 15.10.2015 | РСВ-1 17.11.2015 |

| 2016 годовая отчетность | Бухгалтерская годовая отчетность Полная налоговая декларация по УСН 31.03.2017 |

ФСС-4 | РСВ-1 |

Годовая

Годовая отчетность представляет собой совокупность данных о хозяйственной/экономической деятельности, которая велась в прошедшем году.

Вне зависимости от правовой формы предприятия, а также иных факторов сдана она должна быть до 31 марта следующего за отчетным годом. Данный момент установлена на законодательном уровне.

При единой упрощенной налоговой декларации

Сегодня в некоторых случаях допускается сдавать упрощенную налоговую декларацию. Она имеет установленную на законодательном уровне форму. Установлены определенные сроки сдачи данного документа.

Необходимо подготовить его и сдать доступным образом в налоговые органы до 20-го числа месяца, который следует за истекшим кварталом или же календарным годом.

Последствия нарушения сроков сдачи ↑

Сроки сдачи налоговой отчетности на сегодняшний день установлены соответствующими положениями налогового кодекса. При этом не допускается нарушение их.

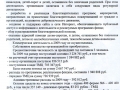

В случае же если сроки по каким-либо причинам будут нарушены, налагаются следующие административные санкции:

| За не предоставление в налоговую инспекцию, внебюджетные фонды декларации | Штраф в размере 1 тыс. рублей |

| Имеет место просрочка срока сдачи отчетности составляет 2 недели или же более | Налоговый орган может приостановить расходные операции на лицевом счете предприятия |

| На всех должностных лиц | Могут быть наложены различного рода административные штрафы |

На данный момент мера ответственности по каждому виду нарушения регламентируется определенной статьей КоАП или же федеральным законодательством.

Как лучше сдать отчетность в налоговую узнайте из статьи: налоговая отчетность.

Как лучше сдать отчетность в налоговую узнайте из статьи: налоговая отчетность.

Как формируется выписка из штатного расписания форма Т-3, читайте здесь.

Как получить выписку из реестра акционеров, смотрите здесь.

При этом штраф может быть установлен в виде фиксированной суммы или же какого-либо процента от налогового сбора, страхового отчисления. В каждом случае все сугубо индивидуально.

Не стоит нарушать сроки сдачи отчетности в налоговую службу. Так можно будет избежать наложения штрафов и иных проблем.

Внимание!

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

- Задайте вопрос через форму (внизу), либо через онлайн-чат

- Позвоните на горячую линию:

- Москва и Область - +7 (499) 110-43-85

- Санкт-Петербург и область - +7 (812) 317-60-09

- Регионы - 8 (800) 222-69-48

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.