Какие изменения внесены по ЕСХН в 2020 году

Предыдущая статья: Образец письма о применении общей системы налогообложения

Следующая статья: Порядок начисления и уплаты ЕСХН

Индивидуальные предприниматели, а также всевозможные организации, ведущие сельскохозяйственную деятельность, имеют право на использование ЕСХН (единый сельскохозяйственный налог).

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь к консультанту:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Это быстро и БЕСПЛАТНО!

Подобный режим имеет большое количество достоинств. Он заменяет несколько налоговых сборов, которые обязательны для выплаты в бюджет, одним платежом.

ЕСХН – инструмент государства по поддержке тех, кто занимается сельским хозяйством. Необходимо лишь следить за различного рода изменениями, связанными с реформацией законодательства.

Что нужно знать ↑

Прежде, чем использовать ЕСХН, необходимо в обязательном порядке ознакомиться с наиболее важными моментами касательно данного режима.

В первую очередь это:

- элементы налогообложения;

- история основания;

- нормативная база.

Особенно пристальное внимание следует уделять элементам налогообложения, а также нормативной базе. Так как это позволит избежать возникновения различного рода ошибок в процессе формирования бухгалтерской отчетности.

Основополагающим документом является НК РФ – при разрешении различных спорных ситуаций с налоговыми органами следует ориентироваться именно на него.

Элементы налогообложения

При использовании ЕСХН в качестве объекта налогообложения выступают доходы, уменьшенные на величину расходов. При этом необходимо помнить, что в качестве доходов выступают лишь определенные поступления на расчетный счет предприятия, индивидуального предпринимателя.

— Регулярная проверка качества ссылок по более чем 100 показателям и ежедневный пересчет показателей качества проекта.

— Все известные форматы ссылок: арендные ссылки, вечные ссылки, публикации (упоминания, мнения, отзывы, статьи, пресс-релизы).

— SeoHammer покажет, где рост или падение, а также запросы, на которые нужно обратить внимание.

SeoHammer еще предоставляет технологию Буст, она ускоряет продвижение в десятки раз, а первые результаты появляются уже в течение первых 7 дней. Зарегистрироваться и Начать продвижение

Они регламентируются Налоговым кодексом Российской Федерации:

| Доходы, полученные от продажи (реализации) | На основании гл.№ 25 ст.№249 НК РФ |

| Доходы, полученные внереализационным путем | В соответствии с гл.№25 ст.№250 НК РФ |

Очень важно помнить, что при выборе объекта налогообложения не следует учитывать:

| Денежные поступления | Обозначенные в ст.№251 НК РФ |

| Доходы, получаемые ИП, организацией – которые облагаются налоговыми ставками | Обозначенными п.3, 4 ст.№284 НК РФ – порядок определяется гл.№25 НК РФ (величина ставки – 15.9% и 0%) |

| Доходы ИП, которые облагаются налогом на доходы физических лиц | Предусмотрены в п.2, 4, 5 ст.№224 НК РФ — ставка данного налога составляет 35% и 9% |

При определении объекта налогообложения плательщики налога имеют право уменьшить полученные ими доходы на расходы следующего типа:

- на различные действия связанные с основными средствами: приобретение, обновление, реконструкция, дооборудование, изготовление;

- приобретение нематериальных активов или же средств, связанных с их созданием.

История становления

История становления налога рассматриваемого типа началась ещё в начале XX века.

Можно выделить следующие основные этапы данного процесса:

| 1925 год | Появляется такое понятие, как ЕСХН, в качестве объекта налогообложения выступают земельные участки сельскохозяйственного назначения |

| 1925 – 1990 года | Принятие различных положений, касающихся сельского хозяйства (закон СССР «О сельскохозяйственном налоге » от 21.12.1971 г. и многих других), при этом налог стал высчитываться только из фактически полученного дохода |

| 1991-2001 года | Принят закон РСФСР от 22.11.91 г. №348-1 «О крестьянском хозяйстве»: налогом облагается доход, причем уплачивается он вместе с пошлиной на землю |

| 2002-2003 года | Принят Федеральный закон от 29.12.01 г. №187-ФЗ, а также гл.№26.1 НК РФ: вводится специальный режим налогообложения для производящих сельскохозяйственную продукцию предприятий, индивидуальных предпринимателей |

| 2004 год | Принят Федеральный закон №147-ФЗ от 11.11.03 г., регламентирующий редакцию гл.№26.1 Налогового кодекса Российской Федерации (в качестве объекта налогообложения выступают доходы за вычетом расходов) |

Нормативная база

Нормативная база, касающаяся ЕСХН, достаточно обширна. Имеется множество самых разных нюансов.

Отличительной особенностью данного режима является возможность его использования рыбохозяйствами – данный момент освещается в п.2.1 ст.№346.2 Налогового кодекса Российской Федерации.

В то же время на официальном сайте Федеральной налоговой службы оглашается, что предприятия, а также индивидуальные предприниматели, сельскохозяйственную продукцию не производящие, но перерабатывающие её, применять ЕСХН права не имеют.

Согласно п.3 ст.№346.1 НК РФ индивидуальные предприниматели, осуществляющие выплату Единого сельскохозяйственного налога, освобождаются от следующих сборов:

| Налога на доходы физических лиц | Относится только к прибыли, полученной в результате предпринимательской деятельности |

| Налога, налагаемого на имущество физических лиц | Касается только занятого в предпринимательской деятельности |

| НДС | Исключением является лишь налог на добавочную стоимость, который уплачивается при ввозе товара с территории другого государства, на таможне |

Организации, применяющие ЕСХН, согласно п.3 ст.№346.1 НК РФ, освобождаются от уплаты следующих сборов:

- налога, налагаемого на прибыль – исключением является налог, который выплачивается с дивидендов;

- налога, налагаемого на имущество предприятия;

- НДС – исключением является налог на добавочную стоимость, который уплачивается на таможне.

Все о едином сельскохозяйственном налоге смотрите в статье: ЕСХН.

Все о едином сельскохозяйственном налоге смотрите в статье: ЕСХН.

Как заполнить образец письмо об общей системе налогообложения, читайте здесь.

Чтобы КФХ (крестьянско-фермерское хозяйство) мог начать использовать рассматриваемый налоговый режим, должна быть осуществлена специальная процедура перехода. Все касающиеся данного процесса моменты оглашаются в п.5 ст.№346.2.

Чтобы осуществить данный переход, следует подать специальное заявление в налоговый орган:

| Для индивидуального предпринимателя | По месту жительства самого ИП |

| Для физических лиц, организаций | По месту нахождения |

Имеется один важный нюанс, касающийся упрощенной системы налогообложения. Если индивидуальный предприниматель осуществляет свою деятельность и работает на УСН, то использование ЕСХН будет возможно только со следующего года, не ранее.

Само заявление о переходе на единый сельскохозяйственный налог должно быть подано до 31 декабря – согласно п.2 ст.346.3 НК РФ.

Если же компания или индивидуальный предприниматель зарегистрировались менее 30 дней назад, то возможен переход на ЕСХН в течение этого же отчетного периода. Для этого достаточно подать соответствующее заявление – п.2 ст.№346.3 НК РФ.

Должны быть в обязательном порядке выполнены условия перехода: доход от ведения деятельности определенного типа более 70%. Особые условия обозначаются для предпринимателей и организаций, занимающихся разведением рыбы.

Все наиболее важные моменты обозначаются в п.2.1 ст.№346.2 НК РФ. Имеются некоторые исключения, касающиеся применения ЕСХН.

— Разгрузит мастера, специалиста или компанию;

— Позволит гибко управлять расписанием и загрузкой;

— Разошлет оповещения о новых услугах или акциях;

— Позволит принять оплату на карту/кошелек/счет;

— Позволит записываться на групповые и персональные посещения;

— Поможет получить от клиента отзывы о визите к вам;

— Включает в себя сервис чаевых.

Для новых пользователей первый месяц бесплатно. Зарегистрироваться в сервисе

Его не могут использовать ИП, а также юридические лица, ведущие деятельность следующего характера:

- производство подакцизных товаров;

- игорный бизнес.

Не имеют права использовать Единый сельскохозяйственный налог организации, являющиеся бюджетными или автономными учреждениями. Следует помнить, что использование ЕСХН не отменяет необходимость осуществления взносов в ПФР.

Что нового в 2020 году ↑

Использующим рассматриваемый налоговый режим необходимо постоянно следить за изменениями в законодательстве. Так как непрерывно происходит его изменение, а несоблюдение приводит к наложению штрафов.

Так, в 2020 году КБК ЕСХН изменился, и подобное происходит ежегодно – бухгалтерам или же руководителям организаций самостоятельно следует проверять коды бюджетных классификаций.

Новая форма декларации

Изменения касаются также отчетной документации, которая обязательна к представлению в налоговые органы. Так, в 2020-2015 году была утверждена новая форма декларации.

Основанием для этого послужил приказ Федеральной налоговой службы РФ №ММВ-7-3/384@ от 18.07.14 г. Необходимо подавать декларацию в обновленной форме в налоговые службы с 2020 года.

Также нужно помнить о соблюдении сроков представления декларации. Необходимо заполнить данный документ и сдать его в соответствующие органы не позднее 31 марта того года, который следует за отчетным периодом.

Видео: изменения по УСН и ЕСХН

Если ведение сельскохозяйственной деятельности, подпадающей под ЕСХН, прекращается, то необходимо представить в налоговую службу декларацию до 25-го числа месяца, следующего за тем, в течение которого было прекращено ведение соответствующей деятельности.

Наиболее важные моменты, касающиеся сроков подачи декларации, освещаются в п.1 ст.№346.10 Налогового кодекса Российской Федерации.

Порядок заполнения

Порядок заполнения новой декларации по ЕСХН оглашается в приказе ФНС России №ММВ-7-3/384@ от 18.07.14 г. Необходимо также ознакомиться с основными положениями приложения №3.

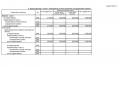

Сама декларация заполняется в следующем порядке:

| Титульный лист | Прописывается ИНН и КПП Указывается номер выполнения корректировки Обозначается налоговый период Вписывается отчетный год Указывается код налогового органа, куда подается сама декларация, а также код места учета Прописываются данные налогоплательщика (индивидуального предпринимателя, юридического лица) Код вида экономической деятельности по ОКВЭД Указывается номер телефона, а также количество страниц и их копий |

| Раздел №1 (суммы ЕСХН, уплачиваемые в бюджет по данным налогоплательщика) | Код ОКТМО Величина авансового платежа Суммы налогов, обязательных к оплате Сумма, на которую следует уменьшить величину платежа |

| Раздел №2 (выполнение расчета единого сельскохозяйственного налога) | Сумма доходов за определенный налоговый период Налоговая база по налогу Понесенные организацией убытки за отчетный период Сумма налога за отчетный период |

| Раздел №2.1 | Вычисляется сумма убытка, за счет которой уменьшается налоговая база |

| Раздел №3 | Формируется отчет о целевом использовании: услуг, работ, денежных средств |

Следует помнить, что произошли изменения страховых взносов в 2020 году, ЕСХН декларация должна все это отражать. В противном случае налоговые органы могут инициировать камеральную проверку.

Крымский федеральный округ

После присоединения Крыма на территории полуострова действует законодательство Российской Федерации. Это касается также ЕСХН.

Закон РК №60-ЗРК/2014 от 29.12.14 г. обозначается пониженную ставку для тех, кто занимается сельским хозяйством и платит единый налог – величина её составляет всего 0.5%.

Внесены ли изменения по процентам (ставка) ЕСХН в 2020 год ↑

Величина налоговой ставки по Единому сельскохозяйственному налогу в 2020 году не изменилась. Она составляет 6% — как и в предыдущие отчетные периоды.

Какие различия между общей и упрощенной системы налогообложения узнайте из статьи: отличия УСН и ОСНО.

Какие различия между общей и упрощенной системы налогообложения узнайте из статьи: отличия УСН и ОСНО.

Как быть с НДС при совмещении ОСНо с ЕНВД, читайте здесь.

Таблицу отчетности ООО на ОСНО в 2020 году, смотрите здесь.

Необходимо помнить об этом и выполнять планирование, а также осуществлять заполнение налоговой декларации соответствующим образом.

Использование ЕСХН чрезвычайно удобно. Данный режим позволяет оптимизировать расходы на оплату налогов, создает благоприятные условия для занятия сельскохозяйственной деятельностью.