Механизм перехода на уплату единого сельскохозяйственного налога (ЕСХН) в 2020 году

При первичной регистрации субъекта хозяйственной деятельности основным вопросом является выбор подходящей системы налогообложения.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь к консультанту:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Это быстро и БЕСПЛАТНО!

Однако нередко возникают ситуации, когда переход необходимо осуществить, после того как предприятие было поставлено на налоговый учет.

- Общие сведения

- Порядок перехода на уплату единого сельскохозяйственного налога

- Переход с ЕСХН на общую систему налогообложения

Поэтому попробуем разобраться с правилами перехода с общего режима налогообложения на единый сельхозналог и узнать, что обязаны уплачивать организации, перешедшие на ЕСХН.

Общие сведения ↑

Обязанность по уплате налогов и сборов возникает на основании предписаний Налогового законодательства.

Как следствие налогоплательщики обязаны выбрать соответствующий их деятельности налоговый режим с момента первичной регистрации предприятия.

Что касается организаций, что относятся к категории сельскохозяйственных товаропроизводителей, то они имеют право избирать ЕСХН.

Однако для этого существует ряд определенных условий, которым должно соответствовать предприятие. Сельхозпроизводителями считаются:

| Организации, занимающиеся производством и продажей сельскохозяйственной продукции | Сюда входят производственные кооперативы и фермерские хозяйства |

| Потребительские кооперативы | Садоводческие общества; Животноводческие товарищества; Снабженческие кооперативы; Сообщество огородников; Сбытовые кооперативы |

| Рыбохозяйственные организации | Сюда входят рыболовецкие колхозы (артели) |

| Российские поселкообразующие организации | Основным направлением которых является развитие рыбохозяйственного комплекса |

Чтобы применять ЕСХН предприятия занимающиеся производством и переработкой сельскохозяйственной продукции должны:

- использовать продукцию исключительно из сырья, добытого силами производителя;

- иметь долю прибыли от продажи сельскохозяйственной продукции в размере, превышающем 70% в общем объеме доходов, полученных от продаж.

Потребительские кооперативы могут перейти на ЕСХН в следующем случае:

- если они производят, перерабатывают и продают продукцию сельскохозяйственного назначения исключительно членам кооперативов;

- доля прибыли от продажи сельхозпродукции вышеуказанным лицам составляет более 70% в совокупном объеме прибыли, полученной от продаж.

Рыбохозяйственные организации могут перейти на ЕСХН, если:

| Средняя численность работников предприятия на протяжении года | Не более 300 человек |

| Доля прибыли при отчуждении выловленных водных биоресурсов | Превышает 70% в общем объеме доходов, полученных от продаж |

| Предприятие использует личные суда рыбопромыслового флота | Или те, что находятся в аренде на основании договоров морского фрахтования |

Отдельно нужно пояснить, что численность персонала рыбохозяйственной организации определяется за последние два года, что предшествовали переходу на ЕСХН.

— Регулярная проверка качества ссылок по более чем 100 показателям и ежедневный пересчет показателей качества проекта.

— Все известные форматы ссылок: арендные ссылки, вечные ссылки, публикации (упоминания, мнения, отзывы, статьи, пресс-релизы).

— SeoHammer покажет, где рост или падение, а также запросы, на которые нужно обратить внимание.

SeoHammer еще предоставляет технологию Буст, она ускоряет продвижение в десятки раз, а первые результаты появляются уже в течение первых 7 дней. Зарегистрироваться и Начать продвижение

Поселкообразующие рыбохозяйственные организации могут использовать ЕСХН в следующем случае:

| Если численность работников предприятия, включая членов семей, проживающих с ними | Составляет 50% от общего количества жителей конкретного населенного пункта |

| Доля прибыли от продажи выловленных водных биоресурсов, включая переработанную продукцию | Составляет более 70% в совокупном объеме прибыли, полученной от продаж |

| Если предприятие эксплуатирует суда рыбопромыслового флота | Находящиеся у него на основании соглашений морского фрахтования или те, что являются собственностью налогоплательщика |

Как видно основным критерием, который определяет право на использование ЕСХН, служит соотношение доходов от продажи сельхозпродукции и совокупным объемом продаж.

Чтобы определить нужный показатель предприятие должно выяснить:

- что является сельскохозяйственной продукцией;

- какая часть от продажи этой продукции в общем объеме прибыли.

При самостоятельной переработке имеющейся сельхозпродукции расчет соотношения необходимо производить в два этапа.

Определяется доля издержек, которые возникают при первичной переработке сырья по отношению к общим расходам, направленным на производство продукции.

Для этого можно применить следующую формулу:

Где, ДР – доля издержек,

Где, ДР – доля издержек,

РнПП – расходы на первичную переработку,

ОРнП – общие расходы на производство.

Рассчитывается доля прибыли от продажи сельхозпродукции. Для этого можно использовать следующую формулу:

Где, ДР – доля прибыли,

Где, ДР – доля прибыли,

ДоР – доходы от реализации,

ДИ – доля издержек,

ОСДоП – общая сума доходов от продаж.

Доходы и расходы нужно определять кассовым методом.

Если часть сельхозпродукции подлежит переработке, а часть идет на продажу, тогда соотношение нужно рассчитывать следующим образом:

Где, ДПоР – доля прибыли от реализации,

Где, ДПоР – доля прибыли от реализации,

ДоРСпПП – доходы от продажи сельхозпродукции, подвергнувшейся промышленной переработке,

ДоРСнПП – доходы от продажи продукции не прошедшей промышленную переработку,

ДИнНПС – доля издержек на начальную переработку сырья,

ОСПоП – общая сума прибыли от продаж.

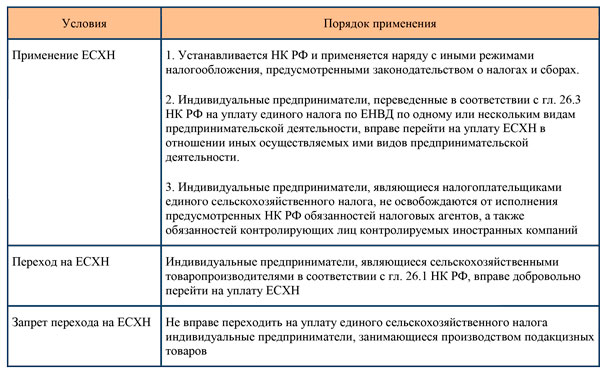

Отдельно нужно сказать о предприятиях, которые не могут применять ЕСХН. К ним относятся:

- Юридические лица, которые занимаются производством подакцизной продукции.

- Организации, оказывающие услуги в области игорного бизнеса.

- Бюджетные предприятия.

Выбор системы налогообложения

Выбор подходящего режима налогообложения предприятие осуществляет самостоятельно. Переход на ЕСХН осуществляется в добровольном порядке.

Для налогоплательщиков, избравших этот налоговый режим объектом налогообложения выступает прибыль, уменьшенная на издержки предприятия (ст.346.4 НК РФ).

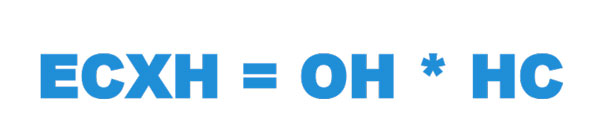

Чтобы рассчитать сумму налога, подлежащую уплате, то налогоплательщику необходимо использовать следующую формулу:

Где, ОН – объект налогообложения,

Где, ОН – объект налогообложения,

НС – налоговая ставка.

При этом доходы организации определяются на основании ст.346.5 НК РФ. Сюда относятся:

- прибыль от продаж;

- внереализационные доходы.

Полученная налогоплательщиком прибыль можно уменьшить за счет:

- Издержек на покупку, изготовление, техническое перевооружение или ремонт ОС.

- Расходов на покупку нематериальных активов.

- Арендных платежей.

- Издержек на закупку семян, саженцев или иного посадочного материала.

- Расходов по выплате заработной платы.

- Издержек, связанных с обеспечением техники безопасности.

- Расходов по добровольному или обязательному страхованию.

- НДС.

- Процентов, выплаченных по кредитам.

- Таможенных платежей, удерживаемых за ввоз продукции в Россию.

- Издержек на содержание транспорта.

- Расходов на командировки.

- Издержек, связанных с приобретением имущественных прав на землю.

- Расходов на покупку молодняка с целью формирования основного стада.

- Издержек на содержание временных поселков.

- Расходов на сертификацию продукции.

- Издержек, спровоцированных вынужденным убоем птицы, животных.

- Расходов, возникших в связи со стихийными бедствиями.

Авансовые платежи по ЕСХН вносятся до 25 числа месяца, идущего за истекшим налоговым периодом. Уплаченные авансы входят в счет уплаты налога по результатам календарного года.

Отчетная документация подается налогоплательщиками до 31 марта. Если организация прекратила деятельность в статусе сельхозтоваропроизводителя, тогда ей нужно сдать отчетность до 25 числа.

— Разгрузит мастера, специалиста или компанию;

— Позволит гибко управлять расписанием и загрузкой;

— Разошлет оповещения о новых услугах или акциях;

— Позволит принять оплату на карту/кошелек/счет;

— Позволит записываться на групповые и персональные посещения;

— Поможет получить от клиента отзывы о визите к вам;

— Включает в себя сервис чаевых.

Для новых пользователей первый месяц бесплатно. Зарегистрироваться в сервисе

Отсчет времени начинается с месяца, идущего за месяцем, когда было подано налоговое уведомление.

Совмещение с другими режимами

Организации и ИП, которые находятся на ЕНВД, могут перейти на ЕСХН по нескольким видам деятельности, подпадающим под этот налоговый режим.

Однако установленный законом лимитированный объем прибыли налогоплательщика будет определяться на основании всех осуществляемых видов предпринимательской деятельности (ст.346.2 НК РФ).

К тому же такие организации обязаны вести раздельный учет прибыли и издержек по каждому налоговому режиму. При этом не допускается использование ЕНВД для реализации, произведенной налогоплательщиком сельхозпродукции.

Таблица: налоги, заменяемые ЕСХН

Что касается одновременного использования организациями ЕСХН и УСН (ОСНО), то такая возможность законом не предусмотрена.

Какие налоги платить параллельно

Налогоплательщики, перешедшие на ЕСХН дополнительно должны уплачивать:

- Земельный налог.

- Акцизные сборы.

- Транспортный налог.

- Госпошлину.

- Водный налог.

- Платежи за пользование недрами.

- Страховые взносы.

НДС при переходе на ЕСХН уплачивается только в отношении импортной продукции, которая ввозится на территорию России.

При этом организации освобождаются от перечисления:

- НДФЛ.

- Налога на имущество.

- Налога на прибыль.

Поэтому если организация переходит на ЕСХН, минусом для государства будет недоначисление вышеуказанных налогов.

Законные основания

Порядок применения вышеуказанного налогового режима утвержден гл.26.1 НК РФ. Для расчета суммы налога необходимо учитывать предписания ст.346.9 НК РФ.

Порядок перехода на единый сельхозналог закреплен ст.346.3 НК РФ. Образец уведомления о переходе разработан приказом ФНС.

Размер налоговой ставки установлен ст.346.8 НК РФ. Отчетная документация подается согласно предписаниям ст.346.10 НК РФ.

Порядок перехода на уплату единого сельскохозяйственного налога ↑

Чтобы найти ответ на этот вопрос нужно разбить его на отдельные блоки:

- условия перехода;

- куда должен обратиться налогоплательщик;

- как правильно составить заявление;

- порядок перехода при регистрации предприятия;

- особенности при учреждении КФХ.

Необходимые условия

Перечень необходимых требований для перехода на ЕСХН обсуждался выше (см. подзаголовок «Общие сведения»).

Какая ставка по единому сельскохозяйственному налогу действует в 2020 году смотрите в статье: ставка ЕСХН.

Какая ставка по единому сельскохозяйственному налогу действует в 2020 году смотрите в статье: ставка ЕСХН.

Порядок исчисления и уплаты единого сельскохозяйственного налога, читайте здесь.

Однако стоит добавить, что основным условием для применения этого режима налогообложения является изготовление и переработка сельхозпродукции.

Перечень видов указанной продукции закреплен постановлением Правительства от 25.06.2006 № 458. Сюда входят:

- Зерновые, зернобобовые культуры.

- Технические культуры.

- Клубнеплодные, овощные, бахчевые культуры.

- Кормовые культуры.

- Иная продукция кормопроизводства.

- Продукция садов, виноградников.

- Семена, сеянцы и саженцы деревьев, кустарников.

- Продукция скотоводства, свиноводства, овцеводства, козоводства, коневодства.

- Продукция птицеводства.

- Продукция оленеводства, верблюдоводства.

- Продукция кролиководства, пушного звероводства.

- Продукция рыбоводства, пчеловодства.

- Продукция сельского хозяйства.

- Продукция рыбная пищевая.

- Вылов рыбы и других водных биоресурсов.

Если продукция относиться к категории покупного сырья, то она не входит в состав сельхозпродукции, произведенной из сырья собственного производства.

Аналогичные требования выставлены в отношении продукции, которая была переработана силами других организаций, даже если при переработке было использовано собственное сырье налогоплательщика.

Тогда как полученная прибыль учитывается в составе общих доходов, полученных от реализации товаров.

Куда обращаться

Для перехода на другой налоговый режим налогоплательщикам нужно обращаться в налоговую службу. При этом:

| Юридические лица | Подают заявление по месту нахождения |

| ИП | Уведомляют фискальный орган по месту своей регистрации |

Однако не стоит забывать, что уведомление о переходе на ЕСХН подается не позже 31 декабря текущего года.

Документ обязательно должен отображать размер доли доходов, полученных от продажи произведенной сельхозпродукции за календарный год, что предшествовал подаче заявления о переходе.

Составление заявления (образец)

Переход на единый сельхозналог осуществляется по заявлению налогоплательщика.

Бланк уведомления о переходе на ЕСХН 2020 (форма №26.1–1) утвержден соответствующим приказом ФНС (см. подзаголовок «Законные основания).

При регистрации организации

Недавно зарегистрированные предприятия могут подать извещение о переходе на ЕСХН в 30-дневный срок с момента постановки на учет в налоговой службе (ст.346.3 НК РФ).

Налогоплательщики, не уведомившие фискальный орган о своем решении относительно перехода, не признаются плательщиками ЕСХН.

Если предприятие перешло на уплату налогового периода, то до конца календарного года оно не имеет права заменить этот налоговый режим другим. Исключением может быть потеря права на использование ЕСХН.

Кроме того, организация, утратившая право на применение единого сельхозналога обязана произвести перерасчет образовавшихся обязательств по следующим налогам:

- НДС;

- НДФЛ;

- налог на имущество;

- налог на прибыль.

Перерасчет должен быть произведен в месячный срок с момента истечения налогового периода, в котором произошло нарушение.

Если предприятие проигнорирует это требование, то к нему будут применены штрафные санкции в виде начисления пени.

Кроме того, предприятие должно уведомить налоговую службу о переходе на другую систему налогообложения. Для этого налогоплательщику отводится 15 дней с момента истечения налогового периода.

При создании КФХ

При первичной регистрации предприятия, субъект хозяйственной деятельности самостоятельно выбирает подходящий налоговый режим.

Это условие также распространяется на крестьянско-фермерские хозяйства (см. подзаголовок «Выбор системы…).

Есть ли изменения по страховым взносам при ЕСХН в 2020 году узнайте из статьи: изменения по ЕСХН.

Есть ли изменения по страховым взносам при ЕСХН в 2020 году узнайте из статьи: изменения по ЕСХН.

Как ФНС трактует ЕСХН, читайте здесь.

Как выглядит образец справки о применении общей системы налогообложения, смотрите здесь.

Единственным условием для использования единого сельхозналога является изготовление и переработка сельхозпродукции.

Однако КФХ также обязано подать извещение в течение 30 дней с момента регистрации (см. подзаголовок «При регистрации…»).

Переход с ЕСХН на общую систему налогообложения ↑

Чтобы перейти с единого сельхозналога на ОСН, налогоплательщику нужно уведомить налоговую службу не позже 15 января текущего года.

Но, перейти с общего режима на ЕСХН такие организации смогут только со следующего года. При этом возможен вынужденный переход, в частности, на ОСН.

Основанием для возврата налогоплательщика к предыдущему налоговому режиму является утрата права на применение ЕСХН (см. подзаголовок «При регистрации…»).

Таблица: условия перехода на ЕСХН

Заканчивая обзор налогового режима в виде ЕСХН необходимо выделить несколько ключевых моментов.

Основным условием для использования этой системы налогообложения является производство и переработка сельхозпродукции.

Для организаций, избравших ЕСХН, в качестве объекта налогообложения выступают доходы, уменьшенные на понесенные издержки. Совмещать указанный налоговый режим можно только с ЕНВД.