Какая отчетность сдается ООО на ОСНО в 2020 году

ОСНО сегодня является одним из самых популярных и востребованных режимов налогообложения. Причиной тому является большое количество самых разных преимуществ.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь к консультанту:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Это быстро и БЕСПЛАТНО!

Важно лишь внимательно следить за всеми изменениями, вносимыми в законодательство касательно данного налогового режима.

- Что нужно знать

- Отчетность ООО на ОСНО в 2020 году (таблица)

- Ответственность за сдачу отчетов

- Подача нулевой отчетности

Так как в противном случае велика вероятность наложения штрафов. Следует в обязательном порядке формировать и сдавать отчетность именно в том виде, в котором это требует делать Федеральная налоговая служба.

Что нужно знать ↑

Прежде, чем руководителю ООО начать использовать общий режим налогообложения, ему требуется максимально подробно ознакомиться с основными моментами касательно данной системы.

В первую очередь это касается:

- объекта налогообложения;

- видов отчетности;

- законных оснований.

Объекты налогообложения

В первую очередь руководителю ООО, собирающемуся использовать общую систему налогообложения, следует разобраться, что будет выступать в качестве объекта налогообложения. Это могут быть:

| Суммы продаж (учитывая НДС), из которых вычитается сумма покупок с НДС | Ставка 15.25% |

| Суммы полученных организацией авансов с НДС (минус суммы выплаченных авансов с НДС) | Ставка 15.25% |

| Кадастровая стоимость земли | Ставка 1.5% |

| Стоимость основных средств (амортизация, а также цена сдачи в аренду земельных участков) | 2.2% |

| Доходы, в которых отсутствует НДС и из которых вычтены расходы, связанные с налогом на добавочную стоимость | Ставка 20% |

Необходимо помнить о том, что следует выплачивать налоги со всех обозначенных в Налоговом кодексе объектов.

Также следует отражать все операции в бухгалтерском учете, а также КУДИР (книге учета доходов и расходов) – особенность ОСНО заключается в том, что ведение её обязательно.

В противном случае вероятность возникновения различного рода проблем с налоговой инспекцией – ФНС может организовать камеральную проверку.

Виды отчетности

Отчётность ООО на ОСНО в 2020 году (по календарю бухгалтера) выглядит следующим образом:

— Регулярная проверка качества ссылок по более чем 100 показателям и ежедневный пересчет показателей качества проекта.

— Все известные форматы ссылок: арендные ссылки, вечные ссылки, публикации (упоминания, мнения, отзывы, статьи, пресс-релизы).

— SeoHammer покажет, где рост или падение, а также запросы, на которые нужно обратить внимание.

SeoHammer еще предоставляет технологию Буст, она ускоряет продвижение в десятки раз, а первые результаты появляются уже в течение первых 7 дней. Зарегистрироваться и Начать продвижение

| Документация | Сроки |

| Необходимо каждый квартал осуществлять сдачу отёчности (налоговой декларации по НДС) | Не позже 25 числа каждого следующего месяца |

| Сбор, налагаемый на прибыль организации | Порядок выплаты данного сбора непосредственно зависит от авансового режима (он определяется местными властями) |

| Налог на имущество | Выплачивается каждые 12, 9, 6 и 3 месяцев |

Формат, а также сценарий перечисления средств зависит от остальных налогов – какие из них обязательны к уплате.

Также при необходимости можно разбить сумму на несколько равных частей, которые необходимо вносить до 25 числа каждого месяца последующих кварталов.

Пример: суммарная величина налогового сбора составляет 60 тыс. рублей, при этом можно разделить данную сумму на три платежа – по 20 тыс. рублей.

Важно лишь своевременно выполнять платежи. Сценарий сдачи декларации зависит от выбранного руководством ООО типа перечисления платежей-авансов.

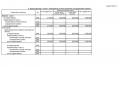

Таблица: отчетность ООО на ОСНО

Изначально, если налогоплательщик не желает осуществить разбивку на иные временные промежутки, оплата осуществляется следующим образом:

- один квартал;

- полгода;

- девять календарных месяцев.

Осуществлять сдачу декларации, в которой освещённая информация по прибыли, необходимо не позже 28 числа следующих месяцев:

- октября;

- июля;

- апреля.

Данный отчетный период должен быть подытожен 28.03. Руководство ООО имеет право выбрать начисление авансовых платежей, беря во внимание фактическую прибыль.

В таком случае сдача отчетности будет осуществляться ежемесячно – не позже 28 числа очередного отчетного периода. Если осуществляется ежеквартальный расчет, то величина платежа основывается на данных за прошлый месяц.

При необходимости, впоследствии, выполняется перерасчет – данная процедура строго обязательна. Налог на имущество выплачивается каждый квартал.

Декларацию же необходимо подавать не позже 30 числа месяца, который сразу идет за отчетным периодом. При этом местные органы власти не имеют права устанавливать иные сроки сдачи отчетности.

В то же время оплата налога на имущество возникает ежеквартально, при этом сроки перечисления платежей обозначаются региональными органами.

К примеру, в Москве этот срок – не позже, чем 30 дней спустя окончания очередного отчетного периода.

Бухгалтерам, работающим в ООО, использующим ОСНО, в обязательном порядке требуется также сдавать большое количество отчетности в Федеральную налоговую службу:

| Представлять каждые 3 месяца баланс | Форма №1 |

| Формировать специальный отчет, содержащий информацию о доходах и расходах | Форма №2 |

| Каждый 12 месяцев формировать отчетность о переменах, связанных с капиталом | Форма №3 |

| Отчетность, в которой отражается передвижение денежных средств | Форма №4 |

| Отчетность, в которую включено использование различных средств (целевое) | По форме №6 |

| Специальное приложение (к бухгалтерскому балансу) | По форме №5 |

В отдельных случаях необходимо наличие среднесписочного количества работников и пояснительной записки.

Законные основания

Использование общей системы налогообложения подразумевает метод ведения двойной записи с обязательным использованием Плана бухучета финансовой и хозяйственной деятельности.

При этом применение ОСНО обязывает ООО выполнять требования:

- ФЗ «О бухгалтерском учете»;

- рекомендации Министерства финансов Российской Федерации от 21.12.98 г. №64н;

- всех положений Минфина касательно ведения бухгалтерского учета Российской Федерации;

- ПБУ.

Также обязанность ООО, работающего на общем режиме налогообложения – осуществлять выплату налогов на основании следующих положений Налогового кодекса Российской Федерации:

— Разгрузит мастера, специалиста или компанию;

— Позволит гибко управлять расписанием и загрузкой;

— Разошлет оповещения о новых услугах или акциях;

— Позволит принять оплату на карту/кошелек/счет;

— Позволит записываться на групповые и персональные посещения;

— Поможет получить от клиента отзывы о визите к вам;

— Включает в себя сервис чаевых.

Для новых пользователей первый месяц бесплатно. Зарегистрироваться в сервисе

| Номер | Наименование |

| Гл.№25 НК РФ | Налог на прибыль |

| Гл.№21 НК РФ | Налог на добавочную стоимость |

| Гл.№22 НК РФ | Налог на имущество, акцизы |

| Гл.№26 НК РФ | Налог на добычу полезных ископаемых |

Отчетность ООО на ОСНО в 2020 году (таблица) ↑

Использование общей системы налогообложения возможно лишь в том случае, если конкретное предприятие работает с крупными заказчиками, которые являются плательщиками НДС.

Как быть с НДС при совмещении ОСНО и ЕНВД смотрите в статье: совмещение ЕНВД и ОСНО.

Как быть с НДС при совмещении ОСНО и ЕНВД смотрите в статье: совмещение ЕНВД и ОСНО.

Как выглядит образец заполнения КУДиР для ИП на ОСНО (Еxcel), читайте здесь.

Во всех иных случаях применение данного налогового режима не обосновано.

Пошаговая инструкция

ООО, использующему ОСНО, следует формировать и сдавать отчетность в следующем порядке:

1 квартал

| Срок сдачи отчета | Наименование отчета | Куда необходимо сдавать отчет |

| 15 января | Расчёт взносов | ФСС |

| 20 января | Справку о среднесписочной численности работников | ИФНС |

| 20 января | Налоговая декларация (НДС) | ИФНС |

| 15 февраля | РСВ-1 ПФР – выполнение расчетных операций по взносам | ПФР |

| 28 марта | Налоговая декларация, содержащая полностью раскрытую информацию о прибыли – не только в отчетный период, но при необходимости также и в предыдущий | ИФНС |

| 30 марта | Декларация касательно налога, которым облагается имущество | ИФНС |

| 30 марта | Форма №1 – бухгалтерский баланс | ИФНС |

| 30 марта | Форма №2 – отчет о прибыли/убытках | ИФНС |

2 квартал

| Срок сдачи отчета | Наименование отчета | Куда необходимо сдавать отчет |

| 01 апреля | 2-НДФЛ – о доходах трудоустроенных работников | В ИФНС |

| 28 апреля | Налоговая декларация (по прибыли) | ИФНС |

| 30 апреля | Налоговая декларация (по налогу на имущество) | ИФНС |

| 15 мая | РСВ-1 | Расчет взносов в пенсионный фонд |

| 15 мая | АДВ-6-2 – опись сведений | ПФР |

| 15 мая | СЗВ-6-2 | ПФР |

3 квартал

| Срок сдачи отчета | Наименование отчета | Куда необходимо сдавать отчет |

| 15 июля | 4-ФСС | Фонд социального страхования – по месту постановки на учет |

| 20 июля | Налоговая декларация по налогу на добавочную стоимость | ИФНС |

| 28 июля | Декларация по прибыли | ИФНС |

| 30 июля | Налоговая декларация по налогу на имущество | ИФНС |

| 15 августа | РСВ-1 расчет по взносам в пенсионный фонд | ПФР |

| 15 августа | АДВ-6-2 – описание всех сведений | ПФР |

| 15 августа | СЗВ-5-2 – реестровые сведения | ПФР |

4 квартал

| Срок сдачи отчета | Наименование отчета | Куда необходимо сдавать отчет |

| 03 октября | Налоговая декларация по налогу на имуществу | ИФНС |

| 15 октября | 4-ФСС – расчёт по взносам | Фонд социального страхования – по месту постановки на учет |

| 20 октября | Декларация налоговая по НДС | ИФНС |

| 28 октября | Декларация по полученной в отчетном периоде прибыли | ИФНС |

| 15 ноября | Расчет касательно взносов в РСВ-1 | ПФР |

| 15 ноября | АДВ-6-2 – опись сведений | ПФР |

| 15 ноября | СЗВ-6-2 – реестр сведений | ПФР |

Кто устанавливает сроки

Сроки сдачи отчетности могут регламентироваться различными постановлениями, а также законами.

Причем в некоторых отдельных случаях временные отрезки, в течение которых должна быть сдана отчетность ООО на ОСНО, устанавливаются местными, региональными властями.

Но прежде всего, следует ориентироваться именно на Налоговый кодекс Российской Федерации. Ч.2 раздел VIII гл.№21 ст.№174 «Порядок и сроки уплаты налога в бюджет» максимально подробно раскрывает всю необходимую информацию.

Очень важно соблюдать требования НК РФ, а также иных законодательных актов. Так как при несоблюдении установленных сроков велика вероятность наложения различного рода штрафов, а также пеней.

Если организация без работников

Случается, что в ООО, работающем по общей схеме налогообложения, отсутствуют работники. Отчетность в этом случае формируется несколько иначе.

Чтобы отчитаться, предприятию необходимо сдать в ИНФС следующие документы:

- декларацию по НДС;

- декларацию по налогу на прибыль;

- нулевую отчетность в Фонд социального страхования;

- нулевую отчетность в Пенсионный фонд.

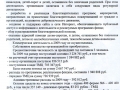

Ответственность за сдачу отчетов ↑

За непредставление налоговой отчетности в установленный заранее срок устанавливается ответственность ст.№119 Налогового кодекса Российской Федерации.

Размер штрафа равен 5% от общей величины суммы, которую необходимо перечислить в определенный срок – за все месяца просрочки (полные или же неполные).

Как быть, если комитент на ОСНО, а комиссионер на УСН узнайте из статьи: агент на УСН, принципал на ОСНО.

Как быть, если комитент на ОСНО, а комиссионер на УСН узнайте из статьи: агент на УСН, принципал на ОСНО.

Какие могут быть особенности при переходе с УСН на ОСНО, читайте здесь.

Какие налоги платит ООО на ОСНО, смотрите здесь.

При этом закон устанавливает размер штрафа – минимальную его величину, а также максимальную. Наименьшая сумма данного платежа – 1 000 рублей. За непредставление нулевки также взимается минимальный размер штрафа.

Основанием для этого являются письма ФНС Российской Федерации (от 26.11.10 г. №ШС-37-7/16376), а также постановление Президиума ВАС Российской Федерации от 08.06.10 г. №418/10.

Не может быть выплачено более 30% налога, положенного по декларации.

Подача нулевой отчетности ↑

Иногда требуется подача отчетности-нулевки ООО на ОСНО в 2020 году. Декларация подобного типа сдается только в двух случаях:

- деятельность не велась;

- прибыль отсутствовала.

ООО требуется сдавать отчетность подобного типа до 31 марта. Несмотря на то, что штрафы по причине не сдачи нулевой отчетности минимальны, не стоит лишний раз попадать в поле зрения Федеральной налоговой службы.

Общая схема налогообложения по умолчания предлагается всем ИП, а также организациям, которые только регистрируют себя как юридические лица.

Тем не менее, необходимо тщательно взвесить все положительные и отрицательные моменты, которые касаются использования ОСНО.

Так как применение данного режима связано с достаточно большим количеством документов, входящих в ежеквартальную и ежегодную отчетность.