Возможен ли переход с УСН на ОСНО в середине года в 2020 году

Предыдущая статья: Общая система налогообложения для ООО

Следующая статья: Агент на УСН, принципал на ОСНО

Одним из ключевых вопросов, который решается на стадии регистрации налогоплательщика является выбор подходящей системы налогообложения.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь к консультанту:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Это быстро и БЕСПЛАТНО!

При этом закон позволяет использовать одновременно несколько налоговых режимов. Но чтобы изменить систему налогообложения заинтересованному лицу нужно подать соответствующее заявление в орган ФНС.

На этой почве возникает вопрос, можно ли перейти с УСН на ОСНО в середине года.

Общие сведения ↑

Основной функцией любой системы налогообложения является удержание налогов и сборов со всех субъектов хозяйственной деятельности. Обязанность по уплате налогов возникает со дня регистрации налогоплательщика.

Однако чтобы оптимизировать налоговые отчисления законодатель предоставил возможность выбора налогового режима, за исключением случаев, когда организация обязана применять конкретную систему налогообложения.

Одним из таких режимов является УСН. Как показывает практика, упрощенная система налогообложения отлично подходит для малого и среднего бизнеса.

При этом акцент делается не только на оптимизации налогов, но, и на отсутствии у большинства предпринимателей специальных навыков, связанных с ведением бизнеса и организацией бухгалтерского учета.

Используя УСН, налогоплательщики не платят:

- Налог: на прибыль, с продаж, на имущество.

- НДС, НДФЛ.

- Транспортный сбор.

Обязанность по уплате НДС остается только за теми налогоплательщиками, которые осуществляют ввоз импортной продукции в Россию.

Что касается НДФЛ, то обязанность по его уплате остается за организациями, исполняющими функции налоговых агентов.

Предприниматели не платят этот налог, если полученный доход является результатом коммерческой деятельности. Страховые взносы уплачиваются организациями на основании ФЗ от 15.12.2001 N 167-ФЗ.

Забиваем Сайты В ТОП КУВАЛДОЙ - Уникальные возможности от SeoHammerКаждая ссылка анализируется по трем пакетам оценки: SEO, Трафик и SMM. SeoHammer делает продвижение сайта прозрачным и простым занятием. Ссылки, вечные ссылки, статьи, упоминания, пресс-релизы - используйте по максимуму потенциал SeoHammer для продвижения вашего сайта.Что умеет делать SeoHammer— Продвижение в один клик, интеллектуальный подбор запросов, покупка самых лучших ссылок с высокой степенью качества у лучших бирж ссылок.

— Регулярная проверка качества ссылок по более чем 100 показателям и ежедневный пересчет показателей качества проекта.

— Все известные форматы ссылок: арендные ссылки, вечные ссылки, публикации (упоминания, мнения, отзывы, статьи, пресс-релизы).

— SeoHammer покажет, где рост или падение, а также запросы, на которые нужно обратить внимание.

SeoHammer еще предоставляет технологию Буст, она ускоряет продвижение в десятки раз, а первые результаты появляются уже в течение первых 7 дней. Зарегистрироваться и Начать продвижение

Также остается обязанность по уплате:

- водного, земельного налога;

- рекламного сбора.

При расчете суммы налога за основу расчетов берется налоговый период.

Чтобы определить окончательную сумму сбора, необходимо установить какой именно способ расчета использует предприятие:

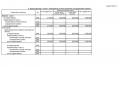

| 6% | Объект налогообложения «Доход» |

| 15% | Налогооблагаемый объект «Прибыль минус издержки» |

Если начисленный сбор меньше размера минимального сбора, тогда налогоплательщик уплачивает минимальный налог. Его размер составляет 1% от суммы прибыли предприятия, но, без учета его расходов.

Стоит также сказать, что региональные органы государственной власти могут закреплять дифференцированные ставки налога.

Однако их величина не может быть выше тех размеров, что установлены Налоговым законодательством. Авансовые платежи вносятся до 25 числа месяца.

Для подачи отчетной документации установлены следующие сроки:

| Предприятия | До 31 марта |

| ИП | До 30 апреля |

В случае потери права на применение УСН организация должна отчитаться до 25 числа месяца, идущего за истекшим календарным годом. Чтобы перейти на специальный налоговый режим нужно подать извещение в орган ФНС.

Уведомление подается до 31 декабря. Если предприятие прошло первичную регистрацию, тогда ему дается 30 дней после постановки на налоговый учет.

В документе должны быть указаны следующие данные:

- наименование заявителя;

- дата постановки на учет;

- ОГРН (ОГРНИП);

- ИНН.

Также в уведомлении нужно отобразить данные, согласно с которыми налогоплательщик имеет право применять УСН. Еще одним условием является ссылка на объект налогообложения.

Затем документ подписывается налогоплательщиком и скрепляется печатью. Если нет претензий со стороны налоговой службы, то предприятие считается перешедшим на УСН.

Однако необходимо учитывать, что УСН распространяется не на всех налогоплательщиков. Правовые ограничения в отношении определенных организаций установлены ст.346.12 НК РФ.

Также не могут применять специальный режим предприятия, у которых:

| Общий годовой доход за 9 месяцев | Более 45 млн. руб. |

| Балансовая стоимость ОС | Более 100 млн. руб. |

| Общее количество рабочих за год | Более 100 чел. |

Теперь необходимо рассмотреть коротко вопрос о том, как перейти с УСН на ОСНО в 2020 году добровольно. В отличие от УСН организации, использующие ОСН, не освобождаются от уплаты вышеуказанных налогов.

Этот налоговый режим обычно применяют крупные налогоплательщики, обладающие мощной материальной базой и большим количеством обслуживающего персонала.

Организации, применяющие ОСН, обязаны вести полноценный бухгалтерский учет. Что касается перехода на общую систему налогообложения, то здесь работает принцип по умолчанию.

Если вновь созданное предприятие не заявило в месячный срок о применении специального налогового режима, то оно автоматически подпадает под ОСН.

— Разгрузит мастера, специалиста или компанию;

— Позволит гибко управлять расписанием и загрузкой;

— Разошлет оповещения о новых услугах или акциях;

— Позволит принять оплату на карту/кошелек/счет;

— Позволит записываться на групповые и персональные посещения;

— Поможет получить от клиента отзывы о визите к вам;

— Включает в себя сервис чаевых.

Для новых пользователей первый месяц бесплатно. Зарегистрироваться в сервисе

Если налогоплательщик использовал УСН, то он имеет право перейти на другой налоговый режим. Переход осуществляется со следующего года, если заявитель сообщит о своем решении в орган ФНС до 15 января.

Для этого нужно подать уведомление об отказе от УСН. Также может произойти утрата права на использование УСН. В этом случае налогоплательщик обязан подать извещение формы №26.2–2.

Для этого организации отводится 15 календарных дней с момента завершения отчетного периода. Как следствие со следующего квартала такой налогоплательщик считается перешедшим на ОСН.

Одним из оснований для утраты права на использование УСН может быть заключение договора простого товарищества.

Однако налогоплательщик должен представить доказательства его фактического исполнения. К ним относится:

- Документальное подтверждение того, что ведется финансово-хозяйственная деятельнос¬ть в рамках указанного соглашения.

- Ведение налогового и бухгалтерского учета.

Определения

УСН — упрощенная система налогообложения. Обычно переход на эту систему налогообложения происходит при первичной регистрации предприятия или с целью оптимизации налоговых отчислений.

Какие налоги сдавать ООО при ОСНО в 2020 году смотрите в статье: общая система налогообложения для ООО.

Какие налоги сдавать ООО при ОСНО в 2020 году смотрите в статье: общая система налогообложения для ООО.

Какая отчетность сдается ИП на ОСНО в 2020 году, читайте здесь.

Что касается ОСНО — это общая система налогообложения. Выбор этого налогового режима происходит в том случае, если организация является крупным налогоплательщиком или в ее штате содержится более 100 человек обслуживающего персонала.

Преимущества и недостатка режима

Чтобы лучше понимать преимущества конкретного налогового режима нужно рассмотреть по очереди обе системы налогообложения.

| Сильной стороной УСН считается | Сокращение количества уплачиваемых налогов Освобождение от обязанности сдавать бухгалтерскую отчетность Упрощенная налоговая отчетность Возможность выбора объекта налогообложения Налоговым период считается календарный год |

| Недостатком налогового режима является | Ограничение по количеству видов деятельности Запрет на открытие филиалов и представительств Ограниченный список расходов, влияющих на уменьшение налоговой базы (ставка 15%) Отсутствие обязанности формировать счет-фактуру Обязанность по уплате минимального налога, даже при отсутствии прибыли (ставка 15%) Отсутствие возможности учитывать убытки прошлых лет при исчислении единого налога |

Четвертый пункт является недостатком в отношении контрагентов, которые не могут принять НДС к вычету.

| Что касается ОСН, то ее сильной стороной считается | Отсутствие ограничений по видам деятельности Расположение плательщиков НДС Отсутствие ограничений по объему доходов Отсутствие ограничений по численности рабочего персонала Отсутствие ограничений по количеству имущества, которое может быть на балансе предприятия При наличии убытков не нужно платить налог на прибыль |

| К недостаткам налогового режима можно отнести | Большое количество налогов подлежащих уплате Необходимость сохранять первичную документацию на протяжении 4 лет Обязанность формировать полный бухгалтерский учет Повышенный интерес со стороны налоговой службы Ежеквартальная подача отчетной документации |

При этом чтобы обеспечить полноценный бухгалтерский учет организации необходимо иметь в своем штате высококвалифицированного бухгалтера.

В его обязанности будет входить:

- Учет доходов и расходов предприятия, в т. ч. участвующих в начислении налога на прибыль.

- Учет первичной документации по НДС.

- Формирование архива для камеральных проверок.

- Соблюдение кассовой дисциплины согласно нормативным актам Центробанка.

- Отображение НДС в счетах-фактурах для контрагентов

Нормативная база

Порядок применения УСН установлен гл.26.2 НК РФ. Чтобы рассчитать сумму налога нужно руководствоваться ст.346.21 НК РФ.

Формуляр извещения о переходе на специальный режим утвержден приказом ФНС. Образец книги учета доходов разработан распоряжением Минфина.

Актуальная налоговая отчетность отображена в приказе ФНС. Если говорить об ОСН, то здесь налогоплательщики должны уплачивать НДС, которому посвящена гл.21 НК РФ.

Исчисление и уплата акцизного сбора осуществляется в рамках гл.22 НК РФ. При этом выполняя функции налоговых агентов по уплате НДФЛ предприятия должны учитывать положения гл.23 НК РФ.

Что касается налога на прибыль, то ему посвящена гл.25 НК РФ. Порядок начисления водного налога установлен гл.25.2 НК РФ.

Уплата транспортного сбора происходит в порядке установленном гл.28 НК РФ. Налог на имущество начисляется на основании гл.30 НК РФ.

Как перейти с УСН на ОСНО в середине года ↑

Переход с УСН доходы на общую систему налогообложения осуществляется со следующего календарного года, при условии письменного уведомления налоговой службы до 15 января.

Если налогоплательщик утратил право на применение УСН, то он должен в 15-дневный срок уведомить об этом фискальный орган.

После чего организация признается плательщиком налога на общих основаниях (см. подзаголовок «Общие сведения»).

Порядок процесса

Изначально нужно сказать, что переход на другой режим налогообложения происходит в добровольном порядке. Для этого необходимо обратиться в налоговую службу по месту регистрации налогоплательщика.

Актуальный образец бланка уведомления можно найти на информационном стенде территориального отделения ФНС.

Если извещение направляется по почте, то датой его отправки считается число, указанное на оттиске почтового отделения.

Чтобы сформировать начальный баланс нужно произвести инвентаризацию имеющегося имущества и финансовых обязательств.

Видео: переход с ОСНО на УСН — правила, рекомендации, советы

Полученные данные станут основанием для выявления остатков по счетам бухгалтерского учета на начало отчетного периода.

Также нужно уведомить клиентов о переходе на ОСН. Так как после перехода организация становится плательщиком НДС.

Когда можно?

Перейти на ОСН можно со следующего календарного года, при условии, уведомления фискального органа.

Если переход осуществляется в связи с утратой права на использование УСН, то налогоплательщику отводится 15 дней с момента истечения налогового периода.

Плательщиком налога на общих основаниях организация становится со следующего квартала.

Ведение учета (проводки)

После перехода на ОСН в бухучете налогоплательщик должен продолжать начислять амортизацию по ОС, что были приобретены во время применения специального налогового режима.

Тогда как в налоговом учете они не подлежат амортизации. Чтобы отобразить постоянную разницу и налоговое обязательство, которое ей соответствует нужно сделать следующую проводку:

| Дт 99 Кт 68 субсчет «Расчеты по налогу…» | Постоянное налоговое обязательство |

Чтобы списать расходы на покупку ОС, что было оплачено во время использования УСН, но введено в эксплуатацию после перехода на ОСН, организации (объект налогообложения «Доходы») нужно оформить проводку следующим образом:

| Дт 60 Кт 51 | Предоплата за оборудование |

| Дт 08 Кт 60 | Затраты на покупку лесозаготовительного комплекса |

| Дт 19 Кт 60 | Входной НДС по приобретенному оборудованию |

В следующем календарном году, будучи на ОСН налогоплательщику необходимо осуществить следующую проводку:

| Дт 01 Кт 08 | Оборудование введено в эксплуатацию |

| Дт 68 Кт 19 | НДС по принятому на учет ОС предъявлен к вычету |

| Дт 20 Кт 02 | Начислена амортизация по оборудованию |

Особенности ↑

Далее, рассмотрим некоторые особенности перехода на ОСНО:

- Распределение ОС.

- Тонкости в работе с программой 1С.

- Распределение налога на прибыль.

Распределение основных средств

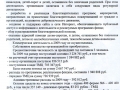

Осуществляя переход на ОСН налогоплательщики должны отображать в налоговом учете конечную стоимость ОС (ст.346.25 НК РФ).

Чтобы определить этот показатель нужно уменьшить стоимость ОС установленную при переходе на расходы, что определяются на основании ст.346.13 НК РФ.

Нюансы работы в 1С

Используя программу 1С, налогоплательщики, перешедшие на ОСНО должны учитывать некоторые

особенности при определении состава доходов и расходов.

Так как эти показатели формируют налогооблагаемую базу по налогу на прибыль во время переходного периода. Программа делает включение издержек, что не были учтены при УСН, по инерции.

Поэтому если пользователь несогласен с этими показателями, то он должен внести коррективы в ручном режиме.

Как быть с налогом на прибыль

При переходе с УНС на ОСНО неоплаченную выручку необходимо включить в состав доходов предприятия (ст. 346.25 НК РФ).

Отображение должно произойти в первом месяце квартала, с которого начинается начисление налога на прибыль. К тому же не имеет значения, поступали деньги от реализации товаров на счет предприятия или нет.

Если говорить о полученных авансах, то они не влияют на исчисление налога. Другими словами, если аванс был получен на УСН, а отгрузка продукции произошла на ОСН, то реализация товаров не включается в состав доходов при расчете налога на прибыль.

Однако это правило действует только в пределах суммы полученного аванса. Материальные ценности, которые были оплачены на УСН, но получены позже, включаются в расходы предприятия на ОСН (ст.272 НК РФ).

Можно сказать, что дата оплаты не имеет значения. Если же после получения ценностей авансовый платеж будет возращен, тогда сумму аванса нельзя включать в состав издержек при исчислении налога на прибыль.

Особенности ведения ИП бухгалтерского и налогового учета на ОСНО узнайте из статьи: общая система налогообложения для ИП.

Особенности ведения ИП бухгалтерского и налогового учета на ОСНО узнайте из статьи: общая система налогообложения для ИП.

Все о системе налогообложения ОСНО, читайте здесь.

Какая базовая доходность для ЕНВД на 2020 год, смотрите здесь.

Что касается неоплаченного сырья или материалов, то их можно признать расходами компании при расчете налога. При этом неважно, какой именно объект налогообложения использовала организация на УСН.

Сюда также можно включить невыполненные обязательства перед третьими лицами, например, невыплаченную зарплату или страховые взносы (письмо Минфина от 01.06.2007 N 03-11-04/2/154).

Заканчивая обзор налогового права, следует выделить несколько моментов связанных с переходом организации на ОСНО.

Основанием для изменения налогового режима является уведомление, которое подается налогоплательщиком по месту регистрации предприятия.

Переход на общую систему налогообложения посреди года допускается только в том случае, если организация утратила право на использование УСН.

Внимание!

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.