Образец заполнения налоговой декларации по УСН в 2020 году

Обязанность по сдаче годовой декларации возникает у плательщиков единого налога на основании требований НК РФ.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь к консультанту:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Это быстро и БЕСПЛАТНО!

- Что нужно знать

- Необходимо для заполнения

- Порядок заполнения декларации по УСН

- Часто возникающие вопросы

Поэтому необходимо детальнее разобраться, как заполнить налоговую декларацию по налогу, уплачиваемому в связи с применением УСН.

Что нужно знать ↑

Организации и ИП, избравшие УСН, освобождаются от уплаты:

- НДС.

- ЕСН.

- НДФЛ.

- Налога на прибыль.

- Налога с продаж.

- Налога на имущество.

Обязанность по уплате НДС сохраняется за налогоплательщиками только в отношении импортной продукции, которая пересекает таможенную границу РФ (ст.346.11 НК РФ).

От уплаты НДФЛ освобождаются индивидуальные предприниматели, получающие доходы от коммерческой деятельности.

На организации эта льгота не распространяется, так как они должны исполнять обязанности налоговых агентов в отношении своих работников.

В то же время уплата страховых взносов на обязательное пенсионное страхование осуществляется всеми организациями согласно с предписаниями ФЗ от 15.12.2001 N 167-ФЗ.

Также налогоплательщики должны уплачивать:

- Водный и земельный налог.

- Налог за рекламу.

Расчет суммы налога производится по итогам налогового периода. Отчетный период определяется на основании ст.346.19 НК РФ. Налоговый кодекс выделяет два способа исчисления налога (ст.346.20 НК РФ).

Поэтому чтобы определить окончательный размер налоговой ставки, необходимо выяснить какой именно способ использует организация. Сюда входит:

| Процент | Условие |

| 6% | В качестве объекта налогообложения выступает доход налогоплательщика |

| 15% | В качестве объекта налогообложения выступает доход, уменьшенный на величину издержек организации |

Если размер начисленного налога меньше величины минимального сбора, то налогоплательщики, использующие УСН, обязаны уплатить малый налог (ст.346.18 НК РФ).

Аналогичную правовую позицию озвучила Федеральная налоговая служба (письмо ФНС от 14.07.2010 № ШС-37–3/6701).

При этом не стоит забывать, что законодатель наделил правом субъектов РФ устанавливать дифференцированные ставки налога. Единственным условием является то, что ставки не могут быть ниже 5% и выше 15%.

— Регулярная проверка качества ссылок по более чем 100 показателям и ежедневный пересчет показателей качества проекта.

— Все известные форматы ссылок: арендные ссылки, вечные ссылки, публикации (упоминания, мнения, отзывы, статьи, пресс-релизы).

— SeoHammer покажет, где рост или падение, а также запросы, на которые нужно обратить внимание.

SeoHammer еще предоставляет технологию Буст, она ускоряет продвижение в десятки раз, а первые результаты появляются уже в течение первых 7 дней. Зарегистрироваться и Начать продвижение

Исключением является территории Республики Крым и г. Севастополь. Здесь на период 2020-2016 годов может быть установлена налоговая ставка равная нулю.

Для организаций, использующих доходы 6 в качестве объекта налогообложения на последующие несколько лет закон предусматривает возможность уменьшения налоговой ставки до 4%.

Если объектом налогообложения будут доходы, уменьшенные на величину издержек организации, тогда допускается уменьшение ставки до 10%.

Порядок расчета суммы налога утвержден ст.346.21 НК РФ. Авансовые платежи вносятся до 25 числа месяца. Отчетность сдается в сроки установленные ст.346.23 НК РФ.

Переход с одной системы налогообложения на другую происходит на основании уведомления (форма №26.2–1).

Для этого налогоплательщику нужно обратить в фискальный орган по месту своей регистрации. Извещение, должно быть, подано не позже 31 декабря.

Для вновь созданных предприятий устанавливается 30-дневный срок со дня государственной регистрации. Бланк уведомления утвержден соответствующим приказом ФНС.

При подаче извещения налогоплательщик должен обосновать свое право на применение УСН и указать объект налогообложения.

Организация считается автоматически перешедшей на упрощенную систему налогообложения, если у налоговой службы не возникло никаких замечаний.

В противном случае фискальный орган должен оформить сообщение (форма №26.2-4), и направить его налогоплательщику.

Как видно, закон не обязывает налоговиков уведомлять заявителя о возможности или невозможности применения УСН, за исключением случаев, когда был направлен отдельный запрос о предоставлении информации.

Элементы налогообложения

Система налогообложения состоит из следующих элементов:

- субъект налогообложения;

- объект налогообложения

- налоговая база;

- налоговый период;

- ставка налога;

- способ исчисления;

- срок уплаты налога.

Когда сдавать (сроки сдачи)

Для подачи налоговой декларации установлены следующие сроки:

| Организации | Отчитываются до 31 марта |

| Индивидуальные предприниматели | Сдают отчетность до 30 апреля |

Если в процессе осуществления хозяйственной деятельности налогоплательщиком было утрачено право на применение УСН, то отчетную документацию необходимо подать до 25 числа месяца, что идет за прошедшим налоговым периодом.

Что касается других отчетных документов, то они сдаются организациями в следующие сроки:

| Документ | Периодичность |

| Отчетность по Пенсионному фонду | Ежеквартально |

| Книга доходов и расходов | Ежегодно (наравне с декларацией) |

| 2-НДФЛ | Ежегодно до 1 апреля |

| 4-ФСС в Фонд социального страхования | Ежеквартально |

| Отчетность по численности сотрудников | Ежегодно до 20 января |

| РСВ-1 | Ежеквартально |

Нормативная база

Порядок применения УСН утвержден гл.26.2 НК РФ. Начисление налога происходит на основании ст.346.21 НК РФ.

Бланк уведомления о переходе на упрощенную систему налогообложения утвержден приказом ФНС. Форма книга учета доходов и расходов закреплена распоряжением Минфина.

Форма и порядок заполнения налоговой декларации ИП УСН 2020 утверждены приказом ФНС. Отчетная документация сдается согласно с требованиями ст.346.23 НК РФ.

Сервис онлайн-записи на собственном Telegram-ботеПопробуйте сервис онлайн-записи VisitTime на основе вашего собственного Telegram-бота:

— Разгрузит мастера, специалиста или компанию;

— Позволит гибко управлять расписанием и загрузкой;

— Разошлет оповещения о новых услугах или акциях;

— Позволит принять оплату на карту/кошелек/счет;

— Позволит записываться на групповые и персональные посещения;

— Поможет получить от клиента отзывы о визите к вам;

— Включает в себя сервис чаевых.

Для новых пользователей первый месяц бесплатно. Зарегистрироваться в сервисе

Необходимо для заполнения ↑

При подаче налоговой декларации налогоплательщику нужно заполнять только те листы, которые соответствуют выбранному объекту налогообложения (см. подзаголовок «Состав декларации»).

При этом заполнение титульного листа является обязательным для всех налогоплательщиков.

Где взять актуальный бланк

Последнюю редакцию отчетного документа можно найти на сайте Налоговой службы. Дополнительно с новой декларацией можно ознакомиться на сайте ФНС.

Изменения 2020 года

Для налогоплательщиков, получающих средства в формате благотворительной деятельности, был введен справочный раздел №3.

Однако среди организаций, использующих УСН подобное целевое финансирование довольно редкое явление.

Следовательно, если такие операции не производились в налоговом периоде, то декларанту заполнять указанный раздел не нужно.

Возможна ли проверка расчетов?

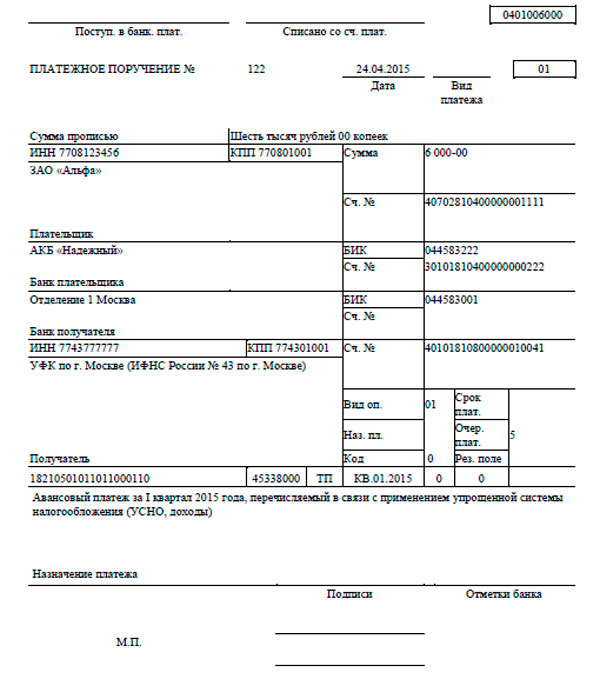

Сотрудники фискального органа скрупулезно проверяют соответствие доходов и расходов, отображенных в отчетной документации.

Фото: платежное поручение

Если будут выявлены несоответствия, то налоговая служба может инициировать судебное разбирательство с целью принудительного взыскания недоимки по налогам. Поэтому желательно проводить проверку своих расчетов на профильном портале.

Что касается неумышленно допущенных ошибок, то закон предусматривает возможность их исправления путем подачи уточненной декларации (ст.81 НК РФ).

Порядок заполнения декларации по УСН ↑

При заполнении бланка декларации вручную необходимо использовать черную или синюю пасту. Все поля заполняются печатными заглавными буквами. Не допускаются любого рода исправления или зачеркивания.

Если отчетный документ будет заполняться на компьютере, то последующая печать бланка должно быть односторонней. Если в графе ничего не пишется, тогда нужно поставить прочерк.

Финансовые показатели указываются с округлением до рубля. Листы декларации необходимо нумеровать сквозной нумерацией.

Состав декларации

Новая форма налоговой декларации стала немного больше и включает пять разделов.

Отчетный бланк содержит:

- Титульный лист;

- Разделы:

| 1.1 | Здесь отображается сумма налога (аванса), который уплачивается по ставке 6% |

| 1.2 | Используется для фиксации суммы налога (аванса), уплачиваемого по ставке 15%, а также для отображения суммы минимального сбора |

| 2.1 | Здесь производятся расчеты суммы налога, что уплачивается в связи с применением в качестве объекта налогообложения доходов, полученных налогоплательщиком |

| 2.2 | Используется для исчисления суммы налога, уплачиваемого в связи с применением в качестве объекта налогообложения доходов, уменьшенных на величину расходов, понесенных организацией |

| 3 | Здесь осуществляется отчет о целевом использовании имущества полученного в рамках благотворительной деятельности |

Однако можно отметить, что увеличение количества разделов не сказалось на объеме предоставляемой налогоплательщиком информации.

Титульный лист

Заполнение отчетной документации всегда начинается с титульного листа. Здесь субъект хозяйственной деятельности указывает личные и регистрационные данные, включая:

- наименование организации;

- организационно-правовую форму;

- ИНН налогоплательщика;

- КПП (для организаций);

- номер корректировки;

- налоговый период;

- отчетный год;

- код налоговой службы;

- код вида экономической деятельности;

- форму реорганизации;

- контактные данные.

Фото: часть титульного листа

Если декларация заполняется впервые, то в графе «Номер корректировки» ставиться ноль. Графа «Налоговый период» и «По месту нахождения учета» оформляется согласно с порядком заполнения декларации.

В колонке отчетный год указывается дата, когда составляется отчетная документация. Код фискального органа можно узнать в территориальном отделении ФНС или на сайте налоговой службы.

Можно ли ОАО применять УСН смотрите в статье: кто может применять УСН.

Можно ли ОАО применять УСН смотрите в статье: кто может применять УСН.

Что это — бесплатные бухгалтерские программы для УСН, читайте здесь.

В колонке «Налогоплательщик» отображается ФИО индивидуального предпринимателя. Если ИП занимается выловом рыбы в реках, то необходимо указать код вида экономической деятельности — 05.01.21.

Для определения других видов деятельности необходимо использовать ОКВЕД. При этом если декларант использует несколько видов хозяйственной деятельности, то может указать любой из них.

После чего заполняется колонка с номером контактного телефона декларанта и графа с отображением количества заполняемых страниц.

Графа «Форма реорганизации» заполняется, если декларация подается в связи с реорганизацией предприятия. Если к декларации прикладываются копии документов, нужно указать их количество в соответствующей строке.

Ниже указывается дата и подпись налогоплательщика. При необходимости указываются данные документа, подтверждающего полномочия представителя декларанта.

Фото: часть страницы декларации

Правую нижнюю часть должен заполнять работник налоговой службы.

Раздел 1.1

Здесь налогоплательщик фиксирует суммы налога и суммы авансовых платежей, которые были начислены и уплачены за отчетный период.

При этом объектом налогообложения в этом разделе являются доходы. При заполнении колонок необходимо указывать:

| Строка 001 | 1 (в качестве объекта налогообложения используются доходы) |

| Строка 010 | Отображается код ОКМТО |

| Строка 030, 060, 090 | Ставятся прочерки, если место жительства (нахождения) налогоплательщика не изменялось |

| Строка 020 | Ставятся прочерки |

| Строка 040 | Ставятся прочерки |

| Строка 050 | Ставятся прочерки |

| Строка 070 | Отображаются суммы уплаченного аванса |

| Строка 100 | Указываются суммы налога, подлежащие доплате |

Раздел 1.2

Здесь налогоплательщик отображает суммы налога и суммы аванса, начисленные и уплаченные за отчетный период. Однако объектом налогообложения в этом разделе являются доходы, уменьшенные на величину издержек.

При заполнении колонок необходимо указывать:

| Строка 001 | 2 (в качестве объекта налогообложения используются доходы, уменьшенные на величину расходов) |

| Строка 010 | Отображается код ОКМТО |

| Строка 030, 060, 090 | Ставятся прочерки, если место жительства (нахождения) налогоплательщика не изменялось |

| Строка 020, 040, 050 | Вписываются суммы авансового платежа нарастающим итогом |

| Строка 070 | Отображаются суммы уплаченного аванса |

| Строка 100 | Указываются суммы налога, подлежащие доплате |

| Строка 110 | Отображаются суммы налога к уменьшению |

| Строка 120 | Фиксируются суммы минимального налога |

Раздел 2.1

Здесь налогоплательщик производит расчеты суммы налога по ставке 6%. Показатели отображаются нарастающим итогом.

В этом разделе также указываются суммы авансовых платежей, которые были начислены и уплачены за отчетные периоды. При заполнении колонок необходимо указывать:

| Строка 101 | 1 (в качестве объекта налогообложения используются доходы) |

| Строка 102 | 2 (ИП работает один и не использует труд наемных рабочих) |

| Строка 110–113 | Отображаются полученные доходы |

| Строка 120 | 6 (налоговая ставка) |

| Строка 130–133 | Отображаются начисленные суммы налога |

| Строка 140–143 | Указываются суммы уплаченных страховых взносов |

Здесь налогоплательщик фиксирует суммы доходов, полученных в течение налогового периода. Показатели отображаются нарастающим итогом.

Кроме того, полученная прибыль может быть уменьшена на величину уплаченных страховых взносов (письмо Минфина от 01.09.2014 N 03-11-09/43646).

Однако сумма уплаченных взносов не может превышать размер начисленного налога.

Раздел 2.2

Здесь налогоплательщик производит расчеты суммы налога по ставке 15%. Показатели отображаются нарастающим итогом.

В этом разделе также указываются суммы авансовых платежей, которые были начислены и уплачены за отчетные периоды.

Поля декларации заполняются на основании данных книги учета доходов и расходов. При заполнении колонок необходимо указывать:

| Строка 201 | 2 (в качестве объекта налогообложения используются доходы, уменьшенные на величину расходов) |

| Строка 210–213 | Отображаются полученные доходы |

| Строка 220–213 | Указываются понесенные расходы |

| Строка 230 | Фиксируются полученные в налоговом периоде убытки |

| Строка 240–243 | Отображается налоговая база для расчета суммы налога |

| Строка 250–253 | Фиксируются полученные убытки нарастающим итогом |

| Строка 260–263 | Указывается используемая налоговая ставка |

| Строка 270–273 | Фиксируется сумма начисленного налога |

| Строка 280 | Отображается сумма минимального налога |

Стоит напомнить, что малый налог уплачивается только в том случае, если сумма начисленного единого налога меньше величины минимального сбора (ст.346.18 НК РФ).

Раздел 3

Этот раздел предназначен для отчета по предоставленным налогоплательщику средствам в рамках целевого благотворительного финансирования.

Однако среди организаций, использующих УСН подобные поступления большая редкость. Поэтому, если в налоговом периоде указанные операции не производились, то налогоплательщику заполнять этот раздел не нужно.

Если же поступления в адрес предприятия совершались, тогда необходимо указать следующие данные:

- код поступления;

- дату поступления и крайний срок использования благотворительных средств;

- стоимость имущества и сумму неиспользованных средств, по которым еще не истек срок;

- сумму использованных средств и сумму неиспользованных средств, по которым истек срок.

В конце отображается итоговая сумма поступлений (раздел №8 порядка). При этом, если срок использования полученных благотворительных средств не установлен, то графа 2/5 раздела №3 декларации не заполняется (письмо ФНС от 20.01. 2020 № ГД-4-3/2700).

Также не включаются в отчет средства переданные в виде субсидий автономным учреждениям. Прибыль, отображенная в графе 7, подлежит включению в состав внереализационных доходов, если получатель использовал их не по целевому назначению (ст.250 НК РФ).

Пример заполнения

Образец заполнения для ИП можно посмотреть в приложенном файле. Отдельно стоит обратить внимание на то, что заполнение нулевой декларации не всегда подразумевает внесение прочерков.

Например, при использовании 15% налоговой ставки декларант может отображать в отчетном документе понесенные издержки, которые переносятся как убытки на будущий период.

Часто возникающие вопросы ↑

Вопросы, возникающие при заполнении налоговой декларации:

- как поступить если не вносились авансовые платежи;

- есть ли инструкция для заполнения отчетности уточняющего характера;

- какие существуют особенности для ТСЖ;

- можно ли заполнять декларацию онлайн.

Если не платили авансовые платежи

По общим правилам налогоплательщик рассчитывает налог нарастающим периодом с начала календарного года. Уплата налога производится путем внесения ежеквартальных авансовых платежей.

Доплата недостающей разницы осуществляется по итогам прошедшего года. После чего соответствующие показатели отображаются в налоговой декларации.

Если декларант не производил начисление и уплату аванса, тогда необходимо разобраться с причинами. Если налогоплательщик не вел хозяйственную деятельность, то ему нужно сдать нулевую декларацию.

В случае регистрации ИП с середины года и получении определенных доходов, при заполнении колонок раздела №1.1 необходимо указывать:

| 030 | 0 (ИП не был зарегистрирован) |

| 040 | 0 (аванс, начисленный за полугодие) |

| 050 | Сумму аванса за 9 месяцев |

| 060 | Прочерк |

| 070 | Сумму уплаченного аванса |

Если авансовые платежи не уплачивались, тогда налогоплательщику будет начислена пеня (ст.75 НК РФ).

Инструкция для уточненной декларации

Уточненная отчетная документация подается в порядке установленном ст.81 НК РФ. Основанием для подачи корректирующей декларации является допущение неточностей, которые привели к занижению суммы налога.

Видео: как сформировать налоговую декларацию при УСН 6%

Уточнение желательно подать до истечения сроков подачи первичной декларации. В этом случае налогоплательщик избежит штрафных санкций.

При подаче уточненной отчетности необходимо отобразить все необходимые изменения, которые связаны с перерасчетом налога.

При этом желательно приложить к корректирующей декларации сопроводительное письмо, в котором будут указаны причины ее подачи.

Как действует агентский договор при УСН Доходы узнайте из статьи: агентские договора при УСН.

Как действует агентский договор при УСН Доходы узнайте из статьи: агентские договора при УСН.

Как правильно начислить дивиденды при УСН Доходы, читайте здесь.

Образец заполнения платежного поручения при УСН Доходы в 2020 году, смотрите здесь.

Кроме того, в графе «Номер корректировки» уточненной отчетности нужно вписать цифру 1. Порядок заполнения уточненного документ аналогичен тому, что установлен для первичной декларации.

Нюансы для ТСЖ

При заполнении налоговой декларации ТСЖ необходимо обратить внимание на раздел 3.

Потому как налогоплательщики, которые получили средства целевого финансирования без установленного срока их использования, не должны заполнять графы №2 и 5 (письмо ФНС от 20.01.2015 № ГД-4-3/2700).

Возможно ли заполнить онлайн

Налоговую декларацию можно сдавать не только на бумажном носителе, но и в электронном формате по телекоммуникационным каналам связи.

Для этого налогоплательщику необходимо заказать квалифицированную электронную подпись (ст.80 НК РФ). Однако декларантам стоит учитывать некоторые особенности для подачи электронной отчетности.

Налоговая декларация в электронном виде подается следующими налогоплательщиками:

- У которых средняя численность работников за налоговый период или при регистрации превышает 100 человек.

- Которые относятся к категории крупнейших плательщиков налога (ст.83 НК РФ).

Другими словами, организации, которые не являются плательщиками единого налога, могут выбирать способ подачи налоговой декларации самостоятельно.

Что касается заполнения отчетности онлайн, то подобные операции возможны на специализированных порталах. В отдельных случаях подобные услуги могут быть платными.

Подбивая итог статьи, необходимо выделить основные моменты, связанные с заполнением отчетной документации.

При подаче налоговой декларации налогоплательщику необходимо заполнять листы, которые соответствуют выбранному объекту налогообложения.

Актуальный бланк отчетности можно найти на сайте налоговой службы (налог.ру). Провести проверку правильности проведения необходимых расчетов можно на профильных порталах.

Внимание!

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

- Задайте вопрос через форму (внизу), либо через онлайн-чат

- Позвоните на горячую линию:

- Москва и Область - +7 (499) 110-43-85

- Санкт-Петербург и область - +7 (812) 317-60-09

- Регионы - 8 (800) 222-69-48

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.