В любой, даже не очень большой организации, требуется бухгалтер. Это позволит избежать всевозможных проблем с налоговой инспекцией.

Сфера бухгалтерского учета на сегодняшний день – одна из самых сложных. Нарушение законодательства ведет за собой серьёзные штрафы.

Особенно это касается юридических лиц, которые обязаны платить ЕСН (единый социальный налог).

Единый социальный налог выплачивается всеми работодателями для поддержания прав своих работников на государственную медицинскую поддержку, а также различного рода социальное обеспечение (страховка).

С первого января 2010 года ЕСН отменен. На сегодняшний день вместо него налогоплательщики делают страховые взносы в пенсионный фонд России, ФСС и другие подобные организации.

Величина отчислений с первого числа января 2011 года существенно увеличилась, теперь в Пенсионный фонд и Фонд обязательного страхования должны поступать довольно внушительные суммы от работодателей.

На взгляд неискушенный единый социальный налог на выплаты работникам сильно схож с налогом на доходы физических лиц.

Бухгалтер точно также, как и при исчислении НДФЛ, отслеживает финансовую историю каждого сотрудника, и, исходя из этого, уже осуществляет различного рода операции (бухгалтерские проводки и другое).

Но важным отличием ЕСН от обычного НДФЛ является то, что при его исчислении учитываются не те суммы, которые фактически выплачены работнику.

А суммы, начисленные организацией каждому её члену персонально – этот момент регламентирует статься 242 НК РФ.

Ещё одно важное отличие — суммы высчитываются не по месяцам, а в начале года, по нарастающему итогу.

Когда начислять

Налоговым периодом, учитывая который высчитывается ЕСН, считается один целый год. Сам налог исчисляется нарастающим итогом с первых чисел года.

Также следует учитывать следующие особенности при расчете ЕСН:

- период отчетности: девять месяцев, полугодие, а также один квартал;

- сама декларация по единому социальному налогу подается не позднее последнего числа марта того года, который следует за проходящим кварталом;

- подача расчетов также должна выполняться строго в срок: не позже 20-го числа месяца, следующего за проходящим кварталом;

- обязательна выплата авансового платежа по ЕСН;

- разницу между платежом авансовым и всей суммой организация обязана уплатить не позже 15-го числа последующего месяца.

Типовые проводки (таблица)

Проводки для осуществления различных бухгалтерских операций по единому социальному налогу имеют следующий вид:

Операции по начислению налога

Забиваем Сайты В ТОП КУВАЛДОЙ - Уникальные возможности от SeoHammer

Каждая ссылка анализируется по трем пакетам оценки:

SEO, Трафик и SMM.

SeoHammer делает продвижение сайта прозрачным и простым занятием.

Ссылки, вечные ссылки, статьи, упоминания, пресс-релизы - используйте по максимуму потенциал SeoHammer для продвижения вашего сайта.

Что умеет делать SeoHammer

— Продвижение в один клик, интеллектуальный подбор запросов, покупка самых лучших ссылок с высокой степенью качества у лучших бирж ссылок.

— Регулярная проверка качества ссылок по более чем 100 показателям и ежедневный пересчет показателей качества проекта.

— Все известные форматы ссылок: арендные ссылки, вечные ссылки, публикации (упоминания, мнения, отзывы, статьи, пресс-релизы).

— SeoHammer покажет, где рост или падение, а также запросы, на которые нужно обратить внимание.

SeoHammer еще предоставляет технологию

Буст, она ускоряет продвижение в десятки раз,

а первые результаты появляются уже в течение первых 7 дней.

Зарегистрироваться и Начать продвижение

|

Дебет |

Кредит |

| По работникам, участвующим в основном производстве |

70: по основному производству |

70 |

| По работникам, участвующим в дополнительном производстве |

23: по вспомогательному производству |

70 |

| Работники в сфере инвестиционной |

08: по необоротному активу |

70 |

| Персонал управленческий |

25: общепроизводственные расходы; 26 «Расходы общехозяйственные» |

70 |

| Работники торговли |

44: расходы на перепродажу |

70 |

ЕСН от расходов на оплату труда также начисляется, если работник находится на больничном, или он временно не трудоспособен по иной причине:

Проводки при временной нетрудоспособности работника

| Из отчислений в фонд социального страхования |

Дт 69.1: социальная страховка |

Кт 70 |

| За счет средств организации-работодателя |

Дт 20: по основному производству;23: по вспомогательному производству;25: производственные расходы;26: хозяйственные расходы |

Кт 70 |

ЕСН на отпускные также начисляется, независимо от их величины и других факторов:

| По отпускным резервам |

Дт 96: резервы на предстоящие расходы |

Кт 70 |

| Отнесенные на затраты |

Дт 20: расходы на основное производство;23: вспомогательное производство;25: расходы общепроизводственные |

Кт 70 |

Отражение авансовых платежей

Налогоплательщик в обязательном порядке должен снять копии с расчетов по авансовому платежу, на них обязательно присутствие подписи одного из работников налоговой службы РФ. Рядом с подписью также обязательно наличие печати.

Копия под номером два, сделанная с расчетов авансового платежа, после ознакомления с ней работника налоговой, возвращается налогоплательщику.

На копии обязательно ставится печать и подпись служащего.

Третья же копия предоставляет налоговой службой в Пенсионный фонд РФ. На первом листе документа также обязательно должна стоять соответствующая отметка налогового органа.

Авансовые платежи оплачиваются индивидуальными предпринимателями и другими финансовыми структурами по единому социальному налогу на основании полученных по почте налоговых уведомлений.

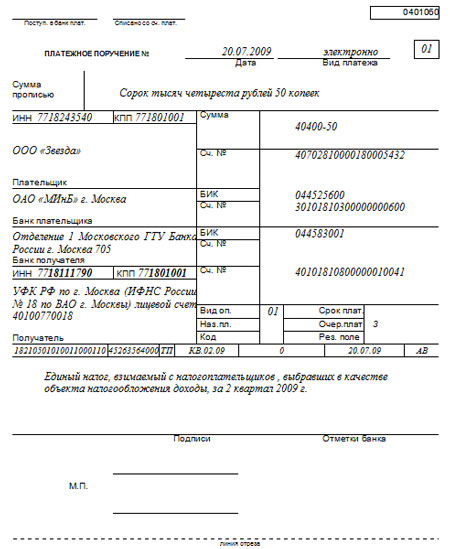

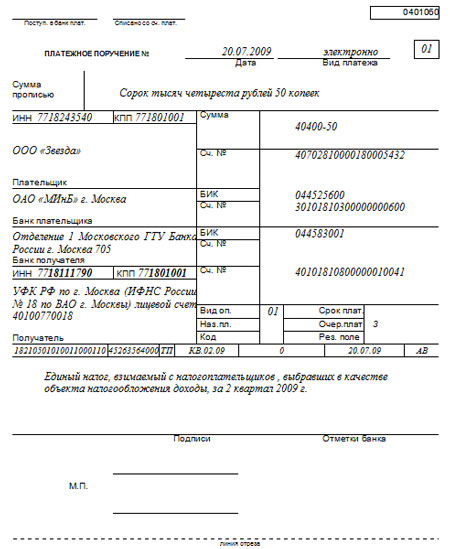

Фото: образец платежного поручения

Сама же величина авансового платежа рассчитывается налоговой на основании двух пунктов:

Сама же декларация о доходе должна подаваться не позже одного месяца и пяти дней с момента появления прибыли.

При изменении в большую или меньшую сторону величины дохода в сравнении с предполагаемым больше, чем на 50%, декларация подается заново. Величина авансовых платежей, само собой, пересчитывается.

Сами авансовые платежи должны осуществляться в следующие сроки:

- За первое полугодие платеж должен осуществляться не позже 15-го июля (не менее, чем 50% авансовых платежей).

- За третий квартал – не позже середины октября (не менее 25% всей суммы авансового платежа).

- За четвертый квартал — не позже середины января (не менее 25% всей суммы авансового платежа).

Довольно просто понять, что такое ЕСН в Бухгалтерии 1С. Данная программа также позволит разобраться, как высчитывается авансовый платеж.

Какой КБК?

Существует целых три различных КБК для проведения различных финансовых операций при оплате ЕСН в федеральный бюджет:

| Операция |

Код бюджетной квалификации |

| Для зачисления оплаты самого налога (обязательный платеж) |

182 109 090 1001 1000 110 |

| Для зачисления пени, если таковая имеется, либо другого обязательного платежа |

182 109 090 1001 2000 110 |

| Для зачисления штрафа, сбора или иного обязательного платежа |

182 109 090 1001 3000 110 |

Размер ЕСН высчитывается исходя из заработной платы (он составляет 26% от её общей величины), и складывается из следующих платежей:

- 20% — самая большая часть, включает в себя выплаты в пенсионный и бюджетный фонды;

- 2.9% — выплата в фонд социального страхования;

- 3.1% — фонд медицинского страхования.

В начислении единого социального налога имеется один очень важный нюанс: если его величина составляет более 280 тыс. руб., то сумма выплат уменьшается до 20% от общей суммы заработной платы.

Если же ЕСН равен 600 тыс. руб. и более, то ставка налога сокращается до 10%.

Очень важный вопрос, на который необходимо знать ответ каждому бухгалтеру – учитывается ли при расчете ЕСН премирование сотрудников? Ответ однозначный – да.

Сервис онлайн-записи на собственном Telegram-боте

Попробуйте сервис онлайн-записи VisitTime на основе вашего собственного Telegram-бота:

— Разгрузит мастера, специалиста или компанию;

— Позволит гибко управлять расписанием и загрузкой;

— Разошлет оповещения о новых услугах или акциях;

— Позволит принять оплату на карту/кошелек/счет;

— Позволит записываться на групповые и персональные посещения;

— Поможет получить от клиента отзывы о визите к вам;

— Включает в себя сервис чаевых.

Для новых пользователей первый месяц бесплатно.

Зарегистрироваться в сервисе

Важно лишь знать, что премирование бывает двух видов:

- стимулирующее — применяется для стимулирования работника к выполнению своей работы;

- поощрительное – осуществляется оно вне общей системы оплаты трудовой деятельности.

Величина премий указывается в соответствующем приказе за подписью руководителя организации или другого ответственного лица.

При осуществлении бухгалтерских расчетов учитываются оба вида премии, это следует помнить обязательно.

Фиксироваться же премия может:

- под внереализованными расходами;

- в составе расходов по обычным видам деятельности;

- в разделе нераспределенной прибыли организации.

Премию в затраты

Если премия была выдана сотрудникам предприятия в связи с обычной их деятельностью, либо при ведении какой-либо смежной деятельности, то закономерно включить этот пункт расходов в определенную графу.

Она отображается информация по обычным видам деятельности (дебет затратных счетов за номерами 44, 23, 20, 25, 26).

Премию за счет чистой прибыли

Во многих компаниях премии сотрудникам выдаются за внерабочие достижения – проведение различных мероприятий и подобные.

В таком случае необходимо включать премии во внереализованные расходы. Премии такого рода облагаются обычным налогом, как на физическое лицо.

Налоговую базу, которой облагается прибыль, этот платеж не уменьшает. Даже если трудовой договор предусматривает премирование, этот момент остается неизменен.

Премии такого рода не облагаются социальным налогом, также не осуществляются отчисления в пенсионный фонд.

Премию во внереализационные расходы

Многие компании премируют своих работников по поводу какого-либо праздника – государственного или иного.

В таком случае данная статья расходов относится к внереализационным. Также к этой статье расходов относятся выплаты за различного рода травмы или иные подобные ЧП.

Важной особенностью такого рода премий является то, что их выплата не уменьшает базу по налоговой прибыли.

Именно поэтому на такой вид премий единый социальный налог не начисляется, а также отсутствуют взносы в пенсионный фонд.

Примеры

Пример в случае начисления ЕСН по премии (в затраты):

Работникам начислена премия, размер которой составляет 30% от месячного оклада. Выплата будет осуществляться в один день с заработной платой, единовременным платежом.

Оклад одного работника составляет 6 тыс. руб. В таком случае премия его составит 1.8 тыс. руб. (30% от 6 тыс. руб.). По итогам месяца заработная плата (с премией) составит 7.8 тыс. руб.

Работодатель обязан оплатить страховку от несчастных случаев в размере 0.2 %. Размер же социального налога составит 26%.

Предположим, что у работника нет вычетов по налогу на доходы физ. лиц.

Проводки выглядят следующим образом:

| Дебет |

Кредит |

Начисления |

| 20 |

70 |

7.8 тыс. руб. – заработная плата вместе с премией |

| 20 |

69 |

15.6 руб. (0.2% от заработной платы) в счет страхования от несчастных случаев |

| 20 |

69 |

226.2 руб. (2.9% от зарплаты) ЕСН в счет оплаты отчислений в Фонд социального страхования |

| 20 |

68 |

1.56 тыс. руб. (20%) – часть ЕСН, отчисляемая в федеральный бюджет |

| 68 |

69 |

1.09 тыс. руб. (14%) – начисления за медицинское страхование |

| 70 |

68 |

1.014 руб. — налог на доходы (13%) |

| 70 |

50-1 |

6.785 тыс. руб. – заработная плата вместе с премией за вычетом всех налогов |

Начисление ЕСН имеет некоторые особенности.

Например, от уплаты данного налога освобождаются:

- Взносы по договорам мед. страхования, заключенные не менее, чем на один год.

- Выплаты в связи с различного рода травмами и увечьями, полученными в результате производственного процесса, трудовой деятельности;

- Компенсации, которые выплачивает работодатель за неиспользованный работником отпуск;

- Всевозможные денежные выплаты (пособия и компенсации), не облагаемые налогом на доход физ. лиц.

Рассматриваемый налог бы отменен довольно давно – ещё в 2010 году.

Именно поэтому не требуется начисление ЕСН в 2014 году, составляют основную часть налоговых отчислений налогоплательщиков взносы в ФМОС, ФСС, ПФР.

Несмотря на изменения в налоговой сфере, менее сложной работа бухгалтера не стала. Она также продолжает требовать хорошего знания законодательства, всех его аспектов.

Работаю бухгалтером по зароботной плате в небольшой частной фирме. Для меня начисление ЕСН — это любимое и простое дело. Жаль только, что приходится вести ведомости вручную, учет у нас не автоматизированный.