Куда нужно подавать налоговую декларацию 3-НДФЛ

Произвести расчёт, заполнить декларацию и уплатить налог налогоплательщик должен самостоятельно. Но, далеко не каждый знает, как правильно заполнять декларацию, как рассчитывать налог и куда его уплачивать.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь к консультанту:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Это быстро и БЕСПЛАТНО!

Также возникает вопрос – куда подавать декларацию 3-НДФЛ по месту жительства или прописки?

Общие сведения ↑

Подавать налоговою декларацию по форме 3-НДФЛ необходимо тогда, когда налогоплательщик получил дополнительный доход и хочет получить от государства любой, из имеющихся в налоговом законодательстве, вычетов.

Вычеты предоставляются только с тех доходов, которые облагаются по ставке 13%, то есть «трудовых». Но, налогоплательщик может получать и другие доходы, которые облагаются по другим процентным ставкам.

Налоговые ставки по подоходному налогу, а также виды дохода, которые налогоплательщик должен декларировать сам, приведены в статье 224 НК РФ.

Кто должен отчитываться

По форме 3-НДФЛ, то есть по своим доходам должны отчитываться следующие лица:

- индивидуальные предприниматели;

- нотариусы и адвокаты, осуществляющие частную практику;

- физические лица, которые в текущем налоговом периоде реализовали своё имущество, которое находилось в их собственности менее 3-ёх лет;

- физические лица, получившие деньги по договору дарения;

- физические лица, с которых НДФЛ не был удержан работодателем;

- физические лица, которые получили денежные выигрыши в лотерею.

Физические лица, которые отчитываются за свои доходы по такой форме, должны быть резидентами нашей страны. Об этом говорится в статье 207 НК РФ.

В некоторых налоговых инспекциях, сотрудники требуют, чтобы декларация была заполнена фирмой – посредником.

Каждый налогоплательщик должен знать, что он имеет право заполнить декларацию от руки и лично, не переплачивая посредникам. Другое дело, что так будет быстрее и надёжнее.

Необходимый пакет документов

Пакет документов, который сдается вместе с налоговой декларацией по форме 3-НДФЛ, зависит от того, с какой целью эта декларация сдаётся.

Если цель – декларирование и отчёт по полученным доходам, то необходимо приложить только справки по форме 2-НДЛФ, из которых берутся необходимые сведения о доходах этого налогоплательщика, а также о суммах подоходного налога, который был удержан с этого плательщика.

Забиваем Сайты В ТОП КУВАЛДОЙ - Уникальные возможности от SeoHammerКаждая ссылка анализируется по трем пакетам оценки: SEO, Трафик и SMM. SeoHammer делает продвижение сайта прозрачным и простым занятием. Ссылки, вечные ссылки, статьи, упоминания, пресс-релизы - используйте по максимуму потенциал SeoHammer для продвижения вашего сайта.Что умеет делать SeoHammer— Продвижение в один клик, интеллектуальный подбор запросов, покупка самых лучших ссылок с высокой степенью качества у лучших бирж ссылок.

— Регулярная проверка качества ссылок по более чем 100 показателям и ежедневный пересчет показателей качества проекта.

— Все известные форматы ссылок: арендные ссылки, вечные ссылки, публикации (упоминания, мнения, отзывы, статьи, пресс-релизы).

— SeoHammer покажет, где рост или падение, а также запросы, на которые нужно обратить внимание.

SeoHammer еще предоставляет технологию Буст, она ускоряет продвижение в десятки раз, а первые результаты появляются уже в течение первых 7 дней. Зарегистрироваться и Начать продвижение

Документы, которые потребуются налогоплательщику для подготовки и заполнения декларации:

- Паспортные данные налогоплательщика;

- Его ИНН;

- Справка по форме 2-НДЛФ за предыдущий год с каждого места работы;

- Договоры, которые подтверждают получение других доходов. Например, договор на оказание услуг по подготовке фуршета, купли-продажи;

- Другие документы, которые могут подтвердить получение доходов налогоплательщиком. Например, договор дарения денежных средств;

- Если налогоплательщик имеет право на получение каких-либо вычетов, которые предусмотрены налоговым законодательством, то необходимо подготовить и эти документы.

Если же целью предоставления декларации является получение вычета, то вместе с декларацией сдаются также:

- декларацию по форме 3-НДФЛ;

- заявление на получение налогового вычета;

- заявление на возврат налога;

- документы, которые подтверждают все расходы этого налогоплательщика (платежка, квитанция).

Стоит помнить, что если целью сдачи декларации считается отчёт по полученным дополнительным доходам, то сдать декларацию и все документы необходимо до 30 апреля следующего года, который идёт за тем годом, в котором возник дополнительный доход.

То же самое касается и подачи документов на имущественный вычет, полученный при продаже квартиры. Здесь отчитываться необходимо каждый год, пока налогоплательщик не «выберет» всю сумму вычета – 130 тысяч рублей.

Где взять пустой бланк заявления на возврат при 3-НДФЛ смотрите в статье: заявление на возврат по 3-НДФЛ.

Где взять пустой бланк заявления на возврат при 3-НДФЛ смотрите в статье: заявление на возврат по 3-НДФЛ.

Где посмотреть образец заполнения декларации 3-НДФЛ при ипотеке, читайте здесь.

В остальных случаях, действует общегражданский срок исковой давности – 3 года. То есть, налогоплательщик имеет право сдать декларацию по форме 3 – НДФЛ за 3 года назад – если налогоплательщик лечился в 2013 году, то подать на вычет он может и в 2020, и в 2020 и в 2020 годах.

Подавать декларацию можно несколькими способами:

- лично;

- через представителя;

- через Интернет;

- по почте.

Самый надёжный способ – это подать декларацию лично, сразу в налоговую, или сдать её с помощью информационных каналов связи.

Если налогоплательщик не может по каким-либо причинам сам явиться в налоговую, он может передать документы через своего представителя, по доверенности.

Но для этого необходимо заранее выписать на него нотариальную доверенность, где будут полностью указаны ФИО и паспортные данные доверителя и доверенного лица.

Можно также отправить документы по почте заказным письмом с уведомлением и описью вложенных документов.

Нормативная база

Порядок и способы удержания подоходного налога регулируется главой 23 НК РФ.

Форма налоговой декларации по форме 3-НДФЛ утверждена Приказом ФНС от 24.12.2014 года № ММВ-7-11/671@ «Об утверждении формы налоговой декларации по налогу на доходы физических лиц».

Порядок заполнения декларации регулируется «Порядком заполнения формы налоговой декларации по налогу на доходы физических лиц», который является Приложением 2 к вышеуказанному Приказу.

Куда сдавать налоговую декларацию 3-НДФЛ ↑

Сдавать налоговую декларацию по форме 3-НДФЛ необходимо в налоговую инспекцию. Многих налогоплательщиков волнует вопрос – куда подавать декларацию по форме 3-НДЛФ – по месту жительства или прописки?

Как сказано п. 1 ст. 83 НК РФ, физические лица должны сдавать декларации по месту их жительства, нахождения имущества или транспортного средства.

Сервис онлайн-записи на собственном Telegram-ботеПопробуйте сервис онлайн-записи VisitTime на основе вашего собственного Telegram-бота:

— Разгрузит мастера, специалиста или компанию;

— Позволит гибко управлять расписанием и загрузкой;

— Разошлет оповещения о новых услугах или акциях;

— Позволит принять оплату на карту/кошелек/счет;

— Позволит записываться на групповые и персональные посещения;

— Поможет получить от клиента отзывы о визите к вам;

— Включает в себя сервис чаевых.

Для новых пользователей первый месяц бесплатно. Зарегистрироваться в сервисе

Для этого, необходимо встать на учёт в эту налоговую инспекцию, а уже потом сдавать декларации. То же самое касается и декларации по форме 3-НДФЛ.

Видео: декларация НДФЛ — сроки предоставления

В данном случае, не имеет значения место работы гражданина, место нахождения его имущества (для имущественных вычетов) или место прохождении им лечения (для социальных вычетов).

Поэтому на вопрос налогоплательщиков, куда подавать декларацию 3-НДФЛ при покупке квартиры, модно ответить – по месту жительства (если оно совпадает с местом регистрации) самого налогоплательщика.

По месту регистрации

В паспорте гражданина должна стоять отметка о постоянной регистрации. В налоговую инспекцию по этому адресу и необходимо подавать декларацию.

Например, гражданин Иванов И.И. имеет постоянную регистрацию в Иваново, но уже много лет проживает в Санкт-Петербурге.

Здесь же проходил дорогостоящее лечение. Он решил подать документы на получение социального вычета. Сделать он это должен по месту своей постоянной регистрации, то есть в Иваново.

Если налогоплательщик не знает адреса налоговой инспекции по месту своей прописки, то можно воспользоваться сервисом Определения реквизитов ИФНС, который поможет узнать не только реквизиты для оплаты налога, но и адрес необходимой налоговой инспекции.

Если нет прописки

Человек должен где-то проживать. Если он не имеет постоянной регистрации, то есть прописки, то он должен быть зарегистрирован по месту пребывания.

То есть, такой налогоплательщик должен обратиться в ФМС и получить на руки свидетельство о регистрации по месту пребывания. Однако сдавать декларацию по подоходному налогу он должен будет по месту постоянной регистрации.

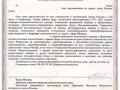

Фото: свидетельство о регистрации по месту пребывания

Например, если имеешь постоянную регистрацию в Хабаровске, а временную в Чите, где и учился, то подавать декларацию для получения социального вычета нужно будет ехать в Хабаровск.

Такой разъяснение даётся в Письме ФНС России от 30.01.2015 года № ЕД – 3-15/290@.

При временной регистрации

Находиться без регистрации на территории нашей страны запрещается. А тем более, получать доход и отчитываться по нему. Если не постоянной регистрации, то должна быть временная.

Если налогоплательщик не имеет постоянной регистрации, а только временную, то он должен придти в налоговую по месту временной регистрации и, предъявив инспектору штамп в паспорте, встать на учёт в качестве налогоплательщика.

Фото: штамп в паспорте

Только после этого можно сдавать декларацию. Например, гражданин Иванов И.И. был прописан в Иваново, но купил квартиру в Санкт-Петербурге, и снялся с регистрационного учёта в Иваново, с целью получить постоянную регистрацию в Санкт-Петербурге в новой квартире.

В этом городе у родственников он получил временную регистрацию. Следовательно, и подавать на имущественный вычет он должен в налоговую инспекцию по адресу временной регистрации.

Куда подавать декларацию в Москве ↑

Применительно к Москве действует та же схема – подавать декларацию необходимо в налоговую инспекцию того района, в котором налогоплательщик имеет постоянную или временную (за отсутствием постоянной) регистрацию.

Правила заполнения 3-НДФЛ для ИП в 2020 году узнайте из статьи: 3-НДФЛ для ИП.

Правила заполнения 3-НДФЛ для ИП в 2020 году узнайте из статьи: 3-НДФЛ для ИП.

Где посмотреть образец уточненной декларации 3-НДФЛ, читайте здесь.

Как заполнить реестр подтверждающих документов при представлении декларации 3-НДФЛ, смотрите здесь.

И вставать на учёт в качестве налогоплательщика необходимо тоже в районную налоговую инспекцию по месту постоянной регистрации.

Видео: подача налоговой декларации. GuberniaTV

Каждый налогоплательщик, получивший дополнительный доход в текущем году, должен сдавать декларацию в положенный срок. Сделать это нужно до 30 апреля следующего года после получения дополнительного дохода.

В противном случае, к налогоплательщику будут применяться меры налоговой ответственности – штраф в размере 5% от суммы к уплате, которая представлена в декларации.

Уплачивать налог также нужно вовремя – до 15 июля следующего года, в котором был получении дополнительный доход. За неуплату налога в срок также применяются штрафные санкции – 20% от суммы неуплаченного налога.

Внимание!

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.