Как получить освобождение от уплаты ндс в 2020 году

Возможность организациям и ИП на общей системе налогообложения предоставляется ст.145 НК РФ.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь к консультанту:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Это быстро и БЕСПЛАТНО!

- Что для этого нужно

- Специфика процесса

- Порядок освобождение от исполнения обязанностей налогоплательщика НДС

- Последствия в 2020 году

- Вопросы

После получения освобождения от уплаты НДС компания не имеет обязанности по начислению налога и теряет право на его возмещение.

Что для этого нужно ↑

Налогоплательщики должны соблюсти условия, при которых предоставляется освобождение и подать заявление в виде уведомления в ИФНС.

Документ составляется по утвержденной Приказом МНС от 04.07.2002г. № БГ-3-03/342 форме.

Плательщикам освобождение от уплаты НДС предоставляется, если они ведут общую систему налогообложения и начисляют налог.

При переходе со специального на общий режим необходимо выполнить условия предоставления льготы.

Кто имеет право

Право на освобождение может получить предприятие не ранее, чем через 3 месяца после регистрации.

Компания имеет право предъявить заявление, если:

- Выручка в течение 3-х месяцев составляет не более 2-х миллионов рублей. Сумма определяется без величины начисленного НДС.

- Отсутствует реализация подакцизных товаров и минерального сырья.

- При наличии подакцизной торговли плательщик осуществляет раздельный учет доходов и расходов в бухгалтерском и налоговом учете.

Существуют ограничения, при которых освобождение на уплату НДС не предоставляется.

Не получают возможность организации и ИП:

- Выступающие в качестве налогового агента при аренде государственного или муниципального имущества, проведении операций по покупке товаров у иностранных компаний.

- Производящие операции по импорту товаров на территорию РФ.

Весь период, в течение которого действует освобождение, налогоплательщик должен придерживаться требований, выдвигаемых НК РФ.

Законное основание

Налогоплательщик может применить освобождение от начисления НДС в течение 12 календарных месяцев с момента подачи уведомления.

Суть действия документа состоит в оповещении ИФНС о начале применения освобождения. Срок подачи уведомления – не позднее 20-го числа месяца, с начала которого плательщик не начисляет НДС.

В случае обнаружения инспекторами ИФНС расхождений НДС восстанавливается к уплате.

К числу несоответствий относят:

- несвоевременную подачу уведомления;

- отсутствие оправдательных документов;

- выявление оснований, не позволяющих применять освобождение.

При подсчете предельной даты подачи уведомления необходимо учитывать законное право налогоплательщика на передачу документов почтой. Датой получения считается 6-й день после отправки заказного письма.

— Регулярная проверка качества ссылок по более чем 100 показателям и ежедневный пересчет показателей качества проекта.

— Все известные форматы ссылок: арендные ссылки, вечные ссылки, публикации (упоминания, мнения, отзывы, статьи, пресс-релизы).

— SeoHammer покажет, где рост или падение, а также запросы, на которые нужно обратить внимание.

SeoHammer еще предоставляет технологию Буст, она ускоряет продвижение в десятки раз, а первые результаты появляются уже в течение первых 7 дней. Зарегистрироваться и Начать продвижение

На каких условиях

Налогоплательщик до перехода на новый режим – освобождение от уплаты НДС имел право на вычет по товарам, которые получены для ведения деятельности.

Налогоплательщику необходимо восстановить НДС, ранее принятый к вычету в составе декларации.

Частично материалы, товары и сырье были использованы в период обложения НДС. Вторая часть поступивших активов осела на складе в виде остатков.

Период восстановления НДС к уплате должен предшествовать месяцу подачи уведомления. Данный порядок касается также ранее сделанного вычета по основным средствам и нематериальным активам.

По ОС и НМА восстановлению подлежат суммы НДС, относящиеся к недоамортизированным суммам активом.

Специфика процесса ↑

Налогоплательщик, решивший применить освобождение, должен досконально изучить плюсы и минусы отсутствия начислений НДС.

Необходимо провести инвентаризацию остатков для определения восстановленной суммы к уплате либо вернуть остатки поставщику или передать другой организации на ответственное хранение с оприходованием на склад.

В противном случае сумма налога к уплате может быть приличной.

Для юридических лиц

Юридические лица, которые начинают применять льготу, должны предоставить выписку из баланса.

Предоставляется бухгалтерский баланс формы 2 (отчет), который указывает на полученную за период выручку.

Дополнительно Инспекция может потребовать представить форму 1 для уточнения имеющегося в наличии суммы НДС к вычету, учитываемой отдельной строкой.

Получить освобождение ООО может и при переходе со специального режима на общую систему. В отличие от ИП, юридические лица составляют баланс при любой форме налогообложения.

Для ИП

Предприниматели ведут учет в форме книги доходов и расходов. Применяется документ в различной форме и при ОСНО и в случае использования УСН.

К уведомлению прилагается выписка из книги, в которой можно определить полученную ИП выручку.

Сложность касается только сумм, которые будут получены предпринимателем с доходов по товарам, отгруженным в облагаемом НДС периоде. По данным суммам налогоплательщику придется уплатить НДС в бюджет.

Порядок освобождение от исполнения обязанностей налогоплательщика НДС ↑

Получение освобождения производится в заявительном порядке. Налогоплательщик не должен дожидаться согласия ИФНС на получение права вести операции без начисления НДС.

Документальное оформление

Налогоплательщик на протяжении всего срока действия освобождения представляет декларацию по НДС, ведет книгу полученных счетов-фактур.

Сумма НДС входящего переда действия льготы добавляется к цене приобретения товара или услуги.

— Разгрузит мастера, специалиста или компанию;

— Позволит гибко управлять расписанием и загрузкой;

— Разошлет оповещения о новых услугах или акциях;

— Позволит принять оплату на карту/кошелек/счет;

— Позволит записываться на групповые и персональные посещения;

— Поможет получить от клиента отзывы о визите к вам;

— Включает в себя сервис чаевых.

Для новых пользователей первый месяц бесплатно. Зарегистрироваться в сервисе

Применение льготы необходимо закрепить в учетной политике. Освобождение и продолжение режима оформляется уведомлением.

Какие сроки

Действие освобождения распространяется на 12 календарных месяцев, начало отсчета которых ведется с месяца подачи уведомления.

В случае нарушения правил предоставления – превышения выручки, торговлю подакцизными товарами плательщик должен уплатить налог в полном объеме.

Уплата сопровождается подачей декларации с начисленным НДС за весь период освобождения, а не только с момента нарушения условий.

Как распределяется НДС при раздельном учете? Смотрите об этом в статье: раздельный учет НДС.

Как распределяется НДС при раздельном учете? Смотрите об этом в статье: раздельный учет НДС.

Что изменилось с 1 октября 2020 года по НДС, читайте здесь.

Начисленный налог уплачивается в бюджет с суммой пени, рассчитанной самостоятельно. При подсчете пени можно использовать калькулятор, размещенный на сайте ИФНС.

Уплата налога должна производиться до подачи уточненной декларации во избежание начисления санкций в виде штрафов за неуплату налога.

В чем именно заключается освобождение

Налогоплательщики, которые применяют освобождение от НДС, не производят:

- выставление счетов-фактур на выручку и аванс (с 2020 года);

- начисление налога;

- уплату НДС, если только не являются налоговыми агентами.

- вычет по суммам НДС, начисленных поставщиками товаров или услуг.

Организации или ИП не осуществляют подачу декларацию с заполненными разделами расчета и указанием налогооблагаемой базы.

Представляется только титульный лист и раздел 1 с прочерками в строках по уплате или возмещении сумм.

Если в периоде освобождения налогоплательщиком были выставлены счета-фактуры, производится подача декларации с указанием налогооблагаемой базы и суммы налога к уплате.

Вычеты при этом не применяются. Налогоплательщик, ошибочно начисливший НДС, не теряет право на применение освобождения.

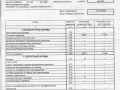

Уведомление об использовании права

Компании, начавшие применять освобождение от уплаты НДС, подают уведомление об использовании права в ИФНС.

Состав документа подтверждающего освобождение включает данные о налогоплательщике, его реквизитах – ИНН, адресе месторасположения, телефоне.

Указываются данные о выручке за предшествующие подаче заявления 12 и последние 3 месяца с разбивкой. В форме содержится список прилагаемых документов.

К извещению прилагаются:

| Вид юридического лица | Какие документы |

| Организация | Выписка из бухгалтерского баланса |

| Индивидуальный предприниматель | Выписку из книги доходов и расходов |

| Компании всех организационных форм | Выписку из книги продаж, журнала полученных и выданных счетов-фактур |

Все документы представляются в копиях, заверенных в общеустановленном порядке. Документы представляются в произвольной форме. Условием является возможность получения инспектором информации о полученной выручке.

Продление

Налогоплательщику освобождение от НДС предоставляется на срок 12 календарных месяцев. Меньший период льготы не предоставляется.

Прекратить применение освобождения можно только самостоятельно, восстановив налог к уплате за весь период. Дополнительно будет начисляться пени.

По окончании периода налогоплательщик принимает решение о прекращении применения льготы либо продления освобождения. В ИФНС подается уведомление по аналогии с первоначальным документом.

К уведомлению прилагаются документы в том же порядке, что и при первоначальном заявлении.

При отказе от продолжения использования льготы налогоплательщиком подается уведомление об отказе от применения режима. Произвести отказ в течение действия 12-ти месячного срока льготы невозможно.

Последствия в 2020 году ↑

Налогоплательщики, которые были освобождены от уплаты НДС, сохраняют обязанность по выписке счетов-фактур с указанием в столбе «сумма НДС» показателя «без НДС».

В 2020 году право не выставлять счета-фактуры получили организации, освобожденные от уплаты НДС в соответствии со ст.149 НК РФ.

Начиная с 2020 года, возможность не выставлять счета-фактуры появится и у «освобожденцев» в соответствии со ст.145 НК РФ. Данную возможность необходимо закрепить в учетной политике организации или ИП.

Несмотря на упрощения документооборота с 2020 года налогоплательщикам вменяется обязанность вести журналы регистрации счетов-фактур.

Обязанность касается входящих документов и распространяется на компании, применяющие специальные режимы – ЕНВД и УСНО.

Налогоплательщики, имеющие освобождение от уплаты НДС, не обязаны подавать декларацию в электронном виде. Имеется право представлять документ на бумажном носителе лично или пересылкой по почте.

Плюсы

Косвенный налог НДС имеет значительную величину в составе стоимости товара.

Налогоплательщики при отказе от уплаты НДС получают возможность:

- уменьшить продажную цену товара, стоимость работ или услуг;

- параллельно не снижать себестоимость в связи с включением НДС продавца в первоначальную стоимость покупки;

- исключить ведение раздельного учета при малых оборотах с наличием розничных и оптовых продаж.

Налогоплательщики уменьшают документооборот компании и упрощают учет при применении освобождения.

Недостатки

Получение освобождения от уплаты НДС имеет также свои минусы.

Налогоплательщик:

- может лишиться ряда контрактов по поставкам компаниям, начисляющим НДС;

- должен восстановить налог к уплате по остаткам;

- сумма восстановленного НДС не учитывается в расходах предприятия;

- при нарушении условий освобождения потребуется уплатить налог и пени.

В случае законного отказа от освобождения в связи с истечением периода действия налогоплательщик не будет иметь право применить вычет по остаткам в новом периоде.

Сумма НДС по товарам, приобретенным в период освобождения, включается в себестоимость товара при оприходовании на склад.

Вопросы ↑

Налогоплательщики, освобожденные от уплаты НДС или планирующие переход, часто имеют вопросы по уточнению правил ведения учета.

По данной теме имеется незначительное количество разъяснительных писем законодательства.

Освобождение при УСН

Налогоплательщики, применяющие УСН, не имеют обязанностей по начислению НДС. Отсутствует необходимость выставления счетов-фактур.

С 2020 года вменяется необходимость ведения журнала полученных счетов-фактур.

Отсутствие журнала будет рассматриваться ИФНС как неведение одного документа.

Нужно ли представлять декларацию?

Налогоплательщик при освобождении имеет обязательство по подаче декларации. Необходимо учитывать тот факт, что имеется возможность лишиться освобождения при превышении предела выручки и так далее.

Отсутствие декларации может увеличить санкции при прекращении действия льготы.

При восстановлении НДС к начисленному налогу и пени добавится сумма штрафов за уклонение от подачи декларации с начислениями.

Что такое единый государственный реестр плательщиков НДС смотрите статью: реестр плательщиков НДС.

Что такое единый государственный реестр плательщиков НДС смотрите статью: реестр плательщиков НДС.

Какой налог, если осуществлена продажа подаренной квартиры, читайте здесь.

Какие есть ставки по НДС на продукты питания, узнайте здесь.

Сумма штрафа по данным нарушениям составляет 5 % от начисленного налога. Величина штрафа не может превышать 30-ти %-й предел и быть менее 1 000 рублей.

Освобождение при ввозе оборудования (импорте)

Медицинское оборудование, относящееся к перечню, установленному постановлением Правительства от 17.01.2002 г. за № 19 как жизненно важное, полностью освобождается от НДС при импорте.

Паспорт ввозимого документа должен содержать код ОКПО, совпадающий с номером в постановлении.

Как это частичное освобождение?

Налогоплательщики, производящие реализацию подакцизных товаров наряду с безакцизными отгрузками, имеют право на получения освобождения от НДС.

Используемое частичное освобождение можно реализовать только при условии ведения раздельного учета.

Данное право предоставлено на основании определении Конституционного суда от 10.11.2002 г. за № 313-О.

К частичному освобождению относится также изменение ставки 18 % на ставку в 10 % при ввозе медицинского оборудования, медикаментов и техники. Состав техники не относится к жизненно необходимому оборудованию.

Если субъект на ЕНВД?

При переходе на общий режим налогообложения после ЕНВД имеется сложность получения освобождения.

Уведомление об освобождении включает в составе приложения документы, ведение которых не производится. ИП на ЕНВД не ведет книгу доходов и расходов.

Доказать сумму выручки предыдущего периода не представляется возможным. В данном варианте получение освобождения возможно только после ведения деятельности на ОСНО в течение 3-х месяцев.

Возможно ли по медицинскому оборудованию

Законодательством предоставляется освобождение от уплаты НДС при реализации жизненно важного медицинского оборудования.

Право установлено ст. 149 НК РФ, утверждение перечня оборудования определяется указанным выше постановлением Правительства.

Видео: есть освобождение от уплаты НДС? Используйте это право в любой момент!

Освобождение от начисления и уплаты НДС применяется предприятиями, имеющими небольшую по величине выручку.

Применение льготы позволяет уменьшить налоговое бремя и увеличить доходность предприятия.

Для подтверждения права на освобождение необходимо уведомить ИФНС и представить оправдательные финансовые документы.

Внимание!

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.