Какой налог с продажи машины менее 3 лет в собственности в 2020 году

Предыдущая статья: Налог с продажи квартиры, полученной в наследство

Следующая статья: Налог с продажи квартиры для нерезидентов

Вы продали или только ищите покупателя на свое авто в этом году? Тогда вам будет полезна информация о налогооблагаемых доходах.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь к консультанту:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Это быстро и БЕСПЛАТНО!

- Что нужно знать?

- Сумма налога с продажи автомобиля в собственности менее 3 лет

- При отсутствии подтверждающих документов

- Предоставление отчетности в 2020 году

В каких случаях вы обязуетесь отчислить в государственные структуры налог, а когда можно его снизить или вовсе отменить? Какие документы собрать и куда обратиться? Рассмотрим все эти вопросы.

Что нужно знать? ↑

Любой человек, который собирается продать свое авто, должен разобраться с Налоговым кодексом, чтобы информация об уплате налогов вскоре не стала неприятным сюрпризом.

Налог с любого дополнительного дохода платится как физическими, так и юридическими лицами.

Это не касается заработной платы на предприятии, где вы официально оформлены, но вот при получении прибыли с продажи автомобиля уплата части средств при такой сделке – долг законопослушного гражданина.

Плательщики налога

Налогоплательщиком, как указывает НК, является лицо, на чье имя автомобиль оформлялся.

Даже в тех ситуациях, когда транспортное средство продавалось по доверенностям, но фактическим его владельцем остается гражданин, на которого оно зарегистрировано, оплата налога возлагается на плечи официального автовладельца.

В свидетельстве о регистрации права указываются данные юридического собственника объекта, что облагается налогом, а значит, и оплачивать его будет он.

Чтобы обязательства об уплате на вас не возлагались, снимите машину с регистрации. В тех ситуациях, когда авто было в угоне, то налог не будет взиматься за то время, когда проводились розыскные работы.

Налогоплательщиками являются как резиденты, так и нерезиденты страны. Резидент – лицо, которое проживало на территории РФ более 183 дней в году. Гражданство при этом никакой роли не играет.

— Регулярная проверка качества ссылок по более чем 100 показателям и ежедневный пересчет показателей качества проекта.

— Все известные форматы ссылок: арендные ссылки, вечные ссылки, публикации (упоминания, мнения, отзывы, статьи, пресс-релизы).

— SeoHammer покажет, где рост или падение, а также запросы, на которые нужно обратить внимание.

SeoHammer еще предоставляет технологию Буст, она ускоряет продвижение в десятки раз, а первые результаты появляются уже в течение первых 7 дней. Зарегистрироваться и Начать продвижение

С нерезидентов взимаются сумма налога по более высоким ставкам. Но при этом учитывается прибыль, что получена в РФ.

За что платить?

Налог не потребуется оплачивать в нескольких случаях:

- авто в собственности больше трех лет;

- если нет дохода от продажи;

- когда цена при продаже авто составляет 250 тыс. руб. или меньше.

В других случаях вы должны перечислить в казну определенную сумму налога. К примеру, если машина была собственностью менее 3 лет, или стоимость объекта выходит за рамки 250 тыс. руб.

Владельцам транспортных средств представляется также возможность воспользоваться налоговым вычетом, но только на один автомобиль в текущем налогом году.

Так, при продаже в одном году нескольких машин, льготами можно пользоваться только по отношению к одному объекту.

С какого момента начинается срок?

По законодательству РФ, лицо, получившее прибыль от продажи транспортных средств, обязано обратиться для уплаты налога в государственные структуры с декларацией.

Такой документ вам нужно будет сдать не позднее последнего числа апреля 2020 года (статья 229 НК), если продажа совершена в 2020 календарном году, который будет представлять собой налоговый период (216 статья).

В независимости от того, облагается ли налогом ваш доход или нет, посетить налоговую инстанцию вы обязаны. Это не распространяется на тех автовладельцев, которые имеют в собственности авто более трех лет.

Оплатить квитанцию, которую вам выдаст инспектор, следует до 15 июля 2020 года.

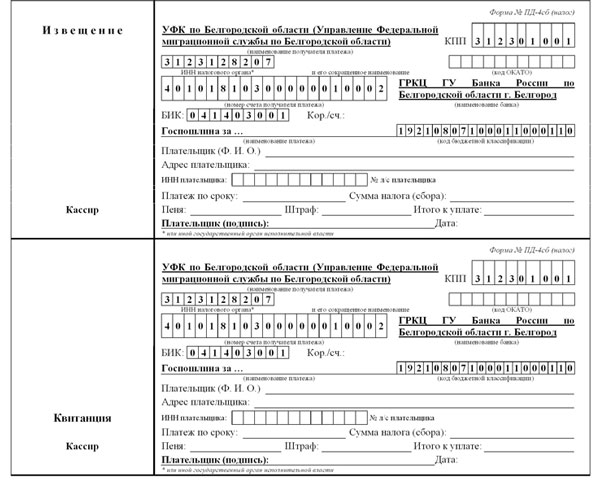

Фото: образец квитанции

При несвоевременном предоставлении деклараций и просроченной оплате квитанций предусмотрено наказание в виде штрафных санкций, сумма которых составляет 1 тыс. рублей.

За каждый день неуплаты станет копиться пеня, что за полгода будет составлять до 30% от долга, а затем начнет расти ежемесячно еще 10%. В итоге соберется внушительная сумма, которую погасить будет не так легко.

Если будет доказано умышленное уклонение от оплаты налогов, то штрафы возрастут до 20 — 40% от размера скрытого дохода. Стоит также внимательно подсчитывать сумму налога, иначе также можно получить штраф.

Часто между покупателями и продавцами заключается формальная договоренность, при которой в документах указывается сторонами заниженная стоимость автомобиля с целью снизить налогооблагаемую сумму.

Но это рискованный шаг, при раскрытии которого возможны довольно неприятные последствия.

При скрытии прибыли от продажи свыше 600 тыс. рублей, автовладелец может привлекаться к уголовной ответственности.

Если дохода от продажи авто нет

По Кодексу (п.17.1 статья 217) прибыль, что была получена от продажи имущества, в независимости, недвижимость это или движимое владение, налогооблагаема.

Сервис онлайн-записи на собственном Telegram-ботеПопробуйте сервис онлайн-записи VisitTime на основе вашего собственного Telegram-бота:

— Разгрузит мастера, специалиста или компанию;

— Позволит гибко управлять расписанием и загрузкой;

— Разошлет оповещения о новых услугах или акциях;

— Позволит принять оплату на карту/кошелек/счет;

— Позволит записываться на групповые и персональные посещения;

— Поможет получить от клиента отзывы о визите к вам;

— Включает в себя сервис чаевых.

Для новых пользователей первый месяц бесплатно. Зарегистрироваться в сервисе

А что делать, если прибыль не была получена, или, даже понесен ущерб? Налог с продажи транспортного средства, менее 3 лет находящегося в собственности, не взимается, поскольку оно было продано по более низкой стоимости, нежели куплено.

Но это совсем не значит, что подача декларации в Налоговую инспекцию отменяется. При составлении документа стоит прилагать договора о покупке и продаже вашей машины или их ксерокопии.

Сумма налога с продажи автомобиля в собственности менее 3 лет ↑

Автовладелец освобождается от выплаты налога, если авто у него находится во владении больше 3 лет. Что же делать тем, кто не владеет транспортом так долго?

Те, кому не нужны срочно деньги, могут подождать, пока не истечет оставшееся время до 3 лет. Вы не можете позволить себе такой роскоши? Тогда стоит юридически подковаться, как сэкономить и в каких ситуациях.

С какой суммы?

Каждое физическое лицо имеет свои права и обязанности при оплате налогов. Если вы являетесь резидентом страны, то есть проживаете на территории и имеете паспорт гражданина РФ, налоговая ставка будет составлять 13% от дохода.

Фото: паспорт

Автовладельцы-нерезиденты обязуются перечислить на государственный счет не менее 30% от доходов с продаж автомобилей.

При неуплате размер штрафа обычно составляет 5% (ст. 119), но не должен превысить 30% или быть меньше 100 рублей.

Есть еще такая вероятность потерять свои деньги – оплачивая штраф (100 руб.) за незнание суммы сделки, как это не удивительно.

Какой налог при продаже унаследованной квартиры можно посмотреть в статье: налог с продажи квартиры, полученной в наследство.

Какой налог при продаже унаследованной квартиры можно посмотреть в статье: налог с продажи квартиры, полученной в наследство.

С какой суммы не платится налог при продаже квартиры читайте здесь.

Такая ситуация часто возникает, если владелец продал авто «по доверенности», и просто не представляет, какая стоимость указывалась в договоре при отчетности, которую осуществляло доверенное лицо. Вы не отъездили на своем железном коне больше трех лет?

Тогда растраты вам гарантированы, за исключением некоторых случаев. 13% дохода взимается (статья 217 НК), если машина является собственностью до 3 лет и стоимость, указанная в договоре, выше 250 тыс. рублей.

При цене, что не дотягивает такой суммы, вы можете не перечислять государству ничего.

Льготы

Никому не хочется переплачивать на налогах, поэтому каждый старается отыскать моменты в законодательстве, с помощью которых можно, если не отменить налог, то хотя бы снизить сумму.

И сделать это можно благодаря налоговому вычету. Для этого потребуется:

- Оформить декларацию и отправить ее в уполномоченные органы.

- Написать заявление, в котором изъявить желание получить налогового вычета.

- Предъявить в региональном представительстве налоговой службы пакет документов (договор о покупке авто с указанной датой и суммой покупки).

- Предъявить документ о том, что машина реализована на вторичном рынке.

При расчете физическим лицом может быть уменьшен размер налогооблагаемой базы (цены проданной машины), на понесенные расходы при осуществлении сделки купли-продажи.

Подразумевают под этим оплаченные комиссионные салону или налоговые вычеты на имущество.

Подробно описано о том, кто имеет права на такую льготу в ст. 220 НК, а размеры вычетов, действующие на момент вашего обращения можно узнать в уполномоченных органах.

Осуществление вычета возможно исключительно при обращении с такой просьбой в сроки, предусмотренные законодательством.

Можно также предоставить в Налоговую информацию о том, что непосредственно перед продажей проводился ремонт автомобиля, и были понесены затраты.

Это позволит также снизить налоговую сумму. Следует собрать такой перечень справок:

- квитанция об услугах автосервиса с указанием выполненной работы;

- кассовый чек о покупке комплектующих к транспортному средству;

В той ситуации, когда машина продана по более низкой стоимости, чем покупалась, владелец ничего государству должен не будет. Но все должно в обязательном порядке быть подкреплено документами.

Выбор всегда за вами, как вам удобней – использовать способ налогового вычета или применить для расчета суммы налога формулу, где будет определена разница.

Как рассчитать?

Расчет вычета можно провести двумя способами. Первый — с помощью уменьшения прибыли от продажи на сумму вычетов в 250 тыс. руб.

Расчет будет проведен по такой формуле:

где x – цена продающегося объекта,

y – вычет в 250 тыс. руб.,

z – доходы, облагающиеся налогом.

При цене авто в 480 тыс. руб., вычет таков:

480 тыс. – 250 тыс. = 230 тыс.

13-процентный налог от 230 тыс. руб. – 29 тыс. руб.

Второй осуществляется путем вычитания из вырученной суммы за машину расходов, которые понесены на ее приобретение:

К примеру, автомобиль продан за 410 тыс. руб., а куплен за 370 тыс. руб., то расчет будет выглядеть так:

410 тыс. – 370 тыс. = 40 тыс. 13% = 5,2 тыс. руб.

Если прибыли нет, то оплачивать ничего не понадобится. Выбор способа расчета суммы налога остается за налогоплательщиком.

В одних случаях более выгодным является первый вариант, в других, например, когда стоимость объекта при продаже не сильно превысила стоимость его приобретения, привлекательнее для владельцев второй вариант.

Пример

Например, автотранспорт был продан за 650 тыс. рублей. Вычтем по лимиту налоговой льготы в 250 тыс. руб.:

650 тыс. – 250 тыс. = 400 тыс.

Полученный результат облагается НДФЛ:

400 тыс.*13% = 52 тыс. руб.

Есть и такой вариант: машина продана за 470 тыс. руб., а приобретен был за 400 тыс. руб. Вычтем разницу:

470 тыс. – 400 тыс. = 70 тыс.

Облагаться налогом в 13% будет именно эта сумма, и налог составит 9,1 тыс. рублей.

При отсутствии подтверждающих документов ↑

Если средство было продано за большую сумму, чем 250 тыс. руб., и оно находится в собственности менее 3 лет, подоходный налог с продажи автомобиля будет составлять 13% от суммы дохода.

Такой вариант возможен при отсутствии квитанций, который могли бы подтвердить полученный доход. К примеру, при реализации автомобиля по цене 600 тыс. рублей стоит вычесть лимит в 250 тыс.

Налог будет оплачиваться в размере 13% от 350 тыс. рублей, то есть – 45,5 тыс. рублей.

Предоставление отчетности в 2020 году ↑

Отчет в 2020 году мало чем будет отличаться от уже действующего. В государственную Налоговую инспекцию следует подать декларацию, образец заполнения и бланк можно скачать в интернете или взять в региональном представительстве.

Вместе с этим подается информация об объекте, с дохода от продажи которого будет оплачиваться налог: марка, модель машины, когда была выпущена, за сколько приобретена и продана.

Отправление документов возможно:

- личной поездкой в инстанцию;

- через онлайн-ресурсы (отправляется отсканированный вариант собранной документации);

- заполнив электронный образец формы 3-НДФЛ и передав его в налоговые органы.

Далее вам вышлют квитанцию, которую нужно будет уплатить в ближайшее время. Она будет содержать такую информацию:

- данные налогоплательщика;

- о продаваемом автомобиле;

- размер начисления;

- сроки, до которых налог должен быть уплачен.

С квитанцией вы должны будете отправиться в любой банк, почтовое отделение или иное отделение, где возможна оплата.

Сама квитанция и корешок сохраняйте, они будут служить доказательством того, что свой долг перед государством вы выполнили.

Будет ли осуществлено введение налога с продаж в 2020 году? Узнайте об этом в статье: налог с продаж.

Будет ли осуществлено введение налога с продаж в 2020 году? Узнайте об этом в статье: налог с продаж.

Все о налоге при продаже квартиры, находящейся в собственности более 3 лет, читайте здесь.

Какой налог с продажи квартиры менее 3 лет, смотрите здесь.

Решив продать транспортное средство, владелец должен не только определиться с той суммой, которую хотелось бы получить при сделке купли-продажи, но и разобраться с размерами налога.

Какая сумма будет, рассчитывается индивидуально в каждом случае согласно Налоговому кодексу.

Внимание!

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.