Какие есть льготы по земельному налогу для физических лиц в 2020 году?

В данной статье представлены данные относительно налогообложения земельных участков, уплаты начисленных обязательств и т. д.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь к консультанту:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Это быстро и БЕСПЛАТНО!

Общие сведения ↑

Земельный налог относится к категории местных налогов (п. 1 ст. 15 НК РФ). Его плательщиками являются как физические (простые граждане и индивидуальные предприниматели), так и юридические лица.

Порядок расчёта налоговых обязательств регламентируется различными нормативно-правовыми актами (издаваемыми местными органами исполнительной власти) и гл. 31 Налогового кодекса, действующего на территории Российской Федерации.

Каждый налогоплательщик должен своевременно провести расчёт по своим обязательствам перед местным бюджетом:

- Физические лица (российские граждане) – получают уведомление из контролирующих органов, в котором указана сумма налога за землю.

- Юридические лица, а также индивидуальные предприниматели обязаны сдавать в налоговую инспекцию декларацию (формы по кнд 1153005) по земельному налогу. После этого они должны перечислить начисленные обязательства в местный бюджет (п. 1 ст. 398 НК Российской Федерации).

Кто устанавливает льготы?

В соответствии с действующим Налоговым кодексом (ст. 387) некоторые плательщики земельного налога могут рассчитывать на льготы.

Такой порядок регламентирован Российским Налоговым кодексом, а также нормативно-правовыми актами местных муниципальных органов образования.

При необходимости все льготы могут быть отменены соответствующим распоряжением местных органов власти, либо внесёнными изменениями в НК Российской Федерации.

Определение налоговой базы для физлиц

Физические лица, владеющие земельными участками, должны самостоятельно проводить исчисление своих налоговых обязательств перед местным бюджетом.

При проведении данных расчётов необходимо изначально определить налоговую базу. Для физических лиц налоговой базой будет являться кадастровая стоимость земельных участков.

— Регулярная проверка качества ссылок по более чем 100 показателям и ежедневный пересчет показателей качества проекта.

— Все известные форматы ссылок: арендные ссылки, вечные ссылки, публикации (упоминания, мнения, отзывы, статьи, пресс-релизы).

— SeoHammer покажет, где рост или падение, а также запросы, на которые нужно обратить внимание.

SeoHammer еще предоставляет технологию Буст, она ускоряет продвижение в десятки раз, а первые результаты появляются уже в течение первых 7 дней. Зарегистрироваться и Начать продвижение

Именно эта величина будет задействована при исчислении земельного налога.

Каждый владелец земельного участка может узнать его кадастровую стоимость на государственном интернет-ресурсе «Росреестра».

Для получения сведений налогоплательщику необходимо указать кадастровый номер своего земельного надела.

Он обычно указывается в выписке, выдаваемой Единым государственным реестром либо Единым государственным земельным кадастром.

Направления льгот ↑

Льготы по земельному налогу для физических лиц это своего рода скидка, которая устанавливается действующим российским Налоговым кодексом для определённой категории налогоплательщиков.

Воспользовавшись такими льготами, владельцы земельных участков могут значительно снизить свои налоговые обязательства перед местными бюджетами.

Какие категории граждан получают налоговую льготу?

В соответствии с действующим на территории Российской Федерации Налоговым кодексом (гл. 31) воспользоваться льготой может только определённая категория граждан:

- Герои СССР.

- Герои РФ.

- Кавалеры (полные) орд. Славы.

- Участники ВОВ.

- Участники боевых действий.

- Российские граждане, участники ликвидации аварии на Чернобыльской АЭС.

- Российские граждане, участники ликвидации аварии на ПО «МАЯК».

- Российские граждане, участники ликвидации аварии в результате сбросов отходов радиации в реку «Теча».

- Российские граждане, участники испытаний, проводимых на полигоне «Семипалатинский»

- Российские граждане, получившие лучевую болезнь.

- Инвалиды 3-й группы.

- Инвалиды 1-й и 2-й группы (оформленной до 01.01.2004 г.).

- Инвалиды детства.

- Инвалиды, получившие группу в результате участия в различных испытаниях, в том числе и ядерного оружия и установок, а также космической техники.

Каждый гражданин, который имеет законное право воспользоваться налоговой льготой должен обратиться в контролирующие органы и предоставить подтверждающую документацию:

- удостоверение участника боевых действий;

Фото: удостоверение участника боевых действий (бланк)

- удостоверение ветерана ВОВ;

Фото: удостоверение участника ВОВ (образец)

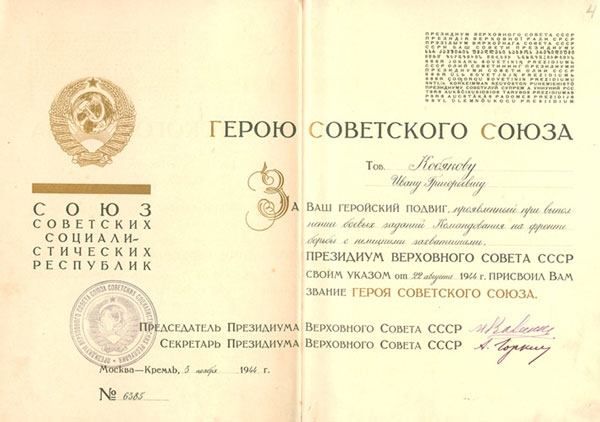

- удостоверение героя СССР, РФ;

Фото: удостоверение героя СССР (образец)

- справки, свидетельствующие о присвоении группы инвалидности и т. д.

Фото: справка об инвалидности (образец)

Также от плательщика земельного налога по льготной ставке потребуется заявление установленного образца, которое подаётся вместе с копиями документов, подтверждающих право на льготу.

Освобождение от налога в 2020 году

В 2020 году, согласно действующему Налоговому кодексу (ст. 395) освобождены от уплаты земельного налога владельцы участков, осуществляющие целевое использование земель:

- Организации, осуществляющие религиозную деятельность.

- Организации, имеющие отношение к Министерству юстиции РФ.

- Организации, в собственности которой находятся земельные участки, по которым проходят автомагистрали.

- Общества инвалидов (их количество должно быть в пределах 80% штата сотрудников)ю

- Организации, специализирующиеся на народных промыслах, художественного плана.

- Организации (резиденты ППОЭЗ), занимающиеся строительством судов.

- Организации, являющиеся резидентами ППОЭЗю

- Организации, осуществляющие свою хозяйственную деятельность в соответствии с Федеральным законом «об инновационном ц-ре «Сколково».

- Физические лица, владельцы земельных участков, которые являются представителями народов Российской Федерации: Севера, Сибири, Дальнего Востока. Также в эту категорию входят общины таких народов.

ППОЭЗ – промышленная производственная особая экономическая зона.

Все о земельном налоге и льготах для инвалидов 2 группы в Москве читайте в статье: льготы по земельному налогу для инвалидов 2-й группы.

Все о земельном налоге и льготах для инвалидов 2 группы в Москве читайте в статье: льготы по земельному налогу для инвалидов 2-й группы.

Какой налог с продажи земельного участка можно узнать здесь.

Участки, которые не подлежат налогообложению

В настоящее время действующим Федеральным законодательством Российской Федерации определён перечень земельных участков, которые не облагаются налогом. В него входят:

- земельные участки, представляющие собой объекты культурного, а также архитектурного наследия;

- земельные участки, изъятые из оборота;

- земельные участки, переданные в пользование водному и лесному фондам;

- земельные участки, на которых расположены заповедники;

- земельные участки, выделенные для таможенных служб;

- земельные участки, выделенные для нужд обороны государства;

- земельные участки, необходимые для обеспечения безопасности государства.

Как платить ↑

Владельцы земельных участков могут перечислять начисленные обязательства в местные бюджеты после получения налоговых уведомлений (для обычных граждан), начиная с 1 ноября.

Все категории плательщиков налога на землю могут делать авансовые платежи, о сумме которых оповещает налоговая инспекция в своих уведомлениях.

— Разгрузит мастера, специалиста или компанию;

— Позволит гибко управлять расписанием и загрузкой;

— Разошлет оповещения о новых услугах или акциях;

— Позволит принять оплату на карту/кошелек/счет;

— Позволит записываться на групповые и персональные посещения;

— Поможет получить от клиента отзывы о визите к вам;

— Включает в себя сервис чаевых.

Для новых пользователей первый месяц бесплатно. Зарегистрироваться в сервисе

Фото: Авансовый отчет

Для расчета

В настоящее время Налоговым кодексом РФ установлены ставки сборов, которые применяются при исчислении обязательств по земельному налогу:

- *0,3 %* — данная процентная ставка задействуется для земельных участков, имеющих следующее предназначение:

- Для сельскохозяйственной деятельности.

- Для возведения объектов жилого фонда.

- Для выращивания садовых и овощных культур.

- Для нужд таможни.

- Предназначенные для увеличения обороноспособности государства.

- *1,5 %* — данная процентная ставка задействуется для всех остальных земельных наделов.

Расчёт налога на землю осуществляется по формуле:  где НЗ – налог на землю; ПУ – площадь земельного участка; КС – стоимость земельного участка, указанная в кадастровой документации; СН – ставка налога.

где НЗ – налог на землю; ПУ – площадь земельного участка; КС – стоимость земельного участка, указанная в кадастровой документации; СН – ставка налога.

Как можно оплатить?

Все налогоплательщики могут перечислить свои обязательства по земельному налогу в местные бюджеты любым удобным для них способом:

- в отделениях любых финансово-кредитных учреждений;

- в сберегательных кассах;

- через терминалы;

- через платёжные интернет сервисы.

Куда обращаться с вопросами?

У владельцев земельных участков, независимо от того, являются они простыми гражданами, либо представителями малого или среднего бизнеса, могут возникнуть различные вопросы, касающиеся налогообложения.

Их интересует вопрос: как заполняется декларация формы 3 НДФЛ. Льготы по земельному налогу для физических лиц также является одним из часто задаваемых вопросов.

Получить исчерпывающие ответы они смогут в налоговой инспекции, расположенной в их районе.

Часто задаваемые вопросы ↑

Многие налогоплательщики часто задают вопросы представителям налоговой инспекции, относительно порядка исчисления налога на землю, подачи отчётности и т. д.

Получив правильные, и подтверждённые нормами действующего Федерального законодательства ответы, налогоплательщики смогут избежать проблем с контролирующими органами.

Можно ли снизить налог?

Каждый владелец земельного участка желает законным способом минимизировать свои обязательства перед местным бюджетом.

Это можно сделать только в том случае, если налогоплательщику удастся уменьшить стоимость земли, указанной в кадастровой документации.

Для этого следует подать исковое заявление в арбитражный суд, при этом предоставить представителям фемиды документальное обоснование своего требования пересмотреть кадастровую стоимость земельного участка.

Если у налогоплательщика возникло желание уменьшить кадастровую стоимость земли в течение нескольких месяцев после проведения её оценки, он может обратиться в комиссию, рассматривающую подобного рода споры.

Какие налоговые льготы по земельному налогу для физических лиц в Москве?

На территории Москвы ставки и льготы по земельному налогу устанавливаются Налоговым кодексом РФ, а также нормативно-правовыми актами, изданными муниципальными органами местной власти.

В столице Российской Федерации на льготы по земельному налогу могут рассчитывать:

- Герои СССР.

- Герои РФ.

- Герои Социалистического Труда.

- Кавалеры (полные) ордена Славы.

- Кавалеры (полные) ордена Трудовой Славы.

- Кавалеры (полные) ордена «За службу Родине в ВС СССР».

Некоторые жители Москвы имеют законное право уменьшить на 1 000 000,00 рублей кадастровую стоимость земельного надела при исчислении налоговых обязательств перед местным бюджетом. К ним относятся:

- Инвалиды 1-й и 2-й группы.

- Инвалиды детства.

- Ветераны ВОВ.

- Участники, ветераны и инвалиды боевых действий.

- Граждане, пострадавшие в результате различных аварий и испытаний, которые повлекли за собой потерю их здоровья и получение инвалидности.

- Многодетные семьи, а также усыновители.

Какие есть льготы по налогу на землю для многодетных семей?

Многодетные семьи имеют законное право воспользоваться льготой при уплате налога на землю. Это регламентировано действующим в России Налоговым кодексом (гл. 31).

Такая категория плательщиков, при проведении исчисления земельного налога, должна вычесть 1 000 000,00 рублей из стоимости участка.

На практике часто происходит, что после проведения таких расчётов у многодетной семьи не возникает налоговых обязательств перед местным бюджетом.

Также стоит отметить, что налоговая льгота положена тем многодетным семьям, которые владеют земельными участками на следующих условиях:

- в личной собственности;

- в бессрочном пользовании;

- в наследуемом владении (пожизненном).

Для того чтобы воспользоваться налоговой льготой многодетной семье необходимо обратиться в контролирующий орган по своему месту прописки и написать заявление.

К данному документу следует приложить ксерокопии документации, подтверждающей право на владение земельным участком.

Фото: образец свидетельства о госрегистрации права

Если у плательщика несколько участков?

Если налогоплательщик является владельцем сразу нескольких земельных участков, ему необходимо подавать декларацию по каждому из них.

Также ему придётся заплатить начисленные налоговые обязательства в местные бюджеты тех районов, в которых находится месторасположение земельных наделов.

При этом таким налогоплательщикам следует помнить, что воспользоваться льотой они смогут только по одному земельному участку.

На каком основании исчисляется земельный налог? Читайте об этом в статье: земельный налог.

На каком основании исчисляется земельный налог? Читайте об этом в статье: земельный налог.

Расчет налога на имущество можно посмотреть здесь.

Пошаговую инструкцию оплаты земельного налога на садовый участок смотрите здесь.

Если владельцы земельных участков, обычные граждане и представители среднего и малого бизнеса будут действовать в рамках закона, они смогут правильно рассчитать свои налоговые обязательства.

Использовав положенную по закону льготу, некоторые налогоплательщики значительно уменьшат свои обязательства перед местными бюджетами.