Порядок регистрации ККТ в налоговых органах в 2020 году

Согласно законодательству РФ кассовые аппараты должны быть официально зарегистрированы. Применение незарегистрированной техники грозит штрафными санкциями. Какова процедура регистрации ККТ в 2020 году?

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь к консультанту:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Это быстро и БЕСПЛАТНО!

Регистрация кассовой техники актуальна для юридических лиц и ИП, ведущих розничную торговлю, оказывающих различные услуги и осуществляющие любую деятельность, требующую использования кассового аппарата.

Основные сведения ↑

В соответствии с ФЗ №54 применять ККТ на территории России должны все ИП и организации, осуществляющие расчеты с денежной наличностью или платежными картами в процессе своей деятельности.

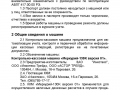

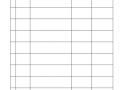

Закон устанавливает три случая, когда кассовая техника может не применяться:

| При оказании услуг населению с выдачей БСО | Замещающей кассовый чек |

| При нахождении налогоплательщика на ЕНВД | Без оказания услуг населению, но с выдачей по требованию документа, подтверждающего получение наличности |

| При видах деятельности | Определенным в п.3 ст.254 ФЗ №54 |

При нахождении субъекта в труднодоступной или удаленной местности, входящей в утвержденный законом перечень, он вправе осуществлять расчеты посредством наличного расчета и приема платежных карт без помощи кассового аппарата.

Порядок регистрации контролирующей кассу техники в налоговых структурах утвержден Приказом Госналогслужбы РФ. После регистрации кассового аппарата по месту нахождения налогоплательщика, выдается регистрационная карточка.

В процессе регистрации ККТ следует учитывать соответствие ее учрежденным стандартам. Модель кассового аппарата должна соответствовать виду деятельности, что определяется согласно Классификатору ККТ.

Что это такое

Аппарат ККТ являет собой устройство, позволяющее отследить объем денежного оборота экономического субъекта. На основе фиксированных данных исчисляется сумма налоговых взносов.

Регистрация ККТ это процедура, подтверждающая соответствие используемого аппарата утвержденным нормативам, виду деятельности и поставленным задачам.

В процессе регистрации производится проверка аппарата, техника программируется, в память вносятся необходимые величины и значения.

— Регулярная проверка качества ссылок по более чем 100 показателям и ежедневный пересчет показателей качества проекта.

— Все известные форматы ссылок: арендные ссылки, вечные ссылки, публикации (упоминания, мнения, отзывы, статьи, пресс-релизы).

— SeoHammer покажет, где рост или падение, а также запросы, на которые нужно обратить внимание.

SeoHammer еще предоставляет технологию Буст, она ускоряет продвижение в десятки раз, а первые результаты появляются уже в течение первых 7 дней. Зарегистрироваться и Начать продвижение

Регистрация включает в себя:

- приобретение кассового аппарата нужной модели;

- сбор необходимой документации;

- обращение в налоговые органы с заявлением на регистрацию;

- проверку ККТ налоговым специалистом и фискализацию;

- получение регистрационной карточки ККТ.

С какой целью проводится

Цель регистрации ККТ в налоговых органах заключается в определении соответствия техники требованиям.

Ст.4 ФЗ №54 «О применении ККТ …» учреждает данные требования, а также определяет порядок с условиями регистрации и использования.

Кроме того, список требований к кассовой технике определяется Положением о регистрации и применении ККТ, ратифицированным Постановлением Правительства РФ №470 от 23.07.2007.

Контрольно-кассовая техника, которая включена в Государственный реестр ККТ, должна:

- быть исправной и соответсвующей учрежденным техническим характеристикам;

- обеспечивать хранение информации и вывод ее в печать на кассовый чек;

- обладать всеми документами и отличительными знаками;

- работать в фискальном режиме;

- учитывать реальное время.

Действующие нормативы

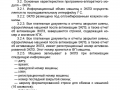

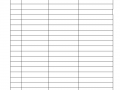

Порядок регистрации ККТ регламентирован такими положениями как:

| ФЗ №54 от 22.05.2003 | Регулирует порядок осуществления расчетов наличными средствами и платежными картами посредством ККТ |

| Постановление Правительства №470 от 23.07.2007 | «Положение о применении и регистрации ККТ …» |

| Локальные нормативные акты | Региональных налоговых служб |

Регистрация кассового аппарата осуществляется в продолжение пяти рабочих дней с момента обращения заявителя.

При обнаружении каких-либо ошибок в документах налогоплательщик обязан исправить все недостатки за один рабочий день с момента уведомления. В противном случае в регистрации ККТ будет отказано.

Как проводится регистрация ККТ в ИФНС ↑

Порядок регистрации любой контрольно-кассовой аппаратуры предполагает факт присутствия при регистрации сотрудника ФНС из отдела регистрации ККТ, специалиста ЦТО, представителя заявителя.

Налоговый инспектор проверяет регистрационную документацию на предмет достоверности, чтобы могла осуществиться регистрация ККТ.

Основы контрольно-кассовой техники смотрите в статье: ККТ.

Основы контрольно-кассовой техники смотрите в статье: ККТ.

Как ведется бухгалтерский учет в образовательных учреждениях, читайте здесь.

Центр технического обслуживания отправляет специалиста, который проверяет работоспособность кассового аппарата и программирует печать чека.

На чеке должна отпечатываться информация следующего типа:

- заводской номер устройства;

- фамилия собственника ККТ;

- номер чека, точные дата и время покупки;

- сумма свершенной покупки.

В регистрацию ККТ входит и фискализация аппарата, проводимая после проверки документов и работоспособности техники. При фискальном режиме происходит регистрация данных аппарата и всех проводимых операций.

При фискализации обеспечивается введение:

- заводского номера;

- даты поведения фискализации;

- ИНН;

- регистрационного номера;

- пароля доступа.

По окончании фискализации аппарату присваивается налоговиком номер и вносится надлежащая запись в налоговую книгу учета.

Далее подписью инспектора заверяется журнал кассира, ставится печать ФНС, записывается дата осуществления фискализации. Журнал получает регистрационный номер аппарата. Заявителю выдается карточка регистрации ККТ.

Список документов

Для регистрационной процедуры владелец ККТ обязан собрать пакет документов, в который включаются:

- заявление о регистрации ККТ;

- технический паспорт аппарата;

- паспорт на дополнительный блок памяти (ЭКЛЗ);

- паспорт версии;

- договор с ЦТО о постоянном обслуживании техники и введения ее в эксплуатацию;

- ИНН либо ОГРН или ОГРНИП;

- прошитый пронумерованный и заверенный руководством журнал по форме КМ-8 для учета вызовов обслуживающих специалистов;

- фискальный отчет и чек на один рубль;

- прошитый, заверенный и пронумерованный журнал кассира по форме КМ-4.

Обязательное условие для осуществления регистрации это наличие на аппарате голограммы с пломбой, которые устанавливает обслуживающий центр.

Также ФНС может дополнительно потребовать подтверждение отсутствия налоговых задолженностей. В отдельных случаях пакет документов может дополняться иными документами, исходя из конкретных обстоятельств.

— Разгрузит мастера, специалиста или компанию;

— Позволит гибко управлять расписанием и загрузкой;

— Разошлет оповещения о новых услугах или акциях;

— Позволит принять оплату на карту/кошелек/счет;

— Позволит записываться на групповые и персональные посещения;

— Поможет получить от клиента отзывы о визите к вам;

— Включает в себя сервис чаевых.

Для новых пользователей первый месяц бесплатно. Зарегистрироваться в сервисе

Порядок обращения

После того как заявитель представит все необходимые документы, налоговым инспектором назначается точная дата проверки техники.

Заявитель должен явиться в назначенное время в отделение ФНС и принести с собой кассовый аппарат. При неявке заявителя в определенное время в регистрации будет отказано.

В процессе регистрации аппарат проверяется, вводятся все необходимые данные, вносятся надлежащие записи в книгу учета ККТ.

По окончании процедуры заявитель получает карточку регистрации ККТ, учетный талон и ранее поданные оригиналы документов. После этого владелец кассового аппарата может применять оный для осуществления своей деятельности.

Плата за регистрацию ККТ налоговыми органами не взимается. В то же время некоторые сервисные обслуживающие Центры предлагают свои услуги по ускоренной регистрации.

В этом случае регистрационный процесс занимает от двух до трех дней, а оплата за услугу варьируется в пределах трех-четырех тысяч рублей.

Образец карточки

Регистрационная карточка ККТ выдается налоговыми органами по завершении регистрационного процесса, как правило, спустя пять дней после подачи заявления. Карточка подписывается руководителем ФНС и заверяется печатью налоговой службы.

Хранить регистрационную карту налогоплательщик обязан в течение всего срока эксплуатации кассовой техники. В случае порчи карточки ее обладатель обязан обратиться в ФНС для получения дубликата.

При этом требуется подача соответствующего заявления, в котором указываются причины получения дубликата. Обращение за дубликатом необходимо и если утеряна карточка регистрации ККТ.

В случае снятия ККТ с учета в регистрационной карте ставится необходимая отметка. При этом документ остается в ФНС.

Возможна ли электронная регистрация

В 2020 году кассовая техника несколько изменила свой вид. Новые кассовые аппараты отличаются умением сохранять данные каждой продажи и передавать их фискальному оператору.

Еще одним отличием стала возможность отправки чека онлайн-покупателю. Данные отличия обусловлены законодательными нормами, вносящими поправки в ФЗ №54.

Внешне новый кассовый аппарат остается практически неизменным. Но новые модели имеют возможность подключения к Интернету.

Изменения 2020 года предполагают и хранение переданных данных фискальным оператором в зашифрованном виде. Поэтому постепенно из обращения выйдет электронная лента – аналог операторского хранилища.

С 2020 года становится возможным осуществить регистрацию онлайн-кассы посредством Интернета. При этом не требуется посещения налогоплательщиком ФНС или Центра техобслуживания.

Для электронной фискализации необходимо наличие электронной подписи. На официальном сайте ФНС потребуется подать заявку на осуществление фискализационной процедуры и подтвердить ее онлайн-подписью.

После получения налоговиками необходимых сведений, в ответ они должны отправить заявителю регистрационный номер. Налогоплательщику надлежит самостоятельно ввести в кассовый аппарат все нужные данные по фискализации.

Возникающие нюансы ↑

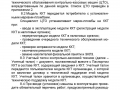

В некоторых случаях в регистрации ККТ может быть отказано.

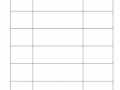

П.31 Административного регламента определяет причинами для отказа в регистрации следующие моменты:

| Представление пакета документов и заявления | В ненадлежащее отделение налоговой службы, то есть не по адресу налогового учета заявителя |

| Предоставление документов с неправильным оформлением | При условии не устранения недостатков заявителем в положенный срок |

| Предоставление неполного пакета документов | — |

| Указание в заявлении неверных | Или неточных данных |

| Несоответствие предъявленной для регистрации модели кассовой техники | Нормам Госреестра ККТ |

| Истечение эксплуатационного срока устройства | Если оное ранее использовалось, но исключено из Госреестра |

| Представление аппарата | Находящегося в розыске |

| Выявление неисправного состояния кассово-контрольной техники | Отсутствие идентификационных знаков, марки-пломбы, знака о сервисном обслуживании |

| Не обеспечение доступа регистраторов | К ККТ |

| Неявка заявителя в сообразованное время | К месту осуществления осмотра и регистрации кассовой техники |

При изменении данных владельца ККТ или места применения техники в обязательном порядке требуется внесение изменений.

Для этого проводится перерегистрация кассового аппарата в налоговых органах. Если произошла замена блока фискальной памяти, то также нужно перерегистрировать ККТ.

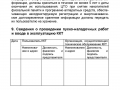

Для выездной торговли

Наличие ККМ требуется не всегда. В частности отдельные виды деятельности позволяют работать без применения кассового аппарата.

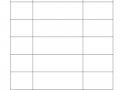

Перечень данных работ приведен в ст.2 п.3 ФЗ №54:

| Реализация журналов и газет в газетном киоске | Когда товарооборот их составляет меньше пятидесяти процентов от оборота общего |

| Реализация ценных бумаг | — |

| Реализация лотерейных билетов | — |

| Оказание услуг по обеспечению питания | В образовательных учреждениях |

| Реализация проездных талонов и билетов | Для общественного транспорта |

| Торговля на ярмарках | Рынках, выставках и подобное |

| Мелкорозничная торговля «в разнос» | То есть с тележек, лотков, корзин. При этом реализовываться может как продовольственная продукция, так и непродовольственная |

| Реализация чайной продукции | В пассажирских вагонах |

| Реализация мороженого | И безалкогольных разливных напитков |

| Реализация напитков | Или иной продукции из цистерн, торговля овощами в развес |

| Прием от населения утильсырья либо стеклотары | Исключению подлежит металлолом |

| Реализация вещей религиозных культов | Или предоставление религиозных услуг |

| Реализация почтовых марок | Либо прочих знаков по номиналу |

Если выездная торговля не попадает ни под один из видов деятельности из данного перечня, то возникает необходимость в применении ККТ.

Согласно установленным нормам после регистрации карточка находится в месте расположения кассового аппарата в течение всего срока эксплуатации.

При оформлении карты в специальный раздел об установке по адресу вписывается точный адрес фактического использования.

Если кассовый аппарат предполагается применять на выезде, то рядом с юридическим адресом должна стоять специальная отметка «Выездная торговля».

Если в обособленном подразделении

В случае, когда по какой-либо причине требуется перемещение кассового аппарата в обособленное подразделение, требуется уведомить об этом ФНС.

В карточку регистрации на основании заявления вносятся необходимые изменения. Внесение изменений необходимо и в случае временного перемещения ККТ.

П.15 Положения №470 устанавливает, что заявление на регистрацию ККТ, применяемого в обособленном подразделении, подается в налоговый орган, где это подразделение состоит на учете.

В заявлении указываются стандартные данные заявителя и ККТ, а также причины перемещения кассового аппарата, характер изменений.

Что нужно знать ИП

ФЗ №54 устанавливает необходимость обязательного применения кассово-контрольной техники при наличных расчетах.

Но в некоторых случаях ИП может обойтись и без кассового аппарата. Так ИП на ЕНВД вправе осуществлять расчеты с наличность без кассовой техники.

Как проводится оценка незавершенного производства в бухгалтерском учете узнайте из статьи: учет незавершенного производства.

Как проводится оценка незавершенного производства в бухгалтерском учете узнайте из статьи: учет незавершенного производства.

Все о бухгалтерском учете в строительстве, читайте здесь.

Как вести учет поступления товаров в оптовой торговле, смотрите здесь.

Однако клиенты взамен кассового чека должны получать документ с информацией о:

- наименовании бланка;

- номере и дате операции;

- Ф.И.О. предпринимателя и его ИНН;

- названии товара или услуги, единицы измерения и объема;

- Ф.И.О продавца с наличием его личной подписи.

Если вид деятельности ИП включен в перечень, определенный ст.2 п.3 ФЗ №54, то применять кассовый аппарат не требуется.

Также отсутствие ККТ допускается при осуществлении предпринимательской деятельности в отдаленных районах, перечень которых установлен законодательно.

Порядок регистрации ККТ в налоговых органах в 2020 году в целом не представляет особой сложности. Достаточно иметь соответствующий нормативам кассовый аппарат и все необходимые документы.

При этом следует помнить, что предпринимательская деятельность без зарегистрированной ККТ или при отсутствии оной по ст.14.5 п.2 КоАП РФ облагается штрафом.

Для ИП таковой составляет от четырех до шести тысяч рублей, а для организаций варьируется в пределах сорока-шестидесяти тысяч рублей.

Внимание!

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

- Задайте вопрос через форму (внизу), либо через онлайн-чат

- Позвоните на горячую линию:

- Москва и Область - +7 (499) 110-43-85

- Санкт-Петербург и область - +7 (812) 317-60-09

- Регионы - 8 (800) 222-69-48

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.