Как можно перейти на единый налог на вмененный доход (ЕНВД) в 2020 году

Любая организация на этапе регистрации обязана определиться с системой налогообложения. Так как налоговый режим является основанием для последующей уплаты налога и других обязательных платежей.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь к консультанту:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Это быстро и БЕСПЛАТНО!

При этом налогоплательщики могут перейти на иную систему налогообложения или совместить несколько налоговых режимов.

Поэтому необходимо разобраться, как правильно осуществляется переход и почему организации, перешедшие на уплату ЕНВД, не уплачивают НДС.

Что нужно знать ↑

Уплата налогов является прямой обязанностью для всех субъектов хозяйственной деятельности, независимо от их организационно-правовой формы.

Возникновение этой обязанности связано с моментом государственной регистрации налогоплательщика. Порядок начисления и уплаты сбора обычно зависит от избранного режима налогообложения.

Дополнительной обязанностью организации является ведение учета доходов и расходов, составление бухгалтерского баланса и предоставление налоговой декларации в орган ФНС.

Тогда как индивидуальные предприниматели освобождены от обязанности формировать бухгалтерский баланс. Отчетность подается по месту регистрации налогоплательщика или по месту осуществления коммерческой деятельности.

Что касается сроков подачи отчетной документации, то налогоплательщики должны сдавать декларацию не позже 20 числа.

Исчисление сроков начинается с квартала, что следует за истекшим налоговым периодом. Как уже говорилось, организации имеют право совмещать разные налоговые режимы.

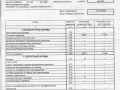

Другими словами, если налогоплательщик находится на ОСН, но, отдельные виды предпринимательской деятельности подпадают под ЕНВД, то он может подать заявление о переходе на эту систему налогообложения (форма 1, форма 2).

Забиваем Сайты В ТОП КУВАЛДОЙ - Уникальные возможности от SeoHammerКаждая ссылка анализируется по трем пакетам оценки: SEO, Трафик и SMM. SeoHammer делает продвижение сайта прозрачным и простым занятием. Ссылки, вечные ссылки, статьи, упоминания, пресс-релизы - используйте по максимуму потенциал SeoHammer для продвижения вашего сайта.Что умеет делать SeoHammer— Продвижение в один клик, интеллектуальный подбор запросов, покупка самых лучших ссылок с высокой степенью качества у лучших бирж ссылок.

— Регулярная проверка качества ссылок по более чем 100 показателям и ежедневный пересчет показателей качества проекта.

— Все известные форматы ссылок: арендные ссылки, вечные ссылки, публикации (упоминания, мнения, отзывы, статьи, пресс-релизы).

— SeoHammer покажет, где рост или падение, а также запросы, на которые нужно обратить внимание.

SeoHammer еще предоставляет технологию Буст, она ускоряет продвижение в десятки раз, а первые результаты появляются уже в течение первых 7 дней. Зарегистрироваться и Начать продвижение

Следовательно, специальный налоговый режим будет распространяться только на те хозяйственные направления, что предусмотрены законом.

Последующая уплата налога или подача отчетности будет производиться соответственно с применяемыми системами налогообложения.

Что касается учета имущества или финансовых операций предприятия, то здесь нужно руководствоваться ст.346.26 НК РФ.

При совмещении разных налоговых режимов предприятие должно позаботиться о формировании раздельного учета. К отличиям ЕНВД от других налоговых режимов можно отнести порядок начисления единого налога.

За основу расчетов нужно брать не фактический доход, а предполагаемую прибыль организации, но с учетом возможных расходов налогоплательщика.

Основанием вмененного дохода обычно являются статистические данные, которые формируются в процессе налоговых проверок. Ставка единого налога на ЕНВД составляет 15% от ожидаемого дохода организации.

Уплата налога производится ежеквартально до 25 числа. Отсчет времени начинается с квартала, что следует за прошедшим налоговым периодом.

Базовая доходность определяется в стоимостном эквиваленте по отношению к закрепленной законом физической величине. Этот показатель зависит от определенного вида коммерческой деятельности.

Базовую доходность можно назвать условным объемом месячного дохода субъекта хозяйственной деятельности. Этот показатель определяется путем умножения:

- Суммы налога на количество рабочего персонала.

- Суммы налога на площадь автомобильной стоянки.

- Суммы налога на число посадочных мест автопарка.

- Суммы налога на площадь, используемую под нанесение изображений.

- Суммы налога на количество переданных участков земли.

При расчете суммы единого налога полученную величину также нужно умножать на корректирующие коэффициенты.

Так как они способствуют выявлению степени воздействия конкретных условий на экономические показатели предприятия. Коэффициент-дефлятор применяется к налоговому режиму ЕНВД.

Сегодня его размер составляет 1,798. В этот показатель обычно закладываются инфляционные потери за прошлый календарный год.

Что касается корректирующего понижающего коэффициента, то его размер может быть установлен органами местного самоуправления.

Как правило, здесь учитывается:

- вид деятельности;

- территориальные особенности;

- ассортимент продукции;

- размер дохода;

- площадь, используемая в рекламных целях;

- количество авто в автопарке предприятия;

- зависимость налогоплательщика от режима работа или сезонных колебаний;

- другие нюансы.

Также нужно напомнить, что если годовая прибыль предпринимателя превысит 300 тыс. руб., то ему нужно доплатить страховые взносы.

Видео: стоит ли переходить с ЕНВД

Размер доплаты равен 1% от общей суммы превышения. Однако этот показатель не может быть больше установленных законом лимитов.

Выбор системы налогообложения

Каждая организация самостоятельно выбирает подходящий режим налогообложения. Исключением могут быть определенные виды деятельности, которые облагаются налогом в установленном законом порядке.

— Разгрузит мастера, специалиста или компанию;

— Позволит гибко управлять расписанием и загрузкой;

— Разошлет оповещения о новых услугах или акциях;

— Позволит принять оплату на карту/кошелек/счет;

— Позволит записываться на групповые и персональные посещения;

— Поможет получить от клиента отзывы о визите к вам;

— Включает в себя сервис чаевых.

Для новых пользователей первый месяц бесплатно. Зарегистрироваться в сервисе

Законодатель предлагает налогоплательщикам три разных налоговых режима:

| ОСН и УСН | Общую и упрощенную систему налогообложения |

| ЕНВД | Единый налог на вмененный доход |

При выборе налогового режима предприятию нужно брать во внимание:

- род деятельности;

- общее количество сотрудников;

- совокупный годовой доход;

- соотношение уровня доходов к издержкам предприятия;

- наличие ОС.

Чтобы принять окончательное решение необходимо произвести подсчет возможных доходов и расходов налогоплательщика.

Как правильно заполнить заявление о переходе на ЕНВД смотрите в статье: заявление на ЕНВД.

Как правильно заполнить заявление о переходе на ЕНВД смотрите в статье: заявление на ЕНВД.

Как ведется раздельный учет при совмещении ОСНО и ЕНВД, читайте здесь.

Сравнительный анализ этих показателей поможет определить, какая система налогообложения максимально выгодна для организации.

Преимущества и недостатки

К преимуществам налогового режима ЕНВД можно отнести освобождение предприятия от уплаты следующих налогов:

- Налога на прибыль, на имущество.

- ЕСН, НДС.

При этом освобождение от НДС не распространяется на импортную продукцию, которая ввозится на территорию России.

Дополнительными плюсами налогового режима являются:

- Упрощенный бухгалтерский и налоговый учет.

- Наличие возможности совмещения ЕНВД с УСН, ОСН.

- Фиксированная налоговая ставка.

- Наличие корректирующих коэффициентов.

- Уменьшение НДФЛ на величину уплаченных взносов.

В целях уменьшения суммы единого налога налогоплательщик может вычесть:

- Взносы, уплаченные на основании договоров добровольного (обязательного) социального страхования;

- Взносы, уплаченные по причине временной утраты трудоспособности.

Но, для юридических лиц уменьшение допускается не более чем на 50% от суммы единого налога. Что касается предпринимателей, то на них установленные ограничения не распространяются.

Однако для этого у ИП не должно быть отчислений по трудовым договорам. Основным недостатком этой системы налогообложения можно считать необходимость уплаты единого налога даже при отсутствии прибыли.

Дополнительными минусами ЕНВД являются:

- неизменность налоговой ставки при получении дохода в меньшем размере;

- установленные законом лимиты по отношению к физическим показателям;

- постановка на учет по месту проведения коммерческой деятельности;

- обязанность предприятия перейти на ЕНВД, без права выбора налогового режима;

- установленная базовая доходность часто экономически необоснованна и не соответствует фактическим результатам хозяйственной деятельности;

- нежелание плательщиков НДС работать с организациями, применяющими ЕНВД.

Последний пункт объясняется тем, что контрагенты такого налогоплательщика не могут принять НДС к вычету.

Законные основания

Специальному режиму налогообложения (ЕНВД) направленному на отдельные виды предпринимательской деятельности отводится гл.26.3 НК РФ.

Порядок уплаты сбора закреплен ст.346.32 НК РФ. Величина коэффициента дефлятора утверждена распоряжением Минэкономразвития.

Формуляр заявления о переходе на ЕНВД закреплен приказом Федеральной налоговой службы. Форма и порядок заполнения налоговой декларации отображены в распоряжении ФНС.

Что касается уплаты обязательных взносов, то здесь налогоплательщикам необходимо учитывать предписания ФЗ от 15.12.2001 N 167-ФЗ.

Порядок перехода на ЕНВД ↑

Чтобы получить ответ на этот вопрос необходимо разбить его на отдельные блоки:

- условия перехода;

- перечень необходимых документов;

- переход с упрощенной системы налогообложения;

- подача заявления в середине года.

Необходимые условия

По общим правилам переход на иную систему налогообложения осуществляется 1 раз в год. Чтобы стать на налоговый учет организации необходимо обратиться в ФНС по месту регистрации.

Если хозяйственная деятельность совершается в другом городе, тогда налогоплательщик может обратиться в налоговую службу согласно территориальной принадлежности.

Как уже говорилось, переход на режим ЕНВД происходит по заявлению субъекта хозяйственной деятельности.

Заявление нужно подать в течение 5 дней со дня, когда налогоплательщик начал применять этот режим налогообложения. ЕНВД распространяется на следующие направления:

- Ремонт, мойка и техобслуживание машин.

- Хранение и обеспечение стоянок для автомобилей.

- Пассажирские перевозки.

- Грузоперевозки.

- Розничная торговля на территории до 150 м2.

- Услуги бытового характера.

- Ветеринарные услуги.

- Организация общепита на территории до 150 м2.

- Размещение рекламы при помощи наружных несущих конструкций.

- Передача земельных участков для временного пользования.

- Сдача помещений в аренду по договору.

Что касается установленных законом ограничений, то применять ЕНВД не могут:

- Учреждения, предоставляющие услуги по социальному обеспечению, здравоохранению или образованию.

- Организации, деятельность которых заключается в передаче АЗС или АГЗС в аренду.

- Крупнейшие налогоплательщики.

- Предприятия, в составе которых более 100 сотрудников.

- Организации, основанные другими юридическими лицами, доля которых составляет более 25% уставного капитала налогоплательщика.

- Субъекты хозяйственной деятельности, которые получают прибыль на основании соглашений о доверительном управлении имуществом.

Какие документы нужны

Для постановки на налоговый учет необходимо подготовить следующие документы:

- свидетельство о госрегистрации предприятия;

- свидетельство о постановке на учет в органах ФНС;

- паспорт заявителя.

В заявлении нужно указать дату регистрации налогоплательщика, вид предпринимательской деятельности и адрес, где она осуществляется.

В качестве доказательства использования специального налогового режима выступает письменное уведомление о постановке на учет. Извещение выдается налоговой службой в 5-дневный срок, после того, как поступит соответствующее заявление.

Переход с УСН

Переход организации с УСН на режим ЕНВД осуществляется согласно положениям ст.346.28 НК РФ. Обычно изменение налогового режима происходит по итогам календарного года.

Но, заявление о переходе с УСН на ЕНВД подается не позже 15 января. Одновременно налогоплательщик должен учитывать установленные законом ограничения в отношения видов предпринимательской деятельности (см. подзаголовок «Необходимые условия»).

Если организация стала на налоговый учет в качестве плательщика ЕНВД, но, при этом продолжает применять УСН, то уплата единого налога должна происходить по каждой налоговой системе отдельно.

Если в середине года

Налоговый кодекс не предусматривает возможность перехода на ЕНВД в середине календарного года. Допускается переход только на общую систему налогообложения, при условии, что налогоплательщик утратил право применения УСН или ЕНВД.

Тогда как с ОСН организация может перейти с 1 января следующего года (письмо Министерства финансов от 28.12.2012 № 03-11-06/2/150).

Однако указанные ограничения не действуют в отношении вновь созданных организаций. Как следствие, такое предприятие может стать на налоговый учет даже в середине календарного года.

Штраф за неподачу заявления ↑

Если организация осуществляет ведение хозяйственной деятельности без постановки на учет в органах ФНС, то ей грозит штраф в размере 10% о прибыли, но, не менее 40 тыс. руб.

В случае несвоевременной подачи заявления размер штрафных санкций составляет 10 тыс. руб.

Возникающие нюансы ↑

Далее, необходимо рассмотреть несколько вопросов возникающих при переходе на ЕНВД:

- Как быть если организация осуществляет хозяйственную деятельность в разных городах.

- Считается ли переход на специальный налоговый режим добровольным.

- Как правильно ИП перейти на ЕНВД при первичной регистрации.

Если деятельность ведется на разных территориях

При осуществлении хозяйственной деятельности в разных городах, организация также должна стать на налоговый учет.

Однако налогоплательщику нужно обращаться в тот налоговый орган, которому подведомственна территория, где осуществляется коммерческая деятельность указанная первой.

Является ли переход добровольным

Исходя из предписаний налогового законодательства, переход на ЕНВД является добровольным делом каждого субъекта хозяйственной деятельности (ст.346.28 НК РФ).

Однако как показывает практика, организации обязаны переходить на эту систему налогообложения, если хотя бы один вид деятельности подпадает под режим ЕНВД.

Таким образом, налогоплательщики не имеют права выбора налогового режима (см. подзаголовок «Преимущества и недостатки»).

Как перейти при регистрации ИП

Переход на режим ЕНВД для предпринимателей такой же, как для организаций (см. подзаголовок «Переход с УСН»).

Что касается постановки на учет при первичной регистрации налогоплательщика, то здесь нужно учитывать предписания ст.346.28 НК РФ.

Во время регистрации можно подать заявление на УСН, а затем в течение 5 дней с момента начала хозяйственной деятельности подать заявление о переходе на ЕНВД.

Есть ли изменения по КБК для ЕНВД в 2020 году узнайте из статьи: изменения по ЕНВД.

Есть ли изменения по КБК для ЕНВД в 2020 году узнайте из статьи: изменения по ЕНВД.

Какой код вида предпринимательской деятельности по ЕНВД на 2020 год, читайте здесь.

Все о плательщиках ЕНВД, смотрите здесь.

Такой подход объясняется тем, что если деятельность ИП не подпадает под этот налоговый режим или изменятся обстоятельства, то предпринимателю нужно будет платить заявленный налог. Поэтому лучше переходить на ЕНВД в процессе соответствующей хозяйственной деятельности.

Подбивая итог статьи, следует выделить ключевые моменты, связанные с переходом налогоплательщика на режим ЕНВД.

Чтобы принять объективное решение необходимо провести сравнительный анализ показателей доходов и расходов организации. Следующим этапом является подача заявления в налоговую службу.

Документ должен содержать дату регистрации предприятия, вид хозяйственной деятельности и адрес, где она осуществляется.

Внимание!

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.