Сколько составляет ставка ЕНВД (единого налога на вмененный доход) в 2020 году

Предыдущая статья: Образец заполнения декларации по ЕНВД

Следующая статья: Код тарифа в РСВ-1 при ЕНВД

Одним из самых удобных налоговых режимов на сегодняшний день является ЕНВД. Он представляет собой систему, работа с которой позволяет оптимизировать компании или же индивидуальному предпринимателю все расходы на выплаты в бюджет.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь к консультанту:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Это быстро и БЕСПЛАТНО!

Данный режим чрезвычайно удобен, хотя его применение связано с большим количеством различного рода нюансов и особенностей.

Также использующим Единый налог на вмененный доход нужно помнить о постоянно меняющемся законодательстве.

Особенно это касается ставки по ЕНВД – она пересматривается ежегодно с учетом инфляции и других экономических факторов.

Основные моменты ↑

Всем, кто использует ЕНВД (физическим лицам, а также индивидуальным предпринимателям), необходимо максимально подробно ознакомиться со всеми наиболее важными моментами, касающимися применения данного налогового режима.

Так как незнание законодательства может привести к довольно серьезным проблемам с Федеральной налоговой службой.

В первую очередь необходимо подробно изучить:

- элементы налогообложения;

- основные преимущества Единого налога на вмененный доход;

- нормативную базу.

Элементы налогообложения

Работающим на ЕНВД организациям и ИП следует в обязательном порядке рассмотреть все отдельные элементы налогообложения. Имеется важный нюанс, связанный с Единым налогом на вмененный доход.

Он касается порядка его введения – данная операция осуществляется законом, принятым органами управления городами, муниципальных районов и иных образований.

При этом распространяется данный режим лишь на определенные виды деятельности. Имеется перечень исключений.

Единый налог на вменённый доход заменяет большой список иных налогов. Причем он различен для ИП и юридических лиц.

Организации, работающие по ЕНВД, освобождаются от уплаты:

- Единого социального налога – но это имеет отношение только к выплате, производимой физ. лицами по причине ведения деятельности, подпадающей под действие «вмененки».

- Налог на имущество – но только в отношении оборудования и недвижимости, которые непосредственно участвуют в деятельности, подпадающей под ЕНВД.

- Налог на прибыль.

Индивидуальные предприниматели, работающие по ЕНВД, освобождаются от уплаты следующих налогов:

— Регулярная проверка качества ссылок по более чем 100 показателям и ежедневный пересчет показателей качества проекта.

— Все известные форматы ссылок: арендные ссылки, вечные ссылки, публикации (упоминания, мнения, отзывы, статьи, пресс-релизы).

— SeoHammer покажет, где рост или падение, а также запросы, на которые нужно обратить внимание.

SeoHammer еще предоставляет технологию Буст, она ускоряет продвижение в десятки раз, а первые результаты появляются уже в течение первых 7 дней. Зарегистрироваться и Начать продвижение

- НДФЛ.

- Налог на имущество физ. лиц

- Единый социальны налог.

Но при этом все перечисленные выше льготы распространяются только на деятельность, которая подпадает под режим ЕНВД.

Также использующим Единый налог на вмененный доход в обязательном порядке необходимо осуществлять отчетность в соответствующей форме.

Так, ИП и юридическому лицу на ЕНВД необходимо отчитываться за:

- показатели, имеющие непосредственное отношение к сборам, налогам, а также взносам;

- показатели по различного рода налогам, которые исключаются предприятием или ИП как налоговым агентом своего работника.

Обязательно необходимо соблюдение порядка отчетности по кассовым и расчетным операциям. Все подобные моменты должны в обязательном порядке отражаться в бухгалтерской отчетности (баланс и отчет о финансовых результатах).

Особенностью ЕНВД является необходимость ведения бухгалтерского учета. При использовании иных режимов (например, УСН) это не требуется. Ещё одной особенностью использования ЕНВД является раздельный учет.

При использовании данного режима необходимо по каждому виду деятельности, подпадающему под него, вести бухгалтерскую отчетность отдельно.

Аналогичное правило применяется при ведении деятельности, не подпадающей под ЕНВД.

Налоговым периодом при использовании Единого налога на вмененный доход является один квартал. В качестве объекта налогообложения выступает вмененный доход налогоплательщика.

При этом базовая доходность корректируется специальными коэффициентами:

| К 1 (устанавливается ежегодно на следующие 12 месяцев) | Представляет собой коэффициент-дефлятор, он позволяет учесть изменение цен на предлагаемые ИП или организацией товары, услуги, продукцию |

| К 2 (коэффициент корректирующей базовой доходности) | Он позволяет учесть целую совокупность различных факторов, влияющих на предпринимательскую деятельность |

Особенностью К 2 является то, что он устанавливается правовыми актами, сформированными и утвержденными муниципальными районами. Обычно ставка ЕНВД устанавливается в размере 15%.

Какие преимущества режима

У такого режима налогообложения, как ЕНВД, имеется большое количество самых разных плюсов.

К самым важным можно отнести следующие:

- использующий Единый налог на вмененный доход освобождается от уплаты большого количества самых разных других налогов;

- порядок ведения бухгалтерского учета упрощен до максимума;

- при расчёте обязательной к выплате в бюджет суммы используются специальные коэффициенты;

- учитывается фактический период работы организации, индивидуального предпринимателя;

- сильно упрощена форма отчетности плательщиков ЕНВД.

Использование ЕНВД позволяет существенно снизить налоговую нагрузку на предприятие. Но при этом обязанность по уплате страховых взносов в различные фонды сохраняется (пенсионный, социальный и другие).

В то же время величина их меньше наполовину по сравнению с другими налоговыми режимами.

Ведение бухгалтерского учета максимально упрощается – но только лишь при условии, что одновременно с ЕНВД не используется другой режим налогообложения.

Как подается налоговая декларация по ЕНВД смотрите в статье: образец заполнения декларации по ЕНВД.

Как подается налоговая декларация по ЕНВД смотрите в статье: образец заполнения декларации по ЕНВД.

Особенности ведения розничной торговли при ЕНВД, читайте здесь.

Серьёзным плюсом использования Единого налога на вмененный доход является наличие всевозможных поправочных коэффициентов. Их использование также позволяет существенно снизить финансовую нагрузку.

Особенно это актуально для ИП и организаций, ведущих свою коммерческую деятельность в неблагонадежных регионах.

Также, если использующий ЕНВД ведет свою деятельность неполный отчетный период, величина налога может быть снижена путем внесения соответствующих поправок в коэффициент базовой доходности.

— Разгрузит мастера, специалиста или компанию;

— Позволит гибко управлять расписанием и загрузкой;

— Разошлет оповещения о новых услугах или акциях;

— Позволит принять оплату на карту/кошелек/счет;

— Позволит записываться на групповые и персональные посещения;

— Поможет получить от клиента отзывы о визите к вам;

— Включает в себя сервис чаевых.

Для новых пользователей первый месяц бесплатно. Зарегистрироваться в сервисе

Нормативная база

Все важные моменты, касающиеся Единого налога на вмененных доход, рассматриваются в гл.№26.3 НК РФ. Основополагающими являются следующие статьи:

| Статья | Содержание |

| № 346.25 НК РФ | Освещает порядок установления ЕНВД |

| №346.28 НК РФ | Обозначает налогоплательщиков, имеющих право на использование данного налогового режима |

| №346.26 НК РФ |

|

| №346.29 НК РФ | Подробно рассматривается объект налогообложения, а также налоговая база |

| №346.30 НК РФ | Определяется налоговый период |

| №346.31 НК РФ | Определяется величина ставки ЕНВД для ИП и организации |

| №346.32 НК РФ | Обозначаются порядок, а также обязательные для соблюдения сроки уплаты налога |

Также использование Единого налога на вмененный доход закреплено на уровне федерального законодательства:

| Федеральным законом №94-ФЗ | От 25.06.12 г. |

| Федеральным законом №161-ФЗ | От 02.10.12 г. |

В каком размере устанавливается налоговая ставка ЕНВД ↑

Процентная ставка ЕНВД на сегодняшний день устанавливается в размере 15%. Данный момент максимально подробно освещается в п.2 ст.№346.32 НК РФ.

Но при этом возможно уменьшение величины обязательной к выплате суммы за счет:

- взносов в Пенсионный фонд;

- взносов в фонд ОМС;

- взносов на случай нетрудоспособности по причине беременности, родов;

- взносов в фонд социального страхования на случай наступления несчастного случая.

Но при всем этом сумма налога, выплачиваемого при использовании ЕНВД, не может быть уменьшена более чем на 50%.

Применяемые показатели

ЕНВД предполагает расчет на основе вмененного дохода, а не имеющийся у ИП или организации выручки.

Для вычислений величины налога необходимо использовать следующие показатели:

- базовую доходность;

- корректирующие коэффициенты;

- физический показатель.

Базовая доходность представляет собой условный доход за один календарный месяц. При этом расчет осуществляется для каждого вида деятельности по отдельности.

Даже если все они подпадают под действие Единого налога на вмененный доход. Корректирующие показатели также необходимо использовать.

К 1 устанавливает Министерство экономики и развития, в 2020 году он был равен 1.672. К 2 устанавливают местные власти.

Также важно включить в процесс расчета показатель физический. Он зависит от самых разных факторов.

Таких, как: количество используемых транспортных средств, наемных сотрудников, площади магазина (если осуществляется розничная торговля).

Важно использовать максимально точные значения обозначенных показателей. В противном случае велика вероятность возникновения ошибки.

Как рассчитать сумму

Порядок расчёта рассматриваемого налога чрезвычайно прост, он состоит всего из одного действия:

Где ЕНВД – единый налог на вмененный доход;

Где ЕНВД – единый налог на вмененный доход;

Нб – налоговая база;

СТн – ставка налога;

СТв – страховые взносы.

При этом налоговая база определяется следующим образом:

Где Нб – налоговая база;

Где Нб – налоговая база;

ВМд – вмененный доход;

Бд – базовая доходность;

Фп – физический показатель.

После расчета базовой доходности следует использовать специальный коэффициент-дефлятор в соответствии со ст.№346.27 НК РФ.

Значения коэффициентов можно узнать из специальной таблицы, которая публикуется на официальных сайтах муниципальных учреждений.

Пример расчета

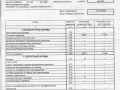

Воспользуемся следующими данными для осуществления расчета ЕНВД:

| Бд | 1 800 руб./м2 (базовая доходность для бутиков и иных объектов, где ведется розничная торговля) |

| Фп | 30 м2 (площадь торгового помещения – физический показатель) |

| К 1 | 1.56 (коэффициент дефлятор на 2013 год) |

| К 2 | 0.8 (коэффициент устанавливается органами местного самоуправления – взято значение для Ханты-Мансийского округа в 2013 году) |

Расчёт осуществляется по следующей формуле:

Полученная величина представляет собой сумму обязательного к выплате налога за один месяц. Но так как в одном квартале целых три месяца, необходимо умножить полученную сумму на 3.

Как выглядит образец заполнения новой формы ЕНВД 4 в 2020 году узнайте из статьи: форма ЕНВД 4.

Как выглядит образец заполнения новой формы ЕНВД 4 в 2020 году узнайте из статьи: форма ЕНВД 4.

Какая формула используется при расчете ЕНВД, читайте здесь.

Как выглядит форма ЕНВД 3 в 2020 году, смотрите здесь.

В результате получим величину, равную 30 501.36 рублей. Именно эту сумму индивидуальный предприниматель или же юридическое лицо, ведущее коммерческую деятельность, обязаны выплатить в бюджет государства.

По возможности, можно уменьшить налог на величину взносов в различные фонды. Ответственность за налоговые нарушения предполагается достаточно серьёзная.

Например, за ведение деятельности без постановки на учет подразумевает штраф в размере не менее 40 тыс. рублей.

Именно поэтому ИП и руководителям организаций, использующим ЕНВД, следует быть максимально внимательными. Необходимо непрерывно следить за изменяющимся законодательством.

Внимание!

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

- Задайте вопрос через форму (внизу), либо через онлайн-чат

- Позвоните на горячую линию:

- Москва и Область - +7 (499) 110-43-85

- Санкт-Петербург и область - +7 (812) 317-60-09

- Регионы - 8 (800) 222-69-48

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

-

парковки суточные в шереметьевоuletayu.ru

-

химчистка одеждыbellini-kirov.ru