Какие установлены сроки уплаты ЕНВД в 2020 году

Организации на ЕНВД получают возможность уплачивать меньше налогов, чем фирмы на ОСНО.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь к консультанту:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Это быстро и БЕСПЛАТНО!

Но есть некоторые нюансы, без знания которых вам не обойтись, если не желаете добавить себе проблем. Проанализируем, кто, когда и как может применять вмененку.

Что нужно знать ↑

ЕНВД – единый налог на вмененный доход. Это система, которая используется в отношении определенных видов деятельности.

Решение о возможности применения такого режима принимается региональными органами управления.

То есть работать на вмененке могут не все, даже если соблюдены необходимые условия, а только компании в пределах территориального округа, где такое право установлено. Переход предприятия на уплату ЕНВД является добровольным с 2013 года.

Элементы налогообложения

Налогоплательщиками ЕНВД являются предприятия со статусом юридического лица, а также индивидуальные предприниматели, которые ведут деятельность, облагаемую вмененным налогом в рамках территориального округа, муниципального образования (ст. 346.28 НК).

Плательщиками вмененного налога считаются также те лица, которые передают во временное пользование торгового места или земельного участка для осуществления торговли на розничном рынке, что был образован согласно правилам Закона от 30 декабря 2006 года № 271-ФЗ.

Организации, перешедшие на уплату ЕНВД, не уплачивают в государственные структуры такие налоги:

- налог на прибыль (это касается того дохода, что был получен от налогооблагаемой ЕНВД деятельности);

- на имущественные объекты предприятий и физических лиц;

- на добавленную стоимость;

- НДФЛ (в отношении деятельности, которую ведут ИП).

Уплата организациями предполагает замену уплаты нескольких налогов одним – единым вмененным налогом, при расчете которого учитывается не фактически полученная прибыль, а предполагаемая.

Уплачивающие ЕНВД не освобождаются от уплаты взносов в ПФР, ФОМС, пособий по временной нетрудоспособности, а также земельного, транспортного, водного налога, если используются соответствующие объекты (водоемы, земельные участки и т. д.) в реализации деятельности.

— Регулярная проверка качества ссылок по более чем 100 показателям и ежедневный пересчет показателей качества проекта.

— Все известные форматы ссылок: арендные ссылки, вечные ссылки, публикации (упоминания, мнения, отзывы, статьи, пресс-релизы).

— SeoHammer покажет, где рост или падение, а также запросы, на которые нужно обратить внимание.

SeoHammer еще предоставляет технологию Буст, она ускоряет продвижение в десятки раз, а первые результаты появляются уже в течение первых 7 дней. Зарегистрироваться и Начать продвижение

К видам деятельности, которые облагаются ЕНВД, относятся:

- услуги бытового характера, что есть в списке ОКУН;

- услуги в сфере ветеринарии;

- предоставление в пользование места для стоянок автотранспорта на время, а также организации хранения ТС на платной стоянке;

- проведение ремонтных работ и техобслуживанию транспорта, а также мойка автомобилей;

- автотранспортные услуги по транспортировке (относительно пассажиров и грузов), если она проводится компанией или ИП, на балансе которых находится до 20 единиц техники (но не более), и они являются владельцами таких транспортных средств или пользуются ими на правах арендатора;

- реализация товара в розницу через торговые объекты, если площадь помещения не превышает 150 м.кв. по каждой торговой точке;

- продажа товара в розницу, что осуществляется через торговое помещение стационарного расположения, где нет торговых залов, а также нестационарные точки для торговли;

- услуги в сфере общественного питания, что предоставляются в точках, площадь которых не превышает 15- м.кв. по каждому торговому объекту;

- услуги общепита, что предоставляются на местах, где отсутствует зал для обслуживания клиентов;

- размещение рекламных стендов и других рекламных продуктов на конструкциях;

- размещение рекламной продукции на автотранспорте;

- услуги по организации проживания лиц на определенные сроки, если площадь помещения не превышает 500 кв.м;

- передача лицу в пользование торговых точек в стационарном или нестационарном помещении на некоторое время, а также места для оказания услуг общественного питания без наличия залов для клиентов;

- передача на время в пользование земель для осуществления деятельности по розничной торговле или общепиту.

Такой список содержится в ст. 346.26. п. 2 – 3 НК.

Не могут быть переведены на уплату ЕНВД:

- Компания, что работает на ЕСХН при продаже своего товара в розницу или в общепите.

- Крупнейший плательщик налога.

- Фирма, что осуществляет деятельность согласно условиям договором простого товарищества или доверительного управления имущественными объектами.

- Образовательное учреждение, медицинские заведения и учреждения социального обеспечения, при ведении деятельности которых не обойтись без услуг общепита.

- Компания, что осуществляет передачу во временное использование АЗС и АГЗС, а также земель для расположения таких объектов.

Существует ряд ограничений для использования спецрежима:

- численность персонала на предприятии не должна превысить 100 человек;

- учредительская часть в уставном капитале организации не должна выйти за рамки 25%. Это не касается:

- Предприятий, где 50% уставного капитала составляют вклады организаций людей с ограниченными возможностями, если выплаты заработка составляют не меньше 25%.

- Фирм потребительских коопераций.

- Обществ хозяйственного плана, где единственный учредитель – потребительское общество или союз таких организаций.

Отчетность в виде декларации предоставляется в налоговые структуры по месту регистрации компании или проживания физического лица (ИП) раз в квартал.

Для вновь открытых фирм отводится срок 5 дней для постановки на учет в качестве плательщика ЕНВД.

Теряется право на использование спецрежима, если нарушено одно из условий или компания прекратила вести деятельность, что облагается вмененным налогом. В остальных случаях смена режима возможна с начала нового календарного года (ст. 346.28 п. 1 НК).

Алгоритм расчета

Сумму налога рассчитывают с момента регистрации компании или ИП. Если деятельность велась неполный месяц, расчет производится с учетом тех дней, в который компания работала.

Формула для определения налога:

При подсчетах не нужно ориентироваться на доход, который организация получает. Для расчетов сумм ЕНВД стоит опираться на нормативы, прописанные в законодательных актах в отношении каждого вида деятельности.

Вмененный налог уплачивается с предполагаемой прибыли, поэтому при определении размера суммы к уплате стоит опираться на фиксированные показатели ст. 346.29 НК.

К физическим показателям относятся:

| В сфере торговли в розницу | Площадь |

| Для автотранспортных фирм | Авто |

| Для определенных услуг | Работник |

Стоит узнать и действующий коэффициент-дефлятор, который устанавливают власти ежегодно. Он покажет, насколько стоит увеличивать базовую доходность.

Видео: как заполнить декларацию ЕНВД

К2 – показатель, с помощью которого учитывают специфические особенности ведения деятельности в рамках территориального округа.

Позволяет регулировать рынок предпринимательства, ослабляя или усиливая материальную нагрузку. Налоговая база рассчитывается с учетом всех этих показателей:

Согласно нормативным документам, налогоплательщик может уменьшать сумму налога на перечисленные взносы на страхование (в ПФР, ФОМС, пособие по временной нетрудоспособности). Но есть ограничение – при вычете всех сборов сумма налога не должна быть меньше 50%.

Как производится расчет К2 при ЕНВД в 2020 году смотрите в статье: К2 по ЕНВД.

Как производится расчет К2 при ЕНВД в 2020 году смотрите в статье: К2 по ЕНВД.

Определен ли К1 по ЕНВД на 2020 год (таблица), читайте здесь.

Это правило распространяется на предприятия и ИП, на которых есть наемный персонал. При расчете предприниматель не имеет право учитывать суммы, перечисленные за себя.

При отсутствии сотрудников предпринимателем уменьшается сумма налога на все социальные выплаты (100%). Тогда сумма ЕНВД рассчитывается так:

— Разгрузит мастера, специалиста или компанию;

— Позволит гибко управлять расписанием и загрузкой;

— Разошлет оповещения о новых услугах или акциях;

— Позволит принять оплату на карту/кошелек/счет;

— Позволит записываться на групповые и персональные посещения;

— Поможет получить от клиента отзывы о визите к вам;

— Включает в себя сервис чаевых.

Для новых пользователей первый месяц бесплатно. Зарегистрироваться в сервисе

В том случае, когда предприятие ведет несколько видов деятельности, что облагается налогом ЕНВД, расчеты проводятся в отдельности по каждому.

Если организация совмещает спецрежим с другими режимами, должен вестись раздельный учет.

Нормативная база

Порядок перехода и использования системы ЕНВД имеется в гл. 26.3 НК. Применять режим могут компании и ИП, если вмененка введена региональными властями, то есть, разрешена в рамках определенного территориального округа (ст. 346.26 п. 1 НК).

Виды деятельности, облагаемой вмененным налогом – ст. 346.26 п. 2 НК. Освобождение от уплаты определенных налогов оговорено в ст. 346.26 п. 4 НК.

Как юридические, так и физические лица могут выступать в роли налогового агента (ст. 226 НК). Вмененщики должны вести бухучет (часть 1 ст. 6 Закона от 6 декабря 2011 года № 402-ФЗ).

Это не касается предпринимателей-физлиц (п. 1 части 2 ст. 6 того же закона). Сроки предоставления отчетности и перечисления налога оговорены в ст. 346.32 НК.

Порядок уплаты ЕНВД ↑

Разберем, когда и как платить налог, а также когда предоставить декларацию, если компания работает на ЕНВД.

Необходимые реквизиты

При оплате налога стоит знать необходимые реквизиты. В документе отражают такие сведения:

- КБК для уплаты сумм налога.

- Номер расчетного счета получателя.

- БИК.

- Данные банка.

- Информация о получателе (название налогового органа, ИНН, КПП).

- Личные данные (ФИО, ИНН и т. д.) плательщика.

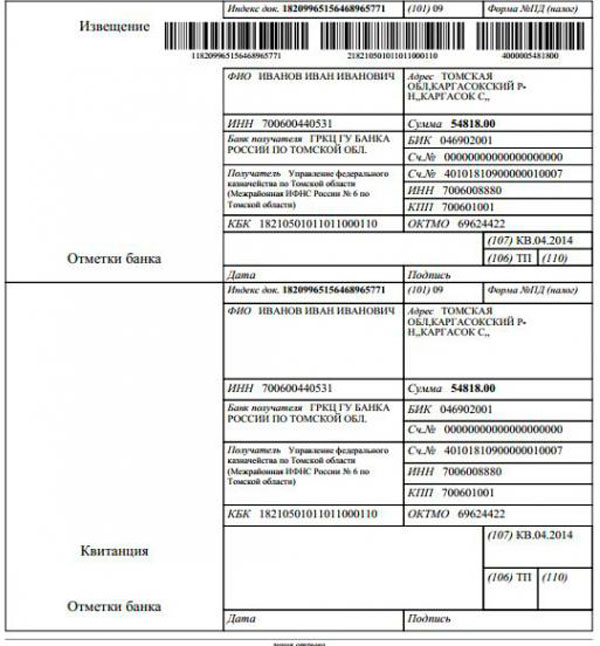

Заполнение квитанции (бланк)

Квитанция выглядит так:

Фото: образец квитанции

До какого числа оплата (сроки)

Перечислить налог необходимо до 25 числа в следующем месяце после окончания налогового периода (квартала). Это крайний срок.

| За 1 квартал 2020 | 25 апреля 2020 года |

| За 2-й | 25 июля 2020 г. |

| За 3-й | 25 октября 2020 г. |

| За 4-й | 25 января 2020 г. |

Если по безналу

В соответствии со ст. 346.27 НК, к торговле в розницу относя деятельность по реализации продукции по договору купли-продажи. При этом покупатель может рассчитываться наличными деньгами или платежными картами.

С целью использования ЕНВД продажа в розницу, при осуществлении которой получено наличные или безналичные платежи, попадает под налогообложение спецрежимом.

Если действует договор купли-продажи, деятельность будет облагаться ЕНВД, если же поставки , то переход на ЕНВД невозможен.

Сделка считается завершенной, если продавец выдал покупателю кассовый или товарный чек или другой документ, что подтвердит оплату.

Безналичная оплата осуществляется в соответствии с Положением ЦБ России от 1 апреля 2003 г. № 222-П. При этом составляется платежное поручение, аккредитив, чек или инкассовые поручения.

Штраф за несвоевременную уплату налога ↑

Если не соблюдено порядок определения сумм налога или несвоевременно уплачено его в государственную казну, налогоплательщик может понести ответственность в виде штрафа.

Какие суммы могут начисляться вмененщикам за административные правонарушения:

| За ведение деятельности без регистрации | 40 тыс. руб. |

| За опоздание с постановкой на учет | 10 тыс. |

| За опоздание с извещением о проведении операций с расчетным счетом | 5 тыс. |

| Несвоевременно подано декларацию ЕНВД | 5% от суммы исчисленного налога, но не меньше 1 тыс. руб. |

| Не уплачено налог вовремя | 20% от размера оплаты налога, что подлежал перечислению |

Часто задаваемые вопросы ↑

Какие трудности возникают у плательщиков ЕНВД. Что стоит знать предпринимателям, как учитывается площадь и можно ли применять вмененку, если компания ведет деятельность с помощью арендованного транспорта по договору?

Нюансы для ИП без работников

ИП вправе при отсутствии сотрудников снижать сумму налога на уплаченные социальные платежи в фонды на 100% за себя.

Еще один вопрос, который беспокоит предпринимателей – стоит ли вести бухучет и готовить соответствующую отчетность.

Согласно подп. 1 п. 2 ст. 6 Закона от 6 декабря 2011 года № 402-ФЗ, такой учет физическими лицами вестись не должен, если соблюдаются все правила ведения учета, описанные в НК.

Если ИП ведет несколько видов деятельности, что является облагаемой ЕНВД, тогда должен вестись отдельный учет по каждой деятельности. Из этого следует, что налогоплательщику все же придется вести бухучет.

Предприниматель должен проводить контроль физических показателей, обращая внимание на изменения в течение квартала.

Как учитывать площадь при уплате

При расчете площадей торговых залов учитывается только та, на которой осуществляется торговля или обслуживают покупателей. Об этом сказано в Письме Министерства финансов от 13.01.2015 г № 03-11-11/69506.

При ведении деятельности в сфере розничных продаж при расчете налога учитывают такой физический показатель, как площадь, которая не должна превысить 150 м.кв.

Но при этом не нужно учитывать те помещения, что не относятся к торговому залу. Это:

- складское помещение;

- подсобка;

- административные кабинеты.

Уплата при использовании арендованных транспортных средств

Виды деятельности компании по передаче транспорта (с экипажами в том числе), не являются объектами налогообложения ЕНВД.

Вмененка может использоваться теми предприятиями, которые предоставляют услуги по перевозке грузов и пассажиров, если количество используемого транспорта не превышает 20 единиц.

Каковы условия применения ЕНВД при осуществлении розничной торговли узнайте из статьи: условия применения ЕНВД.

Каковы условия применения ЕНВД при осуществлении розничной торговли узнайте из статьи: условия применения ЕНВД.

Какие разрешены виды деятельности для ЕНВД, читайте здесь.

Все об отчетности ООО на ЕНВД, смотрите здесь.

А согласно договорам аренды ТС на арендодателя не возлагаются обязательства по предоставлению транспортных услуг, что связаны с транспортировкой грузов или людей.

Поэтому такая деятельность не является разновидностью предпринимательской деятельности в отрасли оказания услуг по перевозке.

Это объясняет тот факт, почему в отношении арендованного транспорта нельзя применять ЕНВД (согласно Письму Министерства финансов от 25 июня 2013 года № 03-11-11/24002).

Помимо этого, в соответствии с правилами ст. 346.27 НК, плательщик не может учитывать автотранспорт, что передан другой фирме на определенное время или предоставлен компании по договорам аренды.

Договора перевозки (ст. 785 ГК) и аренды имеют разные предметы налогообложения. Если осуществляется перевозка груза, перевозчикам передается груз, а при аренде владельцу грузов передается транспорт для перевозки.

Такой вид деятельности облагается ОСНО или УСН, тогда как перевозка груза облагается налогом ЕНВД.

Для того чтобы использовать право на применение ЕНВД, стоит соблюдать нормы, прописанные законодательством.

Ведь при нарушениях компания утратит возможность работать на вмененке, а значит, суммы налога существенно увеличатся. Следите за нововведениями в законодательстве и перечисляйте налог своевременно.

Внимание!

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.