Как заполняется нулевая декларация по УСН в 2020 году

Независимо от этого за организациями, избравшими УСН, сохраняется обязанность по сдаче налоговой отчетности. Отчетную документацию можно сдавать в бумажном или электронном формате.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь к консультанту:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Это быстро и БЕСПЛАТНО!

- Что нужно знать

- Заполнение нулевой декларации по УСН

- Особенности заполнения при выборе объекта

- Часто задаваемые вопросы

Поэтому необходимо разобраться, сдается ли нулевая декларация по УСН и где можно взять бланк отчетности по единому налогу.

Что нужно знать ↑

Плательщики единого налога освобождаются от уплаты более чем пяти дополнительных налогов, включая НДС (ст.346.11 НК РФ).

Исключением является налог на добавленную стоимость в отношении импортной продукции, который должны платить даже предприятия, избравшие УСН.

Также организации не освобождаются от уплаты НДФЛ, из-за того, что они исполняют функцию налоговых агентов по отношению к своим работникам. Тогда как ИП могут не платить НДФЛ, если их доходы получены от предпринимательской деятельности.

Уплата страховых взносов осуществляется налогоплательщиками на общих основаниях согласно с требованиями ФЗ от 15.12.2001 N 167-ФЗ.

При этом закон не освобождает субъектов хозяйственной деятельности от уплаты:

- Водного и земельного налога.

- Налога за рекламу.

Чтобы произвести необходимые расчеты налогоплательщику нужно брать за основу предыдущий налоговый период, т. е. календарный год.

Определить отчетный период можно на основании ст.346.19 НК РФ. Налоговые ставки закреплены положениями ст.346.20 НК РФ.

Закон выделяет два способа налогообложения при УСН:

| 6% | В качестве объекта налогообложения выступают доходы налогоплательщика |

| 15% | Объектом налогообложения признаются доходы, уменьшенные на величину издержек организации |

Расчет суммы единого налога осуществляется на основании ст.346.21 НК РФ. При этом субъекты хозяйственной деятельности обязаны не позже 25 числа вносить авансовые платежи.

Сроки для сдачи налоговой отчетности закреплены положениями ст.346.23 НК РФ. Аналогичные правила установлены для сдачи нулевой декларации.

Забиваем Сайты В ТОП КУВАЛДОЙ - Уникальные возможности от SeoHammerКаждая ссылка анализируется по трем пакетам оценки: SEO, Трафик и SMM. SeoHammer делает продвижение сайта прозрачным и простым занятием. Ссылки, вечные ссылки, статьи, упоминания, пресс-релизы - используйте по максимуму потенциал SeoHammer для продвижения вашего сайта.Что умеет делать SeoHammer— Продвижение в один клик, интеллектуальный подбор запросов, покупка самых лучших ссылок с высокой степенью качества у лучших бирж ссылок.

— Регулярная проверка качества ссылок по более чем 100 показателям и ежедневный пересчет показателей качества проекта.

— Все известные форматы ссылок: арендные ссылки, вечные ссылки, публикации (упоминания, мнения, отзывы, статьи, пресс-релизы).

— SeoHammer покажет, где рост или падение, а также запросы, на которые нужно обратить внимание.

SeoHammer еще предоставляет технологию Буст, она ускоряет продвижение в десятки раз, а первые результаты появляются уже в течение первых 7 дней. Зарегистрироваться и Начать продвижениеДля перехода с одной системы налогообложения на другую достаточно подать в ФНС соответствующее письменное извещение.

Обращение в фискальный орган происходит по месту регистрации налогоплательщика. Крайний срок для подачи уведомления не позже 31 декабря.

Если переход осуществляет вновь созданное предприятие, тогда ему отводится 30 дней с момента регистрации. С бланком уведомления можно ознакомиться в приказе Федеральной налоговой службы.

Осуществляя переход на упрощенную систему налогообложения, заявитель должен обосновать возможность применения УСН и отобразить в извещение налоговую ставку, которую он планирует применять.

При отсутствии замечаний у налоговой службы налогоплательщик считается автоматически перешедшим на УСН.

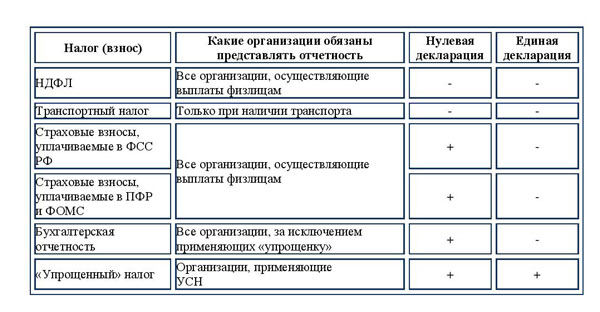

Фото: состав отчетности

Отдельно стоит обратить внимание на то, что использовать упрощенную систему налогообложения могут не все организации.

Полный перечень юридических лиц подпадающих под ограничения установлен ст.346.12 НК РФ.

К дополнительным ограничениям по применению УСН относится:

| Тип | Размер |

| Совокупный размер дохода за 9 месяцев | Не должен быть больше 45 млн. руб. |

| Балансовая стоимость ОС | Не должна превышать 100 млн. руб. |

| Максимальное количество рабочих | Не должно быть больше 100 чел. |

Общие сведения об отчетности

Налогоплательщики обязаны сдавать налоговую отчетность независимо от того, были ли у них в налоговом периоде доходы или нет (определение Конституционного суда от 17.06.2008 №499-0-0).

Актуальный бланк декларации можно найти на сайте Налоговой службы. Документ можно оформить на бумажном носителе или с помощью специальных программ.

Отчетность сдается 1 раз в год. Непредставление налоговой декларации может привести к наложению штрафа (ст.119 НК РФ).

Возвращаясь к вопросу заполнения и подачи декларации через профильные порталы, стоит отметить, что здесь налогоплательщики смогут не только правильно оформить отчетный документ, но, и воспользоваться налоговым календарем, который напомнит о наступающем отчетном периоде.

Что касается фактической отправки сформированного отчетного бланка, то это можно будет осуществить, не выходя из дома.

Фото: интерфейс

В какие сроки

Налоговая отчетность подается в следующие сроки:

| Организации | До 31 марта |

| ИП | До 30 апреля |

Если организация утратила право на применение упрощенной системы налогообложения, то отчетность нужно сдать до 25 числа месяца, что следует за истекшим налоговым периодом (ст.346.23 НК РФ).

Остальная отчетная документация подается в следующие сроки:

| Отчет | Периодичность |

| Пенсионный фонд | Поквартально |

| Книга доходов и расходов | Каждый год |

| 2-НДФЛ | Ежегодно до 1 апреля |

| ФСС | Поквартально |

| Отчетность по количеству персонала | Ежегодно до 20 января |

| РСВ-1 | Поквартально |

Порядок подачи

Как уже говорилось, отчетная документация подается по месту регистрации налогоплательщика. С крайними сроками подачи налоговой декларации можно ознакомиться выше.

Отчетность можно подать в налоговую службу самостоятельно или отправить по почте ценным письмом с описью.

Сервис онлайн-записи на собственном Telegram-ботеПопробуйте сервис онлайн-записи VisitTime на основе вашего собственного Telegram-бота:

— Разгрузит мастера, специалиста или компанию;

— Позволит гибко управлять расписанием и загрузкой;

— Разошлет оповещения о новых услугах или акциях;

— Позволит принять оплату на карту/кошелек/счет;

— Позволит записываться на групповые и персональные посещения;

— Поможет получить от клиента отзывы о визите к вам;

— Включает в себя сервис чаевых.

Для новых пользователей первый месяц бесплатно. Зарегистрироваться в сервисе

Заполнение нулевой декларации по УСН ↑

При заполнении декларации на бумажном носителе, допускается использование синей или черной пасты. Заполнение полей осуществляется печатными заглавными буквами.

Необходимо исключить любые исправления и зачеркивания. Если отчетность заполняется на компьютере, то необходимо придерживаться шрифта Courier New высотой 16—18 пунктов.

Используя оргтехнику нужно следить за тем, чтобы печать бланка была исключительно односторонней. В пустых полях нужно ставить прочерки.

Листы отчетного бланка нумеруются сквозной нумерацией. Скреплять между собою листы можно при помощи обычных скрепок.

Структура документа

Последняя редакция налоговой декларации стала немного больше, если сравнивать ее с предыдущим бланком. Еще не так давно налогоплательщики сдавали отчетность, состоящую из титульного листа и разделов №1 и 2.

Текущий отчетный документ состоит из следующих разделов:

- Титульный лист

- Разделы:

| 1.1 | Отображает сумму налога (аванса), который уплачивается по ставке 6% |

| 1.2 | Отображает сумму налога (аванса), который уплачивается по ставке 15%, и минимального налога, подлежащего уплате по данным налогоплательщика |

| 2.1 | Используется для расчетов суммы налога, подлежащего уплате по ставке 6% |

| 2.2 | Применяется при расчетах суммы налога, уплачиваемого по ставке 15% |

| 3 | Используется для отчета об использовании денег, полученных в рамках целевого финансирования |

Основным отличие нового бланка является наличие раздела №3. Кроме того, в новой редакции появился код налогового периода, предназначенный для тех случаев, когда налогоплательщик утрачивает право на применение УСН. Еще одним нововведением является раздельное заполнение страниц по налоговым ставкам 6 и 15%.

Титульный лист

Далее необходимо разобраться, как заполнять нулевую декларацию. Оформление отчетной документации начинается с титульного листа.

Расшифровку строк в отчете о финансовых результатах при УСН смотрите в статье: отчет о финансовых результатах при УСН.

Расшифровку строк в отчете о финансовых результатах при УСН смотрите в статье: отчет о финансовых результатах при УСН.

Назначение книги расходов и доходов по УСН, читайте здесь.

Эта страница заполняется всеми налогоплательщиками независимо от избранного способа налогообложения. На титульном листе субъект хозяйственной деятельности должен указать личные и регистрационные данные.

К ним относится:

- название организации;

- организационно-правовая форма;

- ИНН;

- КПП (для предприятий);

- номер корректировки;

- код налогового периода;

- отчетный год;

- код фискального органа;

- код вида экономической деятельности;

- форма преобразования, ликвидации;

- номер контактного телефона.

При заполнении бланка первый раз, в колонке «Номер корректировки» нужно ставить цифру 0. Если декларант подает уточненную отчетность, то при первом уточнении ставится цифра 1.

Фото: фрагмент налоговой декларации 1

Чтобы заполнить графу «Налоговый период» и «По месту нахождения…» желательно придерживать рекомендаций, изложенных в порядке заполнения декларации.

Во время заполнения колонки «Отчетный год» необходимо ставить дату, когда фактически составляется налоговая отчетность.

Фото: фрагмент налоговой декларации 2

Код налоговой службы можно уточнить в территориальном отделении ФНС или на сайте фискального органа. В этом поле должен отображаться 4-значный номер.

При этом ИП может найти этот номер в налоговом уведомлении о постановке на учет. В графе «По месту нахождения» ставятся следующие числа:

| 120 | Индивидуальные предприниматели |

| 210 | Юридические лица |

Фото: фрагмент налоговой декларации 3

В графе «Налогоплательщик» указывается наименование юридического лица или фамилия, имя, отчество

предпринимателя.

Фото: фрагмент налоговой декларации 4

Код вида экономической деятельности утвержден Общероссийским классификатором. При использовании нескольких видов деятельности декларант может выбрать любой из них.

Фото: фрагмент налоговой декларации 5

Если предприятие не находится в процессе ликвидации или реорганизации, тогда в этих полях ставится прочерк. В колонке «Номер контактного телефона» нужно обязательно указать соответствующие данные.

Фото: фрагмент налоговой декларации 6

После этого следует заполнить графу с отображением количества страниц, которые подлежат заполнению.

Фото: фрагмент налоговой декларации 7

Если к отчетному бланку прикладываются копии документов, то их число следует вписать в соответствующую строку.

Если отчетность подает представитель налогоплательщика, тогда в декларации указываются данные документа, который подтверждает его полномочия. Ниже указывается дата и ставится подпись декларанта.

Фото: фрагмент налоговой декларации 8

Если документ подает от имени юридического лица, тогда отчетность нужно скрепить печатью предприятия. Правая сторона отчетного бланка заполняется сотрудником ФНС.

Раздел 1

Первый раздел фактически состоит из двух подразделов. В подразделе 1.1 налогоплательщик отображает сумму налога (аванса), который уплачивается по ставке 6%.

Заполнение колонок происходит следующим образом:

| 001 | 1 (объектом налогообложения выступают «доходы») |

| 010 | Код ОКМТО |

| 030, 060, 090 | Ставятся прочерки, если место нахождения организации не изменялось |

| 020, 040, 050 | Вписываются прочерки |

| 070 | Вписываются прочерки |

| 100 | Вписываются прочерки |

В подразделе 1.2 налогоплательщик указывает сумму налога (аванса), который уплачивается по ставке 15%.

Заполнение полей происходит следующим образом:

| 001 | 2 (объектом налогообложения являются «доходы, уменьшенные на величину издержек организации») |

| 010 | Код ОКМТО |

| 030, 060, 090 | Ставятся прочерки, если место нахождения организации не изменялось |

| 020, 040, 050 | Вписываются прочерки |

| 070 | Ставятся прочерки |

| 100 | Вписываются прочерки |

| 110 | Ставятся прочерки |

| 120 | Вписываются прочерки |

Раздел 2

Второй раздел также состоит из двух подразделов. В подразделе 2.1 налогоплательщик рассчитывает сумму налога по ставке 6%.

Заполнение колонок происходит следующим образом:

| 101 | 1 (объектом налогообложения выступают «доходы») |

| 102 | 2 (ИП осуществляет предпринимательскую деятельность без привлечения труда наемных работников) |

| 110–113 | Вписываются прочерки |

| 120 | 6 (ставка налога) |

| 130–133 | Вписываются прочерки |

| 140–143 | Ставятся прочерки |

В последней строке указываются прочерки из-за того, что уплаченные страховые взносы не буду участвовать в налоговом вычете из УСН.

При этом налогоплательщик должен указывать всю прибыль, которая была им получена на протяжении календарного года.

Как следствие декларант имеет право уменьшить размер полученной прибыли на сумму уплаченных страховых взносов, при условии, что эта сумма не превышает размер исчисленного налога.

Но, в случае с нулевой декларацией уменьшение не происходит, так как у налогоплательщика отсутствует прибыль. Следовательно, организация не может произвести вычет из нулевого дохода.

В подразделе 1.2 налогоплательщик производит расчеты суммы налога по ставке 15%. Заполнение полей происходит следующим образом:

| 201 | 2 (объектом налогообложения являются «доходы, уменьшенные на величину издержек организации») |

| 210–213 | Ставятся прочерки |

| 220–213 | Ставятся прочерки или указываются понесенные издержки |

| 230 | Отображаются полученные убытки |

| 240–243 | Ставятся прочерки |

| 250–253 | Отображаются прочерки или полученные убытки нарастающим итогом |

| 260–263 | Вписывается используемая ставка налога |

| 270–273 | Ставятся прочерки |

| 280 | Вписываются прочерки |

Уплата малого сбора осуществляется в том случае, если сумма начисленного налога меньше размера минимального налога, при условии, что у организации был доход.

Образец декларации (пример)

При этом не стоит забывать, что заполнение нулевой отчетности не всегда означает внесение прочерков.

Если налогоплательщик использует 15% налоговую ставку, то он может указывать в отчетном документе понесенные расходы, которые переносятся в качестве убытков на будущий год.

Особенности заполнения при выборе объекта ↑

Чтобы разобраться в нюансах при заполнении налоговой декларации, необходимо рассмотреть по очереди

оба возможных объекта налогообложения:

- Доходы.

- Доходы минус расходы.

Доходы

Указанный объект налогообложения удобен для организаций с небольшими доходами. При отсутствии предпринимательской деятельности налогоплательщики могут не платить минимальный налог.

Однако такие организации не освобождаются от уплаты обязательных страховых взносов в Пенсионный фонд (ст.346.18 НК РФ).

Следовательно, при заполнении нулевой отчетности декларант вписывает соответствующие суммы (см. подзаголовок «Раздел 2»).

Доходы минус расходы

Этот объект налогообложения обычно используется крупными налогоплательщиками. Субъекты хозяйственной деятельности, избравшие 15% налоговую ставку, обязаны вести учет своих расходов в порядке установленном ст.346.16 НК РФ.

При этом налогоплательщик обязан позаботиться о том, чтобы каждая статья расходов была экономически обоснована и документально подтверждена.

Понесенные издержки должны быть направлены исключительно на извлечение прибыли. Расходы предприятия могут подтверждаться документами, перечень которых установлен ст.252 НК РФ.

Однако документальные расходы признаются таковыми, только после их фактической оплаты. Как следствие при заполнении декларации налогоплательщику нужно учитывать вышеизложенные требования.

При этом в декларации должны отображаться данные аналогичные тем, что указаны в книге доходов и расходов.

Часто задаваемые вопросы ↑

Вопросы, которые часто возникают при заполнении декларации:

- Какие нюансы должно учитывать ООО.

- Сколько бланков налоговой отчетности нужно сдать в ФНС.

- Особенности для индивидуальных предпринимателей.

Что нужно знать ООО

Обществу с ограниченной ответственностью нужно учитывать сроки сдачи налоговой декларации, так как они отличаются от тех, что установлены для ИП (см. подзаголовок «В какие сроки»).

Если ООО имеет обособленные подразделения, то налоговая декларация сдается по месту головной организации.

Кроме того, юридическому лицу не стоит забывать об исполнении обязанностей налогового агента, и сдавать декларацию 2-НДФЛ до 1 апреля.

В скольких экземплярах подаётся декларация?

Отчетную документацию на бумажном носителе желательно подавать в двух экземплярах, один из которых остается в налоговой службе, а второй с отметкой фискального органа возвращается налогоплательщику.

Платит ли ООО налог на прибыль на УСН узнайте из статьи: налог на прибыль на УСН.

Платит ли ООО налог на прибыль на УСН узнайте из статьи: налог на прибыль на УСН.

Какую отчетность сдает обособленное подразделение на УСН, читайте здесь.

Как заполняется налоговая декларация по УСН, смотрите здесь.

Если отчетность отправляется по почте, тогда ко второму экземпляру нужно приложить почтовую квитанцию. Также желательно сохранить опись отправленных документов.

Возникающие нюансы для ИП

Каких-либо отдельных требований при подаче нулевой декларации для индивидуальных предпринимателей законом не установлено.

Кроме того, при наличии электронной цифровой подписи ИП может отчитываться дистанционно, используя для этого соответствующее программное обеспечение.

Подбивая итог статьи, необходимо напомнить основные моменты, связанные с заполнением нулевой отчетности.

Налогоплательщики обязаны сдавать декларацию независимо от того, были ли у них в налоговом периоде доходы или нет. Последнюю редакцию отчетного документа можно найти на сайте ФНС.

Декларация сдается по месту регистрации налогоплательщика. Подавая отчетность, желательно всегда оставлять один экземпляр с отметкой налоговой службы об ее принятии.

Внимание!

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

- Задайте вопрос через форму (внизу), либо через онлайн-чат

- Позвоните на горячую линию:

- Москва и Область - +7 (499) 110-43-85

- Санкт-Петербург и область - +7 (812) 317-60-09

- Регионы - 8 (800) 222-69-48

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.