Как произвести возврат аванса в различных ситуациях

В правовых взаимоотношениях часто возникают спорные вопросы, связанные с ненадлежащим исполнением требований одной из сторон какого-либо договора. Например, возврат денежной суммы поступившей на счет поставщика услуг в качестве аванса.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь к консультанту:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Это быстро и БЕСПЛАТНО!

При этом могут возникнуть достаточно сложные споры между сторонами. Как следствие участникам сделки необходимо знать правовые аспекты этого вопроса.

- Необходимые сведения

- Порядок осуществления возврата аванса

- Возникающие вопросы

- Разбирательства в судебном порядке

Поэтому попытаемся разобраться, какие бывают случаи возврата аванса, в какие сроки он зачисляется на счет плательщику и как отражается в бухгалтерском учете.

Необходимые сведения ↑

На основании составленного договора часто одна сторона делает часть оплаты за какой-либо товар или услугу. Такая оплата может иметь определения задатка, предоплаты или аванса.

Претензию о возврате аванса плательщик может подать в таких случаях:

- Товар или услуга еще не были представлены в завершенном виде плательщику.

- Выполнена только часть взятых обязательств по договору.

Первый случай позволяет плательщику предъявлять требования о выплате аванса в полном размере.

Второй вариант предполагает возврат определенной доли аванса, которая рассчитывается за вычетом произведенных стороной (исполнителем) конкретных работ или услуг.

Также если сумма задатка будет меньше суммы оценки выполненных работ, то разницу заказчик обязан возместить исполнителю.

Если расторжение договора произошло по вине или инициативе исполнителя, заказчик вправе требовать от него не только выплаты разницы между предоставленным авансом и стоимостью выполненных услуг, но и неустойку за невыполнение договорных обязательств.

Сумма неустойки определяется условиями соглашения. Сущность аванса заключается в том, что он не выступает гарантом выполнения обеспечительной функции и побуждением каждой стороны выполнить обязательства по договору.

Аванс вносится заказчиком как предоплата за будущие услуги исполнителем. Он не обязывает заключать договор, он может быть возвращен в любой период действия соглашения. Гражданский Кодекс не имеет четкого определения понятия аванса.

— Регулярная проверка качества ссылок по более чем 100 показателям и ежедневный пересчет показателей качества проекта.

— Все известные форматы ссылок: арендные ссылки, вечные ссылки, публикации (упоминания, мнения, отзывы, статьи, пресс-релизы).

— SeoHammer покажет, где рост или падение, а также запросы, на которые нужно обратить внимание.

SeoHammer еще предоставляет технологию Буст, она ускоряет продвижение в десятки раз, а первые результаты появляются уже в течение первых 7 дней. Зарегистрироваться и Начать продвижение

В более раннем законодательстве этот термин определялся как частичная предварительная оплата. Так получается, что покрытие частичных расходов на выполнение работ называется авансом.

Он не может быть уплачен как 100% оплата по договору или иному соглашению. Рассмотрим пример, когда необходимо вернуть только часть суммы аванса.

Что это такое

Аванс – это денежное выражение размера оплаты, которое производится в счет будущих расчетов по заключенному договору, обязательства которого еще не выполнены, но их предстоит осуществить.

Договор о выплате аванса заключается в письменном виде и скрепляется подписями обеих сторон.

Сторона, получившая средства в счет будущих расходов, при невыполнении условий договора, обязуется вернуть сумму на счет плательщику.

Какие могут быть основания

Основаниями для возврата суммы уплаченного аванса могут быть такие:

- неисполнение своих обязательств стороной взявшей аванс;

- некачественное выполнение работ исполнителем;

- несвоевременное начало исполнителем работ или услуг;

- исполнитель выполняет договорные обязательства медленно, что делает невозможным завершить процесс к оговоренному договором сроку.

Заказчик может в любой период до завершения работ исполнителем прекратить договорные отношения и отказаться от его услуг в одностороннем порядке.

Однако в этом случае заказчику будет возвращен аванс с учетом расчета выполненных работ.

Действующие нормативы

Базовым нормативным документом, определяющим правовые взаимоотношения между исполнителем и заказчиком, является Гражданский Кодекс.

Четкое определение признаков задатка регламентировано в ст.380 ГК РФ. Здесь сказано, что договор о выдаче задатка обязательно должен оформляться в письменном виде.

Также обязательным условием является уточнение размера задатка, который выражается исключительно в денежном эквиваленте. Не допускается внесение задатка в форме ценных бумаг или векселей.

Если рассматривать понятие аванса, то здесь вопрос обстоит немного сложнее. На законодательном уровне его понятие не раскрыто, поэтому аванс часто путают с задатком и используют в качестве синонима.

Однако это ошибочное мнение, так как аванс, предоплата и отсрочка являются разными понятиями (ст.823 ГК РФ).

Что касается спорных вопросов о том, возможно ли применение законодательных норм касающихся аванса к задатку и наоборот, то здесь нужно руководствоваться положениями Гражданского законодательства.

Например, возможность возврата аванса четко определяется ст.1290 ГК РФ. Поэтому можно утверждать, что ненадлежащее исполнение обязанностей со стороны исполнителя влечет за собой возврат денежной суммы на счет плательщика.

Сервис онлайн-записи на собственном Telegram-ботеПопробуйте сервис онлайн-записи VisitTime на основе вашего собственного Telegram-бота:

— Разгрузит мастера, специалиста или компанию;

— Позволит гибко управлять расписанием и загрузкой;

— Разошлет оповещения о новых услугах или акциях;

— Позволит принять оплату на карту/кошелек/счет;

— Позволит записываться на групповые и персональные посещения;

— Поможет получить от клиента отзывы о визите к вам;

— Включает в себя сервис чаевых.

Для новых пользователей первый месяц бесплатно. Зарегистрироваться в сервисе

Порядок осуществления возврата аванса ↑

Порядок возвращения аванса должен иметь законодательное обоснование. Поэтому заказчику необходимо оформить письменную претензию с требованием о возврате суммы аванса.

Если возврат имеет веские основания и подтверждается условиями договора, то он должен быть возвращен в установленные соглашением сроки на счет заказчика.

Как составляется договор предоплаты за товар смотрите в статье: договор аванса.

Как составляется договор предоплаты за товар смотрите в статье: договор аванса.

На каком счете учитываются выданные авансы, читайте здесь.

После чего эту операцию следует правильно отразить в бухгалтерском учете. О том, как делаются бухгалтерские проводки, будет сказано ниже.

При расторжении договора

Договорные отношения могут быть расторгнуты по обоюдному согласию обеих сторон или по требованию одной стороны, но, при наличии судебного акта (ст.450 ГК РФ).

Если договор расторгается в одностороннем порядке, то заявитель обязан представить суду соответствующие доказательства.

Заинтересованное лицо должно:

- обосновать наличие существенных нарушений по договору со стороны контрагента;

- сослаться на правовые нормы.

Выявление нарушений условий договора одной из сторон сделки считаются существенным, если они влекут за собой значительный ущерб для другого участника.

В этом случае по решению суда договор расторгается в одностороннем порядке. Часто возникает проблема с возвратом аванса, который был уплачен до начала работ.

Если ситуация сложилась так, что исполнитель еще не приступал к выполнению обязательств, то аванс возвращается плательщику в полном размере.

Расторжение договора по вине исполнителя влечет за собой возврат не только аванса в полном размере, но и уплату неустойки за нарушение условий соглашения.

Отказ от возврата авансовых средств рассматривается судом на основании предъявленных претензий к нарушителю. Претензия должна содержать:

| Четкое описание причины | Расторжения соглашения |

| Последствия | С которыми столкнется нарушитель при передаче дела в суд |

| Период | В который будут возвращены денежные средства (аванс) |

| Личные данные заявителя | Название компании, ФИО руководителя, фактические и юридические адреса, контакты |

На основании ст.453 ГК РФ стороны могут указать в договоре пункт о том, что при расторжении соглашения уплаченная сумма аванса не подлежит возврату.

Конечно, это условие выгодно только для исполнителя. Тогда как заказчик может не получить обратно свои средства при нарушении обязательств договора. В таком случае даже через суд будет сложно доказать обратное.

Если только части суммы

На основании ст.781 ГК РФ заказчик обязан оплатить услуги или выполненную работу в оговоренные сроки и в порядке договорных отношений.

В случае, когда расторжение договора произошло не по вине кого-либо из участников сделки, заказчик оплачивает фактически выполненные работы с учетом ранее оплаченной суммы.

Исполнитель в свою очередь может наложить запрет на возврат части аванса, например, если будет доказано, что он выполнил работы на долю полученного аванса.

Если сумма работ будет превышать выданную сумму денег, заказчик делает доплату пропорционально расчетам.

В какие сроки нужно?

Исполнитель при расторжении договора обязан вернуть заказчику сумму аванса в день фактического прекращения действия договора.

Если дело о прекращении обязательств рассматривал суд, тогда в день, когда было вынесено решение.

В случае отказа от возврата денег, со дня прекращения договорных отношений на сумму аванса будут начисляться проценты за использование чужих средств.

Если он не использован

Если сумма предоплаты не была использована исполнителем договора, он обязан вернуть ее заказчику. Но, тогда возникает вопрос о том, как быть с отражением в отчетах?

Рассмотрим один из вариантов при упрощенной системе налогообложения (УСН). Например, в УСН доход считается как полная оплата за выполненную работу, так и поступление аванса за будущее возмездное оказание услуг.

Однако случается, что участник договора не выполнил своих обязательств и договорные отношения были расторгнуты.

Как следствие заказчику возвращаются ранее уплаченные деньги. При этом в отчетах исполнителя они были отражены как доходы компании.

Налоговые органы запрещают возврат аванса причислять к затратам фирмы, так как ст.346.16 НК РФ не включает в затраты возвращенные суммы аванса.

То есть получается, что в УСН доходы минус расходы налогоплательщики отражают сумму, облагаемую налогом, которая будет больше на сумму аванса.

Поэтому в книге учета доходов в графе 5 нужно будет «подправить» сумму прибыли.

Отражение проводками в учете

Как заказчик, так и поставщик должны правильно отразить возврат аванса в бухгалтерском учете. В 2020 году в книге продаж по возврату аванса покупателю код вида операции будет 02 или 22.

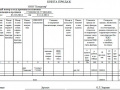

Выдачу авансовых средств заказчик у себя по бухгалтерии отражает следующим образом:

| Вид операции | Дебет/Кредит |

| Начисление дебиторской задолженности исполнителю договора в счет будущих затрат | 60/50, 51 |

| Вычет НДС по предоплате поставщику услуг | 68/76 |

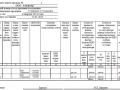

Отражение заказчиком возврата авансовых средств от поставщика услуг:

| Вид операции | Дебет/Кредит |

| Погашение дебиторской задолженности поставщиком товаров или услуг по авансовым платежам | 50, 51/60 |

| Производится обратная запись НДС, подлежащего уплате в бюджетный фонд, бывший ранее в вычете | 76/68 |

| Ликвидирован НДС, подлежащий уплате в бюджетный фонд по выданному авансу | 68/76 |

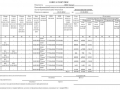

Поставщик услуг отражает бухгалтерскими проводками получение авансового платежа от заказчика таким образом:

| Вид операции | Дебет/Кредит |

| Получение авансовых средств от заказчика за предоставление товаров или услуг в счет будущего периода | 50, 51/62 |

| Удержание НДС, если сумма включает его | 76/68 |

| Если сумма включает НДС, уменьшается кредиторская задолженность перед заказчиком на сумму НДС | 62/68 |

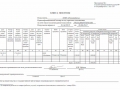

Отражение поставщиком бухгалтерских проводок, если авансовый платеж возвращается заказчику обратно:

| Вид операции | Дебет/Кредит |

| Погашение кредиторской задолженности перед заказчиком, выдавшим аванс на поставку товара или услуг в счет будущего периода | 62/50, 51 |

| Сторнирование суммы НДС, который был начислен и удержан с полученного аванса | 76/68 |

| Производится обратная запись по восстановлению в учете суммы НДС, которая была удержана с полученного аванса | 68/76 |

Возникающие вопросы ↑

Возврат авансовых средств заказчику влечет за собой много споров и проблем между участниками договора.

Помимо неприятной процедуры возникают вопросы, на которые иногда трудно найти ответы:

- Если налоговый агент находится за границей.

- Что не подлежит возврату аванс или задаток.

- Механизм действия банковской гарантии.

- Возврат аванса третьим лицам.

- Как хозяйственную операцию отразить в 1С.

- Нюансы при упрощенной системе налогообложения.

Если налоговому агенту за границей

Фискальный орган разрешил налоговым агентам за границей возвращать НДФЛ при заполнении соответствующего заявления (приказ ФНС № ММВ-7-11/512 от 13.11.2015).

Документ оформляется следующим образом:

| Заполняется бланк заявления на возврат НДФЛ | В котором указывается название фирмы или личные данные работодателя |

| Заполняется приложение | Где указывается информация о налогоплательщике, который претендует на уменьшение размера НДФЛ. В этом документе также отражаются личные данные налогоплательщика, его паспортные данные, ФИО, ИНН, дата рождения |

Налоговым Кодексом установлена фиксированная месячная сумма НДФЛ в размере 1200 руб., которая подлежит уплате на время действия патента (ст.227.1 НК РФ).

На эту сумму работодатель при наличии заявления уменьшает начисленную сумму налогов. При этом сумма налога может уменьшаться на размер авансовых платежей, но для этого необходимо получить разрешение от налоговых органов.

Правда, здесь есть одна оговорка. Если размер авансового платежа будет превышать сумму начисленного налога работодателем, то разница не будет являться излишне начисленным налогом и возврату не подлежит.

Что не возвращается аванс или задаток?

Как было описано ранее между авансом и задатком имеется существенная разница. Выражается она в том, что в отличие от уплаченного аванса, задаток считается обеспечением гарантии договорных отношений (ст.380 ГК РФ).

То есть если инициатором расторжения договора будет выступать заказчик, тогда сумма задатка остается у поставщика товаров или услуг (второй стороны договора).

Если инициатором расторжения договорных отношений выступает продавец, то он обязан будет возвратить сумму задатка заказчику в двойном размере.

Кроме того, при заключении договора стороны должны указать, что передаваемая сумма денег является задатком.

Принцип действия банковской гарантии

Заказчик, при перечислении аванса поставщику, может застраховать себя и свои деньги путем обращения в банк для оформления авансовой гарантии (APG).

Этот документ служит покрытием возможных рисков на случай невыполнения поставщиком своих обязанностей.

Документ оформляется на срок, в течение которого действуют договорные отношения, т. е. до полного их окончания. Дополнительно гарантия действует еще один месяц для возможности выявления брака.

Как следствие гарант выполняет следующие функции:

- контролирует поступление и заполнение поступающих к заказчику документов;

- производит мониторинг контракта;

- помогает уменьшить размер страховых сумм аванса на установленные величины.

Законную силу банковская гарантия набирает со дня оформления соглашения заказчика с кредитной организацией.

Возврат третьим лицам

Возврат аванса третьим лицам возможен только в том случае, если договор содержит условие о возможности передачи денег третьему лицу. При этом документ должен отображать юридические данные получателя.

Но, тогда возникает вопрос о том, как быть с уплатой НДС? По закону к вычету относятся все суммы НДС, которые подлежат уплате в бюджет.

Это также касается возврата авансовых средств заказчику (ст.171 НК РФ). Конечно, закон прямо не говорит о том, что правовые нормы распространяются на третьих лиц.

Однако можно смело утверждать, что вычет НДС при возврате денег третьему лицу производится на тех же основаниях.

Как операцию отразить в 1С

Заказчик в 1С создает счет-фактуру на возврат в графе «Поступление товаров и услуг». Если будет указываться основание, то нужно выбрать колонку «Возврат поставщику».

Операция создается в «Книге продаж» подраздел «Формирование записей». Чтобы отобразить запись об НДС, то в строке «Начисленный НДС» есть подраздел «Восстановление НДС».

На основании внесенных ведомостей создаются бухгалтерские и налоговые отчеты. Формирование учета возврата аванса у поставщика производится таким образом.

В графу «Реализация» заносятся соответствующие записи о продажах, на основании которых формируется документ «Счет-фактура выданный».

Начисление налогов отражается в соответствии с этими данными в книге продаж. Возврат товаров от заказчика создается в графе «Возврат товаров».

Если заказчик представил поставщику счет-фактуру на возврат, необходимо установить флажок на вкладке «НДС» в графе «Покупателем выдан счет-фактура на возврат».

Все необходимые данные отражаются в «Книге покупок». В декларации возврат денег отображается в строке 320.

Нюансы при УСН

Есть некоторые нюансы при формировании налоговых отчетов в УСН. Например, возврат авансов, произведенных заказчиком в счет будущих периодов, влечет уменьшение доходов компании в том налоговом периоде, когда был сделан возврат (ст.346.17 НК РФ).

Трудности при заполнении декларации возникают в том случае, если поступление авансовых средств и их возврат были произведены в разных отчетных периодах. Сумма возвращенных средств отражается в графе доходов с минусом.

Как составляется заявление на аванс на командировку узнайте из статьи: заявление на аванс.

Как составляется заявление на аванс на командировку узнайте из статьи: заявление на аванс.

Порядок начисления аванса по заработной плате, читайте здесь.

Чем отличается аванс от задатка, смотрите здесь.

Особенность заполнения отчетной формы налогоплательщиками, которые избрали УСН, заключается в том, что в отчетном периоде, когда не было доходов, минусовый показатель применять нельзя.

Таким образом, отстаивать свои права на уменьшение суммы налогообложения заинтересованному лицу придется через суд.

Разбирательства в судебном порядке ↑

Обстоятельства, связанные с возвратом аванса иногда приводят к возникновению конфликта между сторонами соглашения. Естественно, каждый участник сделки старается отстаивать свои права.

Если заказчик претендует на возмещение потраченной суммы, то исполнитель, который предпринимал все необходимые действия, направленные на исполнение условий договора отказывается от предъявленных требований.

Оптимальным вариантом решения проблемы является обращение в суд с исковым заявлением.

Однако стороны договора должны позаботиться о предоставлении доказательств, которые обосновывают заявленные претензии. С судебной практикой по возврату аванса можно ознакомиться здесь.

Ознакомившись с некоторыми нюансами и проблемами, возникающими при возврате аванса, можно отметить, что это достаточно сложный процесс, который требует тщательного анализа положений Гражданского и Налогового Кодекса РФ.

Часто стороны конфликта прибегают к помощи юристов, уже по факту возникновения конфликта.

Однако чтобы избежать возможных недоразумений, желательно изначально позаботиться о правильном составлении договора, в котором будут детально описаны права и обязанности сторон, а также порядок возврата авансовых средств.

Внимание!

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.