Как предоставляются налоговые вычеты по НДФЛ в 2020 году

Вычеты могут быть на детей, вычеты при покупке недвижимости или вычеты из авторских вознаграждений.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь к консультанту:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Это быстро и БЕСПЛАТНО!

- Общие сведения

- Значение налоговых вычетов

- Что еще нужно знать

- Виды налоговых вычетов по НДФЛ

- Уменьшение вычетов

Право на получение этих вычетов необходимо подтвердить документами. Вычеты носят заявительный характер.

Общие сведения ↑

Как уже упоминалось, получить вычет могут только налогоплательщики подоходного налога, то есть люди, которые работают по трудовому договору и отчисляют государству часть своих доходов.

То есть, налоговые вычеты применяются при исчислении налоговой базы по НДФЛ. Предоставление различных налоговых вычетов регулируется главой 23 НК РФ, в частности, статьями 218-221 НК РФ.

Вычеты, что это?

Вычеты – это та сумма дохода налогоплательщика, которая не облагается подоходным налогом. Наиболее ясно можно объяснить на стандартных вычетах, которые государство предоставляет лицам, имеющим детей.

Например, у гражданки С. двое детей. Сумма её месячного дохода, который облагается НДФЛ, равна 22 тысячи рублей.

Согласно п. 4 ст. 218 НК РФ, она имеет право на получение вычета в размере 2 800 рублей (по 1 400 на каждого ребёнка). Таким образом, сумма НДФЛ на месяц будет равна от суммы 19 200 (22 000 – 2 800), и будет равна 19 200 * 13% = 2 496 рублей.

То есть, государство предоставляет этой женщине 2 800 рублей, которые не облагаются НДФЛ.

Такой же принцип действия и у других вычетов:

- социального — статья 219 НК РФ;

- имущественного — статья 220 НК РФ;

- профессионального — статья 221 НК РФ.

Основы налога на доходы физических лиц

Основой для исчисления налога на доходы физических лиц, является доход физического лица.

Это не только заработная плата, которую налогоплательщик получает у работодателя, это и:

- выплаты по больничным листам;

- компенсации за отпуск;

- премии;

- другие доплаты за труд.

Главное условие, чтобы эти выплаты имели отношение к трудовой деятельности сотрудника, имеющего право на вычеты.

Законные основания

Как уже упоминалось, представление налоговых вычетов регулируется налоговым законодательством, а именно главой 23 НК РФ.

— Регулярная проверка качества ссылок по более чем 100 показателям и ежедневный пересчет показателей качества проекта.

— Все известные форматы ссылок: арендные ссылки, вечные ссылки, публикации (упоминания, мнения, отзывы, статьи, пресс-релизы).

— SeoHammer покажет, где рост или падение, а также запросы, на которые нужно обратить внимание.

SeoHammer еще предоставляет технологию Буст, она ускоряет продвижение в десятки раз, а первые результаты появляются уже в течение первых 7 дней. Зарегистрироваться и Начать продвижение

Значение налоговых вычетов ↑

Предоставление налоговых вычетов по НДФЛ носит социальный характер. Раз в 2-3 года размер налоговых вычетов по этому налогу увеличивается.

Социальный, стандартные и имущественные вычеты направлены на реализацию прав и свобод налогоплательщика, в то время как профессиональные влияют на механизм расчёта налоговой базы по НДФЛ.

Вычеты по операциям с ценными бумагами занимают особое место в вычетах по НДФЛ.

Фото: ценные бумаги (облигации)

Если брать во внимание существующую инфляцию, уровень цен и уровень жизни россиян, но можно сделать вывод, что предоставление вышеуказанных вычетов не обеспечивает в полной мере реализацию прав граждан.

У каждого гражданина есть обязанность по уплате НДФЛ, если он, конечно, получает налоги. Существующие ныне размеры вычетов не «покрывают» ежегодные размеры инфляции и роста цен в потребительской корзине.

Хотя роль вычетов именно такова. Например, стандартные вычеты налогоплательщикам, которые имеют детей, последний раз увеличивались с 01.01.2012 года.

С этой же даты увеличился и лимит годового дохода, при котором предоставляются вычеты. С начала 2012 года этот предел равен 280 000 рублей в год. То есть, как только сумма годового заработка налогоплательщика достигнет и превысит эту сумму, налогоплательщик перестанет получать эти вычеты.

Некоторые эксперты считают, что устанавливать вычеты, особенно стандартные, нужно не в твёрдой денежной сумме, а привязать к размеру МРОТ, который устанавливается в каждом регионе.

Что еще нужно знать ↑

Есть такие вычеты, которые предоставляются налогоплательщику в качестве необлагаемого налогом дохода. Это стандартные вычеты на детей по НДФЛ на работника.

Но есть и такие, которые налогоплательщик может себе вернуть. Примером такого вычета является имущественный вычет при покупке недвижимости.

Сумма такого вычета равна 260 000 рублей. Эту сумму налогоплательщик может вернуть себе, оформив все необходимые документы.

Налоговая база

Как уже говорилось, при расчёте налоговой базы по подоходному налогу учитываются доходы, которые получает налогоплательщик. Это:

- Доходы, от продажи имущества по договору, которое находилось в собственности менее 3-ёх лет.

- От сдачи имущества, которое принадлежит налогоплательщику на праве собственности, в аренду по договору;

- Доходы от источников, которые располагаются за пределами России;

- Выигрыши, дивиденды и прочее.

Есть и такие доходы, которые не облагаются подоходным налогом. Это:

- Доходы от продажи собственного имущества, которое находится в собственности более 3-ёх лет.

- Доходы, полученные в порядке наследования.

- Доходы, полученный по договору дарения от близкого родственника. Близким родственником являются – родители, дети, бабушки и дедушки, внуки, браться и сестры (как полнородные, так и неполнородные), супруг.

- Иные доходы, которые перечислены в статье 217 НК РФ.

Налоговая база определяется по каждому виду дохода отдельно. Делается это потому что существует несколько видов процентных ставок по НДФЛ:

| Размер ставки | Разъяснение |

| 9% | По такой ставке облагаются дивиденды и любые дивидендные выплаты |

| 13% | Стандартная ставка. По ней облагаются доходы от трудовой деятельности |

| 15% | Облагаются дивиденды нерезидентов РФ. полученные от российских организаций |

| 30% | Все доходы физических лиц, которые не являются резидентами РФ |

| 35% | Выигрыши, доходы по вкладам, которые превышают стандартные размеры, доходы от участия в потребительских кооперативах и прочее |

Коды налоговых вычетов

Коды налоговых вычетов по НДФЛ установлены и утверждены в приложении № 4 к Приказу ФНС России от 17.11.2010 года № ММВ-7-3/ 611@.

Последние изменения были внесены в этом приказ 14.11.2013 года. Каждый вычет имеет свой код, который необходимо указывать при заполнении декларации по НДФЛ и справки о доходах.

Сервис онлайн-записи на собственном Telegram-ботеПопробуйте сервис онлайн-записи VisitTime на основе вашего собственного Telegram-бота:

— Разгрузит мастера, специалиста или компанию;

— Позволит гибко управлять расписанием и загрузкой;

— Разошлет оповещения о новых услугах или акциях;

— Позволит принять оплату на карту/кошелек/счет;

— Позволит записываться на групповые и персональные посещения;

— Поможет получить от клиента отзывы о визите к вам;

— Включает в себя сервис чаевых.

Для новых пользователей первый месяц бесплатно. Зарегистрироваться в сервисе

| Предоставляемый вычет | Коды | Статья НК РФ |

| Стандартные | 103 – 125 | 218 НК РФ |

| Имущественные | 311, 312 и 318 | Пп. 2 п. 1 ст. 220 |

| Стандартные | 319 | Пп. 4 п. 1 ст. 219 |

| Профессиональные | 403 – 405 | 221 НК РФ |

Вычеты при расчете НДФЛ

Вычеты учитываются при расчёте суммы НДФЛ к уплате в бюджет. При этом правом на вычет могут воспользоваться только физические лица, которые являются резидентами РФ и имеют доходы, которые облагаются по ставке 13%.

При расчёте НДФЛ учитываются любые вычеты, на которые налогоплательщик имеет право, так как вычеты уменьшают налоговую базу по этому налогу.

Например, налогоплательщик решил получить имущественный вычет при покупке недвижимости у работодателя. Максимальная сумма вычета – 130 000 рублей.

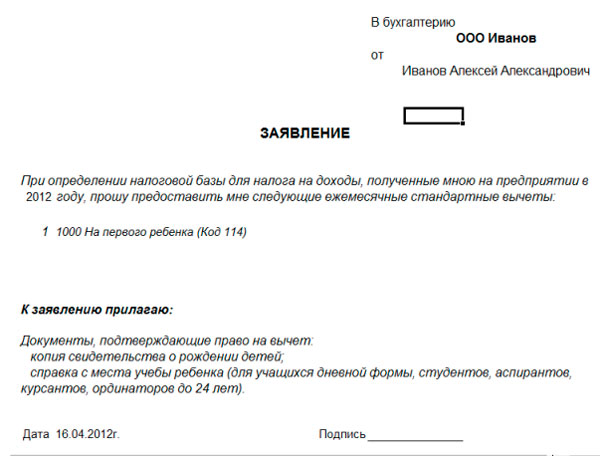

Как выглядит заявление на стандартный налоговый вычет смотрите в статье: стандартные налоговые вычеты.

Как выглядит заявление на стандартный налоговый вычет смотрите в статье: стандартные налоговые вычеты.

Какие документы нужны при получении налогового вычета на обучение, читайте здесь.

Это означает, что работодатель не будет исчислять с этого работника НДФЛ, пока сумма этого «не взыскиваемого» налога не будет равна 130 тысяч рублей. Это может длиться пару лет, а может пару месяцев, в зависимости от доходов работника.

Виды налоговых вычетов по НДФЛ ↑

В налоговом кодексе РФ указано, что налогоплательщики НДФЛ имеют право на получение налоговых вычетов.

Вычеты бывают:

- стандартный;

- социальный;

- имущественный;

- профессиональный;

- инвестиционный.

Стандартные

Стандартные налоговые вычеты перечислены в ст. 218 НК РФ.

Налоговый вычет в размере 3 000 рублей ежемесячно имеют право получать:

- «Чернобыльцы» — ликвидаторы последствий Чернобыльской катастрофы, люди, получившие вследствие этой трагедии инвалидность, лучевую болезнь, а также все лица, которые имеют отношение к этой техногенной катастрофе.

- Лица, которые участвовали в испытаниях ядерного оружия до 31. 01. 1965 года.

- Лица, участвовавшие в ликвидации последствий радиационных аварий.

- Инвалиды ВОВ.

- Инвалиды других войн, которые вследствие этого стали инвалидами одной из степеней.

- Другие лица, которые перечислены в п. 1 вышеуказанной статьи.

Имеют право получать 500 рублей налогового вычета ежемесячно следующие категории работников:

- Герои СССР и РФ, а также полные кавалеры ордена Славы.

- Инвалиды 1-ой и 2-0й группы, а также инвалиды детства.

- Лица, которые пожертвовали свой костный мозг для спасения жизни другого человека.

- Младший и средний медицинский персонал.

- Родители и супруг военнослужащего, который погиб при исполнении своих обязанностей.

- Другие лица, указанные в п. 2 ст. 218 НК РФ.

Родители, имеющие (усыновившие) детей, имеют право получать следующие суммы вычетов:

| Сумма | На каких условиях |

| 1 400 рублей | На первого и второго ребёнка |

| 3 000 рублей | На третьего и последующих детей |

| 3 000 рублей | На ребёнка-инвалида |

Такой вычет предоставляется работнику до тех пор, пока ребёнку не исполнится 18 лет. Если же он является студентом дневного отделения, то до 24 лет.

Фото: заявление на вычет на ребенка

Если работник имеет право на получение нескольких вычетов, то ему предоставляется максимальный.

Для получения вычета необходимо написать заявление, а к нему приложить документ, который подтверждает право. Например, свидетельства о рождении детей.

Социальные

Социальные вычеты предоставляются работнику в случае, если он вносил пожертвования в социальные учреждения, некоммерческие организации.

Они должны иметь социальную направленность в соответствии с действующим законодательством, религиозным организациям, и другим учреждениям, которые перечислены в п. 1 ст. 219 НК РФ.

Такие расходы работника берутся к вычету полностью. Если работник обучается в ВУЗе и сам платит за своё обучение, то он имеет право получить вычет равный сумме расходов на обучение.

Видео: кто может получить налоговый вычет

Это называется вычеты на себя. Если же работник платит за ребёнка – то только 50 тысяч в год. Эта сумма распространяется на обоих родителей.

Также работник имеет право получить вычет в полную стоимость лекарств, которые были куплены для лечения себя самого, своих родителей, детей или супруга.

Также полностью вычитаются взносы в негосударственные пенсионные фонды. Взносы должны быть уплачены за себя, родителей, детей или супруга.

Такие вычеты также имеют заявительный характер, и для подтверждения права на их получение нужно приложить документы. Например, договор с образовательным учреждением и чеки на оплату.

Фото: товарный и кассовый чеки

Оформить такой вычет при подаче декларации о доходах, указав в 3-НДФЛ налоговый вычет к получению.

Имущественные

Предоставление имущественных вычетов регулируется ст. 220 НК РФ. Работник имеет право на получение такого вычета:

- При продаже собственного имущества. Вычет предоставляется с суммы в 1 млн. рублей. То есть максимальная сумма вычета по этому основанию 130 тысяч рублей (1 млн. * 13%).

- В размере выкупной стоимости участка земли.

- В размере фактических расходов при строительстве нового объекта недвижимости, но не более суммы в 2 млн. рублей. То есть максимальная сумма вычета по этому основанию 260 000 рубле (2 млн. * 13%).

- В размере фактических расходов по выплате процентов по ипотечному кредиту на основании договора.

Этот вычет также носит заявительный характер. К заявлению нужно также приложить необходимые документы. Вычет может быть получен как в налоговой, так и по месту работы.

Профессиональные

Предоставление профессиональных налоговых вычетов регулируется ст. 221 НК РФ. Получить такой вычет могут ИП, если они зарегистрированы по нормам действующего законодательства в размере полной суммы расходов, связанных с получением доходов от предпринимательской деятельности.

Также получают такой вычет налогоплательщики, получающие авторские вознаграждения, а также вознаграждение за создание или другое использование произведений науки, культуры или литературы, созданное собственным трудом.

Все расходы и вознаграждения должны быть подтверждены документально. Если документов нет, то вычет предоставляются по нормам, перечисленным в п. 3 ст. 221 НК РФ.

Инвестиционные

Предоставление такого вида вычетов регулируется статьёй 219.1 НК РФ.

Право на такой вычет имеют налогоплательщики, которые в налоговом периоде:

- получили положительный финансовый результат от реализации ценных бумаг, которые были в его собственности более 3-ёх лет. Вычет предоставляется на всю сумму положительного результата, он не более 3 млн. рублей;

- внёсли на свой личный инвестиционный счёт некую денежную сумму. Вычет предоставляется на всю сумму, но не более 400 тысяч рублей;

- получили доход от операций со своим личным инвестиционным счётом. Вычет предоставляется на всю сумму таких доходов.

Уменьшение вычетов ↑

Уменьшение налоговой базы при предоставлении вычета у работодателя происходит с того месяца, когда у работника возникло право на получение этого самого вычета.

Порядок получения имущественного налогового вычета смотрите в статье: имущественный налоговый вычет.

Порядок получения имущественного налогового вычета смотрите в статье: имущественный налоговый вычет.

Все о процедуре получения налогового вычета на лечение, читайте здесь.

Кто может получить налоговый вычет при покупке квартиры, узнайте здесь.

Если работник не исчерпал свой вычет в этом налоговом периоде, например, имущественный вычет, то он имеет право на получение этого вычета до того момента, пока полностью не исчерпает сумму вычета или максимальный лимит, который предусмотрен в НК РФ.

Вычет на детей предоставляется до их совершеннолетия, или до 24 лет, если ребёнок учится на дневном отделении в ВУЗе.

Если речь о вычете при обучении, то до тех пор, пока действует договор на оказание образовательных услуг. То же самой положение действует для вычетов по негосударственным пенсионным взносам.

Видео: имущественный вычет по НДФЛ — изменения 2020 года

Предоставление вычетов по подоходному налогу играет огромную социальную роль.

Не стоит забывать, что получить такой вычет могут только те люди, которые работают по трудовому договору, и платят налог в размере 13% от своей заработной платы.

Внимание!

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

- Задайте вопрос через форму (внизу), либо через онлайн-чат

- Позвоните на горячую линию:

- Москва и Область - +7 (499) 110-43-85

- Санкт-Петербург и область - +7 (812) 317-60-09

- Регионы - 8 (800) 222-69-48

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.