Образец заполнения регистра налогового учета по НДФЛ

Каких правил налоговым агентам следует придерживаться при заполнении регистра налогового учета по НДФЛ?

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь к консультанту:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Это быстро и БЕСПЛАТНО!

Где взять бланк, что и когда отразить в документе? Есть ли образец, на который можно опираться при формировании регистра?

Молодые специалисты вряд ли слышали о таком документе, как 1-НДФЛ, ведь сейчас вместо него заполняют налоговые регистры. Что же это такое, для чего и когда используется?

Этот бланк относится к первичной документации предприятия, поэтому разобраться с его составлением просто необходимо, чтобы корректно формировать данные для заполнения 2-НДФЛ. Какие сведения содержит Налоговый кодекс?

Основные сведения ↑

НДФЛ – налог, который занимает следующее место после налога на прибыль и НДС. Поэтому стоит разобраться во всех нюансах налогообложения.

Рассмотрим, кто, когда и как должен исчислять сумму налога и уплачивать ее в бюджет. Обратимся к нормативной базе, где прописаны все необходимые данные.

Основы налогообложения

НДФЛ – налог на доход физического лица, который является прямым платежом, осуществляемым населением Российской Федерации.

Плательщиками такого налога являются граждане России и другие лица, что получают прибыль в пределах российской территории (иностранцы и лица без гражданства).

Плательщики могут быть резидентами и нерезидентами. От статуса будет зависеть размер используемой при расчетах подоходного налога ставки.

Определить, является лицо резидентом или нерезидентов, можно при подсчете количества дней пребывания в РФ. Если суммарное количество за 12 месяцев превысит 183, лицо считается резидентом (ст. 207 Налогового кодекса).

Объект обложения налогом:

| Прибыль от источника, что находится на территории государства или за рубежом | Для резидентов |

| Прибыль от источника, находящегося в пределах РФ | Для нерезидентов (ст. 208, 209, 217 НК Российской Федерации) |

В 217 статье также содержится список видов прибыли, что не облагается налогом. НДФЛ могут уплачивать сами физические лица или их налоговые агенты.

— Регулярная проверка качества ссылок по более чем 100 показателям и ежедневный пересчет показателей качества проекта.

— Все известные форматы ссылок: арендные ссылки, вечные ссылки, публикации (упоминания, мнения, отзывы, статьи, пресс-релизы).

— SeoHammer покажет, где рост или падение, а также запросы, на которые нужно обратить внимание.

SeoHammer еще предоставляет технологию Буст, она ускоряет продвижение в десятки раз, а первые результаты появляются уже в течение первых 7 дней. Зарегистрироваться и Начать продвижение

Агентом признается фирма, ИП, нотариус, адвокат, обособленное подразделение иностранного предприятия, работающего в пределах РФ, от которых получено прибыль.

Расчеты налога на доход физического лица проводятся налоговым агентом нарастающим итогом по окончанию каждого месяца.

Налоговая база – получение прибыли в деньгах или натуральном выражении, которая может уменьшаться на налоговый вычет, предусмотренный ст. 218, 219, 219.1, 220, 221 НК.

Допускается использование вычетов только в тех случаях, когда доход облагается НДФЛ по ставке 13%. В иных ситуациях льготы такого плана не предоставляются (ст. 210, 211, 212, 213, 214 Налогового кодекса).

Перечислим возможные ставки (ст. 217, 214 НК):

| 9% | При расчетах сумм с дивидендных выплат, произведенных резидентам |

| 13% | Общая ставка, используемая резидентами, а также зарубежными высококвалифицированными специалистами (нормативный документ России от 25.07.02 № 115-ФЗ) |

| 15% | С дивидендов, получаемых нерезидентами |

| 30% | При расчете суммы налога нерезидентами, которые получили прибыль в пределах территории России |

| 35% | При получении приза, подарка, выигрыша и т.п. |

Сроки перечисления исчисленного налога:

| Для налогового агента | Не позже того дня, когда получены средства в банках для выплат работнику; не позже следующего дня после произведения платежа физическому лицу |

| Для лиц, которые не являются налоговыми агентами | 15 числа в июле, октябре и январе следующего года после окончания налогового периода |

Уплата производится в территориальный орган налоговой инспекции, где фирма состоит на учете, или где живет сам плательщик (при перечислении НДФЛ за себя).

Необходимая документация

Налоговыми агентами и отдельными физическими лицами должна подаваться декларация, составленная по форме 3-НДФЛ.

Граждане должны представить такой вид отчетности в двух случаях:

- когда есть необходимость самостоятельного исчисления и перечисления сумм НДФЛ в государственные структуры (при получении дохода от продажи имущества, выигрышах, а также в отношении того дохода, с которого не было удержано налог агентом);

- при желании получить налоговые вычеты, то есть возместить часть уплаченного налога из бюджета.

Сдавать декларацию нужно до конца апреля в следующем году после окончания налогового периода. Допускается заполнять бланки в электронном виде или от руки.

Помимо декларации необходимо готовить и такие справки:

- 2-НДФЛ – бланк, в котором отражаются доходы конкретного работника, что были получены в течение налогового периода. Если такой отчет не подан своевременно, лицо уплатит штраф, предусмотренный ст. 126 НК. При нарушении порядка подачи, искажении сведений в документе также применимы правила, описанные в ст. 15.6 КоАП. Обязанность составлять 2-НДФЛ должен исполнять налоговый агент, который перечсиляет сумму заработка или иные средства работнику.

- При желании гражданина получить детский вычет, стоит подать соответствующее заявление (Письмо от 5 сентября 2012 года № 03-04-05/8-1064).

- Заявление о возврате переплаченного налога (при необходимости).

- Налоговый регистр – документ, где отражена прибыль плательщика НДФЛ, суммы налогов, которые с него удержаны, предоставленные вычеты.

Нормативная база

Согласно ст. 230 п. 1 абз. 1 НК, налоговыми агентами должен вестись налоговый регистр для проведения расчетов по НДФЛ.

Указываются также доходы, что получил гражданин, не являющийся налоговым агентом, при продаже имущества или имущественных прав.

Это же касается и ИП (ст. 226 п. 2, ст. 227, ст. 228 НК). Об этом же сказано и в документе Министерства финансов от 29.12.10 № 03-04-06/6-321.

Если на фирме не ведется учет дохода сотрудника с помощью налогового регистра, представителем уполномоченного органа будет выписан штраф в размере 1 тыс. рублей.

В том случае, когда нарушения зафиксированы несколько лет подряд, штраф может составить 30 тыс.

Если нарушения привели к занижению базы налога, сумму штрафа будет исчислено как 20% от недоплаченного НДФЛ, но не меньше 40 тыс. (ст. 120 НК России). Должностные лица будут оштрафованы на 300-500 рублей.

Как заполнять регистр налогового учета по НДФЛ? ↑

Некоторыми работодателями ведется общий налоговый регистр (один на всех работников). В том случае, когда численность штата не велика, это будет удобно.

Но если следовать законодательству, регистр налогового учета по НДФЛ необходимо вести на каждое лицо в отдельности. Рассмотрим правила составления такого документа.

— Разгрузит мастера, специалиста или компанию;

— Позволит гибко управлять расписанием и загрузкой;

— Разошлет оповещения о новых услугах или акциях;

— Позволит принять оплату на карту/кошелек/счет;

— Позволит записываться на групповые и персональные посещения;

— Поможет получить от клиента отзывы о визите к вам;

— Включает в себя сервис чаевых.

Для новых пользователей первый месяц бесплатно. Зарегистрироваться в сервисе

Где взять бланк?

Налоговые регистры должны разрабатывать налоговые агенты самостоятельно. Это касается юридических лиц, предпринимателей, частнопрактикующих лиц, которые имеют наемный персонал.

Какое есть налогообложение с компенсации за неиспользованный отпуск при увольнении смотрите в статье: НДФЛ при увольнении.

Какое есть налогообложение с компенсации за неиспользованный отпуск при увольнении смотрите в статье: НДФЛ при увольнении.

Все о справке 5-НДФЛ, читайте здесь.

За основу можно брать налоговую карточку, только добавив несколько пунктов. Но есть примеры составленных регистров и в интернете, на которые можно опираться.

Основные правила по формированию

Так как разработка налогового регистра осуществляется на основании налоговой карточки, стоит учесть основную задачу – сформировать годовой документ о прибыли работника.

Именно поэтому стоит придерживаться структуры справки 1-НДФЛ. Что же стоит отразить в документе?

Прибыль, что не является объектом налогообложения, в независимости от величины, в регистре отражать не нужно (законодательный акт от 29.04.09 № 03-04-06-01/109).

Правила предусмотрены для заполнения налоговой карточки, но они могут использоваться и при ведении налогового регистра.

Та прибыль, что освобождена от обложения налогом в рамках установленного норматива, в регистрах фиксируется. К примеру, матпомощь не будет облагаться НДФЛ, если ее сумма выйдет за пределы 4 тыс. рублей (п. 28 ст. 217 НК).

Об этом говорится в документе, утвержденном 13.02.12 № 03-04-06/6-34, а также 14.11.07 № 03-04-06-01/392. Бывает, что гражданин устраивается на работу, но имеет прибыль от другого налогового агента.

В таком случае работодатель не будет отражать эти доходы в налоговом регистре. Но сам размер дохода должен фиксироваться.

Такие показатели нужны для правильного проведения расчетов по налоговым вычетам в налоговом периоде.

Сведения стоит вносить на основании документа 2-НДФЛ, который выдан на прежнем месте работы. Отражаются ли суммы, что уплачены гражданину при покупке у него сельскохозяйственного товара?

Это будет зависеть от наличия документального подтверждения происхождения продукции (ст. 217 п. 13 НК). Необходимые документы может выдать садово-огородное товарищество.

При невозможности представить подтверждающую документацию фирма будет удерживать НДФЛ и отражать его в налоговых регистрах (п. 2 ст. 230 Налогового кодекса).

В документе должны содержаться такие сведения:

- данные лица, который является налоговым агентом (ИНН, КПП, код налоговой инспекции, ОКАТО);

- данные о плательщике: ИНН, номер свидетельства, выданный ПФР, ФИО, паспортные данные, гражданство, адрес;

- статус (резидент/нерезидент);

- проведение расчета базы налога и НДФЛ с учетом необходимой ставки, то есть отражается величина налогооблагаемой прибыли;

- данные о пересчитанных суммах за прошлые налоговые периоды;

- коды прибыли, которые содержатся в специальных справочниках;

- сумма налога, что был удержан;

- код налога;

- указывается в регистре налогового учета по НДФЛ перечисленная сумма налога;

- дата уплаты налога;

- перечень платежек с необходимыми реквизитами, что являются подтверждением факта уплаты сумм;

- сведения о налоговых вычетах.

Информация должна заполняться ежемесячно после произведения перечисления сумм заработной платы и других средств работнику, проведения начисления и удержания налога.

Не нужно вписывать в документе данные:

- по декретным пособиям;

- о единовременных выплатах при рождении малыша;

- о перечислениях при уходе за малолетним ребенком.

Стоит учесть, что налогооблагаемая прибыль должна быть сгруппирована по ставкам и КБК, и соответственно, отражается в разных разделах регистров. По аналогии ведется учет сумм перечисленного налога.

Особое внимание стоит уделить структурированию раздела, в котором указываются сведения о стандартных налоговых вычетах. Их учет стоит осуществлять каждый месяц.

Необходимо создать дополнительные строки, где будут отражаться:

- социальные вычеты по взносам добровольного характера по пенсионному обеспечению;

- имущественный вычет по затратам на покупку объекта, процентам ипотеки;

- профессиональный вычет.

Средства по вычетам, что полагаются работнику и были предоставлены, стоит прописывать в отдельности. При составлении документа стоит знать и такие правила:

- Сумма НДФЛ отражается в рублях без копеек, остальные показатели – в рублях с копейками.

- Суммы в валюте следует пересчитать по курсу ЦБ на момент, когда прибыль получена.

- Следует опираться на справочники «Коды документации», «Коды регионов», а также доходов и вычетов.

- Для отражения адреса, стоит использовать классификатор по странам мира.

- Формировать документ можно в бумажном или электронном виде.

Часто возникают трудности с отражением отпускных, когда начало и конец таких периодов приходятся на разные месяцы.

Здесь стоит опираться на такое положение — данные отражают на момент получения дохода (ст. 223 НК), то есть тот день, когда осуществлено перечисление средств. Об этом говорится в законодательном акте от 6.03.08 № 03-04-06-01/49.

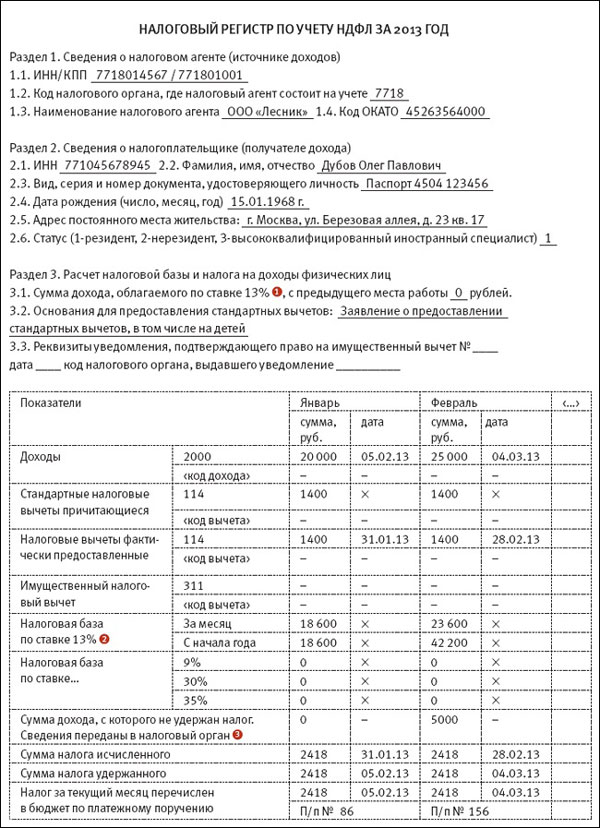

Образец заполнения

К примеру, физическое лицо работает на предприятии с начала августа 2010 года. У гражданина есть один ребенок, которому исполнилось 9 лет.

Работник имеет право получить детский вычет в размере 1400 рублей (в соответствии с законодательными актами, которые были актуальны на то время).

На протяжении 2012 года лицо получает заработок в размере 15 тыс. Перечисление осуществляется дважды — 20 числа – авансовые суммы, 5 числа в следующем месяце – сама зарплата.

15.05.2012 г. гражданин получает пособие по временной нетрудоспособности по больничному листу. Размер – 4 932 рубля. Заработок в мае – 10 тыс.

20 июня работник получил материальную помощь (в честь дня рождения) – 6 тыс. 15.08.2012 лицо отправляется в отпуск на 14 дней. 13 числа выплачено в связи с этим 7,2 тыс. рублей.

Все перечисленные суммы должны отражаться в налоговом регистре по доходам сотрудника предприятия, а также учтены при расчете НДФЛ. Разберемся на другом примере, как отразить отпускные.

Фирма платит сотруднику каждый месяц зарплату в размере 15,8 тыс. рублей. С 26.11.2012 по 14.12.2012 года человек отправляется в отпуск.

Отпуск приходится на конец одного месяца и начало другого. Начисление – 10 тыс. Лицо не имеет детей, а значит, не может использовать стандартный вычет.

20.11 получено авансовую сумму зарплаты – 7,9 тыс. Налог с отпускных:

10 тыс. * 13% = 1,3 тыс.

21 числа получено отпускные в размере 8,7 тыс., и в этот же день компания перечисляется сумму налога. Отпускные включены в доход работника за ноябрь.

30 числа физическое лицо получает зарплату за период 1 – 25 ноября – 13 158 рублей, с который удержано налог в размере 1711 рублей. Заработок за период с 20 по 25 число лицо получило в размере 3541 рублей (13 158 – 1711 – 7,9 тыс.).

За ноябрь в налоговом регистре бухгалтер отразит сумму 10 тыс. (отпускные), поставит код 2012, а также сумму заработка 13 158, код которого 2000.

За пример составления налогового регистра можно взять такой бланк:

Фото: налоговый регистр по учету НДФЛ

Выписка из регистра

В абз. 8 п. 1 ст. 231 НК говорится, что при подаче заявления о возврате излишне удержанного и уплаченного НДФЛ в государственные структуры налоговым агентом должна предоставляться выписка из регистра налогового учета.

Прилагаются также документы, которые подтвердят, что налог был излишне удержан или перечислен. Такие же положения содержатся в законе от 27 июля 2010 года № 229-ФЗ.

Подать заявление о возврате с выпиской можно в течение 3 лет с момента, когда налог уплачен (ст. 78 п. 7 НК).

Часто возникающие вопросы ↑

Если о декларации и другой документации в законодательстве содержится много информации, то при формировании регистра налогового учета возникает немало вопросов.

К примеру, не ясно, сдавать такой отчет или нет, распечатать его или можно оставить на электронных носителях, кому подписать такие бланки. Разберемся в таких нюансах.

Нужно ли распечатывать документ?

В законодательстве нет правил о хранении регистра налогового учета. А значит, сохранять такую документацию можно по общим правилам с остальной бухгалтерской отчетности.

Но, все же, рекомендуется распечатывать такие бланки, сшивая их в книгу. Это необходимо для удобства проведения собственных проверок и сверки с бухгалтерским учетом.

Взимается ли НДФЛ с иностранного гражданина по патенту на работу в 2020 году узнайте из статьи: НДФЛ с иностранцев.

Взимается ли НДФЛ с иностранного гражданина по патенту на работу в 2020 году узнайте из статьи: НДФЛ с иностранцев.

Берется ли НДФЛ с больничного листа в 2020 году, читайте здесь.

Какие проводки при начислении НДФЛ, смотрите здесь.

Хотя регистр и является внутренним документом организации, на его основании ведется налоговый учет. Бланки не нужно будет никуда относить – они должны оставаться на предприятии.

Но представители уполномоченных структур могут запросить регистры при проведении камеральных проверок.

Кто подписывает регистр налогового учета?

Справка должна быть подписана руководителем фирмы или другим должностным лицом, которое имеет такое право в соответствии с внутренней документацией (приказами директора и т. п.).

Регистры могут подписывать:

- главные бухгалтеры;

- заместители главбуха;

- бухгалтеры, что несут ответственность за проведение расчетов заработной платы.

При формировании регистров налогового учета налоговые агенты должны руководствоваться общими рекомендациями.

Но за работодателями остается право составлять свой бланк и вписывать данные в соответствии со своими разработками.

Главное – документ у вас должен быть, чтобы при необходимости можно было его предъявить.

Внимание!

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.