С какой суммы платится налог с продажи квартиры в 2020 году

Чтобы не попасть в поле зрения Налоговой инспекции за нарушение налогового законодательства, необходимо хорошо знать законы.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь к консультанту:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Это быстро и БЕСПЛАТНО!

Что нужно знать ↑

С какой суммы выплачивается налог, а также сколько он составляет в процентном соотношении от прибыли, полученной в результате продажи квартиры или иного имущества.

Нормативная база

Налоговый кодекс Российской Федерации (а точнее ст. №220) говорит о том, что продающий квартиру собственник обязан осуществить налоговые выплаты с чистого дохода, полученного в результате реализации недвижимости.

Величина налогового сбора составляет 13% от любой суммы, которая больше 1 млн. рублей – для резидентов России.

Если физическое лицо, продающее квартиру, резидентом не является, то величина данного налога увеличивается до целых 30%.

Важным нюансом является продолжительность владения недвижимостью. Если продажа осуществляется после трех лет нахождения в собственности, то налог не выплачивается.

Если продолжительность владения менее трех лет – налог выплачивается в полном размере.

Кто платит?

Согласно законодательству, собственник квартиры должен отчитываться перед налоговыми надзорными органами после того, как квартира был продана. Также случаются, что собственников у недвижимости несколько (двое или более).

Данная ситуация несколько более сложна, все зависит от того, каким образом распределены права на реализуемую недвижимость:

- собственность разделена равномерно;

- совместная собственность – недвижимость не разделена на доли, но каждый из владельцев имеет разные права на недвижимость;

- совместная собственность – доли распределены неравномерно.

Если у недвижимости один собственник, то выплата налогового сбора осуществляется только им – в размере 13% от чистого дохода при продаже.

Когда собственность является долевой, весь налог разделается пропорционально между всеми владельцами.

Если размер долей не определен, то налог распределяется между собственниками по их собственной договоренности – она должна быть составлена в письменной форме и утверждена юристом.

— Регулярная проверка качества ссылок по более чем 100 показателям и ежедневный пересчет показателей качества проекта.

— Все известные форматы ссылок: арендные ссылки, вечные ссылки, публикации (упоминания, мнения, отзывы, статьи, пресс-релизы).

— SeoHammer покажет, где рост или падение, а также запросы, на которые нужно обратить внимание.

SeoHammer еще предоставляет технологию Буст, она ускоряет продвижение в десятки раз, а первые результаты появляются уже в течение первых 7 дней. Зарегистрироваться и Начать продвижение

Если же доли распределены неравномерно, то каждый выплачивает налог пропорционально величине своей доли.

Особым случаем является ситуация, когда один из владельцев – несовершеннолетний гражданин России.

Согласно Налоговому кодексу РФ (ст. №19) он также как и любой другой собственник, обязан заполнять налоговую декларацию по форме 3-НДФЛ.

От имени ребенка могут выступать либо его родители, либо опекуны – данный момент регламентируется в статьях №26 и 27 НК РФ.

Сама декларация также может быть заполнена представителем несовершеннолетнего.

Основанием для подтверждения законности представительства является официальный документ – свидетельство о рождении опекаемого.

Объекты налогообложения

Налогообложению подлежит доход от продажи квартир, находящихся:

- в собственности юридических лиц;

- в собственности лиц физических.

Схемы, по которым осуществляется высчитывание величины налогового сбора при продаже, одинаковы для всех типов недвижимости.

Помимо квартир в многоквартирных домах к объектам налогообложения относятся:

- частные жилые дома с участком земли;

- части жилого дома;

- долевая собственность в квартирах – если она распределена на нескольких собственников;

- дача;

- земельный участок, на котором возможно строительство жилой недвижимости;

- строение или помещение иного вида;

- гараж.

Как рассчитать налог с продажи квартиры в 2020 году? ↑

Одним из самых важных моментов после продажи квартиры является правильный расчет величины налогового сбора, который необходимо будет уплатить.

При неправильном расчете налога предусмотрены штрафы и ответственность в соответствии с действующим законодательством.

От какой суммы платить

Чаще всего возникает вопрос следующего рода: сколько нужно заплатить при продаже квартиры, какая сумма должна учитывать при осуществлении расчетов?

Налоговым кодексом Российской Федерации установлено (ст. №249), что под доходом понимается сумма выручки при продаже недвижимости, составляющая разницу между ценой покупки и продажи.

Данная разница может высчитываться двумя способами:

- Если сохранился документ о покупке недвижимости – берется сумма, затраченная на покупку, и вычитается из суммы, полученной в результате продажи.

- В случае, когда договор купли-продажи не сохранился, можно воспользоваться вычетом – из суммы, полученной в результате продажи квартиры, вычитается 1 млн. рублей.

Какой налог с продажи квартиры для нерезидента России? Узнайте об этом в статье: налог с продажи квартиры для нерезидентов.

Какой налог с продажи квартиры для нерезидента России? Узнайте об этом в статье: налог с продажи квартиры для нерезидентов.

Все о подоходном налоге с продажи авто, который в собственности менее 3 лет, читайте здесь.

Независимо от того, каким образом был посчитан чистый доход, процентная ставка все равно составляет 13% для резидентов РФ и 30% для нерезидентов РФ.

Какой процент (ставка)

Налоговая ставка на доход физических лиц сильно разнится для различных категорий собственников.

Налоговый кодекс выделяет две основные категории:

- резиденты Российской Федерации;

- нерезиденты Российской Федерации.

Для тех, кто относится к первой категории (резиденты РФ), налог с чистого дохода при продаже недвижимости составляет всего 13%.

Так как граждане России выплачивают различные налоги, а также пополняют бюджет страны различными другими способами, для них имеются определенные льготы.

При вычислении той суммы, которую необходимо будет выплатить в качестве подоходного налога, можно существенно уменьшить её различными способами – с помощью социальных, имущественных или иных налоговых вычетов.

— Разгрузит мастера, специалиста или компанию;

— Позволит гибко управлять расписанием и загрузкой;

— Разошлет оповещения о новых услугах или акциях;

— Позволит принять оплату на карту/кошелек/счет;

— Позволит записываться на групповые и персональные посещения;

— Поможет получить от клиента отзывы о визите к вам;

— Включает в себя сервис чаевых.

Для новых пользователей первый месяц бесплатно. Зарегистрироваться в сервисе

Тем же собственникам, которые осуществили продажу недвижимости на территории РФ, при этом не являясь её налоговыми резидентами, никакие льготы не полагаются. Величина же самого подоходного налога составляет 30%.

Налоговым резидентов страны, согласно НК РФ (ст. №3), признается только тот, кто находится на территории РФ более чем 183 дня в году.

При этом гражданство физического лица абсолютно не важно. Например, если гражданин России проживает на территории США более 182 дней в календарном году, то резидентом РФ он не является.

И при продаже недвижимости или иной собственности ему необходимо будет выплатить налог с чистого дохода в размере 30%.

Есть ли льгота?

При выплате подоходного налога после продажи квартиры можно уменьшить его величину за счет различных льгот.

Они делятся на две категории:

- федеральные;

- местные.

Благодаря федеральным льготам никакой налог не платится следующими категориями граждан:

- инвалидами (первой и второй групп);

- Героями СССР и Героями РФ;

- лицами, участвовавшими в боевых действиях при защите СССР и РФ, проходивших службу в составе действующей армии;

- тем, кто согласно закону №1244-1 имеет право на социальную поддержку со стороны государства;

- военнослужащим, уволенным из вооруженных сил по достижении пенсионного возраста или же из-за полученных ранений, травм;

- гражданам, непосредственно участвовавшим в испытании ядерного оружия, либо занимавшихся устранением последствий его применения;

- близкими родственниками военнослужащих, погибших при исполнении своего воинского долга.

Местные льготы имеют право устанавливать органы местного же самоуправления.

Для получения льгот на налог, выплачиваемый при продаже квартиры, налогоплательщик обязан самостоятельно представить необходимые документы.

Формула для расчета

Самый распространенный вопрос, возникающий у собственников при продаже недвижимости, срок владения которой менее 3 лет: как рассчитать налог с продажи квартиры?

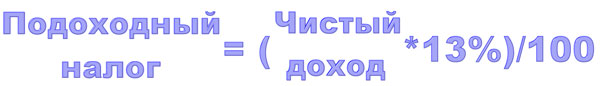

Величина налога вычисляется по следующей формуле:

Очень важно определиться — с какой суммы берется налог с продажи квартиры? Чаще всего этой суммой является разность между средствами, затраченными на покупку и средствами, полученными в результате продажи.

Но в некоторых случаях выгоднее применять формулу для расчета следующего вида: стоимость реализации недвижимости минус 1 млн. рублей.

Так как если стоимость недвижимости меньше одного млн. рублей, то при вычете будет отрицательная величина.

Примеры

Пример №1

Квартира была в собственности 2 года. После этого собственник продал её за 1.5 млн. рублей.

Налог в этом случае высчитывается следующим образом:

(1.5 млн. рублей – 1 млн. рублей)×13%=500 тыс. рублей×13%=65 тыс. рублей.

Пример №2

Супруги владеют квартирой менее трех лет и решили продать её. Доли собственности у них равные, продажная стоимость составляет 4 млн. рублей.

Налог составит:

(4 млн. рублей – 1 млн. рублей)×13%=390 тыс. рублей.

Полученная сумма (390 тыс. рублей) делится пополам между супругами, налог составит по 195 тыс. рублей на каждого, так как они имеют равные доли.

Возникающие нюансы ↑

Несмотря на то, что разобраться с тем, какой налог платится при продаже недвижимости, довольно просто, нередко возникают всевозможные нюансы и вопросы.

Чаще всего собственники желают снизить величину налога на чистый доход при продаже квартиры или разобраться с вопросом продажи при долевой собственности.

Как можно уменьшить размер налога?

Налог с продажи, насколько бы жалко ни было, все равно придется выплатить государству. Так как за нарушение законодательства предусмотрено довольно суровое наказание.

Но существуют способы, позволяющие уменьшить величину налога:

- приобрести другую квартиру в тот же календарный период, в котором была осуществлена продажа;

- реализовать квартиру по цене меньше 1 млн. рублей.

Согласно ст. №220 Налогового кодекса имеется возможность вернуть 13% от 1 млн. рублей, если было приобретено жилье в тот же год, когда была продана квартира.

Таким образом, компенсируется уплаченный налог на чистый доход. Если же в договоре купли-продажи указана сумма менее 1 млн. рублей, то налог платить нет необходимости.

Так как при вычислении налога из суммы продажи отнимается как раз 1 миллион рублей, а отрицательный процент оплатить, конечно же, нельзя.

При изменении доли в квартире

Часто случается, что собственник, ранее владевшей частью квартиры, впоследствии выкупает оставшуюся её часть и продает.

Сколько же берет в данном случае бюджет в свою пользу? Все зависит от того, когда была приобретена первая доля.

Если более чем три года назад, то платить налог нет необходимости – согласно ст. № 235 изменение количества собственников недвижимости не влечет за собой прекращение права владения.

Как определить налог с продажи квартиры, полученной в наследство по завещанию можно узнать в статье: налог с продажи квартиры, полученной в наследство.

Как определить налог с продажи квартиры, полученной в наследство по завещанию можно узнать в статье: налог с продажи квартиры, полученной в наследство.

Как можно избежать налог с продажи квартиры, читайте здесь.

Все о налоге при продаже квартиры, находящейся в собственности более 3 лет, смотрите здесь.

Налоговое законодательство необходимо соблюдать, так как за неуплату налогов рано или поздно придется отвечать перед законом.

Но следует помнить, что существует большое количество способом существенно уменьшить величину налогового сбора.

Поэтому перед продажей квартиры необходимо внимательно изучить Налоговый кодекс РФ.

Внимание!

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.