Какого размера штраф за неуплату земельного налога?

Предыдущая статья: Оплата земельного налога через интернет

Следующая статья: Земельный налог и кадастровая стоимость

Неуплата может быть умышленной, а может быть и неумышленной. В этом случае, и штрафы будут разные.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь к консультанту:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Это быстро и БЕСПЛАТНО!

- Законные основания

- Начисление штрафа (пени) за неуплату земельного налога

- Изменения 2020 года

- Снижение штрафа судами благодаря письму Росреестра

Законные основания ↑

За нарушение сроков оплаты земельного налога, как и любого другого налога, предусмотрена:

- налоговая ответственность;

- уголовная ответственность.

Налоговая ответственность наступает в случае умышленной или неумышленной неуплаты или не полной уплаты исчисленных сумм налога.

А уголовная – в случае, если налогоплательщик скрывает средства и имущество, за счёт которых можно оплатить земельный (и любой другой) налог.

Налоговая ответственность за неуплату

Налоговая ответственность наступает в случае, если налогоплательщик не уплачивает налог умышленно или неумышленно.

Умышленной неуплатой называют деяние, когда ответственное лицо знает о том, что платить налог нужно, но не уплачивает его.

Неумышленная неуплата – это деяние, которое наступила вследствие непредвиденных обстоятельств или чрезвычайной ситуации.

И то, и другое необходимо доказывать в суде. Ровно как налоговики будут доказывать умышленность неуплаты, приводя свои доказательства, так и налогоплательщик будет доказывать неумышленность, приводя свои доказательства и доводы.

Налоговикам и налогоплательщикам есть за что «сражаться» — штраф за умышленную неуплату в 2 раза больше штрафа за неумышленную.

Ст. 122 НК РФ

Ст. 122 НК РФ посвящена штрафам за полную или частичную неуплату налогов, в том числе и земельного.

За неумышленную неуплату или неполную уплату земельного налога, налоговым законодательством предусмотрен штраф в размере 20% от неуплаченной сумы.

— Регулярная проверка качества ссылок по более чем 100 показателям и ежедневный пересчет показателей качества проекта.

— Все известные форматы ссылок: арендные ссылки, вечные ссылки, публикации (упоминания, мнения, отзывы, статьи, пресс-релизы).

— SeoHammer покажет, где рост или падение, а также запросы, на которые нужно обратить внимание.

SeoHammer еще предоставляет технологию Буст, она ускоряет продвижение в десятки раз, а первые результаты появляются уже в течение первых 7 дней. Зарегистрироваться и Начать продвижение

Если тоже деяние, но совершено умышленно, то штраф будет уже в 2 раза больше – 40% от неуплаченной суммы.

Комментарии к статье

Как сказано в комментариях к ст. 122 НК РФ, сама неуплата не земельного налога в сроки, предусмотренные законодательством федерального и местного масштаба, не является налоговым нарушением.

Обязательным условием применения штрафных санкций к налогоплательщику является наличие вины последнего. Об этом же говорит и судебная практика по аналогичным делам.

Полная или частичная неуплата земельного налога означает, что у налогоплательщика возникла задолженность по данному виду налога перед местным бюджетом.

Если у налогоплательщика есть переплата по этому конкретному налогу или по другим видам, то можно произвести перезачёт, и никакого налогового правонарушения не будет.

Если есть переплата по земельному налогу, то в случае возникновения задолженности по суммы меньшей, чем переплата, перезачёт произойдёт автоматически.

Если есть переплата по любому другому налогу, то в налоговую инспекцию необходимо написать заявление на перезачёт одного налога в счёт задолженности по другому налогу.

То есть, вторым обязательным условием для привлечения налогоплательщика к ответственности по ст. 122 НК РФ, является наличие недоимки по земельному налогу.

Также нельзя привлекать к ответственности по этой статье, если в ходе камеральной проверки была выявлена задолженность по земельному налогу, но налогоплательщик подал в налоговый орган уточнённую декларацию, и выплатил сумму долга, и пени, на него начисленные до того, как закончилась камеральная проверка.

В этом случае, также не возникло оснований для привлечения к ответственности.

Срок давности привлечения к ответственности

Если факт неполной уплаты или неуплаты налога доказан полностью, то имеет место вина налогоплательщика. При наличии вины наступает ответственность за совершённое деяние.

В п. 1 ст. 113 НК РФ сказано, что срок давности по налоговым правонарушениям составляет 3 года. Этот срок отсчитывается со дня возникновения задолженности по земельному налогу для физических лиц.

Для юридических лиц этот отсчитывается со дня окончания того налогового периода, в котором возникла задолженность.

Например, у физического лица возникла недоимка по земельному налогу за 2012 год. То есть он не уплатил налог до 01 февраля 2013 года.

Следовательно, с 01 февраля 2020 года налоговики не смогут привлечь его к ответственности по ст. 122 НК РФ.

— Разгрузит мастера, специалиста или компанию;

— Позволит гибко управлять расписанием и загрузкой;

— Разошлет оповещения о новых услугах или акциях;

— Позволит принять оплату на карту/кошелек/счет;

— Позволит записываться на групповые и персональные посещения;

— Поможет получить от клиента отзывы о визите к вам;

— Включает в себя сервис чаевых.

Для новых пользователей первый месяц бесплатно. Зарегистрироваться в сервисе

Как осуществляется оплата земельного налога через систему «Сбербанк-онлайн» можно узнать в статье: оплата земельного налога через интернет.

Как осуществляется оплата земельного налога через систему «Сбербанк-онлайн» можно узнать в статье: оплата земельного налога через интернет.

Все о КБК по земельному налогу можно узнать здесь.

Точно так же и для юридических лиц. Например, ООО «Бета» не оплатила земельный налога за 1-ый квартал 2012 года. Сделать это нужно до 30 апреля 2012 года.

Следовательно, с 01 мая 2012 года у ООО «Бета» возникла недоимка по земельному налогу. С 01 мая 2020 года налоговики не смогут привлечь его к ответственности за неуплату.

Но налоговики имеют право приостановить течение срока давности, а затем восстановить его снова.

Сделать они это могут только на основании акта, в котором указано, что налогоплательщик всячески препятствует проведению камеральных проверок со стороны налоговой инспекции.

Как только эти обстоятельства будут устранены и налоговики составят ещё одни акт о возобновлении проверки, то и срок давности будет восстановлен.

Начисление штрафа (пени) за неуплату земельного налога ↑

Если есть недоимка по земельному налогу, то на сумму неуплаты начисляются пени и штраф. Пени и штраф начисляются в процентном отношении к сумме долга.

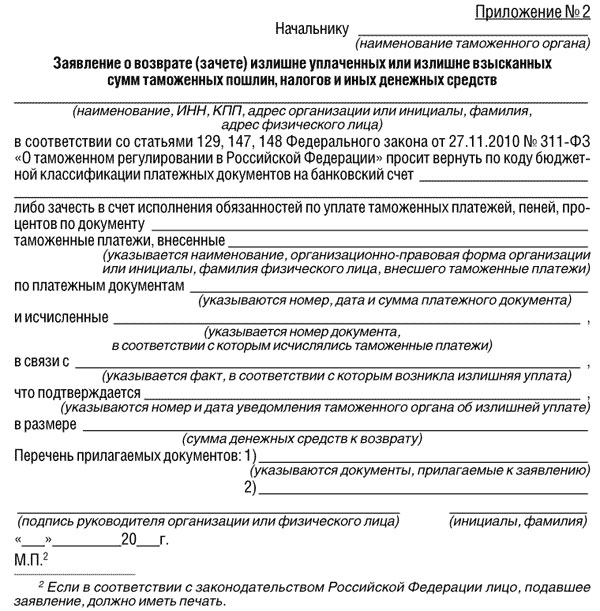

Фото: образец заявления о возврате (зачете) излишне перечисленной суммы в бюджет

Пени начисляются за каждый день просрочки, а штраф – единовременно.

Юридическим лицам

Пени на земельный налог равно 1/300 ставки рефинансирования на день возникновения недоимки. Сегодня эта ставка равна 8%.

Формула для расчёта пени по земельному налогу выглядит следующим образом:

Например, ООО «Вальс» имеет недоимку в местный бюджет в размере 26 000 рублей по земельному налогу.

Налог не платится уже 1,5 месяца, то есть 45 дней. Таким образом, размер пени за неуплату земельного налога будет равен:

26 000 * 45 * 1/300 * 8% = 312 рублей.

Штраф за неуплату земельного налога юридическим лицам составляет 20% от неуплаченной суммы налога, если будет доказано, что неуплата произошла не по вине налогоплательщика.

Если налоговик сумеют доказать, что неуплата произошла с умыслом, то штраф будет взыскиваться в размере 40% от суммы неуплаты.

Штраф начисляется только один раз, независимо от того, сколько дней просрочки в наличии. Это наказание за совершение налогового правонарушения.

Физическим лицам

Если у физического лица возникла недоимка по земельному налогу, то согласно ст. 69 НК РФ, налоговый орган должен направить физическому лицу налоговое уведомление с требованием оплатить налог и пени, по не нему начисленные.

Сделать это налоговики должны в течение 3-ём месяцев со дня возникновения недоимки.

Если сумма неуплаты и пени на неё равна меньше 500 рублей, то направить уведомление нужно в течение года, со дня возникновения и обнаружения этой недоимки.

Пени и штраф на неуплаченную сумму налога рассчитывается и начисляется точно так же, как и для юридических лиц.

Но, физические лица уплачивают налога по уведомлениям, которые рассылает по почте налоговая инспекция.

Поэтому, чтобы начислять штраф и пени, налоговики должны быть уверены, что налогоплательщик получил налоговое уведомление.

Индивидуальным предпринимателям (ИП)

ИП является одновременно и физическим, и юридическим лицом.

В отношении земельный участков, которые используются им для ведения предпринимательской деятельности и достижения финансовых результатов, то в отношении этого участка ИП должен уплачивать налог как юридическое лицо.

Пени и штрафы начисляются как для юридических лиц.

Если ИП владеет участком земли, и использует его для личных целей, то и земельный налог он уплачивает, на основании полученного от налогового органа, уведомления.

Пени и штрафы начисляются как для физических лиц.

Изменения 2020 года ↑

В 2020 году сильно выросла кадастровая стоимость земельных участков, что привело к росту земельного налога в 1,5 – 3 раза.

Это произошло из-за того, что в 2013 году была проведена переоценка кадастровой стоимости некоторых категорий земель.

Особенно это коснулось земель, используемых для садоводства, огородничества и личного подсобного хозяйства.

То есть, в основном налог вырос для пенсионеров – одного из самых социально незащищённых слоёв нашего общества.

Но не стоит забывать и про наличие льгот. Есть список федеральных льготников, которые имеют резерв в 10 000 рублей, необлагаемых налогом.

Местные власти могут этот список расширить, например, предоставить льготы пенсионерам.

Поэтому, прежде чем уплачивать выросший в несколько раз налог, стоит узнать, а не является ли эта категория физических лиц льготниками по земельному налогу.

Снижение штрафа судами благодаря письму Росреестра ↑

В некоторых регионах нашей страны, кадастровая стоимость значительно выше, чем рыночная стоимость аналогичных участков земли. Это можно оспорить в специальной комиссии.

Основание для обращения является:

- недостоверность информации по поводу конкретного земельного надела;

- установление рыночной цены, на этот участок, исходя из его площади.

Чтобы установить реальную кадастровую цену на земельный участок, необходимо провести независимую оценку рыночной стоимости. А затем подать документы в территориальное управление Росрееста.

Налогоплательщик, для того чтобы оспорить кадастровую стоимость своего участка земли, должен:

- собрать все уведомления из налоговой инспекции с требованием уплатить налог, пени и штраф на него;

- все документы на землю и их копии. Копии лучше заверить нотариально;

- кадастровый паспорт земельного надела;

- отчёт независимых оценщиков об установление рыночной стоимости;

- заключение эксперта из той же компании о том, что предыдущая оценка рыночной стоимости была проведена с нарушением правил. Такой документ необходим, если разница в рыночной стоимости составляет 30% и более.

Весь этот пакет документов необходимо передать в специальную комиссию по решению споров о кадастровой стоимости. Такие жалобы рассматривают в течение 30 дней с момента регистрации заявления.

Заявления на пересмотр кадастровой стоимости бывают двух типов:

После рассмотрения и удовлетворения жалобы налогоплательщика, Росреестр должен написать в налоговую инспекцию о произошедшей переоценке и о новой кадастровой стоимости участка.

Налоговики должны пересчитать налог на землю на этот период и, следовательно, снизить штраф, если он уже начислен.

Если дело о начислении штрафа рассматривается в суде, то по письму из Росреестра суд также пересматривает кадастровую стоимость участка земли, снижает налог и штраф.

Какие проводки при начислении земельного налога в бюджетном учреждении? Читайте об это в статье: проводки по начислению земельного налога.

Какие проводки при начислении земельного налога в бюджетном учреждении? Читайте об это в статье: проводки по начислению земельного налога.

Как рассчитать земельный налог в многоквартирном доме узнайте здесь.

Какие бывают льготы по земельному налогу для многодетных семей можно посмотреть здесь.

Каждому налогоплательщику необходимо внимательно относится к уплате налога на землю. Способов оплаты множество, уже давно не нужно стоять в банках в очереди.

Можно оплачивать налог и через терминал, и через интернет, используя различные сервисы.