В какие сроки производится уплата налога УСН в 2020 году

Доплата положительной разницы между уплаченной суммой и той, что вышла после окончательного расчета производиться не позже дня сдачи отчетной документации.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь к консультанту:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Это быстро и БЕСПЛАТНО!

- Основные моменты

- Оплата УСН в 2020 году

- Отсрочка уплаты налога

- Штраф за несвоевременную уплату (пени)

Поэтому необходимо детальнее разобраться, что является основание платежа при уплате налога УСН и как заполнить квитанцию для ИП.

Основные моменты ↑

Так как уплата налога осуществляется по итогам календарного периода, налогоплательщикам нужно учитывать положения ст.346.19 НК РФ. Величина налоговой ставки определяется на основании ст.346.20 НК РФ.

Законодатель предоставил налогоплательщикам два способа расчета суммы налога:

| 6% | Под налогообложение подпадают все доходы субъекта хозяйственной деятельности |

| 15% | Под налогообложение подпадают доходы, уменьшенные на сумму документально подтвержденных издержек предприятия |

Также региональные органы государственной власти могут устанавливать дифференцированные ставки налога. Общий порядок исчисления суммы налога закреплен ст.346.21 НК РФ.

Отчетная документация сдается в сроки, утвержденные ст.346.23 НК РФ. При утрате права на использование УСН отчетность подается до 25 числа месяца, который наступает за истекшим налоговым периодом.

Переход на иную систему налогообложения производится на основании письменного уведомления. Документ необходимо подавать в ФНС по месту регистрации заявителя до 31 декабря.

При первичной регистрации предприятия законодатель предусмотрел возможность уведомления фискального органа о переходе на УСН в 30-дневный срок с момента постановки на учет. Форма уведомления закреплена приказом ФНС.

В то же время при переходе на упрощенную систему налогообложения, заинтересованное лицо обязано обосновать возможность ее применения и указать ту налоговую ставку, согласно с которой будет начисляться налог.

Организация считается автоматически перешедшей на УСН, если у налоговой службы не возникло никаких претензий. Исключением являются ограничения, которые прямо установлены законом.

— Регулярная проверка качества ссылок по более чем 100 показателям и ежедневный пересчет показателей качества проекта.

— Все известные форматы ссылок: арендные ссылки, вечные ссылки, публикации (упоминания, мнения, отзывы, статьи, пресс-релизы).

— SeoHammer покажет, где рост или падение, а также запросы, на которые нужно обратить внимание.

SeoHammer еще предоставляет технологию Буст, она ускоряет продвижение в десятки раз, а первые результаты появляются уже в течение первых 7 дней. Зарегистрироваться и Начать продвижение

Полный перечень субъектов хозяйственной деятельности, по которым действуют законодательные ограничения, утвержден ст.346.12 НК РФ.

Предприятия утрачивают право на применение УСН, если:

| Вид лимита | Установленный размер |

| Совокупная прибыль за 9 месяцев | Превысит 45 млн. руб. |

| Итоговая стоимость ОС | Будет больше 100 млн. руб. |

| Предельное количество наемных рабочих | Превысит 100 чел. |

Однако стоит отметить, что вышеуказанная сумма прибыли подпадает под ежегодное индексирование. Для ее перерасчета налогоплательщикам необходимо использовать соответствующий коэффициент дефлятор.

Сегодня его величина составляет 1,147. Перерасчет осуществляется ежегодно до 31 декабря. Если прибыль предприятия превышает 60 млн. руб., тогда оно автоматически теряет возможность использования УСН.

При этом ограничительная сумма дохода также подлежит ежегодному индексированию. Для проведения ее перерасчета используется вышеуказанный коэффициент. Доходы налогоплательщика определяются на основании ст.249 НК РФ.

Также субъекты хозяйственной деятельности должны брать во внимание внереализационную прибыль, которая включает, доходы:

- От долевого участия в качестве соучредителя другой организации.

- В виде положительной разницы курса валюты.

- От сдачи объекта недвижимости в аренду по договору.

- От присужденных должнику штрафных санкций.

- От безвозмездно перешедших имущественных прав.

- От участия в простом товариществе.

- В виде полученных процентов по кредитным соглашениям.

- От сумм, на которые уменьшается уставной капитал.

При расчете налоговой базы не учитываются только те доходы, которые были получены в рамках ст.251 НК РФ.

К ним относится прибыль, полученная в виде:

- имущества, полученного в качестве предоплаты, залога, задатка по соглашению;

- имущества, полученного в качестве взноса в уставной капитал предприятия;

- суммы НДС, подлежащего налоговому вычету у принимающей компании;

- безвозмездной помощи;

- основных средств и нематериальных активов, которые были безвозмездно переданы в рамках международных договоров;

- имущества, что поступило поверенному для реализации договорных обязательств;

- средств, полученных по кредитному соглашению;

- суммы процентов, полученных из бюджета;

- имущества, что было передано в качестве целевого финансирования;

- стоимости материалов, полученных во время демонтажа объектов, которые выводятся из эксплуатации;

- иных доходов.

Чтобы рассчитать расходы предприятия нужно учитывать положения ст.346.16 НК РФ.

Чтобы определить балансовую цену ОС необходимо брать во внимание имущество, которое подлежит амортизации. Граничное количество наемных рабочих исчисляется по итогам года.

Плательщики налога

Налогоплательщиками признаются организации и ИП избравшие УСН (ст.346.12 НК РФ). Под законодательные ограничения подпадают следующие субъекты хозяйственной деятельности:

- Организации, имеющие представительства.

- Банки, страховые компании и МФО.

- Негосударственные пенсионные фонды.

- Физические и юридические лица, занимающиеся торговлей ценными бумагами.

- Производители подакцизных товаров.

- Предприниматели, которые перешли на единый социальный налог.

- Казенные, бюджетные и зарубежные организации.

- Предприятия, имеющие в своем составе другие организации с долей более 25%.

- Юридические лица, осуществляющие добычу полезных ископаемых.

- Нотариусы, адвокаты.

- Ломбарды.

Исключением в отношении представительств юридического лица является наличие обособленных подразделений.

Проводки при начислении УСН в 1С смотрите в статье: УСН в 1С.

Проводки при начислении УСН в 1С смотрите в статье: УСН в 1С.

Размер максимального дохода при УСН для ИП в 2020 году, читайте здесь.

Касательно ограничений по структуре уставного фонда, то они не относятся к организациям:

- где уставный капитал включает взносы общественных организаций инвалидов, при условии, что их общая численность среди рабочего персонала превышает 50%;

- осуществляющим хозяйственную деятельность на основании Закона N 3085-I;

- использующих результаты интеллектуальной деятельности, в отношении которых за ними закреплены исключительные права.

Ограничения по добыче полезных ископаемых не действуют на распространенные ископаемые, согласно списку, который утверждает профильное министерство.

Полный перечень видов деятельности, исключающих использование УСН, утвержден ст.346.12 НК РФ.

Объект налогообложения

Законодатель предоставил налогоплательщикам два способа расчета суммы налога. Поэтому организации сами выбирают объект налогообложения, который будет действовать до конца года.

Видео: как сформировать налоговую декларацию при УСН 15%

Использование 6% налоговой ставки выгодно организациям, с небольшими расходами. Эта категория налогоплательщиков также освобождается от уплаты минимального налога, например, если предпринимательская деятельность не велась.

— Разгрузит мастера, специалиста или компанию;

— Позволит гибко управлять расписанием и загрузкой;

— Разошлет оповещения о новых услугах или акциях;

— Позволит принять оплату на карту/кошелек/счет;

— Позволит записываться на групповые и персональные посещения;

— Поможет получить от клиента отзывы о визите к вам;

— Включает в себя сервис чаевых.

Для новых пользователей первый месяц бесплатно. Зарегистрироваться в сервисе

Исключением являются страховые взносы в пенсионный фонд. Для расчета суммы налога необходимо умножить сумму общего дохода на ставку налога.

Что касается применения 15% налоговой ставки, то она выгодна крупным организациям, но, они обязаны вести учет своих расходов. Чтобы определить расходы предприятия нужно учитывать требования ст.346.16 НК РФ.

Полученная прибыль может быть уменьшена на следующие расходы:

- на покупку ОС или нематериальных активов;

- на покупку прав в отношении изобретения;

- издержки, вытекающие из научных трудов;

- арендные платежи;

- расходы по выплате заработной платы;

- НДС;

- проценты по договорам займа.

Расходные статьи налогоплательщика должны быть обоснованы. Еще одним условием является их документальное подтверждение (ст.252 НК РФ).

Если расходы направлены не на получение прибыли, то они не входят в состав расходов, уменьшающих налоговую базу.

Согласно с требованиями закона подтверждение издержек может быть зафиксировано:

- таможенной декларацией;

- приказом о командировке;

- актом выполненных работ;

- счетом-фактурой;

- билетом.

Признание расходов происходит исключительно после оплаты. Для расчета суммы налога организации нужно из суммы общего дохода отнять сумму документально подтвержденных расходов и умножить полученный показатель на соответствующую налоговую ставку.

Законные основания

Порядок признания доходов и расходов, а также возможные способы налогообложения регулируются гл.26.2 НК РФ. До какого числа нужно вносить авансовые платежи, сказано в ст.346.21 НК РФ.

Формуляр книги учета доходов и расходов разработан Министерством финансов. Текущую редакцию налоговой декларации можно найти в соответствующем приказе ФНС.

Оплата УСН в 2020 году ↑

Оплата единого налога осуществляется по месту регистрации (нахождения) организации или по месту жительства ИП.

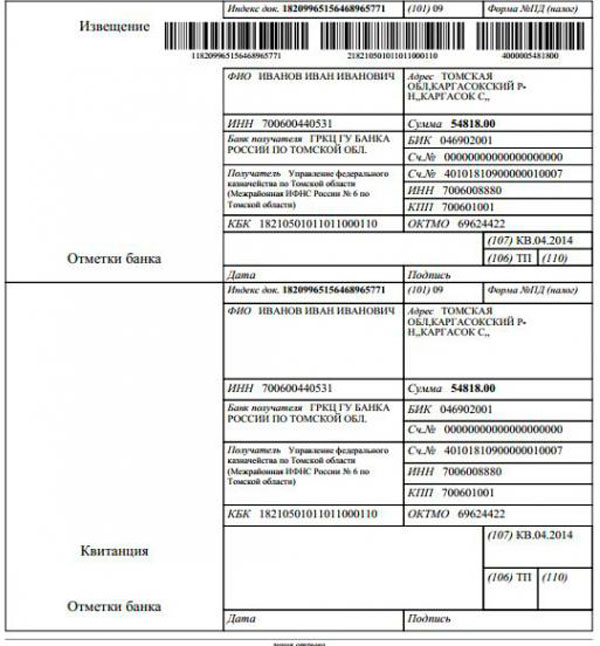

Где посмотреть реквизиты (квитанция)

Узнать все необходимые реквизиты для уплаты единого налога можно на сайте ФНС. Здесь же можно сформировать готовый платежный документ (поручение), в т. ч. для ИП, заполняя соответствующие поля стандартного формуляра.

Коды бюджетной классификации можно узнать здесь. Отдельно налогоплательщику стоит обратить внимание на целевое назначение платежа при уплате УСН 2020.

После того, как платеж будет сформирован, нужно распечатать квитанцию и отнести в отделение любого банка.

Фото: образец квитанции

Также можно произвести платеж в кассе Сбербанке. Как правило, сотрудники банка знают все необходимые реквизиты, и по факту оплаты налога выдадут соответствующую квитанцию.

Сроки оплаты

Порядок уплаты налога закреплен ст.346.21 НК РФ. Налогоплательщики обязаны производить ежеквартальную уплату авансовых платежей, но, не позже 25 числа месяца соответствующего квартала.

Как сдается нулевая отчетность ООО на УСН в 2020 году узнайте из статьи: отчетность ООО на УСН.

Как сдается нулевая отчетность ООО на УСН в 2020 году узнайте из статьи: отчетность ООО на УСН.

Проводки при взаимозачете на УСН Доходы, читайте здесь.

В какие сроки осуществляется сдача отчетности для ИП на УСН без работников, смотрите здесь.

По итогам года срок уплаты оставшейся суммы не должен быть позже даты подачи декларации. Другими словами, положительная разница уплачивается:

| Организациями | Не позже 31 марта |

| ИП | Не позже 30 апреля |

Способы осуществления платежа

Как уже говорилось, произвести уплату единого налога можно в любом банковском отделении. Для этого необходимо предоставить готовую квитанцию, или уточнить реквизиты у сотрудника банка.

Отсрочка уплаты налога ↑

Порядок предоставления отсрочки по уплате налогов утвержден ст.64 НК РФ. Заявление о предоставлении отсрочки подается в налоговую службу.

К заявлению необходимо приложить следующие документы:

- справку фискального органа о состоянии расчетов налогоплательщика по налогам;

- справку ФНС о наличии у заявителя банковских счетов;

- справку банка за 6 месяцев о ежемесячных оборотах денег на вышеуказанных счетах налогоплательщика;

- справку банка об остатке денег на выявленных счетах заявителя;

- список контрагентов-дебиторов налогоплательщика, с отображением стоимости договоров, что были заключены с этими контрагентами;

- обязательство заявителя, предусматривающее соблюдений вышеуказанных условий, согласно с которыми будет приниматься решение о предоставлении отсрочки;

- документы, подтверждающие наличие причин изменить срок уплаты налога;

- график погашения образовавшейся задолженности.

Порядок изменения сроков по уплате единого налога закреплен приказом ФНС.

Заявителю необходимо будет доказать наступление следующих обстоятельств:

- Получение материального ущерба, вследствие стихийного бедствия или иных форс-мажорных обстоятельств.

- Факт задержки бюджетного финансирования.

- Угрозу возникновения признаков банкротства.

- Сезонный характер осуществления хозяйственной деятельности.

Штраф за несвоевременную уплату (пени) ↑

Ответственность за несвоевременную уплату налога установлена ст.122 НК РФ. Нарушителю грозит штраф 20-40% от неуплаченной суммы. Также в отношении задолженности будет начисляться пеня (ст.75 НК РФ).

Подбивая итог статьи, отметит ключевые моменты, связанные с уплатой единого налога. Исчисление суммы налога осуществляется по итогам налогового периода.

Тогда как уплата авансовых платежей производится ежеквартально. Сформировать квитанцию по уплате налога можно на сайте ФНС.

В качестве альтернативы можно обратиться в любое отделение Сбербанка. Уплата налога производится по месту нахождения налогоплательщика.

Внимание!

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

- Задайте вопрос через форму (внизу), либо через онлайн-чат

- Позвоните на горячую линию:

- Москва и Область - +7 (499) 110-43-85

- Санкт-Петербург и область - +7 (812) 317-60-09

- Регионы - 8 (800) 222-69-48

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.