Как выглядит образец заполнения счета-фактуры в 2020 году?

Предыдущая статья: Возврат уставного капитала учредителю при ликвидации

Следующая статья: Счет-фактура обособленного подразделения

Как заполнять счета-фактуры? Это не так просто выяснить из сухих положений Налогового кодекса. Проанализируем основные аспекты законодательства РФ и разберемся, как же должна выглядеть такая документация в 2020 году.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь к консультанту:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Это быстро и БЕСПЛАТНО!

- Базовые сведения

- Как правильно заполнить счет-фактуру (правила оформления)?

- Особенности ведения документации

- Часто задаваемые вопросы

Правила заполнения счетов-фактур необходимы не только плательщикам НДС, но и лицам, которые добровольно выставляют такие бланки своим контрагентам. Рассмотрим, какого порядка формирования документа следует придерживаться.

Базовые сведения ↑

Выясним, что такое счет-фактура и перечислим главные его особенности.

Характеристики документа

Счет-фактура – документ, при наличии которого можно применить вычет по налогу на добавленную стоимость.

Такой бланк составляется плательщиками НДС на транспортные услуги (грузоперевозки), реализацию товара, выполнение работ.

Покупателю нужно получить от продавца счет-фактуру, который в дальнейшем станет основанием для использования вычета. При этом составленный документ не станет подтверждением того, что товар передано, а услуги предоставлено.

Для этого заполняют накладную, акты приемки-передачи и др. Счет-фактура не относится к первичной документации.

Такие документы помогут вести налоговый учет выданных счетов, но влиять не складской запас не смогут. Установлен срок составления счета-фактуры – в течение 5 дней с того времени, когда:

| Получено сумму в полном или частичном объеме | За предоставление услуг, приобретение товара и т. п. |

| Выдано товар, оказано услуги | То есть после отгрузки |

Отсчет начинают со следующего дня после выполнения операции. Счет-фактуру не нужно выставлять в таком случае:

| Когда реализация товара осуществляется с оплатой наличными средствами фирмами | Что занимаются продажами в розницу, предоставляют услуги общепита и иные оплачиваемые услуги жителям (ст. 168 п. 7 НК) |

| Когда осуществляется реализация акций (сюда не относятся брокерские и посреднические услуги) | В соответствии со ст. 169 п. 4 НК РФ |

| При выполнении не облагаемых налогом операций банком | Негосударственным ПФР |

Нет необходимости составлять счета и тогда:

| Когда получено сумму в счет поставки | Которая запланирована, при условии, что товар не облагается НДС |

| Когда импортируется товар в пределы страны | Так как вместо счета-фактуры будет подаваться таможенная декларация |

На проценты по займу, в том числе сотрудникам, счет-фактура выставляется. Только оформлять такой бланк необходимо с пометкой «без НДС».

Назначение авансового счета-фактуры

Согласно 18 пункту правил составления отчетности, в случае получения авансового платежа в счет поставки, которая планируется в ближайшее время, продавец готовит счет-фактуру. Его сведения отражаются в Книге продаж.

Забиваем Сайты В ТОП КУВАЛДОЙ - Уникальные возможности от SeoHammerКаждая ссылка анализируется по трем пакетам оценки: SEO, Трафик и SMM. SeoHammer делает продвижение сайта прозрачным и простым занятием. Ссылки, вечные ссылки, статьи, упоминания, пресс-релизы - используйте по максимуму потенциал SeoHammer для продвижения вашего сайта.Что умеет делать SeoHammer— Продвижение в один клик, интеллектуальный подбор запросов, покупка самых лучших ссылок с высокой степенью качества у лучших бирж ссылок.

— Регулярная проверка качества ссылок по более чем 100 показателям и ежедневный пересчет показателей качества проекта.

— Все известные форматы ссылок: арендные ссылки, вечные ссылки, публикации (упоминания, мнения, отзывы, статьи, пресс-релизы).

— SeoHammer покажет, где рост или падение, а также запросы, на которые нужно обратить внимание.

SeoHammer еще предоставляет технологию Буст, она ускоряет продвижение в десятки раз, а первые результаты появляются уже в течение первых 7 дней. Зарегистрироваться и Начать продвижениеВ приказе властей от 20.11.2003 № БГ-3-03/644 есть информация о том, что при получении авансов при расчете НДС используют ставку 18/118 или 10/110%.

А значит, и в счете-фактуре стоит вписывать такие же ставки. В Книге продаж (в пункте 5а) при формировании счета по предоплате не стоит ничего указывать.

Согласно пункту 13 порядка заполнения документа, при отгрузке продукции, отчетность на суммы полученной предварительной оплаты, что выданы и зарегистрированы продавцом в Книге по продажам, должны отражаться в Книге по приобретениям.

Это необходимо для расчета НДС с целью возмещения. Итак, при получении продавцами предоплаты составляется счет-фактура на реализацию товара и на оказание услуг два раза:

- в течение 5 дней после оплаты;

- в момент отгрузки (ст. 167 п. 1, п. 14 НК).

Порядок действий:

- продавец получает аванс – выставляет счет;

- регистрирует его в Книге продаж (ст. 168 п. 3 НК);

- возмещает НДС, что был перечислен с авансовой суммы;

- регистрирует предоставленный счет в Книге покупок (ст. 172 п. 6, ст. 71 п. 8 НК);

- выдает новый бланк при продаже товара;

- регистрирует сведения из него в Книге продаж (ст. 168 п. 3 НК).

Где можно взять бланк?

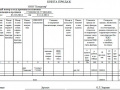

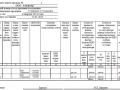

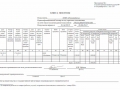

Сам бланк можно скачать на одном из интернет-порталов. Но можете не утруждать себя поисками – воспользуйтесь представленным образцом:

Нормативная база

Перечислим актуальные нормативные документы, положения которых регулируют порядок составления, подачи, а также сроки подготовки счетов-фактур:

| Постановление № 1137 от 24 января 2012 года (в ред. 1 апреля 2012 г.) | Которое содержит формы бланков |

| Документ № ЕД-4-3/1193 от 26 января 2012 | Сведения о том, что не может повлечь за собой отказ в использовании вычетов |

| Законодательный документ чиновников от 11 апреля 2012 года №ЕД-4-3/6103@ | Порядок предоставления корректировочного бланка |

| Акт от 2 марта 2012 г. № 03-07-09/17, от 27 февраля того же года № 03-07-09/11 | Правила выставления счетов-фактур при возврате товара |

| О подготовке исправленного бланка говорится | В документе от 12 марта 2012 г. № ЕД-4-3/4143@ |

| Правила выставления бланков организацией-банкротом налоговым агентам | Нормативный акт от 27.02.2012 года № 07-02-06/29 и другие |

| Формат счета-фактуры | Приказ от 5 марта 2012 № ММВ-7-6/138@ |

Как правильно заполнить счет-фактуру (правила оформления)? ↑

По выставленным счетам-фактурам стоит отражать сведения такого плана:

- названия и реквизиты каждого участника сделки;

- список выданного товара;

- цену на выполненные работы, товар;

- общие цены;

- ставки и размер налога.

Готовить бланки допускается в бумажном виде или в электронном. Во втором случае стоит получить согласие контрагента. Но есть еще требование совместимости техники для обработки документов.

Как выписать счет-фактуру при покупке смотрите в статье: счет-фактура.

Как выписать счет-фактуру при покупке смотрите в статье: счет-фактура.

Какие проводки отражают возврат уставного капитала учредителю при ликвидации, читайте здесь.

Как сделать отчет (порядок формирования)

При составлении счета-фактуры стоит использовать типовую форму, которая содержится в Постановлении № 914 от 02.12.2000 года.

Придерживайтесь такого порядка:

| Поставьте номер документа и дату, когда он составляется | Нумерация возобновляется ежегодно или ежеквартально, ежемесячно, ежедневно |

| В пункте 2 | Впишите полностью или сокращенно название компании (согласно учредительным документам) |

| 2а | Адрес лица, что выступает продавцом |

| 2б | ИНН и КПП компании, реализующей товар, предоставляющей услуги. В том случае, когда компания состоит на учете в двух Инспекциях (межрегиональной и местной), в счетах стоит отражать КПП, что был присвоен в межрегиональном отделении |

| 3-4 | Грузополучатель и его адрес, а также сведения о грузоотправителях. Если отправитель груза и продавец является одним лицом, то стоит прописать «Он же». Следите за тем, чтобы все реквизиты соответствовали документации. При уступке права требования (при передаче прав на имущество) нужно поставить прочерки |

| В 4 пункте | Нужно поставить прочерк, если счет выписывается на выполненные работы. «Он же» в графе 4 не допускается ставить – стоит полностью прописывать сведения согласно учредительской документации. Хотя такое заполнение не будет являться основанием для получения отказа в предоставлении вычета |

| 5 | Заполняется, если:

|

| 6 | Название лица, что выступает в качестве покупателя |

| 6а | Адрес такого лица, что должен соответствовать сведениям из учредительной документации |

| 6б | ИНН и КПП фирмы, что приобретает товар |

Если товар передается на безвозмездной основе, необходимо поставить прочерк в пункте 4, 6, 6а, 6б. Далее нужно переходить к табличным данным.

Рассмотрим графы, с заполнением которых чаще всего возникают трудности. Отражают:

| Название продукции, прав на имущество | Допустимо указание товарных знаков на иностранных языках, если таковые имеются в сертификатах соответствия на товар. Само название указывают на русском. Можно вписать в одном счете, но на разных позициях товары и услуги. Счет-фактура на строительные работы не может содержать общие названия услуг. Следует расписывать каждую услугу |

| Единица измерения, если есть такая возможность | Код и показатель из общероссийского классификатора измерительных единиц |

| Количество, объем товара, что поставляется в соответствии с принятыми единицами измерения | Пункты 2-3 могут не заполняться в том случае, когда лицо предоставляется услуги или выполняет работы |

| Стоимость продукции с НДС за единицу согласно договорам | Если оплата производится по государственной цене, стоит включить НДС |

| Общая сумма от отгруженной продукции | Не отражается, если в счете-фактуре вписано несколько позиций товара, так как этот пункт не содержит всю сумму, которая должна оплачиваться |

| Размер акциза | Если нет показателя, ставят «без акциза». Если получено сумму оплаты в счет поставки, что ожидается, необходимо поставить прочерк |

| Отражают ставку | Вписывают размер налога |

| Общие суммы | В отношении операций, перечисленных в п. 5 ст. 168 НК, ставят прочерки |

| Указывают страну происхождения товара в том случае, если это не РФ | При поучении аванса ставят прочерки. Вписывают в этой графе и цифровые коды |

| Необходимо указать номера таможенных деклараций | — |

Плательщиком могут вноситься дополнительные графы, о чем говорится в документе от 8.04.2002 № 03109/918/14Н443.

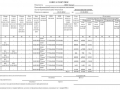

Как выглядит заполненный счет-фактура (пример)

Особенности ведения документации ↑

Не всегда получается придерживаться общепринятых правил. Разберемся, какие особенности составления счетов-фактур предусмотрены для обособленных подразделений, налоговых агентов и индивидуальных предпринимателей.

Для налогового агента

В Налоговом кодексе нет указания на то, что налоговый агент обязан выписать счет-фактуру и отражать сведения таких документов в Книге покупок и продаж.

— Разгрузит мастера, специалиста или компанию;

— Позволит гибко управлять расписанием и загрузкой;

— Разошлет оповещения о новых услугах или акциях;

— Позволит принять оплату на карту/кошелек/счет;

— Позволит записываться на групповые и персональные посещения;

— Поможет получить от клиента отзывы о визите к вам;

— Включает в себя сервис чаевых.

Для новых пользователей первый месяц бесплатно. Зарегистрироваться в сервисе

Но именно такая документация является основой для формирования декларации по налогу на добавленную стоимость, для расчета сумм НДС, которая подлежит вычету. А вычет, в свою очередь, возможен при наличии счета-фактуры.

Чтобы не возникло вопросов у инспектора, при исполнении обязательств по по агентскому договору стоит формировать счета-фактуры в 2 экземплярах (один передается, второй остается у налогового агента, который и будет основанием для возмещения налога из бюджета).

Согласно п. 3 ст. 161 НК России, при передаче в аренду имущественных объектов федерации, субъекта РФ, муниципальных видов имущества, налоговым агентом также должна исчислять и уплачиваться сумма НДС.

Арендатор и будет выступать в роли налогового агента. Если объект сдается по договору субаренды или аренды, что составлен балансодержателями, то обязательство по уплате налога как агента не возникнет.

Стоит ли выставлять счет-фактуру на аренду помещения? В главе 21 Налогового кодекса такое условие отсутствует. Но бланк необходимо регистрировать в Книге продаж и покупок.

Ставится соответствующая отметка «Аренда госимущества». При заполнении бланка налоговому агенту стоит учесть такие нюансы:

| Строка 2 | Будет содержать название продавца, от имени которого налоговый агент перечисляет сумму в бюджет |

| 2а | Отражается месторасположение продавцов, за которого платится НДС |

| 2б | Также сведения продавца (код причины и ИНН). Прочерк в этом пункте должны поставить те агенты, что указаны в п. 2 ст. 161 Налогового кодекса |

| 3-4 | Прочерки при заполнении лицами, о которых говорится в п. 2 – 3 ст. 161 НК |

| 5 | Данные платежно-расчетных документов, которые будут доказательством оплаты товара и налога. Налоговые агенты, о которых говорится в той же статье НК, что составляют счета по частичной оплате в счет запланированной поставки, также ставят прочерк. Если оплата производится в полной мере, при составлении документа стоит опираться на правила ст. 169 п. 5 НК |

Для индивидуального предпринимателя (ИП)

В том случае, когда документ формируется ИП, стоит отразить сведения из свидетельства о госрегистрации такого лица. Что это за сведения? – информация о ИП, которая позволить идентифицировать лицо.

Если в бланке не будет прописано «Индивидуальный предприниматель», это не может считаться нарушением правил заполнения (акт от 26.07.2006 года №03-04-11/127).

Обособленное подразделение

Обязанность выставлять счета-фактуры обязаны выполнить плательщики налога: компании, ИП, что продают товар, а также осуществляют иные действия, что облагаются НДС (ст. 143 НК).

Обособленное и структурное подразделение не относится к плательщикам. А значит, такие фирмы не могут от себя выдать счет (нормативный акт от 4.05.2006 № 03-04-09/08).

В связи с этим, если продукция продается предприятием через подразделение, то счета по отгруженному товару могут быть выписаны покупателю подразделением, но в бланке отражаются реквизиты головной фирмы.

При заполнении счета-фактуры стоит вписать:

| В строку 2 | Название фирмы головного предприятия |

| 2а | Месторасположение головного офиса |

| 2б | ИНН головного предприятия, КПП обособленных подразделений |

| 3 | Отражение адреса грузоотправителей, которыми выступают подразделения |

| 4 | Данные грузополучателей (обособленных подразделений) |

| 6, 6а | Данные головного офиса |

| 6б | ИНН компании, КПП обособленных подразделений, которые выступают покупателями |

Подпись в бланке должна ставиться руководством, главным бухгалтером компании. Чтобы начальство обособленного подразделения имело право подписывать документацию такого рода, стоит иметь доверенность.

Допускается также выполнение действий на основании Приказа, выданного головной фирмой. Номер в счете следует ставить по возрастанию нумерации по всему предприятию.

Подразделение может резервировать номера или присваивать составные номера, где есть индекс подразделения (Документ от 6.07.05. № 03-1-04/1166/13@).

То есть фирма может выбрать — отражать номер 1 – 1000 или использовать комбинацию цифр и букв. Но в учетной политике стоит прописать правила присвоения номеров.

При составлении документа стоит следовать п. 5, 6 ст. 169 НК. Если фирма проводит большое количество операций (а при филиальной структуре такое часто встречается), счета-фактуры могут поступать с опозданием.

В таком случае организация станет перед выбором:

- Подать уточненный вариант декларации, если счета поступают в том периоде, за которые подается отчетность.

- Принять к вычету налог по полученным счетам в периоде, когда они поступали.

Такие правила касаются российских компаний, что имеют обособленные подразделения. Если же головной фирмой является иностранное предприятие, то филиал будет иметь больше полномочий, так как считается самостоятельной компанией.

Часто задаваемые вопросы ↑

Какие вопросы чаще всего возникают у продавцов и покупателей?

Составление соглашения о невыставлении

С начала октября 2020 года фирмы имеют право не выставлять счет-фактуру организациям, применяющим упрощенный режим налогообложения.

Но для этого стоит составить соглашение, в котором будет оговорено, что бланки не будут формироваться. Руководствоваться необходимо подпунктом «а» п. 3 ст. 1 закона от 21 июля 2020 года № 238-ФЗ.

Приведем пример такого соглашения:

Если на возврат товара поставщику

Разберемся, какие правила составления возвратного счета-фактуры. Возврат товара осуществляется часто. При проведении такой процедуры у бухгалтеров возникает масса вопросов.

Разберемся, относится ли возврат товара ненадлежащего качества к продажам. Мнения Министерства финансов РФ и налоговых структур разошлись.

Работники первой инстанции уверены, что возврат не нужно относить к продажам, а значит необходимо выставить новый счет, в котором будут отражаться данные о части проданного товара, которые не возвращается.

Информация о другой части не фиксируется. Стоит провести перерасчет НДС.

Сумму же того налога, что предъявлялся покупателям и перечислялся продавцами принять к вычетам при отказе от продукции в соответствии с п. 5 ст. 171 НК.

Основные требования:

- налог уже был уплачен;

- в бухучете проведено корректировку в связи с тем, что лицо отказывается от товара;

- не окончился год с момента отказа от продукции.

При возврате товара фирма регистрирует в Книге покупок свой счет, который являлся основанием для начисления НДС ранее.

На размер возврата необходимо сторнировать операции по продаже продукции, уменьшая сумму задолженности покупателей перед продавцами. Будет сторнировано в учете выставленные счета-фактуры, если продукция по сделке возвращена в полном объеме.

При частичном возврате в документ стоит внести правки согласно нормам законодательства. Теперь рассмотрим позицию Налоговой инспекции.

По мнению инспекторов, когда осуществляется возврат товара поставщикам, переходит и право собственности, а значит, операция считается реализацией (документ от 18 марта 2003 года № 24–11/14735).

Покупатель, который желает вернуть приобретенные товары, должен выставлять счет-фактуру, который отражается в Книге продаж.

Когда на предоплату?

В том случае, когда продавцы получают сумму предоплаты, необходимо составлять счета-фактуры.

Если покупателями перечисляются суммы по разным счетам в один день, используя несколько платежных поручений, то на каждую сумму выписывается продавцом отдельный счет-фактура.

Составляется только один экземпляр, который регистрируют в Книге продаж.

Как ведется учет уставного капитала узнайте из статьи: проводки по уставному капиталу.

Как ведется учет уставного капитала узнайте из статьи: проводки по уставному капиталу.

Образец справки эмитента об оплате уставного капитала, читайте здесь.

Налогообложение продажи доли в уставном капитале ООО, смотрите здесь.

Доверенность на подписание

В соответствии со ст. 169 НК компании имеют право выдать доверенность или приказ о праве подписи, который позволит ставить подпись на счетах-фактурах.

Точнее, такого запрета в Налоговом кодексе не содержится. Главное – подпись должна подтверждаться данными свидетельств о регистрации.

Доверенность может оформляться и на физических лиц, о чем говорится в Постановлении ФАС СКО № Ф08-949/08-334А от 11 марта 2008.

А значит, если подпись поставлена лицом, которое действовало по доверенности, налог может приниматься к вычетам, так как не возникает препятствия идентификации продавцов.

НДС может быть принят к вычету только при правильно заполненном счете-фактуре. Поэтому стоит строго следовать прописанному в законодательстве порядку формирования бланка.

Внимание!

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.