Основные правила выставления счета-фактуры на аванс в 2020 году

Наряду с другими документами, бухгалтером должны составляться счета-фактуры по предоплате. В каких случаях возникает данное обязательство? Рассмотрим основные правила выставления такого бланка в 2020 году.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь к консультанту:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Это быстро и БЕСПЛАТНО!

Нередко возникают трудности при формировании счетов-фактур. Как определить, нужно ли вам представлять такой документ контрагенту, какая дата выставления, какого порядка придерживаться?

Основные сведения ↑

Понятие счет-фактура рассматривается в Налоговом кодексе и других нормативных документах. Проанализируем, что это, для чего необходим документ, и какие законодательные акты содержат сведения о выставлении и формировании бланка.

Определения

Счет-фактура представляет собой документ, который подтверждает отгрузку продукции, предоставление услуг. Он позволяет покупателям направлять налог на добавленную стоимость к вычетам.

Выставляется счет вместе с остальными документами (товарно-транспортной накладной, счетом на оплату и т. д.). В нем выделяют отдельными графами НДС.

В том случае, когда покупатель не получит счета-фактуры или он будет неправильно составлен, принять НДС к вычетам не удастся.

Зачем нужна документация?

Когда выставляется счет-фактура? – При передаче продавцом (исполнителем, подрядчиком) покупателю (заказчику) продукции или услуг, при уплате авансовых сумм.

Назначение в каждом государстве различное. К примеру, в ЕС он необходим в качестве доказательства перечисления НДС, акциза, а в Советском Союзе – налога с оборотов.

В РФ такие счета используются исключительно для учета налога на добавленную стоимость. Их назначение и заполнение четко регламентируется законодательством.

Если счет на выданный аванс отсутствует, компания не сможет возместить из бюджета уплаченный НДС. Счет-фактура – основание для использования покупателем вычета по суммам НДС, что предъявлял продавец.,

— Регулярная проверка качества ссылок по более чем 100 показателям и ежедневный пересчет показателей качества проекта.

— Все известные форматы ссылок: арендные ссылки, вечные ссылки, публикации (упоминания, мнения, отзывы, статьи, пресс-релизы).

— SeoHammer покажет, где рост или падение, а также запросы, на которые нужно обратить внимание.

SeoHammer еще предоставляет технологию Буст, она ускоряет продвижение в десятки раз, а первые результаты появляются уже в течение первых 7 дней. Зарегистрироваться и Начать продвижение

В документе необходимо заполнить такие реквизиты, как название фирмы покупателя и продавца, стоимость, ставка, размер суммы по налогу и т. д.

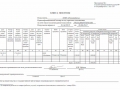

Полученные бланки – основание для составления Книги покупок, выданные – Книги продаж.

Авансовый счет-фактура – это документ, что составляется в течение 5 дней с момента получения суммы аванса в счет ожидающейся поставки. А такие дни оплаты – это момент, когда можно определить сумм НДС.

Законные основания

Выставлять и получать электронные счета-фактуры необходимо в соответствии с нормативным документом от 25 апреля 2011 года № 50н.

Стоит также опираться на правила, прописанные:

| В Законе от 5 мая 2011 № 03-02-08/52 | — |

| В Постановлении от 2 декабря 2000 года № 914 | Относительно особенностей ведения соответствующих журналов учета |

При получении и выставлении документа необходимо учитывать и нормы Налогового кодекса (ст. 167-169).

Обязательно ли выставлять счета-фактуры на аванс?

В каких случаях возникает обязательство выставить счет по предоплате в счет ожидающейся поставки продукции?

Пошаговое руководство ↑

Порядок заполнения содержится в документе от 26 декабря 2011 года № 1137. Счет может составляться на бумажном носителе или в электронной форме.

Фирма имеет право оформлять сводные счета-фактуры, если в один день продукция отгружается на несколько точек одного покупателя (нормативный акт от 2 мая 2012 года № 03-07-09/44).

Как выглядит счет-фактура? Какие данные отражаются? При заполнении шапки стоит поставить:

| Номер документа согласно требованиям документа | От 11 октября 2013 года № 03-07-09/42466 |

| Дату, когда счет выставляется | Не позже 5 дней с момента получения авансовой суммы в счет предстоящей поставки |

Далее указывают:

| 1а | Исправления, если таковые имеются (при обнаружении опечатки, отражении неактуального адреса и т. п.). Если правки не вносились, следует поставить прочерки. При решении изменить стоимость выставляют корректировочный документ |

| 2 | Название продавца, ФИО (для ИП), данные агента, если операция проводится от имени принципалов, данные поставщика, если закупка осуществляется агентом от собственного имени. При условии, что счет-фактура выписывается обособленным подразделением, прописывают название головного отделения |

| 2а | Место расположения фирмы или ИП, адрес поставщика в случае закупки продукции для комитентов |

| 2б | ИНН, КПП продавцов, ИНН головной фирмы и КПП подразделения, при закупке комиссионером от собственного имени ставится ИНН и КПП поставщиков |

| 3 | Данные грузоотправителя. Если продавец отправляет груз, то пишут «он же» |

| 4 | Сведения о грузополучателе согласно учредительской документации |

| 5 | Указывают номер, дату авансового чека или других платежек. Если расчет производится в безналичной форме, то можно строку не заполнять |

| 6 | данные покупателя. При условии, что товар продан комиссионером, отражаются сведения о покупателе |

| 6а | Месторасположение покупателя |

| 6б | ИНН, КПП покупателей |

| 7 | Отражение валюты (названия, кода). Заполняют пункт также и при безналичном расчете |

В таблице будет указано, какая продукция реализовывается. Прописывается цена, в том числе без НДС, используемая при расчетах ставка, НДС и общая сумма с учетом налога на добавленную стоимость.

Так как счета-фактуры составляются для возмещения налога, то такие суммы стоит отражать в отдельных пунктах. Далее ставится подпись главным бухгалтером, руководителем или другим уполномоченным лицом.

Если документ составляется ИП – ставится подпись и отражаются данные со свидетельства о постановке на учет в налоговых структурах. Печать ставить не нужно.

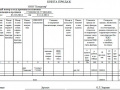

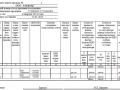

Пример заполнения (образец)

Приведем пример того, как правильно выписать счет-фактуру с предоплаты.

Когда выписывается?

В соответствии со ст. 168 Налогового кодекса, срок выставления счета-фактуры – 5 дней с того времени, как получена сумма авансового платежа.

Практический смысл при начислениях налога на добавленную стоимость с авансов, если отгрузку будет произведено в тех же периодах, отсутствует.

Но в законодательстве есть требование начислять налог с авансовых сумм в независимости от того, когда произошла отгрузка.

— Разгрузит мастера, специалиста или компанию;

— Позволит гибко управлять расписанием и загрузкой;

— Разошлет оповещения о новых услугах или акциях;

— Позволит принять оплату на карту/кошелек/счет;

— Позволит записываться на групповые и персональные посещения;

— Поможет получить от клиента отзывы о визите к вам;

— Включает в себя сервис чаевых.

Для новых пользователей первый месяц бесплатно. Зарегистрироваться в сервисе

Исчисленные суммы с авансов и продаж отражаются и в налоговой декларации. В составе данного документа также должны быть и налоговые вычеты.

Есть бухгалтеры, которые выставляют счета-фактуры только при отгрузке, следуя правилу — в конце кварталов не должно оставаться аванса без счета-фактуры.

Такие действия в соответствии с Письмом от 6.03.2009 № 03-07-15/39 считаются вполне законными.

Федеральная налоговая служба придерживается другого мнения – определение базы должно осуществляться при получении предоплаты и при отгрузке (Письмо от 10.03.2011 г. № КЕ-4-3/3790, а также пункт 14 ст. 167 НК РФ).

Например, допускается не выставлять счет-фактуру, если в ближайшее время будет отгружено товар, в столичных отделениях № 4, 6, 9, 14. Другого порядка придерживаются ведомства № 5, 7, 16, 26, 28, инспекция Красногорска, Балашихи, Ногинска.

Но помните, что в случае отсутствия счета-фактуры компания может получить штраф в размере 10 – 30 тыс. рублей (ст. 120 НК).

Нужно ли распечатывать такой документ?

Во избежание многих проблем можно поступить так: выписывать счета-фактуры каждый раз при предоплате в бухпрограммах, но распечатывать только если этого потребует покупатель.

Про журнал учета выставленных счетов-фактур смотрите в статье: журнал учета счетов-фактур.

Про журнал учета выставленных счетов-фактур смотрите в статье: журнал учета счетов-фактур.

Как формируется счет-фактура ИП на аванс, читайте здесь.

Вопросов у представителей уполномоченного органа не возникнет, а покупатель в любой момент сможет сделать вычет.

Какими проводками отражать в учете?

Бухгалтеры должны сделать такую проводку:

|

Дт 51 Кт 62 субсчет для отражения полученных авансовых платежей/td> |

Указывается полученный счет-фактура на аванс от покупателей |

| На счете 62 и субсчете по полученной предоплате | Организовывают аналитический вид учета |

В котором включено признаки:

| Данные о контрагентах | — |

| Расчеты с покупателем | За продукцию, что облагается налогом, ставка которого – 20%, за продукцию по ставке 10% и т. п. |

В конце года анализируют состояние счета 62 (кредитовое сальдо). Используются оборотно-сальдовые ведомости, карточки счетов и т. д. Проводится анализ как в автоматическом режиме, так и визуально.

По средствам, что включаются в кредитовое сальдо, стоит выполнить несколько проводок по определению сумм:

| Дт 62 субсчет по НДС с авансовых платежей Кт 68 с субсчетом для расчетов по налогу | Начислено налог по ставке 20%, 10% |

Полученный аванс учитывается согласно Плану счетов на счете 62 обособленно. Используют субсчет для отражения полученных сумм.

Для начислений налога используется счет 62 с субсчетом по НДС с авансовых платежей от покупателя. Можно открывать аналогичные субсчета на счете 76 (для расчетов с дебитором и кредитором).

Часто задаваемые вопросы ↑

Не следует останавливаться, изучив несколько законодательных статей. Ведь часто возникают ситуации, в которых самостоятельно трудно найти выход. Ответим на вопросы, которые бухгалтеры задают регулярно.

Особенности заполнения в 1С

Как оформить счет фактуру на аванс в бухгалтерских программах? При составлении такого авансового документа в 1С можно использовать два метода:

- одновременно с регистрацией документации на поступление денег;

- автоматическим способом при помощи обработки регистрации счетов на авансовые платежи.

Разберем второй способ. Для этого настраивают порядок, в соответствии с которым регистрируются счета-фактуры. Он содержится в учетной политике предприятия.

Затем приступите к формированию шапки обработок «Регистрация счета-фактуры на аванс»:

| В пункте «Период» | Укажите необходимый период регистрации |

| Нажмите «Регистрировать счета при получении авансов» | — |

| Появится пункт «Учетная политика компаний» | Где на закладках указан способ проведения регистрации |

| Нажмите «Единая нумерация для выданного счета» | Появится окно, в котором отражается порядок нумерации |

| Если используется единая нумерация выданных документов | По выставленным счетам-фактурам ставятся номера в хронологической последовательности, в независимости от их типа |

| Если ставится отдельная нумерация по авансовым счетам-фактурам | Используется префикс «А» в хронологической последовательности, а все иные счета будут пронумерованы согласно системе единой нумерации |

После заполнения шапки стоит внести необходимую информацию в таблицу:

| Нажмите пункт «Заполнить» | В программе будет автоматически отражено сведения. Основанием для этого будут учетные данные. Будет проанализировано остатки авансов, что получены предприятием от покупателя на каждое число в конкретном периоде. Не нужно вносить счета-фактуры, по которым в необходимое время не наступила регистрация |

| После завершения построения перечня | Пользователям предоставляется возможность внести правки от руки. К примеру, допускается изменение сумм авансовых платежей в соответствующем поле |

| Далее нажимают кнопку «Выполнить» | Начнется формирование счетов-фактур на авансовые суммы и их проведение в 1С |

| Нажмите «Список выданных счетов-фактур» | И просмотрите сформированные документы за определенный период |

| При необходимости компания может откорректировать сформированные документы | Для этого стоит его открыть и внести правки |

Если получен от поставщика

Компания от поставщика может получить счет-фактуру:

- на предоплату;

- на отгрузку.

Каждый такой документ составляется по особым правилам. При перечислении поставщикам авансовой суммы с выделением НДС формируют 2 экземпляра счетов, которые регистрируются в Учете приобретений в закладке, отражающей документы (ставят галочку «Сохранить в журнале документации»).

Счета-фактуры на реализацию выставляются поставщиком в том случае, когда он получает предоплату.

Соответственно, если имеется счет-фактура на авансовый платеж и документы, что подтвердят оплату в счет предстоящей поставки, договор на уплату оговоренных сумм, компания сможет принять НДС к вычетам.

Когда покупателю будет доставлено товар, то будет представлено еще один счет-фактура. Его стоит регистрировать в Книге покупок и журналах полученных счетов.

При оприходовании программой будет сформировано в автоматическом режиме необходимые операции на оприходование, зачет предоплаты с восстановленной суммой налога, что был ранее принят к вычетам.

Когда товар оприходован, счет-фактура регистрируется в Книге по продажам. Такие правила оговорены в пункте 17 порядка ведения книги продаж, что используется при определении сумм НДС.

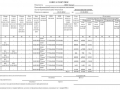

Отражение в книге покупок

Когда товар отгружен, счет-фактура должен регистрироваться в Книге покупок. Не нужно будет в документах, составляемых продавцами, заполнять пункты 8а и 9а. Правительство дает разъяснения, что же в таком случае стоит указать в Книге.

Сумма налога, что была уплачена с предоплаты в счет ожидающихся поставок, может уменьшаться на размер вычета после продажи продукции/услуг (п. 8 ст. 171, п. 6 ст. 172 НК).

Те счета, что были выписаны и зарегистрированы в книге продаж, в момент отгрузки должны регистрироваться продавцами в книге покупок (13 пункт порядка составления документации при расчете НДС, что утверждались 2.12.2000 № 914).

Регистрируют бланки в книге покупок для того, чтобы можно было определять размер НДС, который может ставиться продавцом к зачетам из казны.

При формировании обычного документа графа 5 будет отражать сведения о реальном поставщике, который получает налог вместе с авансом.

Но при ведении учета ситуация немного иная. Поставщиком является сам продавец. А именно он имеет право принять к вычетам налог, что был им же и начислен.

Министерство финансов предлагает в таком случае отражать в Книге покупок название продавца, который платил налог в госструктуры с сумм поступившей предоплаты.

Нужно ли выписывать документ комиссионерам, которые реализуют продукцию от собственного имени? Они представляют бланки контрагенту также от своего имени.

Копия документа передается комитенту. На основании копии, что была получена продавцом, будет выставлено комиссионеру счет-фактура на аванс (на цены реализованной продукции). Такие бланки не регистрируются в Книге покупок.

Такие же правила будут применимы в том случае, когда комиссионеры от своего имени приобретают товар. Счет по предоплате, что будет получен от продавцов, посредниками не регистрируется.

В Правилах прописаны действия посредников, которым комитенты или принципалы перечисляют сумму вознаграждения авансом. Тогда на такие средства выставляется счет-фактура.

Авансовые документы фиксируют в журналах учета счетов, что были выставлены, и Книге продаж. После исполнения всех обязательств посредником и подписания отчета, бланк регистрируют в Книге покупок.

Про особенности оборота документации посреднического звена, что действует не от своего имени, в порядке формирования ничего не говорится.

В таком случае счета покупателю выставляются продавцом. Авансовый счет-фактура не попадает в книгу покупок агента.

По поводу наименования товара

О порядке заполнения графы «Наименование продукции, имущественных прав» говорится в нормативном документе России от 6 марта 2009 № 03-07-15/39.

Что писать в наименовании товара?

Если в договоре содержится большой список продукции, что поставляется, и не представляется возможности определить, в счет какого товара поступил авансовый платеж, то не нужно описывать все позиции.

Какие коды в счетах-фактурах при поставке товара узнайте из статьи: коды в счетах фактурах.

Какие коды в счетах-фактурах при поставке товара узнайте из статьи: коды в счетах фактурах.

Про счет-фактуру и товарную накладную, читайте здесь.

Образец корректировочного счет-фактуры, смотрите здесь.

К примеру, если договор содержит общее название продукции и должна осуществляться отгрузка в соответствии с заявкой, в счете нужно будет указать общее название (макаронные изделия, нефтепродукты и т. п.).

Но это можно сделать, если спецификацию оформляют после перечисления суммы за продукцию.

В других ситуациях стоит опираться на правила, прописанные в подпункте 4 п. 5.1 ст. 169 НК, согласно которым название будет отражаться в соответствии с соглашением, что было составлено покупателями и продавцами.

Когда список продукции, что должна отгружаться, в момент получения аванса согласовывается с покупателями, в счете-фактуре по авансам отражают весь список наименований, а не общее определение.

Если список продукции согласовывался после уплаты аванса, то можно указать общее название группы товара. Но не допускается вписывать слова, обозначающие предварительную оплату, авансовые платежи и т. д.

Что такое авансовый счет-фактура и каков порядок его выставления, мы разобрались. За вами остается внимательное составление бланка и своевременное его предоставление.

Внимание!

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.