Как выглядит пример заполнения книги покупок в 2020 году

Предыдущая статья: Таблица ставок страховых взносов

Следующая статья: Счет-фактура на аванс в книге покупок

Если перед вами есть обязательство платить НДС, то стоит разобраться с особенностями ведения налогового регистра.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь к консультанту:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Это быстро и БЕСПЛАТНО!

Когда и как плательщики должны вести Книгу покупок? – Ответим на основные вопросы и разберем, как выглядит пример заполнения такого отчета в 2020 году.

При формировании Книги покупок плательщики часто совершают ошибки. Как их свести к минимуму? – Стоит следовать правилам, прописанным в законодательстве, о которых и поговорим.

Общие сведения ↑

Книга покупок – отчетность, которая имеет не меньшее значение, чем другая налоговая документация предприятий.

Если она не ведется или неправильно составлена, плательщики могут столкнуться с рядом неприятностей. Что же это такое и какие нормативные акты регулируют заполнение такого отчета?

Сущность отчета

Книгу покупок стоит вести покупателям, которые получают от продавца счета-фактуры.

Необходим такой документ для регистрации счетов с целью определить сумму налога на добавленную стоимость, что может быть возмещен из государственного бюджета.

Список счетов-фактур, которые могут включаться в Книгу, есть в порядке ведения отчетности такого типа. Регистрация счетов осуществляется по мере того, как возникает право на вычеты НДС.

Если продукция частично оплачена, регистрировать счета-фактуры стоит на каждую сумму, что перечислялась продавцам.

Отражают реквизиты и ставят пометку «частичная оплата». Регистрировать счета, у которых одинаковые реквизиты, можно только при частичной уплате сумм.

Счет-фактура, который выписал продавец, а также зарегистрировал в Книге продаж в момент получения авансового платежа, подлежит регистрации в Книге покупки в момент отгрузки продукции.

Забиваем Сайты В ТОП КУВАЛДОЙ - Уникальные возможности от SeoHammerКаждая ссылка анализируется по трем пакетам оценки: SEO, Трафик и SMM. SeoHammer делает продвижение сайта прозрачным и простым занятием. Ссылки, вечные ссылки, статьи, упоминания, пресс-релизы - используйте по максимуму потенциал SeoHammer для продвижения вашего сайта.Что умеет делать SeoHammer— Продвижение в один клик, интеллектуальный подбор запросов, покупка самых лучших ссылок с высокой степенью качества у лучших бирж ссылок.

— Регулярная проверка качества ссылок по более чем 100 показателям и ежедневный пересчет показателей качества проекта.

— Все известные форматы ссылок: арендные ссылки, вечные ссылки, публикации (упоминания, мнения, отзывы, статьи, пресс-релизы).

— SeoHammer покажет, где рост или падение, а также запросы, на которые нужно обратить внимание.

SeoHammer еще предоставляет технологию Буст, она ускоряет продвижение в десятки раз, а первые результаты появляются уже в течение первых 7 дней. Зарегистрироваться и Начать продвижение

При этом стоит отразить сумму НДС. Если счет-фактура не соответствует требованиям по заполнению, то его регистрировать в документе нельзя. Срок хранения Книги покупок – 5 лет с момента, когда внесено последние записи.

Основание для регистрации при импорте товара в пределы страны – таможенная декларация и другие документы, которые подтвердят факт перечисления НДС таможенной инстанции.

Если плательщик собирается внести правки в Книгу, стоит аннулировать счет-фактуру с помощью дополнительного листа за отчетный период, когда счет-фактура регистрировался.

В документ можно вносить сведения о счетах-фактурах:

- Что были получены при передаче товара, услуг на безвозмездной основе. Сюда же можно отнести и ОС, а также нематериальные активы.

- Что получены участниками биржи при проведении сделок, связанных с ценными бумагами и иностранной валютой.

- Которые получил комиссионер от комитента по переданному для продажи товару.

Кто должен составлять

Книгу покупок обязаны вести все плательщики налога на добавленную стоимость. Но есть такие исключения:

- освобождается от обязательства вести документ лицо, которому не нужно уплачивать НДС;

- не должны составлять документ лица, деятельность которых не облагается НДС, в том числе и при реализации товара за границей.

Действующая нормативная база

Организациям и индивидуальным предпринимателям при составлении Книги покупок и уплате НДС стоит руководствоваться такими нормативными актами:

- Постановлением властей от 26 декабря 2011 г. № 1137.

- Приказом налогового органа от 29 октября 2020 г. № ММВ-7-3/558@, которым утверждено новую форму отчетности.

- Актом от 27.07.2006 № 137-ФЗ.

- Документом от 5.03.12 г. № ММВ-7-6/138.

- Ст. 169, 174, 88, 76 НК.

- Законом от 29.11.14 № 382-ФЗ.

- Документом от 2.12.2000 № 914.

Порядок заполнения книги покупок в 2020 году ↑

При внесении сведений в бланк плательщикам стоит опираться на определенный порядок. Разберемся, из чего состоит документ и какие нюансы следует учитывать.

Правила ведения книги покупок смотрите в статье: книга покупок.

Правила ведения книги покупок смотрите в статье: книга покупок.

Особенности заполнения книги покупок и книги продаж при НДС, читайте здесь.

Состав отчетности

Разберемся, какая информация содержится в Книге покупок. Отражают:

- Название фирмы в соответствии с учредительскими документами.

- ИНН и код причины регистрации покупателей.

- Отчетный период, когда покупка совершена, а средства внесены на счета продавцов, произведено частичную оплату в счет ожидающейся поставки продукции, передачи прав на имущественные объекты.

Далее заполняют такие графы:

| 1 | Ставится порядковый номер отражаемого счета-фактуры |

| 2 | Вписывают дату и номер счетов-фактур продавцов |

| 3 | Ставят дату, когда произведено оплату счета-фактуры в тех ситуациях, что установлены нормативной документацией РФ |

| 4 | Указывают дату, когда продукция, услуги, имущественные права приняты на учет |

| 5 | Название продавцов |

| 5а | ИНН продавцов |

| 5б | Коды причин того, что продавец стал на учет |

| 6 | Отражают страну, из которой привезен товар, номера таможенных деклараций для продукции, что ввозится в пределы таможенной территории РФ |

| 7 | Вписывают итоговую сумму по счетам-фактурам с учетом НДС. Если перечисляется сумма оплаты (в том числе частичной), передача прав на имущественные объекты – отражается сумма перечислений с учетом НДС |

| 8 | Отражаются сведения по покупкам, что облагаются НДС по ставке 18%. Если сумму налога определяют с использованием расчетного метода, а также с сумм оплаты (также частичной), передаче прав на имущество – по тем ставкам, что отражены в п. 4 ст. 164 НК. |

| 8а | Цена покупки без НДС |

| 8б | Размер НДС, что исчислен от цены приобретения по соответствующей ставке |

| 9 | приобретения, что являются объектом налогообложения по ставке 10% или иной ставки, что предусмотрены п. 4. ст. 164 НК |

| 9а | Цена приобретенного товара без НДС |

| 9б | НДС, рассчитанный из цены товара, если используется ставка 10% или иные ставки (частично в том числе) – при уплате сумм в счет ожидающихся поставок продукции, прописанные в законодательстве |

| 10 | Итоги по приобретенному товару (по счетам-фактурам), что облагается НДС по ставке 0% |

| 11 | Купленный товар, что является объектом налогообложения по ставке 20%, а если сумму определяют с использованием расчетного метода – по ставкам, отраженным в нормативных актах (ст. 164) |

| 11а | Цена приобретений без учета НДС |

| 11б | Величина налога, что рассчитывается исходя из стоимости товара (по ставке 20%). Здесь также стоит учесть нормы ст. 164 |

| 12 | Итоговый показатель приобретений по счетам-фактурам, что освобождаются от оплаты НДС |

Основные правила по формированию документа

Общие правила:

- Документ должен иметь нумерацию.

- Отчет скрепляют – сшивают нитками, на которые сверху наклеивают лист бумаги (сверху ставится печать, подпись руководителя компании, кол-во страниц в отчете).

- В случае необходимости внести правки добавляют дополнительные листы. Сквозную нумерацию ставить нельзя.

- Если документ составляется в электронном формате, то по истечению налогового периода его стоит распечатать и прошить.

- За тем, правильно ли составляется отчет, должен следить руководитель организации или другое доверенное должностное лицо.

При заполнении отдельных граф стоит учесть некоторые особенности. Если регистрируется полученный от продавца счет-фактура на перечисления (в том числе частичные) в счет оплаты ожидающихся поставок, передачи прав на имущество, графы 4, 6, 8а, 9а остаются не заполненными.

Видео: обучение 1С 7.7, Книга Покупок

В них плательщики ставят прочерк. В каждом отчетном периоде в Книге стоит подвести итоги по пунктам 7 – 12, так как данные из них будут использованы при подготовке налоговой отчетности в виде декларации по НДС.

Стоит учесть и такой нюанс: заполнять графу 7 стоит только в ситуациях, предусмотренных Письмом № 03-07-11/60221 от 29 ноября 2020 года.

В соответствии с действующей нормативной базой, основание для принятия налога на добавленную стоимость – счет-фактура и принятие на учет имущественного объекта.

Но есть и такие случаи, когда необходима оплата по факту, и только тогда вычет можно использовать (ст. 172 НК):

- при принятии к вычетам НДС оплаченной при импорте продукции;

- при принятии к вычетам по авансовым платежам за покупаемую продукцию.

То есть в таких ситуациях в графе 7 книги покупок является необходимым отражение реквизитов, что являются подтверждением уплаты налога на добавленную стоимость после перечисления сумм.

Образец заполнения

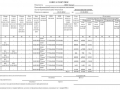

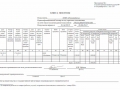

Как выглядит новая форма (бланк) Книги покупок в 2020 году? Приведем пример отчета и сам бланк для заполнения:

— Разгрузит мастера, специалиста или компанию;

— Позволит гибко управлять расписанием и загрузкой;

— Разошлет оповещения о новых услугах или акциях;

— Позволит принять оплату на карту/кошелек/счет;

— Позволит записываться на групповые и персональные посещения;

— Поможет получить от клиента отзывы о визите к вам;

— Включает в себя сервис чаевых.

Для новых пользователей первый месяц бесплатно. Зарегистрироваться в сервисе

Возникающие вопросы ↑

Даже у опытных специалистов иногда остаются открытыми определенные вопросы. С чем чаще всего возникают сложности?

Нюансы для налоговых агентов

Налоговые агенты должны выписывать счета-фактуры сами себе. Их оформляют в двух варианта:

| 1-й стоит зарегистрировать в Книге продаж | Это будет основание для начислений НДС в государственные структуры |

| 2-й – в Книге покупок | Это – основание для получения вычета |

Но чтобы получить право воспользоваться вычетом, плательщики должны:

- Принять продукцию к учету (ст. 172 п. 1 НК). Должна иметься соответствующая документация, которая подтвердит наличие прав.

- Продукция должна быть использована в деятельности, что облагается НДС, или будет в дальнейшем перепродана (ст. 171 п. 2 НК).

- Лицо должно получить счета-фактуры.

Без выполнения таких условий принять налог к вычету нельзя. Но есть и исключение. Сумма НДС, что платится налоговым агентом, о которых идет речь в ст. 161 п. 4 подп. 1 НК, может приниматься к вычету на основании документации, что подтвердит факт оплаты налога.

При этом счета-фактуры не обязательно иметь. Такого обязательства не имеют и налоговые агенты, что являются покупателями имущественных объектов, принадлежащих банкротам.

Составленные счета-фактуры налоговым агентом относительно НДС, что платится при покупке имущественных объектов или прав на имущество банкрота (конфиската) для применения вычета – не повод для налогового органа отказать в таковом.

Особенности формирования книги покупок в 1С

Стоит придерживаться такого порядка создания документов при формировании Книги:

- Документ, что отражает поступившие товары и услуги для НДС. С его помощью можно формировать счета-фактуры, что отсутствовали в первичной документации. К примеру, поступление отражалось ручным способом.

- Документ для регистрации оплаты поставщику сумм налога на добавленную стоимость.

- Документ для отражения начислений налога по СМР. Формируется, когда в отчетных периодах проводится СМР своими силами.

- Документ для регистрации перечислений налога в государственные структуры.

- Документ для распределения налога по косвенным затратам.

- Документ для восстановления налога – используется по надобности.

- Документ для формирования записей Книги покупок.

- Для формирования записей в книге (0%).

Если обнаружено ошибку, стоит сформировать дополнительный лист. Разберем на примере как это сделать.

Компанией «Наш мир» 15 января 2007 года было зарегистрировано в книге покупок сет-фактуру фирмы «Альянс» № 1 от 15 января 2007 года по купленной продукции на сумму 59 тыс. рублей. плюс НДС – 18%, что составил 9 тыс.

20 февраля обнаружено неточности — в отчетности неправильно указаны реквизиты поставщика (ИНН), и поэтому вычет является неправомерным. В день, когда ошибка выявлена, заполняется дополнительный лист, сторнирующий данные за январь.

В программе 1С следует вручную внести сторнирующую запись, ставится флаг «Запись дополнительного листа», корректирующий период – 31 января 2007, что является последним днем, когда производилось начисление налога.

Выбирают пункт текущего периода. Будет учтено корректировку за январь, что вносилась в последующем налоговом периоде.

Возможно использование альтернативного варианта формирования дополнительного листа – за корректирующие периоды. Формирование осуществляется за все периоды, корректировка по которым исполнялась в текущем периоде.

Такой способ обеспечивает возможность контролирования правок, что вносятся в текущем месяце. Вверху листа ставится январь, а в пункте «доп.лист оформлено» ставится – 20 февраля, то есть дата, когда документ составлялся.

Что делать, если при внесении записей документа много красноты?

Бывают ситуации, когда бухгалтерами заводятся РТУ или платежные документы раньше или позже, чем нужно, и тогда возникает «краснота».

То есть, необходимая документация имеется, но она ошибочно отражена, и зачета авансовых сумм не было. Результат — при формировании книги увеличиваются показатели сумм в несколько раз и т. д.

Сколько процентов составляют страховые взносы в 2020 году узнайте из статьи: таблица ставок страховых взносов.

Сколько процентов составляют страховые взносы в 2020 году узнайте из статьи: таблица ставок страховых взносов.

Все о базе для начисления страховых взносов в 2020 году, читайте здесь.

Как рассчитать страховые взносы, смотрите здесь.

Если документы перепроводятся (с помощью специальных программ) друг за другом, то получится избавиться от таких неприятностей.

Если при составлении книги возникает много «красноты», предпринимаются такие меры:

- осуществляется сверка с поставщиком;

- проводится инвентаризация на складах, так как есть вероятность того, что не вся документация на продукцию получена;

- начинается восстановление бухгалтерского учета – запрашивается и восстанавливается вся первичная документация, которой не хватает, проверяются журналы хозопераций.

Снизить риски возникновения «красноты» можно организацией работы склада. Работниками сдается отчетность по движению продукции, проводится сверка.

Для минимизации проблем стоит нанять опытного специалиста, который сможет привести учет в порядок.

По итогам же проверки придется перечислить суммы начисленных штрафов. Чтобы представители уполномоченных структур не заблокировали счет, стоит осуществить платежи своевременно.

Безошибочно заполненные Книги покупок и продаж – залог правильного проведения расчетов суммы налога к уплате и возможного возмещения средств из бюджета, а также составления налоговой декларации без необходимости корректировок.

Поэтому уделите должное внимание формированию таких налоговых регистров.

Внимание!

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

- Задайте вопрос через форму (внизу), либо через онлайн-чат

- Позвоните на горячую линию:

- Москва и Область - +7 (499) 110-43-85

- Санкт-Петербург и область - +7 (812) 317-60-09

- Регионы - 8 (800) 222-69-48

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.