Как узнать КБК налога НДФЛ в 2020 году

Где и как можно узнать КБК по налогу на доход физического лица? Какие коды актуальны в 2020 году при уплате НДФЛ за работников, за себя или при возврате излишне перечисленных сумм?

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь к консультанту:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Это быстро и БЕСПЛАТНО!

Для юридических лиц остается актуальным вопрос о правильности выбора КБК. Ведь такой платеж осуществляется с любой прибыли физического лица, и компаниям придется выступать в роли налогового агента, если у них числится наемный персонал.

- Общие сведения

- Код бюджетной квалификации при НДФЛ (таблица)

- Образец платежного поручения

- Какие изменения внесены с 2020 года

Не имеет освобождения от уплаты НДФЛ и ИП, который вносит суммы в бюджет за себя. Какие же коды отражать при составлении платежек?

Общие сведения ↑

Какая расшифровка НДФЛ, когда и как платится такой вид налога?

Определения

НДФЛ – налог на доход физического лица, который является прямым платежом в России.

Исчислять такой налог стоит в процентах на основании совокупной прибыли без использования в базе налога вычета и средств, что не облагаются налогами.

Сумма НДФЛ включает выплаты во внебюджетные фонды. Платить НДФЛ необходимо со всех видов прибыли, что были получены в текущем налоговом периоде в денежном или натуральном выражении.

Это может быть:

- заработок физического лица;

- гонорар за деятельность интеллектуального характера;

- подарок;

- выигрыш;

- выплата за время нахождения на больничном листе.

НДФЛ уплачивается по нескольким ставкам. Основная – 13%. Большая часть поступления осуществляется от организаций, которые выступают в роли налоговых агентов.

Если лицо получает прибыль от реализации имущественных объектов, то ее стоит декларировать самостоятельно.

При необходимости в конце налогового периода составляется декларация, производится расчет суммы налога, которая подлежит уплате в госструктуры.

Отчетность предоставляется по месту, где гражданин проживает или где фирма находится на налоговом учете. Сроки, установленные для этого – до конца апреля по окончанию отчетного года.

Отчетность представляется лицами:

— Регулярная проверка качества ссылок по более чем 100 показателям и ежедневный пересчет показателей качества проекта.

— Все известные форматы ссылок: арендные ссылки, вечные ссылки, публикации (упоминания, мнения, отзывы, статьи, пресс-релизы).

— SeoHammer покажет, где рост или падение, а также запросы, на которые нужно обратить внимание.

SeoHammer еще предоставляет технологию Буст, она ускоряет продвижение в десятки раз, а первые результаты появляются уже в течение первых 7 дней. Зарегистрироваться и Начать продвижение

- что получили сумму вознаграждений не от налогового агента, в том числе прибыль в соответствии с соглашениями найма или аренды;

- что получили прибыль от реализации личных имущественных объектов, которые были в собственности меньше трех лет;

- что имеют прибыль от источника вне страны;

- что получают доход, с которого не осуществлялось удержание налога работодателем;

- что выиграли сумму;

- что имеют прибыль в виде вознаграждения, что платится наследнику автора научного произведения;

- что получили подарок в виде недвижимости, авто, акций, пая от физического лица, которое не относится к категории ИП.

Подавать отчетность следует:

- тем, кто желает сделать возврат перечисленных сумм НДФЛ;

- нотариусу или адвокату, которые занимаются частной практикой;

- ИП.

Установленные сроки уплаты

Для налоговых агентов:

| Как получается прибыль | Сроки перечислений |

| Средства получались в банковском учреждении | При получении сумм в банковской учреждении (абзац 1, п. 6 ст. 226 НК) |

| Средства отправлены с банковских счетов работодателей на счет плательщика НДФЛ | При перечислении сумм на счет плательщика налога |

| Средства перечисляются со счетов работодателей на счет третьего лица (если имеется поручения плательщика) | На момент перечисления сумм на счет третьего лица |

| По суммам с материальной выгоды в натуральном выражении | Не позже того дня, что следует за днем, когда налог был уплачен с прибыли лица (абзац 2 пункт 6 ст. 226 НК) |

| По прибыли от продажи акций | На протяжении 30 дней с момента перечисления средств плательщику налога, если прибыль платится в одном налоговом периоде До конца января по окончанию налогового периода, когда получено доход, если до конца года налог не выплачивался (п. 8 ст. 214.1 НК) |

| В других ситуациях | На следующий день после того, как прибыль получена |

Если лицо не является ИП, налог платится по месту проживания в такие сроки:

| По прибыли, что отражены в отчетности (в справке 3-НДФЛ) | До 15 июля в следующем году (пункт 4 ст. 228 НК) |

| По прибыли, налог по которой не удерживался налоговыми агентами | Равными частями:

|

| По прибыли, что была отражена в форме 4-НДФЛ | За первые полгода – до 15 июля в текущем году; За 3-й квартал – до 15 октября; За 4-й квартал – до 15 августа в следующем году |

| При уплате налога с полученной прибыли за вычетом перечисленных авансов | До 15 июля в следующем году |

Нормативная база

Плательщикам НДФЛ стоит опираться на такие документы:

- Часть вторую гл. 23 Налогового кодекса (ст. 207 – 233).

- Нормативный акт от 25 ноября 2009 года № 281-ФЗ.

- Документ от 27 июля 2010 года № 229-ФЗ.

- Акт от 17 ноября 2010 года № ММВ-7-3/611.

О санкциях при непредставлении отчетности говорится в ст. 119 НК. Способы подачи декларации – ст. 80 НК.

Код бюджетной квалификации при НДФЛ (таблица) ↑

Коды бюджетной классификации было утверждено 16 декабря 2020 года № 150н. Необходим такой реквизит для того, чтобы осуществлять контроль поступлений в государственные структуры.

Куда подшить дополнительный лист книги продаж в 2020 году смотрите в статье: дополнительный лист книги продаж.

Куда подшить дополнительный лист книги продаж в 2020 году смотрите в статье: дополнительный лист книги продаж.

Где посмотреть образец выписки книги продаж в 2020 году, читайте здесь.

Его стоит отражать в платежных документах в обязательном порядке. Если будет допущено ошибку, то платежи будут невыясненными, а плательщик должен будет уплатить пеню до того момента, пока ситуация не будет разъяснена.

Чтобы избежать таких неприятностей, стоит ориентироваться на таблицу, в которой отражены актуальные КБК в текущем году.

При уплате за сотрудников

| 1 | Перечисление средств работодателями за сотрудников (перерасчет, недоплата и долги по налогам, даже если они отменены). Такой код используется, если источник выплат – компания в роли налогового агента, кроме тех случаев, когда расчет сумм осуществляется по правилам ст. 227 и 228 НК |

| 2 | Произведение оплаты юридическим лицом за сотрудников ООО, кроме ситуации, когда применимы вышеуказанные статьи (с %) |

| 3 | Со средств, когда он вносится работодателем, кроме случаев, прописанных в указанных выше статьях (по взысканиям в денежной форме по нормам законов) |

| 4 | Перечисления работодателей. Исключение – прибыль, которая определена в ст. 227 и 228 (по поступлениям иного характера) |

| 5 | Платеж, что перечисляется работодателями, кроме ситуаций, прописанных в тех же статьях (по погашению процентов, что были начислены на сумму переплаты, а также если были нарушены сроки возвращения) |

Для ИП за себя

| 6 | Налоги с прибыли, что получена при ведении бизнеса лицом со статусом ИП, нотариусом, адвокатом, которые имеют частные кабинеты и работают согласно нормам ст. 227 (по перерасчетам, недоплатам, долгам, также если они отменялись) |

| 7 | Отражает налог с прибыли, что получил ИП или работник адвокатской, нотариальной конторы, что ведет деятельность в соответствии со ст. 227 НК (по процентам на данные средства) |

| 8 | НДФЛ с прибыли, что получил ИП или частнопрактикующие лица в адвокатской, нотариальной конторах, что ведут бизнес согласно ст. 227 НК (по взысканиям сумм согласно законодательным нормам) |

| 9 | Платежи с дохода, что был получен ИП, адвокатом, нотариусом, что ведут деятельность согласно правилам ст. 227 НК (по средствам, что поступили при других обстоятельствах) |

| 10 | Средства по перечислению процентов, что были начислены на средства излишнего платежа, а также если несвоевременно возвращаются средства |

Для перечисления пени

| 11 | Пеня, что погашается компанией за работника |

| 12 | Что вносится ИП за себя |

| 13 | Что платится резидентами, также в тех случаях, когда производится уплата с прибыли от реализации своих имущественных объектов |

| 14 | С прибыли иностранца, что работает на патентной системе |

КБК в заявлении на возврат

При условии, что образовалась переплата по НДФЛ, в налоговые структуры направляется заявление на зачет излишне перечисленных сумм (авансов) или о возврате из бюджета средств на счета плательщика.

Зачет будет выполнен согласно нормам, прописанным в ст. 78 НК. Будет учтено, куда перечислялись суммы – в федеральный бюджет или региональный.

Вернуть заявленную сумму представители налоговой инстанции могут на протяжении 30 дней с момента представления заявления.

При нарушении такого срока Инспекцией начисляются проценты (ст. 78 п. 10 НК). Документ не имеет регламентированной формы.

Единственное – стоит отразить КБК, налог, по которому учтено переплату. Указывается:

- код бюджетной классификации;

- размер платежа с переплатой;

- ИНН, ОГРН;

- название компании;

- сведения о своем лицевом счете, на который будет производиться возврат.

Если в декларации будет отражаться сумма возвещаемого налога, стоит использовать код 18210102021011000110, если уплата по реализованному объекту – 18210102030011000110

Суммы, что были излишне удержаны налоговым органом, будут возвращены в течение 90 дней с того момента, когда получено заявление.

Налоговый агент может не только возвращать суммы переплат, но и зачитывать их в счет будущего платежа НДФЛ.

При определенных условиях плательщики могут осуществить возврат НДФЛ за квартиру, если она находится в собственности больше трех лет.

Если НДФЛ с дивидендов

Какой отражают КБК в платежке по НДФЛ с дивидендов? Для налога с прибыли, когда источник – работодатель, кроме тех ситуаций, когда налог с прибыли исчисляется с применением норм ст. 227 и 228, стоит использовать такой КБК — 182 1 01 02010 01 1000 110.

Нюансы для нерезидентов

В соответствии с главой 23 НК при уплате НДФЛ с прибыли нерезидентов стоит придерживаться иного порядка.

В отличие от резидентов, нерезидентами уплачивается налог по ставке 30%.

— Разгрузит мастера, специалиста или компанию;

— Позволит гибко управлять расписанием и загрузкой;

— Разошлет оповещения о новых услугах или акциях;

— Позволит принять оплату на карту/кошелек/счет;

— Позволит записываться на групповые и персональные посещения;

— Поможет получить от клиента отзывы о визите к вам;

— Включает в себя сервис чаевых.

Для новых пользователей первый месяц бесплатно. Зарегистрироваться в сервисе

Объектом налогообложения являются доходы, что были получены от источника, расположенного в пределах страны.

Налоговую базу стоит определять за каждый месяц из всей прибыли, что была получена лицом.

В отличие от граждан, которые пребывали на территории РФ больше 183 дней, не возникает права на оформление вычетов. Перечисление налога осуществляется по коду 182 1 01 02030 01 1000 110.

Часто бухгалтеры не могут определить, к какой категории относится лицо – к резидентам или нерезидентам, особенно если на предприятии есть иностранные работники или сотрудники часто выезжают за пределы государства в командировки.

Чтобы определить работника как резидента, стоит подсчитать количество дней, когда он находился в РФ. Отсчет ведется со дня прибытия иностранного гражданина до дня отъезда включительно.

Расчеты производятся не за год по календарю, а за предшествующие 12 месяцев до момента исчисления налога. При выплате заработка стоит определять статус плательщика ежемесячно.

На протяжении налогового периода прибыли сотрудника фирмы будет облагаться:

| По ставке 13 процентов | При условии, что на начало календарного года он является резидентом |

| По ставке 30% | Если на начало года лицо признается нерезидентом |

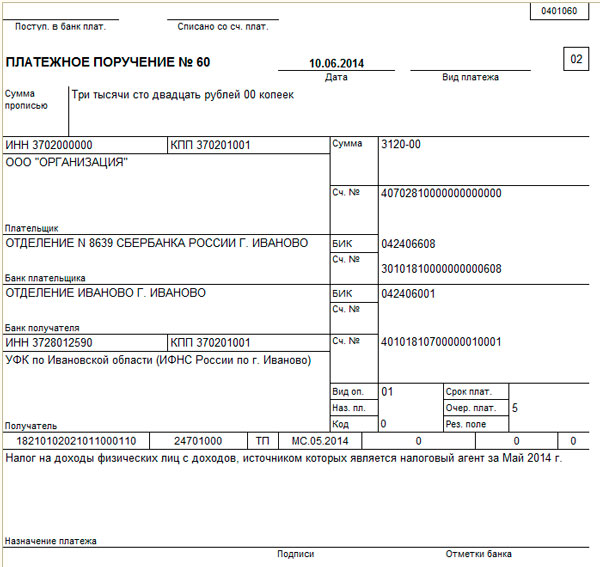

Образец платежного поручения ↑

Компании являются налоговыми агентами, которые производят уплату за свой персонал. То есть, плательщики НДФЛ – физлица, а не организации.

Сумма налога, что удерживается – это часть зарплаты, а значит, стоит учесть налог в составе затрат на оплату работ, а не в качестве самостоятельного налога.

Компании должны составлять платежные поручения на уплату налога за сотрудников, и в бланках отражают «02» — налоговые агенты.

Это касается удержаний не только в соответствии с трудовыми договорами, но и согласно договорам гражданского правового плана. Перечисление должно осуществляться с заработка раз в месяц.

Исчисление производится нарастающим итогом. Заполнять поручение стоит так:

| Графа | Реквизит | Отражаемые сведения |

| 101 | Статус, к которому относится плательщик | 02 |

| 18 | Вид проводимой операции | 01 |

| 21 | Номер очередности | 5 |

| 104 | КБК | 18210102010011000110 |

| 105 | ОТКМО | Данные того региона, где располагается налоговый орган |

| 106 | Что является основанием | ТП |

| 107 | Период | К примеру: МС.01.2014; МС.02.2014 – МС.12.2014 |

| 108 | Указание номера | 0 |

| 109 | Число | 0 |

| 110 | Тип платежки | 0 |

Как узнать КБК и ОКТМО для НДФЛ? Первый показатель можете посмотреть в таблице, второй отражается автоматически при заполнении платежного поручения в программах, когда будут внесены необходимые реквизиты.

Фото: платежное поручение

Какие изменения внесены с 2020 года ↑

Внесены изменения в КБК (добавлено новые коды) при уплате:

- земельного налога;

- налога на прибыль (в отношении консолидированных групп плательщиков налога);

- акцизов (расширено список);

- налога на имущественные объекты и т. д.

Правки внесены документом от 16 декабря 2020 года № 150н, которым исправлено Приказ от 1 июля 2013 года.

Новые правила вступили в силу с начала года.

Значение кодов вида операции в книге продаж в 2020 году узнайте из статьи: код вида операции в книге продаж.

Значение кодов вида операции в книге продаж в 2020 году узнайте из статьи: код вида операции в книге продаж.

Что такое книга продаж, читайте здесь.

Как выглядит образец книги продаж 2020 года, смотрите здесь.

КБК НДФЛ за физических лиц в 2020 году:

| Налог с дохода, что был получен физлицом по правилам ст. 228 (суммы по перерасчетам, недоплате и задолженности, даже если проведено отмену) | 15 |

| Перечисление пеней | 16 |

| Проценты | 17 |

| По взысканиям | 18 |

| По полученным средствам другого характера | 19 |

| При внесении % по переплаченным суммам, а также если нарушены сроки, когда средства должны возвращаться | 20 |

| Регламентированные авансы физлиц, что имеют иностранное гражданство и ведут деятельность по ПСН (по перерасчетам и недоплатам) | 21 |

| Установленные суммы авансов иностранцев (пени) | 22 |

| Погашение процентов НДФЛ от прибыли в виде фиксированной суммы аванса иностранцу | 23 |

| Суммы штрафов по аналогичным платежам | 24 |

| По полученным средствам иного плана | 25 |

| При перечислении % по указанным суммам с излишком, а также при несвоевременном возвращении средств | 26 |

При неправильно отражении КБК платеж может не дойти до адресата. Поэтому стоит следить за нововведениями и ежегодно уточнять показатели.

Внимание!

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.