Что такое налог при покупке земельного участка?

Предыдущая статья: Налог с продажи земельного участка в собственности менее 3 лет

Следующая статья: Декларация по земельному налогу

Возможность на вычет предоставляется согласно пп.3 п.1 ст.220 НК РФ.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь к консультанту:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Это быстро и БЕСПЛАТНО!

- Как происходит покупка:

- Какая сумма налога?

- Возврат подоходного налога при покупке земельного участка (налоговые вычеты):

Она действительна только при покупке земельных участков (или их долей) под индивидуальное жилищное строительство (ИЖС) или при наличии жилого строения на территории.

Как происходит покупка: ↑

Покупка земельного участка считается оформленной юридически и имеет законные права только после официальной регистрации договора.

Основанием для передачи прав собственности на участок являет наличие оформленного у продавца свидетельства, основанного на данных, внесенных в государственный земельный кадастр.

Сложность оформления перехода прав собственности на участки обусловлена неоднократным изменением земельного законодательства.

При покупке требуется обращать внимание на детали:

- Назначение земли. Приобретение участка сельхозугодий, даже при наличии пригодного для проживания дома лишит право на вычет.

- Соответствие размеров участка по договору с данными кадастрового паспорта актуальной датой.

- Предъявление продавцом государственных актов на собственность без кадастрового номера.

- Отсутствие расхождений любого из параметра свидетельства и выписки из ЕГРП.

Дополнительно, до начала составления договора купли-продажи, необходимо получить сведения об участке по отсутствию наложенного ареста, обременения или вклада в уставный капитал юридического лица.

Какие документы нужны?

При оформлении участка продавцом предоставляется удостоверяющий личность документ и правоустанавливающие бумаги на земельный участок.

В зависимости от категории лица личность подтверждается:

- физическим частным лицом – паспортом или другим разрешенным документом;

- лицом, действующим по доверенности – паспортом и нотариально заверенной доверенностью на право предоставления интересов;

- юридическим лицом – учредительными документами и доверенностью на представителя;

- индивидуальным предпринимателям – паспортом и Свидетельством ОГРНИП.

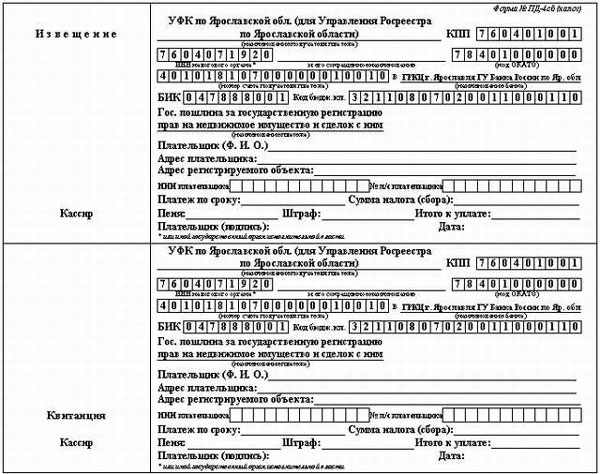

Покупателем и продавцом совместно подается заявление на регистрацию (как для юридических, так и для физических лиц) и квитанция об уплате госпошлины.

Фото: образец квитанции об уплате госпошлины

Основной пакет документов готовится продавцом относительно продаваемого земельного участка.

Подробно о требованиях и перечне можно ознакомиться на официальном сайте Росреестра.

Имеется ли задаток?

Получение задатка – часто встречающаяся форма гарантия проведения сделки. Вносится задаток после осмотра участка и устного соглашения сторон.

— Регулярная проверка качества ссылок по более чем 100 показателям и ежедневный пересчет показателей качества проекта.

— Все известные форматы ссылок: арендные ссылки, вечные ссылки, публикации (упоминания, мнения, отзывы, статьи, пресс-релизы).

— SeoHammer покажет, где рост или падение, а также запросы, на которые нужно обратить внимание.

SeoHammer еще предоставляет технологию Буст, она ускоряет продвижение в десятки раз, а первые результаты появляются уже в течение первых 7 дней. Зарегистрироваться и Начать продвижение

При документальном оформлении задатка распиской возникают сложности с возвратом средств при расторжении соглашения о сделке.

Квалифицировать в суде задаток как аванс сложно, поскольку нет документального подтверждения основания для внесения аванса – предварительного договора.

Защищенный юридически задаток необходимо оформлять соглашением о намерениях. Это предварительный договор, имеющий силу и подтверждающий готовность совершения сделки.

Аванс, прописанный в одном из пунктов с указанием сроков возврата при ничтожности сделки, можно беспроблемно вернуть либо в добровольном порядке, либо в процессе судебного делопроизводства.

При продаже земельного участка: как правильно исчисляется налог? Читайте об этом в статье: налог с продажи земельного участка в собственности менее 3 лет.

При продаже земельного участка: как правильно исчисляется налог? Читайте об этом в статье: налог с продажи земельного участка в собственности менее 3 лет.

Если квартира в ипотеке,то как правильно платить земельный налог? Узнайте здесь.

Установленная законодательно форма договора отсутствует, документ составляется в произвольной форме с учетом правил делопроизводства.

Наиболее оптимальным вариантом составления соглашения является оформление его у нотариуса.

Обращение к нотариусу:

- Сопровождается возможностью получения консультации по грамотному оформлению.

- Позволяет воспользоваться предложенным им вариантом документа.

Действия нотариуса сопровождаются проверкой документов.

Документы от продавца

Регистрация перехода прав сопровождается предъявлением продавцом документов по земельному участку:

- свидетельства о праве собственности;

- документа-основания приобретения участка (купли-продажи, мены, дарения и прочие договора или государственные акты);

- кадастровым паспортом актуальной даты;

- договором купли-продажи земельного участка, подписанного обеими сторонами в 3-х экземплярах;

- передаточным актом в 3-х экземплярах.

Дополнительно к пакету документов продавцом предъявляется нотариально заверенная справка о согласии супруга на совершении сделки и документ из органов опеки при наличии иждивенцев.

Все документы предоставляются в подлинниках и копиях (незаверенных ксерокопиях).

Оформление покупки

Получение прав распоряжения участком новым владельцем возникает после получения свидетельства на право собственности.

Покупка земельного участка проходит несколько этапов:

- Заключение соглашения о намерениях. Иногда сопровождается внесением аванса, указанным в предварительном договоре.

- Подготовка, сбор необходимых документов продавцом земельного участка.

- Заключение основного договора купли-продажи. Договор купли-продажи предоставляется в 3-х экземплярах.

- Подача документов на оформление новых прав в регистрационную палату.

- Получение готовых документов.

Щекотливым вопросом сделки является передача денежных средств от покупателя к продавцу земельного участка.

Современный опробованный способ – резервирование банковской ячейки с оформлением трехстороннего договора между продавцом, покупателем участка и учреждением банка.

Закладка денежных средств в сейф производится после подачи документов на регистрацию. По желанию продавца и при его оплате банковским работником проводится проверка подлинности и количества наличности.

В заключаемом с банком соглашении предусматривается ограниченная возможность получения средств из ячейки покупателем участка при предъявлении зарегистрированного регпалатой договора купли-продажи.

Передача ключа от ячейки покупателем продавцу происходит при окончании сделки.

Какая сумма налога? ↑

Законодательством предоставляются налоговые льготы при покупке земельного участка. Суть льготирования сводится в получение права на возврат части суммы, уплаченной при приобретении участка.

— Разгрузит мастера, специалиста или компанию;

— Позволит гибко управлять расписанием и загрузкой;

— Разошлет оповещения о новых услугах или акциях;

— Позволит принять оплату на карту/кошелек/счет;

— Позволит записываться на групповые и персональные посещения;

— Поможет получить от клиента отзывы о визите к вам;

— Включает в себя сервис чаевых.

Для новых пользователей первый месяц бесплатно. Зарегистрироваться в сервисе

Необходимо иметь постоянный, документально подтвержденный доход, в пределах начисленного налога с доходов физических лиц производится возврат уплаченных сумм.

Сумма предела вычета вне зависимости от количества объектов неизменна – 2 миллиона рублей. Используя по максимуму возможность, можно вернуть сумму уплаченного налога с доходов в размере 260 тысяч рублей.

Рассмотрим в расчете:

2 000 000 * 13% = 260 000

Возврат налога

Возврат налога производится налоговой инспекцией. Для получения налоговой льготы необходимо предоставить:

- правоустанавливающие документы на земельный участок;

- договор купли-продажи и передаточный акт;

- документы, подтверждающие факт уплаты суммы по договору купли-продажи;

- справку о полученных доходах с места работы 2НДФЛ;

- паспорт собственника;

- заявление на возврат налога с указанием счета и банка-получателя;

- декларация 3 НДФЛ в количестве листов для имущественного вычета.

Документы проверяются инспектором ИФНС в виде камеральной проверки, при отсутствии оснований для возврата налогоплательщику высылается письменный отказ.

Обнаружение недостаточности сведений или документов является предпосылкой для продления проверки на период, требующий предоставления дополнительных данных.

Пример

Рассчитаем на примере налоги при покупке земельного участка физическим лицом, оформившим участок единолично.

Предположим, был приобретен земельный участок в 2012 году на сумму 2 600 тысяч рублей. Доход собственника 2013 года согласно справке о доходах – 600 тысяч рублей.

Допустимый вычет 2013 года – 600 000 рублей. Подсчитываем сумму вычета:

600 000 х 13%= 78 000 рублей.

Это соответствует начисленной полностью сумме налога по справке.

Остаток вычета будущих периодов:

2 000 000 – 600 000 = 1 400 000 рублей.

Сумму можно предъявить к вычету по декларациям 3НДФЛ, поданным за 2020 год и последующие периоды при наличии остатка.

Как платить

Налоговая льгота – имущественный вычет предоставляется при документальном подтверждении произведенных расходов – квитанций, платежных поручений, кассовых ордеров и прочих документов, подтверждающих оплату.

Все бумаги входят в перечень приложений к декларации 3НДФЛ и заявлению на вычет.

Отчетность

Вычет предоставляется на основании декларации 3НДФЛ.

Подача декларации и возврат средств производится по окончании налогового периода – года, в котором был получен доход и не ранее года приобретения участка.

Заполнение декларации несложное и не требует наличия специальных знаний. Важным является только точность указания данных для предотвращения повторной подачи и продления времени проверки.

При возникновении трудностей с заполнением можно обратиться к консультанту – инспектору ИФНС. При заполнении декларации также можно обратиться к порядку заполнения.

Учет для юридических лиц

Юридические лица имеют право приобретать в собственность земельные участки. Постановка на учет производится по месту расположения участка.

Данные в ИФНС поступают из регистрирующего органа. Налогоплательщик приобретает обязанность по уплате земельного налога и подаче деклараций.

Продажа земельных участков не является объектом налогообложения по НДС (пп.6 п.2 ст.146 НК РФ), что обязывает прием на учет земельного участка в сумме фактически произведенных затрат на покупку объекта недвижимости.

В учете объект регистрируется как основное средство, амортизация по земельным участкам не начисляется.

Возврат подоходного налога при покупке земельного участка (налоговые вычеты): ↑

Получение налогового имущественного вычета по недвижимости для объектов, приобретенных по 31декабря 2013 года, предоставлялось только на один объект.

Для недвижимости, в том числе и земельных участков, приобретенных после 1 января 2020 года, допускается получение вычета с приобретения нескольких объектов.

Участок без дома

Приобретение участка или долей под индивидуальное строительство и регистрация прав собственности позволяет получить имущественный вычет.

Для получения вычета необходимо наличие факта проведения индивидуального строительства или наличие готового жилого строения на приобретаемом участке.

Вычет применяется тем лицам, кто платит налог с доходов физических лиц при получении дохода, доверив перечисление удержанных средств в бюджет налоговому агенту – работодателю.

Долевая собственность делится в размере процентного отношения долей для определения суммы разрешенного вычета.

Участок с домом

Механизм получения физическим лицом налогового вычета участка с домом зависит от времени приобретения.

Если объект приобретен после 2020 года, можно заявлять налоговую льготу – вычет на оба объекта, если сумма покупки это позволяет сделать.

ИФНС четко разделяет дом и участок как два независимых объекта (по факту регистрации), что не позволяет сделать вычет на дом и участок при их покупке до 2020 года.

Дачный участок

В соответствии со ст. 220 НК РФ имущественный вычет предоставляется только при покупке участков, предоставленных для индивидуального строительства.

Садовые участки имеют другое разрешенное назначение земель и не участвуют в налоговой льготе.

Как получить?

Сумма вычета в размере, указанном в заявлении, декларации и доказанная документами, подтверждающими расходы и факт приобретения земельного участка, поступает из бюджета на счет налогоплательщика.

В заявлении на возврат денег указываются точные реквизиты банка и расчетный счет налогоплательщика.

Если покупатель — иностранец?

Законодательство допускает применение имущественного вычета иностранцем при приобретении участка индивидуального строительства после постройки дома или при его наличии на момент приобретения.

Вопрос применение вычета состоит в возможности возврата средств. Лицу необходимо стать резидентом РФ (регистрация и пребывание на территории страны более 6 месяцев) и получать доход, облагаемый по ставке 13%.

Начисляются ли пени на авансовые платежи по земельному налогу можно узнать в статье: авансовые платежи по земельному налогу.

Начисляются ли пени на авансовые платежи по земельному налогу можно узнать в статье: авансовые платежи по земельному налогу.

Все о земельном налоге и кадастровой стоимости квартиры можно прочитать здесь.

Какой штраф за неуплату земельного налога грозит юридическими лицами? Читайте здесь.

Имущественный вычет – льгота, предоставляемая государством для облегчения налогового бремени лицам, приобретающим земельные участки под ИЖС.

Процедура возврата несложная, четко отработанная, но требует тщательного подхода к оформлению документов.

Юридически грамотно необходимо оформлять бумаги при покупке, оплате, регистрации договора и подаче декларации 3НДФЛ.

Внимание!

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

- Задайте вопрос через форму (внизу), либо через онлайн-чат

- Позвоните на горячую линию:

- Москва и Область - +7 (499) 110-43-85

- Санкт-Петербург и область - +7 (812) 317-60-09

- Регионы - 8 (800) 222-69-48

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.