10 новых опасных реквизитов счета-фактуры в 2020 году

Счет-фактуры составляются предпринимателями и организациями по факту отгрузки продукции, после чего выставляются покупателям для оплаты, начисления НДС и получения вычетов по нему.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь к консультанту:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Это быстро и БЕСПЛАТНО!

Документ имеет важно е значение: он служит не только формой для внутреннего учета, но и основанием для проверок налоговой службы.

Все его поля должны быть заполнены верно – неточности и ошибки служат основанием для отправки документа на доработку. В этом свете говорят о существовании опасных реквизитов счета-фактуры, число которых увеличилось с 2020 года.

Общие сведения ↑

В общем случае счета-фактуры обязаны составлять те компании, которые вносят в казну НДС.

Соответственно такое обязательство обходит стороной предпринимателей, которые осуществляют деятельность в условиях специальных налоговых режимов – УСН, ЕСХН, ЕНВД или же работают на основе патента (ст. 169 НК РФ).

В случае упрощенных налоговых режимов фирмы имеют право составлять счета-фактуры по собственному желанию или по согласованию с контрагентами, что влечет за собой составление декларации и уплату НДС на определенную группу товаров.

При условии же, если документ будет иметь нулевые счета – обязанность уплаты налога отпадает. Выставление счета фактуры осуществляется предпринимателями и фирмами в течение 5-ти дней после отгрузки товара покупателю.

Если же имеет место предоплата, то формируется два документа:

- счет-фактура на аванс;

- основная счет-фактура.

Если уже после составления документа выяснилось наличие ошибок в нем, то составляется корректировочная счет-фактура.

Определения

Для того чтобы более детально разобраться в тонкостях заполнения счетов-фактур, их выставления, учета и проверки налоговыми органами следует принять во внимание некоторые определения:

— Регулярная проверка качества ссылок по более чем 100 показателям и ежедневный пересчет показателей качества проекта.

— Все известные форматы ссылок: арендные ссылки, вечные ссылки, публикации (упоминания, мнения, отзывы, статьи, пресс-релизы).

— SeoHammer покажет, где рост или падение, а также запросы, на которые нужно обратить внимание.

SeoHammer еще предоставляет технологию Буст, она ускоряет продвижение в десятки раз, а первые результаты появляются уже в течение первых 7 дней. Зарегистрироваться и Начать продвижение

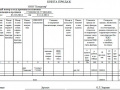

| Счет-фактура являет собой бумагу, на основании которой осуществляется сделка между покупателем и продавцом. В ней указывается наименование сторон сделки, участвующие в ней товары и услуги, а также стоимость партии продукции и начисленный НДС | ст.168 НК РФ |

| Книга продаж представляет собой регистрационный журнал, в котором находят отражение все счета-фактуры, выставленные продавцом в отношении его покупателей | ст. 161 НК РФ |

| Книга покупок выступает аналогичным регистром для счетов-фактур, получаемых от поставщиков. По сути, любая счет-фактура составляется в двух экземплярах – для продавца и для покупателя | ст. 161 НК РФ |

| Безопасные реквизиты – это поля счета-фактуры, неверное заполнение или пропуск которых не является основанием для замечаний и санкций со стороны налогового ведомства | — |

| Опасные реквизиты являют собой те пункты любого счета-фактуры, которые потребуют обязательного и точного заполнения | Именно они тщательно проверяются налоговыми органами |

Счет-фактура может, согласно новым правилам, формироваться в бумажном и электронном виде (Постановление Правительства РФ №1137). Для последнего ЭЦП (электронно-цифровая подпись) выступает опасным реквизитом.

Какова роль документа

В отличие от многих других документов счет-фактура играет весомую роль, как для внутреннего бухгалтерского, так и для налогового учета.

Разница между счет-фактурой корректировочной и исправительной смотрите в статье: разница между счетом и счет-фактурой.

Разница между счет-фактурой корректировочной и исправительной смотрите в статье: разница между счетом и счет-фактурой.

Как сформировать полученную счет-фактуру в 1С, читайте здесь.

В общем виде роль документа сводится к следующему (ст. 168-169 НК РФ):

| Во-первых | Покупатель получает точную информацию, относительно того, какие товары были ему отгружены и в каком количестве (упрощает проверку наличия) |

| Во-вторых | Бумага содержит точную величину общей стоимости в рамках сделки и ее валюту |

| В-третьих | Имеющиеся в документе сведения позволяют более точно установить величину НДС, подлежащую перечислению в казну (тип товаров позволяет установить по какой ставке начислять налог (0,10 или 18%), а сумма сделки – установить его размер) |

| В-четвертых | Субъекту легче установить размер вычета по налогу, а ИФНС – проконтролировать таковой |

| В-пятых | На основании счетов-фактур сначала составляются книги покупок и продаж, а затем и декларации по НДС |

Основные счета-фактуры отражают крупные хозяйственные операции:

| Авансовые | Сделки, совершаемые по предоплате |

| Корректировочные | Позволяют сделать пересчет, с учетом ошибок и неточностей прошлых лет |

Нормативная база

Счет-фактура являет собой официальный документ, который проходит обязательную проверку в ИФНС.

Именно поэтому при составлении этой бумаги применяется свод правил, определенных в российском налоговом законодательстве.

В частности, в Налоговом кодексе РФ имеются следующие сведения:

| Общие сведения касающиеся содержания счетов-фактур | Их видов, назначения и порядка составления приводятся в статьях 168 и 169 |

| В этих же статьях можно найти и виды деятельности | Занятие которыми освобождает предпринимателя от обязанности формировать счета-фактуры |

| Право ИП и ООО на упрощенном режиме обложения налогами не выставлять счета-фактуры | Установлено в статье 346.11 |

| Аналогичное право в отношении фирм | Действующих в рамках ЕНВД прописано в статье 346.26 |

Новые стандарты формирования счетов-фактур предпринимателями и организациями отражены в Приказе ФНС № ММВ-7-6/93@, который был опубликован в начале 2020 года.

Документ содержит правила, касающиеся документов, как в электронном, так и в бумажном виде.

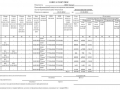

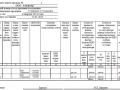

Обязательные реквизиты счета-фактуры в 2020 году ↑

Как уже упоминалось выше, при проведении проверок ИФНС каждое поле заполненной счет-фактуры тщательно проверяется инспекторами.

Даже при наличии незначительных ошибок документ либо направляется на доработку, либо в вычете по НДС субъекту хозяйствования отказывают.

По сути, право на вычет появляется только при соблюдении двух условий (ст. 172 НК РФ):

| Наличие выставленной счет-фактуры | Поэтому многие фирмы, уплачивающие НДС требуют этого документа от своих продавцов, которые используют льготные налоговые режимы |

| Полное соответствие документа | Установленным в законодательстве правилам |

Следует отметить особо, что все ошибки, совершаемые бухгалтерами или иными лицами, выписывающими счета-фактуры, можно разделить на допустимые (не предполагают отказа в вычете по НДС) и недопустимые (влекут безоговорочный отказ).

В этом свете говорят об опасных и безопасных реквизитах этой бумаги.

Опасные

В 2020 году законодательные нормы, касающиеся начисления и уплаты НДС претерпели существенные изменения. Отдельные из них затронули и вопросы формирования и выставления счетов-фактур.

В частности, многие предприниматели задаются вопросом — что это – 10 новых опасных реквизитов счета-фактуры? Имеет смысл рассмотреть их более детально:

| Дата составления | Этот реквизит является основанием для определения срока уплаты налога, поэтому пропустить его или написать неверно нельзя |

| Ф.И.О. или наименования сторон сделки | Позволяет идентифицировать налогоплательщика в базе данных, посему не дает права на ошибку |

| Адреса продавца и покупателя | Для физических лиц в этой графе указывается место прописки, а для юридических – место регистрации. Ошибкой будет указание адреса фактической деятельности |

| ИНН и КПП сторон | Эти коды позволяют найти субъектов хозяйствования в базе данных налогового ведомства, поэтому документ без них рассматривается ИФНС, как недействительный |

| Сведения об отправителе и получателе груза | Даже если их роль выполняют продавец и покупатель в соответствующем поле следует сделать пометку «Он же» |

| Подпись владельца бизнеса | Подписывать бумажную счет-фактуру должен обязательно собственноручно сам предприниматель, а не его доверенное лицо. Нельзя проставлять в этом поле факсимильную подпись. Электронные счета-фактуры обязательно удостоверяются ЭЦП |

| Объем отгруженных товаров и их стоимость | Эти сведения используются для установления правильности расчета НДС, перечисляемого в казну |

| Тип продуктов и применяемые к ним налоговые ставки | Эти сведения вносятся в специальную таблицу. Если в одной партии содержатся товары, облагаемые по разным ставкам, то они прописываются отдельно |

| Страна выпуска товара | Эти сведения могут установить статус плательщика НДС. Как известно, даже предприниматели на упрощенки обязаны заполнять декларацию по импортным товарам, ввозимым на территорию РФ |

| Реквизиты платежного документа | Счета-фактуры обычно составляются на основании квитанций, ордеров или чеков. Чтобы в ходе проверки была возможность сверить данные в счете-фактуре должны содержаться сведения о первичных бумагах |

Стоит добавить, что ИФНС также не примет счет-фактуру, отдельные поля которой заполнены на иностранном языке. Кроме того, при удостоверении бумажного документа подпись предпринимателя должна быть расшифрована.

Что же касается 10 новых опасных реквизитов счета-фактуры без НДС, то здесь важно упомянуть, что в том столбце таблице, в котором обычно прописывается ставка налога проставляется пометка «без НДС».

Сервис онлайн-записи на собственном Telegram-ботеПопробуйте сервис онлайн-записи VisitTime на основе вашего собственного Telegram-бота:

— Разгрузит мастера, специалиста или компанию;

— Позволит гибко управлять расписанием и загрузкой;

— Разошлет оповещения о новых услугах или акциях;

— Позволит принять оплату на карту/кошелек/счет;

— Позволит записываться на групповые и персональные посещения;

— Поможет получить от клиента отзывы о визите к вам;

— Включает в себя сервис чаевых.

Для новых пользователей первый месяц бесплатно. Зарегистрироваться в сервисе

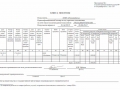

Безопасные

Важно также упомянуть и ряд полей, неточное заполнение которых не повлечет за собой отказ налогового ведомства в вычете по НДС.

Как указать ГТД в счет-фактуре узнайте из статьи: ГТД в счет-фактуре.

Как указать ГТД в счет-фактуре узнайте из статьи: ГТД в счет-фактуре.

Как оформить выставление счетов-фактур в срок. читайте здесь.

Что такое полученные счета-фактуры на аванс, смотрите здесь.

Это и есть, так называемые, безопасные реквизиты:

| Единица измерения | Этот момент указывается только в случае, если поставляемую продавцом продукцию можно измерить в каких-либо единицах. В противном случае в соответствующей графе ставится прочерк |

| Дополнительные реквизиты | Продавец вправе прописывать в документе дополнительные сведения, сверх указанных в бумаге полей. Например, таковыми могут быть номенклатурный ряд товара, номер прейскуранта, информация о комиссионере. Эти данные необходимы сторонам сделки, но не имеют значения для ИФНС. В связи с этим – их указание происходит по желанию продавца |

| Номер документа | Продавец имеет право нумеровать счета-фактуры так, как это удобно для внутреннего учета в компании. Определяющим порядок счетов-фактур параметром выступает дата их составления, а не номер |

Таким образом, для того чтобы не столкнуться с возвратом счетов-фактур ИФНС и отказом в получении вычетов по налогу на добавленную стоимость и продавцам, и покупателем следует тщательно проверять опасные реквизиты счетов фактур.

Изменение требований к ним в 2020 году обусловлено нововведениями в налоговом законодательстве, а также дополнениями в бланк счета-фактуры.

Знание опасных реквизитов позволяет ускорить процесс проверки правильности составления этих платежных документов.

Внимание!

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.