Особенности оформления приходной накладной

Вопрос о выставлении счетов-фактур фирмами, использующими в своей деятельности упрощенный режим налогообложения, весьма противоречив.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь к консультанту:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Это быстро и БЕСПЛАТНО!

С одной стороны, такие субъекты хозяйствования освобождены от уплаты НДС, но с другой, взаимодействуют в своей деятельности с контрагентами, которые выступают плательщиками этого налога.

В этом свете в 2020 году значительное число ИП и ООО, использующих упрощенку обязаны формировать счет-фактуры и регистрировать их в книгах покупок и продаж.

Что нужно знать ↑

Счет-фактура являет собой бумагу, которая составляется и передается продавцом покупателю.

В нем указаны отгруженные товары (предоставленные работы или услуги), стоимость сделки, а также размер НДС, подлежащего внесению в казну (ст. 169 НК РФ).

Оформлять эту бумагу фирмы имеют право в бумажном или электронном виде (Постановление Правительства РФ №1137).

Второй способ актуален в том случае, если ИП или ООО ведет бухгалтерский учет на базе специальной программы (1С, Мое дело и т.п.).

Существует несколько условий составления счет-фактур компанией:

| Если основная счет-фактура формируется в электронном виде | То выписываемые на ее основе корректировочные документы, также должны иметь электронную форму |

| Каждая из сторон сделки (продавец и покупатель) | Получает по одному варианту счета-фактуры |

| Бумажная счет-фактура заверяется подписями | Руководителя компании и главного бухгалтера, а электронная – электронно-цифровой подписью |

Для ООО и ИП счет-фактура при УСН не выдается, поскольку эти экономические агенты не платят в казну НДС. Однако по требованию контрагентов и на основании добровольного желания этот документ может быть выставлен.

При этом фирме придется заплатить за указанные в ней товары налог на добавленную стоимость и сформировать соответствующею налоговую декларацию.

Системы налогообложения

Российские нормативные документы считают реальной возможность использования фирмами не только общего режима уплаты налогов (ОСН) в казну, но и упрощенных систем – ЕНВД, УСН, ЕСХН и патентной системы.

Целесообразно рассмотреть каждую из них более детально. ОСН – это общий режим взимания налогов, используемый в отношении тех фирм, которые в ходе регистрации или уже в процессе своей деятельности не заявили о своем желании перейти на специальные режимы.

— Регулярная проверка качества ссылок по более чем 100 показателям и ежедневный пересчет показателей качества проекта.

— Все известные форматы ссылок: арендные ссылки, вечные ссылки, публикации (упоминания, мнения, отзывы, статьи, пресс-релизы).

— SeoHammer покажет, где рост или падение, а также запросы, на которые нужно обратить внимание.

SeoHammer еще предоставляет технологию Буст, она ускоряет продвижение в десятки раз, а первые результаты появляются уже в течение первых 7 дней. Зарегистрироваться и Начать продвижение

При ОСН в казну обязательно вносятся такие обязательные платежи, как:

| Налог на прибыль | 20% |

| Налог на имущество | Ставка зависит от направления деятельности и региона |

| НДС | 18%, 10% или по нулевой ставке |

| НДФЛ | 13% |

Из всех указанных видов налоговых отчислений наиболее существенным по объему платежей и сложности администрирования выступает НДС. Именно поэтому компании стремятся перейти на упрощенные системы.

УСН – упрощенный режим обложения налогами, который чаще всего выбирают начинающие предприниматели. Использовать его разрешается малым и средним фирмам, действующим на правах ИП и ООО.

Упрощенка позволяет компаниям платить всего один налог вместо трех (на имущество, НДС и НДФЛ (на прибыль)), а именно:

| При объекте «доходы» | 6% от общей величины денежных поступлений |

| При объекте «доходы-расходы» | 15% с прибыли |

Выбрать тот или иной объект имеет право сам предприниматель, о чем он пишет соответствующее уведомление в территориальное отделение ИФНС (гл. 26.2 НК РФ).

ЕНВД – это система, предусматривающая уплату ИП и ООО всего одного налога на вмененный доход по ставке 15%. В этом случае также имеет место освобождение от НДС.

Применение ЕНВД реально только в случае, если компания занимается определенными видами деятельности и не превышает лимита численности сотрудников и годового дохода (гл. 26.3 НК РФ).

Патентная система используется только малыми предприятиями, которые действуют на правах ИП. При этом разрешена она только при определенных видах деятельности.

Суть данного режима сводится к тому, что один раз в год компания приобретает патент и имеет право не вносить иные обязательные платежи в казну (гл. 26.5 НК РФ).

ЕСХН – упрощенный режим обложения субъектов бизнеса налогом, который затрагивает только предприятия, занятые в рамках сельскохозяйственной отрасли.

Как правило, такие фирмы платят всего один налог с дохода один раз в год по ставке 6% (гл. 26.1 НК РФ).

Основы перехода на упрощенку

Наиболее удобным с позиции администрирования и не обременительным, с точки зрения величины платежа в казну выступает именно упрощенка.

Какие банковские реквизиты указываются в счет-фактуре смотрите в статье: реквизиты счет-фактуры.

Какие банковские реквизиты указываются в счет-фактуре смотрите в статье: реквизиты счет-фактуры.

В чем разница между счет-фактурой и накладной, читайте здесь.

В этом свете многие фирмы задумываются о необходимости перехода на этот режим. Для этого важно принять во внимание несколько важных критериев.

| Во-первых, фирма должна отвечать ряду важных требований, в том числе | действовать на правах ООО или ИП; иметь наемный персонал не более 100 человек; получать совокупный годовой доход менее 60 миллионов рублей (с учетом корректирующего коэффициента – 64 020 рублей); не иметь филиалов и представительств; не владеть более чем 25% капитала иных фирм |

| Во-вторых, в налоговую по месту регистрации до 31 декабря текущего года | Следует передать письмо уведомление о переходе на УСН с указанием объекта |

| В-третьих, переход на упрощенку возможен | Только с начала нового налогового года |

Фирма может выбрать упрощенный режим еще в процессе регистрации (сделать это нужно в течение 30-ти дней после постановки на учет в ИФНС) или же перейти на него уже в ходе своего функционирования.

Назначение СФ

Многие начинающие предприниматели задаются вполне закономерным вопросом — для чего необходимо формирование и выставление счетов-фактур?

— Разгрузит мастера, специалиста или компанию;

— Позволит гибко управлять расписанием и загрузкой;

— Разошлет оповещения о новых услугах или акциях;

— Позволит принять оплату на карту/кошелек/счет;

— Позволит записываться на групповые и персональные посещения;

— Поможет получить от клиента отзывы о визите к вам;

— Включает в себя сервис чаевых.

Для новых пользователей первый месяц бесплатно. Зарегистрироваться в сервисе

В качестве ответа на этот вопрос можно привести назначение этого важного документа. Так, счет-фактура служит (ст. 168-169 НК РФ):

| Для точного определения того, какие именно товары отгружены покупателю | В каком объеме и какова их стоимость |

| Для правильного начисления НДС | И установления права субъекта на вычет по данному налогу |

| Для формирования основания (книга покупок и книга продаж) | Налоговой декларации |

В настоящее время субъекты хозяйствования в процессе своего функционирования выставляют разные виды счетов-фактур, основными из которых являются:

| Документ на основании счета | Который составляется в случае, если движение товаров и денег происходит одновременно |

| Авансовая счет-фактура | Выставляемая в случае предоставления покупателем предоплаты за продукцию |

| Корректировочная счет-фактура | Формируется для исправления ошибок и неточностей в основных документах |

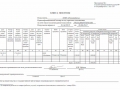

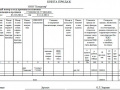

Покупатели регистрируют счета-фактуры в Книгах покупок, а продавцы – в Книгах продаж. Эта информация впоследствии переходит в налоговую декларацию.

Нужно ли выставлять счет-фактуру при УСН ↑

Все ООО и ИП, которые в ходе своей деятельности осуществляют обязательные платежи в казну на базе УСН не обязаны выписывать счета-фактуры (ст. 346.11 НК РФ).

Это обусловлено тем, что на их операции не начисляется НДС. В то же время такие агенты на УСН выставляют счета-фактуры в отношении товаров, которые ввозятся на таможенную территорию РФ (ст. 174 НК РФ).

Таким образом, в общем виде составлять этот важный документ, а также вести по факту его представления или получения книги покупок и продаж предприниматели на упрощенки не должны.

Тем не менее, на практике имеет место целый ряд специфических случаев, которые предусматривают иные условия.

Кто выставляет

Изначально, следует указать на те фирмы на УСН (ООО и ИП), которые освобождаются от обязанности составления счетов-фактур.

К их числу относятся (ст. 168-169 НК РФ):

- предприятия, занятые в сфере розничных продаж;

- фирмы, задействованные в отрасли общепита и оказания услуг за наличный расчет;

- субъекты хозяйствования, продающие акций и облигаций (кроме дилеров и брокеров).

Этот список могут дополнить те агенты, которые продают свои товары (работы или услуги) субъектам, также использующим льготные налоговые режимы или покупающим их у поставщиков на УСН.

В общем виде сами ООО и ИП действующие на упрощенке не платят НДС, не заполняют декларацию и не выставляют счет-фактуру.

Тем не менее, иногда по договоренности с контрагентом на добровольном основании они совершают эти операции (законодательно это разрешено).

В то же время можно отметить ряд случаев, когда предпринимателям на УСН приходится составлять счета-фактуры в обязательном порядке, а именно:

| При импорте товаров | ст. 346.11 НК РФ |

| При проведении сделок по договору простого товарищества или в рамках доверительного управления | ст. 174.1 НК РФ |

| При покупке товаров у иностранных фирм, расположенных на территории РФ | Но не являющихся налоговыми резидентами |

| При аренде или приобретении государственных или муниципальных активов | ст. 161 НК РФ |

Аналогичным образом, счет-фактура формируется и при реализации имущества по решению суда, кладов или бесхозных активов. Во всех указанных выше случаях при УСН счет-фактуры на аванс также выписываются.

Законное закрепление

Детальные сведения, которые затрагивают вопросы формирования и выставления субъектами на УСН счетов-фактур (ИП и ООО) содержатся в таких российских законодательных актах, как:

| Ст. 168-169 Налогового кодекса | Которые рассматривают все вопросы составления счетов-фактур, возможность их выставления в электронном виде, а также те виды деятельности, которые не требуют обязательного формирования этих документов |

| Ст. 346.11 и 346.26 НК РФ | Устанавливают тот факт, что ИП и ООО на упрощенке не обязаны выставлять счета-фактуры |

| Ст. 161 и 174.1 НК РФ | Указывают на исключительные случаи составления фирмами на УСН счетов-фактур |

| Постановление Правительства РФ № 1137 | Определяет возможность составления счета-фактуры, как в бумажном, так и в электронном виде, а также порядок придания этим документам законной силы |

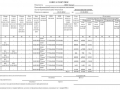

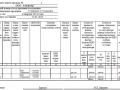

Образец заполнения

Счет-фактура, которую выписывают своим контрагентам предприятия на УСН (ООО и ИП) ничем не отличается от аналогичного вида документов для фирм на ОСН.

Порядок заполнения этой бумаги предусматривает те же правила (ст. 169 НК РФ):

| Во-первых | Счет-фактура – это официальный документ, который тщательно проверяют налоговые органы, а значит, составлять его следует на бланке, который можно взять в ИФНС по месту регистрации |

| Во-вторых | Выписка счета-фактуры требует от продавца формирования на ее основе декларации и уплаты в казну НДС (даже при УСН) |

| В-третьих | Документ должен иметь обязательные реквизиты – номер, дату, Ф.И.О. или названия покупателя и продавца, тип товаров, их количество, сумма сделки, ставка и начисленный НДС |

| В-четвертых | Бумага обязательно удостоверяется подписью продавца, а при электронной форме еще и ЭПЦ. Образец заполнения счета-фактуры прилагается к данной статье |

Предоставляется ли нулевая?

Как уже упоминалось ранее, при составлении ИП или ООО на упрощенке счета-фактуры требуется дальнейшее составление декларации и внесение в казну НДС.

Как формируется корректировочные счет-фактуры в 1С узнайте из статьи: счет-фактура в 1С.

Как формируется корректировочные счет-фактуры в 1С узнайте из статьи: счет-фактура в 1С.

Отражается ли ГТД в счет-фактуре при перепродаже, читайте здесь.

Порядок выставление счетов-фактур на аванс, смотрите здесь.

В то же время многие предприниматели задаются вопросом, можно ли выписывать на добровольных основаниях счета-фактуры, но налог на добавленную стоимость при этом не платить?

Оказалось, что такая ситуация вполне реальна. Для этого требуется всего лишь составить и представить покупателю нулевой счет-фактуру.

Нулевая счет-фактура представляет собой документ, который предполагает указание в столбце таблицы «Налоговая ставка» пометки «Без НДС». Важно помнить, что прописывать в таблице 0%. Такая ставка все же будет требовать составления декларации.

Таким образом, ИП и ООО на упрощенном режиме по законодательству не обязаны составлять счета-фактуры.

Тем не менее, существует ряд случаев, которые связаны преимущественно со сделками с иностранными контрагентами, требующими формирования счетов-фактур.

В дальнейшем на основании таких документов создаются налоговые декларации на определенный круг товаров (работ или услуг).

Субъекты на УСН также имеют право формировать нулевые декларации, которые не предусматривают уплаты налога на добавленную стоимость.

Внимание!

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.