Как проверить правильность заполнения декларации по НДС

Поэтому специалист, занимающийся декларацией, не имеет права на ошибку, хотя даже опытные сотрудники их допускают.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь к консультанту:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Это быстро и БЕСПЛАТНО!

Поговорим о том, как проверить правильность заполнения этого документа.

Общие сведения: ↑

Декларация по НДС – документ, который оформляют все предприятия и индивидуальные предприниматели, являющиеся плательщиками налога на добавленную стоимость.

Это указано в ст. 174.1 НК РФ. Форма документа, а также основные правила ее заполнения отмечены в приказе № 104н от 15.10.2009 г., изданном Министерством финансов с Порядком.

Большинство ошибок, возникающих в ходе заполнения данной документации, связаны с неверным внесением кодов, непониманием критериев и нормативов расчета, общих правил оформления, неточностях в расчетах, банальной невнимательности.

Все эти погрешности приводят к длительным разбирательствам. Декларация по НДС предоставляется в Налоговую инспекцию в виде бумажного носителя или же электронно через телекоммуникационные каналы связи.

Зачем нужна проверка правильности заполнения

Своевременное и достоверное оформление, а также сдача в контролирующие органы бухгалтерских документов – основная задача сотрудников этого отдела каждого предприятия.

Любые ошибки – единичные или систематические приводят к путанице, возникновению недочетов, наложению крупных штрафов.

Чтобы избежать проблем следует тщательно и внимательно проверять правильность заполнения каждого отчетного документа, в том числе и декларации по НДС.

— Регулярная проверка качества ссылок по более чем 100 показателям и ежедневный пересчет показателей качества проекта.

— Все известные форматы ссылок: арендные ссылки, вечные ссылки, публикации (упоминания, мнения, отзывы, статьи, пресс-релизы).

— SeoHammer покажет, где рост или падение, а также запросы, на которые нужно обратить внимание.

SeoHammer еще предоставляет технологию Буст, она ускоряет продвижение в десятки раз, а первые результаты появляются уже в течение первых 7 дней. Зарегистрироваться и Начать продвижение

Какие могут быть последствия

Налоговые органы, действуя согласно ст. 119 НК РФ, осуществляют проверку декларации по НДС по Контрольным соотношениям. Вся информация отражена в письме ФНС от 19.08.2010 г. № ШС-38-3/459.

Если в ходе проверки выявлены нарушения, либо налогоплательщик сдал документ несвоевременно, то налоговики вправе начислить штраф в размере 5% от не уплаченной в обозначенный период суммы налога.

Сумма берется за каждый полный и неполный месяц со дня предоставления документации. Штраф не может быть ниже 1 000 рублей.

Проверка согласованности показателей ↑

Вся информация, указанная в декларации по НДС, проверяется на согласованность. Налоговые органы анализируют как показатели внутри документа, так и выполняют контрольные соотношения, используя другие отчеты организации.

Например, налоговики берут данные по реализации продукции/работ/услуг и суммой выручки, которая указана в отчете о прибылях и убытках.

В случае если в декларации отмечено право на возмещение налога, специалисты Налоговой инспекции проводят камеральную проверку.

При этом требуют представить документы, которые служат подтверждением правомерности использования налоговых вычетов.

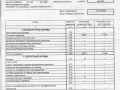

Строки 150 и 130

Начнем рассмотрение с того, как проверить строку 130 и строку 150 декларации по НДС. Данные позиции находятся в разделе 3 отчетного документа.

Если показатели в этих строках больше 0, то значение в строке 110 должно равняться числу, указанному в строке 150.

Какие услуги не облагаются НДС узнайте в статье: объект налогообложения НДС.

Какие услуги не облагаются НДС узнайте в статье: объект налогообложения НДС.

Посмотреть решение и примеры задач по НДС можно здесь.

В случае нарушения этого правила налогоплательщик, скорее всего, занизил сумму НДС, которая подлежит восстановлению.

Бухгалтер обязан заполнять строки 110 и 150 раздела 3 в том случае, если в отчетном периоде были операции, когда принимались к вычету НДС с авансов.

После получения услуг/работ/товаров от поставщиков специалисты обязаны восстановить данные суммы налога на добавленную стоимость.

Если это правило не исполняется, то бухгалтер нарушает требования, указанные в пп. 3 п. 3 ст. 170 НК РФ.

По строке 200

Еще одно важное соотношение проверки декларации по счетам – значение, отмеченное в строке 200. Эта графа должна быть равной или меньшей сумме значений графы 5 (строки 010, 020, 030,040).

Если данное правило не соблюдается, то возможно бухгалтерия допустила одну из двух ошибок:

- сумма отработанных авансов не отнесена в реализацию полностью, соответственно, занижена общая налоговая база;

- допущено нарушение в случае, если организация приняла к вычету НДС с полученной предоплаты, но услуги/работы/продукцию покупателю не поставила. В данном случае налоговые вычеты не обоснованы.

Строка 210

Еще одно важное соотношение – значение графы 3 строки 210.

В данном разделе указывается сумма налога, перечисленная налогоплательщиком в бюджет в качестве покупателя – налогового агента, которая подлежит вычету по заявлению.

Сервис онлайн-записи на собственном Telegram-ботеПопробуйте сервис онлайн-записи VisitTime на основе вашего собственного Telegram-бота:

— Разгрузит мастера, специалиста или компанию;

— Позволит гибко управлять расписанием и загрузкой;

— Разошлет оповещения о новых услугах или акциях;

— Позволит принять оплату на карту/кошелек/счет;

— Позволит записываться на групповые и персональные посещения;

— Поможет получить от клиента отзывы о визите к вам;

— Включает в себя сервис чаевых.

Для новых пользователей первый месяц бесплатно. Зарегистрироваться в сервисе

Чтобы налоговый резидент смог реализовать право на вычет нужно соблюсти два условия:

- услуги/работы/продукция должны быть фактически приобретены или оказаны;

- налог на добавленную стоимость должен быть перечислен в бюджет.

Данные правила указаны в п. 3 ст. 171 НК РФ.

Другие соотношения

Применяя контрольные соотношения, происходит проверка не только указанных данных в декларации по НДС, но и значений, отмеченных в других формах отчетности.

Например, в графе 3 строки 210 «Выручка» отчета о прибылях и убытках показатель дожжен быть равен или меньше величины, расчет которой проведен на основании раздела 3 декларации по НДС (сумма граф 3 по строкам 010, 020, 030, 040, 050 и значение сложения строк 030, 040, 050 графы 5).

Если данное соотношение не верно, то возможно налогоплательщик занизил налоговую базу по НДС. Итак, мы выяснили, как проверить декларацию по НДС по налоговым правилам. Рассмотрим другие методы.

Другие способы ↑

Когда декларация по НДС поступает в Налоговую инспекцию, специалисты в первую очередь осуществляют автоматизированный контроль правильности заполнения показателей.

Если в документе допущена арифметическая ошибка, то это может повлечь за собой налоговые доначисления.

При помощи автоматизированной программы «Налог», в которую встроены различные алгоритмы для вычислений, специалисты проверяют показатели декларации.

Налогоплательщикам в обязательном порядке необходимо проверять вносимые в данный отчетный документ обязательные реквизиты: ИНН, КПП, налоговый период, наименование организации, отчетный год.

После того как налоговики выполнили автоматизированный контроль они осуществляют отбор предприятий для включения в план проведения проверок и других контрольных мероприятий.

Важно. Профессиональный опытный бухгалтер знает, что декларацию по налогу на добавленную стоимость можно проверить по анализу счета 68.2. «Расчеты с бюджетом по НДС».

Проверка с бухгалтерской отчетностью

Федеральная налоговая служба обязывает специалистов из налоговой проводить проверку декларации по НДС с бухгалтерской отчетностью, например, с балансом.

Изначально, инспектор контролирует выполнение двух условий:

- раздел 2.1. стр. 250 баланса. Сумма НДС по авансам, которые принимаются к вычету после отгрузки продукции/работ/услуг, должны быть равны 0;

- стр. 621 гр. 3 баланса. На начало года сумма кредиторской задолженности по расчетам с поставщиками и подрядчиками также должна быть равна 0.

При выполнении этих условий, специалист налоговой инспекции проводит сравнение следующих показателей, которые должны быть между собой равны:

- стр. 621 гр. 4 бухгалтерского баланса — сумма кредиторской задолженности по расчетам с поставщиками и подрядчиками на конец года;

- сумма полученной оплаты, которая рассчитана нарастающим итогом, в счет предстоящих поставок продукции/работ/услуг за вычетом НДС.

Если эти значения равны, то нарушений нет. Если равенства нет, то значит, в документе есть ошибка.

Далее ему предстоит выяснить, что привело к появлению недостоверных данных, толи это умышленное занижение налога, толи банальная арифметическая ошибка.

В любом случае такое расхождение – повод вызвать бухгалтера в налоговую, чтобы он предоставил разъяснения.

Как проверить декларацию с обороткой (ОСВ)?

Если внутри организации не составляется такой регистр бухгалтерского учета как оборотно-сальдовая ведомость, то не стоит внедрять оформление этого документа, чтобы проверить правильность составления декларации по НДС.

В случаях камеральной проверки инспектор из налоговой может затребовать оборотно-сальдовую ведомость вкупе с другой документацией.

Однако если в учетной политике предприятия отражено то, что оборотка не составляется, бухгалтерия имеет право не представлять данный документ.

Кстати, при оформлении и подаче декларации по НДС, с указанным правом на возмещение налога, предприятию следует подготовиться к углубленной камеральной проверке.

По ее результатам налоговая инспекция может принять следующие решения:

- возмещение полной суммы налога, которая заявлена к возмещению при подаче уведомления;

- отказ о возмещении;

- частичное возмещение суммы налога на добавленную стоимость.

Данные правила отмечены в п. 3 ст. 176 НК РФ.

О компенсации НДС при УСН в смете смотрите в статье: НДС при УСН.

О компенсации НДС при УСН в смете смотрите в статье: НДС при УСН.

Может ли работать ИП с НДС, читайте здесь.

Кто является плательщиком НДС, узнайте здесь.

Проверка с декларацией по налогу на прибыль

Налоговый инспектор в обязательном порядке проведет сравнение декларации по НДС с декларацией по налогу на прибыль.

Так, специалист сравнит значение реализации, отмеченное в первом из указанных документов с суммой выручки от реализации, которая расположена во втором.

Если значения не равны, то либо налогоплательщик допустил нарушение, либо предприятие учло какую-либо выручку в составе внереализационных доходов.

Такая ситуация вполне оправдана, если это деньги, например, от сдачи имущества в аренду.

Кстати, с 2020 года налогоплательщики будут обязаны в декларацию по НДС вносить данные книги покупок и книгу продаж, то есть информацию о счетах-фактурах, по которым организация произвела начисление налога и заявила вычеты.

С книгой покупок связано много хлопот, ведь у крупных предприятий там не 10 – 100 строчек, а несколько тысяч.

Налоговикам данная особенность совершенно не важна, все данные должны быть внесены в специальный раздел декларации по НДС.

Видео: кто вправе в 2020 году сдавать декларации по НДС на бумаге? Владимир Туров

Налог на добавленную стоимость – один из важнейших платежей в бюджет. Декларация по НДС – отчетный документ, к оформлению которого необходимо относится очень внимательно.

Любые недочеты приводят к длительным разбирательствам, задержкам возврата налога обратно в бюджет предприятия.

Поэтому после завершения формирования декларации необходимо пошагово ее проверить, проанализировать каждый заполненный раздел.

Если бухгалтер после сдачи декларации обнаружил ошибку, то он имеет право и обязан внести изменения при помощи подачи корректирующей декларации по НДС. Такой способ является наиболее эффективным и помогает специалисту оперативно исправить ситуацию.

Если обнаружены расхождения, которые не являются ошибкой, то оптимальным вариантом будет приложить сразу соответствующие пояснения. Такой подход поможет избежать звонков и пристального внимания от налоговиков.