Что такое упрощенная система налогообложения (УСН) для ИП

Каждое предприятие ищет пути, как сократить размеры налогов. Одно из решений – переход на упрощенку.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь к консультанту:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Это быстро и БЕСПЛАТНО!

- Что нужно знать

- Как ИП перейти на упрощенку?

- Виды УСН

- Упрощенная система налогообложения для ИП в 2020 году

- Возникающие нюансы

- УСН для ИП в Крыму

А значит, стоит разобраться, какие правила применения УСН для ИП в 2020 году действительны.

Что нужно знать ↑

Что собой представляет такой режим, кто и когда его может применять, всегда ли выгодно работать на такой системе или есть подводные камни – предприниматели задаются массой вопросов.

Рассмотрим, что об этом говорится в нормативных документах.

Определения

Упрощенная система налогообложения – один из видов специального налогового режима, работая на котором предприятиям удается снизить налоговую и бухгалтерскую нагрузку. Такая система облегчает ведение учета.

УСН может использоваться как юридическими, так и физическими лицами. Переход осуществляется на добровольной основе после подачи уведомления в налоговую структуру.

Но переход на УСН совсем не значит, что сумма налогов будет уменьшена. Все зависит от выбранного объекта и полученной прибыли организации.

Выделяют две схемы упрощенки:

- классического типа;

- патентного.

Ориентирована упрощенная налоговая система на представителей малого и среднего бизнеса.

Условия применения

Предприятия на упрощенной системе перечисляют единый налог вместо нескольких.

Не нужно исчислять и уплачивать такие налоги:

- Налог на прибыль. Исключение – прибыль, что получена с дивидендов, акций.

- Налог на имущество компании. Но есть один нюанс – с начала 2020 г. предприятия на упрощенном режиме должны перечислять суммы налога на имущество относительно объекта недвижимости, по которому налоговая база – кадастровая стоимость (пункт 2 ст. 346.11 НК, пункт 1 статьи 2, часть 4 статьи 7 закона от 2 апреля 2020 № 52-ФЗ).

- НДС.

- НДФЛ (по отношению к предпринимателям). Если ИП выступает в роли налогового агента, то такой налог взимается с заработка персонала.

Режим может применяться до тех пор, пока предприниматель не изъявит желания перейти на другую систему налогообложения или при наличии нарушений условий использования УСН.

Законные основания

На упрощенный режим не могут переходить плательщики налога, которые перечислены в ст. 346.12:

- производители подакцизной продукции;

- банк, страховые организации;

- фонды негосударственного типа;

- ломбард;

- инвестиционный фонд;

- адвокаты и нотариусы, которые занимаются частной практикой;

- организации-добытчики и продавцы полезных ископаемых;

- компании, работающие на ЕСХН;

- фирмы, которые являются владельцами игорного бизнеса;

- бюджетное учреждение;

- иностранные фирмы.

Отчетным периодом считается квартал, 6 месяцев, 9 месяцев; налоговым – календарный год. Плательщик налога, применяющий УСН, не вправе менять объект налогообложения или систему налогообложения до конца налогового периода.

— Регулярная проверка качества ссылок по более чем 100 показателям и ежедневный пересчет показателей качества проекта.

— Все известные форматы ссылок: арендные ссылки, вечные ссылки, публикации (упоминания, мнения, отзывы, статьи, пресс-релизы).

— SeoHammer покажет, где рост или падение, а также запросы, на которые нужно обратить внимание.

SeoHammer еще предоставляет технологию Буст, она ускоряет продвижение в десятки раз, а первые результаты появляются уже в течение первых 7 дней. Зарегистрироваться и Начать продвижение

Уплата налога и подача отчетностей осуществляется по месту жительства предпринимателя. Подготовить декларацию юридическому лицу необходимо до 31 марта следующего года после окончания налогового периода, а физическому лицу – до 30 апреля.

При уплате аванса стоит учесть, что крайний для этого срок – 25 число следующего месяца после отчетного периода. Внесенные авансы будут зачтены в счет средств по налогу по итогу налогового или отчетного периода (пункт 5 ст. 346.21 НК).

Декларация заполняется по форме, утвержденной Приказом ФНС РФ от 4 июля 2020 года № ММВ-7-3/352@.

Как ИП перейти на упрощенку? ↑

Желающие перейти на УСН должны выполнить ряд условий, указанных в ст. 346.12 НК:

| Тип ограничения | Размер |

| В компании не должно числиться больше | 100 человек |

| Прибыль в году | Не должна превысить 60 млн. рублей, за 9 месяцев – 45 млн. рублей |

| Остаточная стоимость должна держаться | В рамках 100 млн. рублей |

| Предприятие не имеет права переходить на упрощенку | Если у него есть филиал или представительство |

| Доля учредителей | Не должна быть больше 25% |

Компания имеет возможность перейти на УСН в том случае, если за 9 месяцев перед подачей уведомления сумма дохода не превысила установленного лимита согласно ст. 248 НК (для малого предприятия это 15 млн. руб.).

Причем сумма подлежит индексации на коэффициент-дефлятор, который устанавливается властями России. ИП не имеет ограничения по прибыли для перехода на упрощенку.

То есть выручка, которая была получена физическим лицом до использования УСН, не будет влиять на саму возможность перехода.

Если компания изъявляет желание перейти на упрощенную систему, стоит подать уведомление до 31 декабря текущего года (ст. 346.13 п. 2 НК).

Применение возможно с начала следующего года. За плательщиком налога остается право самостоятельно выбрать объект налогообложения – «доходы» или «доходы минус расходы».

Организации, которые только создаются, могут представить уведомление вместе с пакетом документации, которая необходима для постановки на учет.

Право на использование режима предприятие получает с момента регистрации в качестве ИП. На раздумья о переходе на УСН предприниматель имеет 30 дней (ст. 346.13 п. 2 НК).

На рассмотрение налоговыми структурами такого заявление выделяется 1 месяц. Компании, применяющие УСН, могут перейти на другой налоговый режим в начале следующего года, но об этом стоит уведомить уполномоченный орган не позже 15 января.

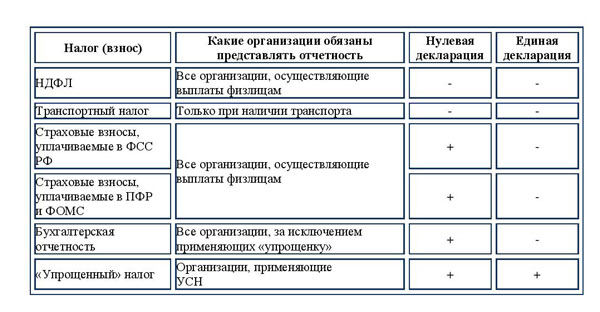

Фото: состав отчетности

Переход на ОСНО осуществляется независимо от желания плательщика в том случае, когда нарушено одно из условий применения спецрежима.

Виды УСН ↑

У предпринимателя есть право выбора вида УСН, по которому он будет уплачивать налоги. Какие объекты существуют и в чем особенности их налогообложения?

Доходы (6 процентов)

В том случае, когда размер понесенных затрат не велик, стоит остановиться на УСН «доходы», когда налог будет уплачиваться только из выручки.

— Разгрузит мастера, специалиста или компанию;

— Позволит гибко управлять расписанием и загрузкой;

— Разошлет оповещения о новых услугах или акциях;

— Позволит принять оплату на карту/кошелек/счет;

— Позволит записываться на групповые и персональные посещения;

— Поможет получить от клиента отзывы о визите к вам;

— Включает в себя сервис чаевых.

Для новых пользователей первый месяц бесплатно. Зарегистрироваться в сервисе

Предприятие, выбравшее объектом налогообложения прибыль, получает такие преимущества:

- Не нужно вести учет затрат, а значит, и собирать платежи, которые станут подтверждением расходов. Тем более что не все траты могут быть учтены при расчете сумм налога.

- Налоговая инспекция не особо пристально проверяет такие фирмы.

Доходы минус расходы

При выборе объектом доходы, уменьшенные на расходы, плательщик имеет право уплачивать налог только с чистой прибыли (15%).

Выгоден такой вид УСН в том случае, если фирма имеет много расходов, которые подтверждены документально, то есть имеются:

- товарная накладная;

- платежное поручение;

- чек;

- акт предоставленных услуг;

- акт работ, которые были выполнены и т. д.

При расчете сумм налога учитываются такие расходы:

- ОС, также купленные при слиянии предприятий;

- затраты на покупку оборудования, которые является кредитным, но таким, что используется;

- аренда недвижимых объектов;

- расходы на разработку собственных сайтов;

- коммунальные платежи, стоимость топлива, воды, электроэнергии, спецодежды, упаковочные материалы, инвентарь;

- суммы налогов и взносов, выплаты заработка работников;

- расходы на расчетно-кассовое обслуживание, техобслуживание;

- затраты на интернет и продвижение сервиса;

- суммы, что уплачены агенту, рекламной организации;

- средства, которые перечислялись за проведение ремонта ТС, за услуги охранных фирм;

- затраты на покупку акций;

- покупка детского питания, игрушек, инвентаря (относительно детского учреждения).

На основе патента

Суть системы: ИП покупает патент на конкретный вид деятельности, налог на который уже включается в цену. Действовать патент будет только в пределах одного субъекта РФ, то есть там, где его было куплено.

Предпринимателю нужно будет вести Книгу доходов и расходов. Но не все налогоплательщики имеют право переходить на УСН такого вида.

Решение о предоставлении права на патентную упрощенку принимается местными властями. При переходе на УСН на основе патента:

- Есть ограничения по видам деятельности (перечень содержит ст. 346.25 п. 1 Налогового кодекса).

- Есть установленный лимит полученной прибыли.

- Количество работников не должно превысить 5 человек.

Прибыль контролируется контрольно-кассовой техникой. Реальная выручка не учитывается. По принципу работы есть много общего с ЕНВД.

Если ИП получит больше 60 млн. доходов в год, то право использовать УСН по патентам он теряет. Уплатить цену патента необходимо не позже 25 дня с той даты, когда предприниматель начал работать по нему.

Остальная сумма уплачивается после окончания действия патента. Выдача такого документа осуществляется максимум на год. Затем стоит приобрести новый патент.

Как произвести расчет УСН Доходы смотрите в статье: УСН Доходы 6%.

Как произвести расчет УСН Доходы смотрите в статье: УСН Доходы 6%.

Порядок заполнения нулевой декларации по УСН для ИП, читайте здесь.

Цена рассчитывается представителями местных властей. Процент, по которому определяется стоимость – 6% от дохода, который может быть получен за год.

Другие налоги

При УСН придется исчислять и уплачивать такие виды налогов:

- транспортный, если на балансе ИП есть ТС;

- земельный;

- водный, если компания пользуется водоемами для ведения деятельности;

- страховые взносы в ПФР;

- сборы ФСС;

- взнос в ФФОМС.

Упрощенная система налогообложения для ИП в 2020 году ↑

Законодательство постоянно дополняется, вносятся изменения, поэтому не помешает знать, что собой представляет упрощенная система налогообложения у ИП в текущем году.

Сколько процентов

ИП может выбрать один из таких видов налогообложения (согласно ст. 346.20 п. 1 – 2 НК):

| Доходы | Со ставкой 6% |

| Доходы минус расходы | 15% |

| УСН по патенту | Налог включен в цену патента |

За субъектами России остается право регулировать размер ставок в пределах 5 – 15%. Они утверждаются в зависимости от категории плательщика налога.

Минимальный налог в размере 1% уплачивается:

- если организация работает на УСН «доходы минус расходы», и размер определенного налога меньше суммы минимального налога;

- компания на УСН 15% имеет убытки, а сумма налога, который исчислен в соответствии с общими правилами, равна 0.

Фирмы, которые платят минимальный налог, тщательно проверяются налоговыми органами.

Налоговая база может быть уменьшена по итогу года на суммы убытков, понесенных ранее при УСН «доходы минус расходы». Перенос сумм полностью или частично возможен на 10 лет после окончания налогового периода.

Как рассчитать сумму

Расчет налога при упрощенке:

При расчете налога УСН с объектом доходы стоит пользоваться такой формулой:

При расчете налога УСН с объектом доходы стоит пользоваться такой формулой:

При расчете стоит учесть прибыль, что получена за квартал, полгода, 9 месяцев и год.

При расчете стоит учесть прибыль, что получена за квартал, полгода, 9 месяцев и год.

Так, при определении суммы авансового платежа (при УСН 6%) стоит ориентироваться на такие формулы:

При работе на режиме УСН с объектом доходы, что уменьшаются на расходы, используется такая формула расчета:

![]() При исчислении минимального налога стоит пользоваться такой формулой:

При исчислении минимального налога стоит пользоваться такой формулой:

Для определения суммы стоит провести такие расчеты:

Для определения суммы стоит провести такие расчеты:

Пример расчета

Пример расчета

Приведем пример расчета аванса ИП УСН без работников, если используемый объект – доходы.

Аванс за первый квартал:

| Показатель | Сумма |

| К примеру, прибыль за 3 месяца составила | 500 тыс. руб. Сумма – 30 тыс. (500 тыс. * 6%) |

| Сумма вычетов (взносов, которые необходимо перечислить на протяжении 1-го квартала) | в ПФ – 4 672,7 руб., в ФМС – 912,65 руб. Итого – 5 565,35 рублей |

| Аванс | 30 000 — 5 565,35 = 24 434,65 руб. |

Расчет за 2-й квартал. Необходимо суммировать прибыль за 1-й и 2-й квартал. Во втором квартале это 400 тыс. руб.

Проведем расчет:

500 тыс. + 400 тыс. = 900 тыс. * 6% = 54 тыс. рублей.

Вычет за 2 квартала:

11 130,70 + 24 434,65 (аванс за 1-й квартал) = 35 565,35.

Сумма к уплате:

54 тыс. — 35 565,35 = 18 434,65 руб.

Так же рассчитывают суммы за третий и четвертый кварталы. Если вы сомневаетесь, какой объект выбрать, можно провести сравнительный расчет.

Видео: регистрация индивидуального предпринимателя на УСН

К примеру, компания рассчитывает получить 100 тыс. дохода. Если использовать ставку 15%, то сумма налога к уплате будет такой:

100 тыс. – 40 тыс. (расходы) = 60 тыс.

60 тыс. * 15% = 9 тыс. руб.

При выборе объектом доходы:

100 тыс. * 6% = 6 тыс. рублей.

Возникающие нюансы ↑

У многих налогоплательщиков остаются вопросы. Попробуем ответить на самые распространенные.

Налоговый календарь

В налоговых календарях, которые представлены на официальных сайтах ФНС России, содержится информация о крайних сроках уплаты, подачи отчетов.

| Срок | Платеж |

| 25 апреля | Перечисление единого налога за 1-й квартал |

| 25 июля | Перечисление налога за второй квартал |

| 25 октября | Уплата налога за 3-й квартал |

| 31 декабря | Перечисления годового фиксированного взноса (в Пенсионный фонд, в Фонд обязательного медстрахования). Лучше уплатить немного ранее – до 20 декабря |

| 1 апреля следующего года | Справка по форме 2-НДФЛ (для отчета по прибыли работников) |

| 20 января после окончания налогового периода | Стоит подать справки о численности работников на ИП. Если на фирме нет рабочего персона, то такой отчет не нужно готовить |

| 30 апреля после окончания налогового периода | Стоит представить в налоговый орган декларацию |

| 30 апреля по окончанию налогового периода | Перечисление налога по УСН за предыдущий налоговый период |

Потеря права на применение

Утратить права на применение УСН налогоплательщик может в таком случае:

- Если сумма прибыли превысила 60 млн. за год.

- Если остаточная стоимость ОС больше 100 млн. руб. При расчете не учитываются земли и объекты недвижимого имущества, что содержит ст. 256 п. 2 НК.

- В налоговом периоде было создано филиал или представительство и в документации отражены такие изменения.

- Предприятие начало вести деятельность, при которой не разрешается применять УСН.

- В налоговом периоде доля учредителей увеличена и составляет больше 25%.

- Превышено численность персонала.

- Плательщики налога стали членами простого товарищества.

- Индивидуальным предпринимателем было заключено договора дополнительного управления имущественными объектами.

Утеря права применять спецрежим возникает со следующего квартала, когда зафиксировано изменения.

Порядок заполнения отчета о финансовых результатах при УСН узнайте из статьи: отчет о финансовых результатах при УСН.

Порядок заполнения отчета о финансовых результатах при УСН узнайте из статьи: отчет о финансовых результатах при УСН.

Как вести книгу доходов и расходов при УСН Доходы, читайте здесь.

Платит ли ООО налог на прибыль на УСН, смотрите здесь.

Уведомить уполномоченный орган о том, что право на использования упрощенной системы налогообложения утеряно, следует в течение 15 дней по окончанию отчетного периода (ст. 346.13 п. 5 НК).

Как быть с НДС

В том случае, если предприниматель выписал контрагентам счета-фактуры с выделением сумм НДС, уплата данного налога становится его обязательством (согласно ст. 173 п. 5 НК).

В соответствии со ст. 174 п. 5 НК, ИП (налоговый агент) должен подготовить отчет и представить его по месту, где он зарегистрирован.

При условии, что налогоплательщик использует объект «доходы минус расходы», уплата производится ИП без НДС

(сумму можно включить в затраты). Если в расчетном листе сумма НДС указана по ошибке, то уплачивать налог не нужно.

Нужен ли кассовый аппарат

Не понадобится кассовый аппарат в том случае, если индивидуальный предприниматель ведет деятельность, которая связана с предоставлением услуг или которая есть в перечне ст. 2 п. 3 закона № 54-ФЗ, утвержденного 22.05.03 г.

В остальных случаях его устанавливать необходимо в обязательном порядке. Если ИП работает без кассового аппарата, придется перечислить сумму штрафа в размере 3 – 4 тыс. руб. (ст. 14.5 КоАП), хотя при первом нарушении представители Налоговой могут просто сделать предупреждение.

УСН для ИП в Крыму ↑

Согласно Письму ФНС России от 25 апреля 2020 г. № ГД-4-3/8231@ и ГД-4-3/8232@, в Крыму и Севастополе налогоплательщики применяют нормативные акты Российской Федерации о налогах и сборах с начала 2020 года.

Такие правила содержатся и в ст. 15 ФКЗ от 21 марта 2020 г № 6-ФКЗ. Перейти на УСН или с УСН на другой режим предприниматели могут на добровольной основе в соответствии с порядком, описанным в гл. 26.2 НК России (пункт 1 ст. 346.11 НК).

ИП может перейти на спецрежим при постановке на учет или при желании сменить систему по окончанию налогового периода по общим правилам. Подкованность в законодательстве позволит вам сэкономить свою прибыль.

Ведь только разобравшись с особенностями начисления и уплаты налогов при УСН, можно определить, насколько это будет выгодно именно для вашего предприятия.

Внимание!

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.